买创业板,赚钱为什么那么难?

转自:EarlETF

最近关于创业板指数,和一个朋友有一番有趣的讨论。

一方面,朋友看了我上周公布的A股主要表征指数的10年涨幅(下图),创业板全收益(创业板R)的年化收益只有3.96%。

另一方面,则是朋友注意到创业板ETF(159915)近期申购数量快速攀升,基金总规模也突破了400亿元。

400亿元,对一个ETF而言,不是小数目。查了一下,在创业板ETF突破400亿元的那一天,它在所有ETF中规模位列沪深两市第五,深市第一。

也正是这种对比,所以有朋友觉得奇怪,这是为什么?

作为一个中国A股ETF的老玩家,请允许我在讨论这个问题之前,先对创业板ETF抒情一番。

在那个A股只有几个ETF,在那个连跨市场ETF也没有的年代,创业板ETF可谓是许多基金玩家包括我的“梦中情人”,股性强,具有交易魅力。

好了,言归正传,聊聊创业板的过去与未来。

许多基民,往往存在一种简单的“线性外推”习惯,看到上涨,就认为上涨会持续;而另一批基民,往往又会存在同样简单的“线性逆推”习惯,看到下跌就要抄底,认为马上反转。

这两种线性的思维方式,其实都不可取,关键是要明白指数运作背后的那些事儿。

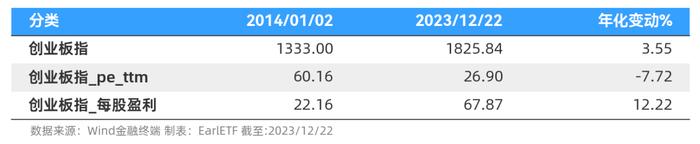

首先来一张创业板指数(价格指数,不含股息收益)2014年迄今的拆解图,上中下三张分别是创业板指数、动态市盈率和每股收益。

细看这张图,我们就比较容易了解创业板这些年为什么指数涨涨跌跌最后却收获有限。

买创业板,绝大多数投资者都是奔着创业公司的高成长去的。创业板有没有成长性?这十年来,每股盈利从22点上升到最新的67点,显然还是有的。

但为什么高增长无法支撑股价的上涨?说到底,还是估值惹得祸。2014年初,创业板指数的估值高达60.16倍,而如今不过26.9倍,腰斩还多的“杀估值”和利润的成长对冲。

从下面的表格,或许更能看出这种杀估值的可怕。不考虑派息,创业板纯价值指数这些年的年化收益是3.55%。其中每股盈利年化增速有12.22%,但同期估值却年化下降7.72%,两项抵消之后,就只有惨淡的3.55%了。

其实,仔细看创业板指的动态市盈率,你就会发现当下的估值,与2018年末是相近的。

对于类似创业板这样偏重成长的,比较低的估值是一种重要的保护。

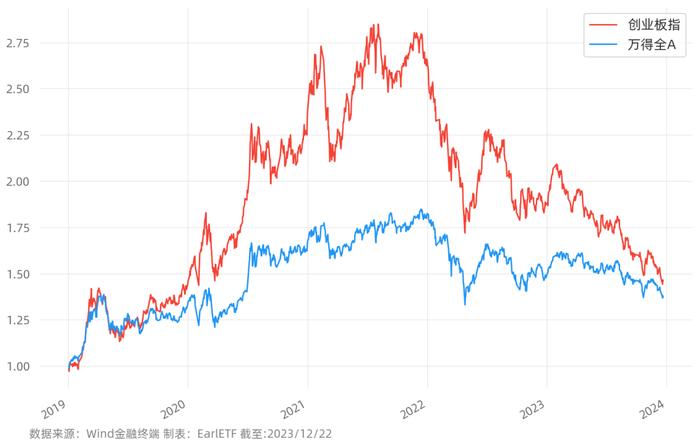

下图是创业板指与包含了股息收益的Wind全A指数2019年迄今的对比,可以看到创业板依然是跑赢A股整体的。

为什么2019年迄今,创业板没那么惨淡,赚钱没早年那么难呢?

2018年末的低估值功不可没。

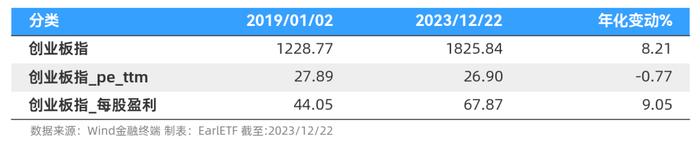

从下表的2019年迄今创业板指的收益拆解可以看到,市盈率总体走平,年化仅微跌0.77%,而同期每股盈利则是年化9.05%的上涨,两者叠加之后,创业板价格指数的年化回报就是8.21%了,考虑到这是从一个底部到当下另一个底部区域的年化收益,其实还是相当不俗的。

是的,如果我们认为2018年末创业板指数的估值,也就是28倍不到是具有合理性的,那么显然当下创业板的估值,结合券商对未来两年营收、利润的预测,同样是宜人的。

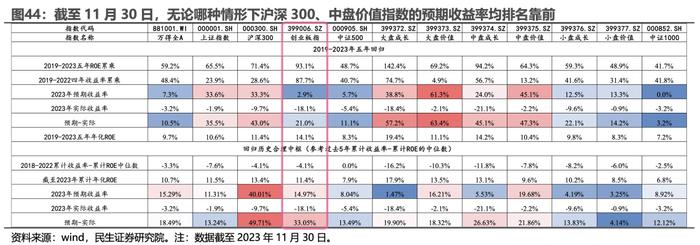

参考此前介绍过的民生策略牟一凌团队基于ROE测算的预期收益与实际收益差,可以看到截至11月底,创业板指都有可观的预期收益率。如果我们相信ROE带来的净利润增速是推高股价的核心因素,并认可当下或者说2018年底的估值水平,那显然创业板未来的收益潜力,的确值得关注。

最后,要回答一下标题的问题,过去十年创业板为什么赚钱那么难?

其实创业板过去10年的赚钱困境,与许多板块2021年迄今的赚钱困境一样,无它,“太贵”而已。一旦太贵的因素被调整消解,那么利润才能真正成为股价的推动力量。若是市场情绪回暖,估值还能提升一下,那就是最喜闻乐见的“戴维斯双击”了。

正因此,站在此时此刻,不可简单执迷于历史收益率,而是要结合成长和估值去考虑。这或许是许多资金愿意涌入创业板ETF为代表的成长板块的重要原因。