【大咖面对面】港股IPO中国律师第一「竞天公诚」合伙人分享上市五大法律问题

转自:活报告

导语:

4月22日,LiveReport大数据主办的线上沙龙活动《大咖面对面》在多个渠道同步直播。捷利交易宝行政总裁万勇先生与竞天公诚律师事务所合伙人刘巍博士开启了一场精彩纷呈的直播分享。

香港是中国企业境外发行的首选地,港交所近年来也在不断变革,推出新的上市制度吸引企业在港上市。为帮助企业、中介机构、投资者更了解在香港上市,本次直播特邀请行业资深老兵分享港股IPO应重点关注的五大主要法律问题。

竞天公诚律师事务所业界排名领先,近年来多次完成IPO数量达到第一。刘巍博士是该所的合伙人,也是业界公认的中国业务法律专家。在同龄人都已经退休、半退休,淡出实操层面工作的情况下,甚少有人能够像刘巍博士,因为热爱行业还依旧活跃在一线,这也使得我们有幸能听到他三十多年实战经验的分享。

以下整理了本次直播的重点内容,以飨读者。

一、竞天公诚律师事务所介绍

竞天公诚是中国成立最早并最具声望的合伙制律师事务所之一。据国际知名法律评级机构钱伯斯评价:“凭借丰富的经验、卓越的专业技能及高性价比的服务,竞天公诚在众多律所中脱颖而出。无论在服务质量还是业务量方面,均表现不俗。”

根据权威国际法律杂志THELAWYER评出的中国综合实力领先的律师事务所,竞天公诚是8家中国最具声望的“RedCircle”律师事务所之一。

竞天公诚律师事务所于九十年代初设立,是中国首批获准设立的合伙制律师事务所之一,目前拥有170+位备案合伙人,750+位律师及律师助理,拥有丰富执业经验的律师团队。

在去年的港股IPO市场中,竞天公诚项目数量位居第一。2020至2022年,竞天公诚作为发行人律师完成的港股IPO总数量仅次于国际律所康德明与迈普达,在中国律所中则仍排首位。

在截至3月的最近36个月、12个月以及今年一季度期间,竞天公诚分别为54、20及5家IPO担任公司内地律师,IPO项目数量保持占据各期之最。

成立三十年来,竞天公诚为数百家中国企业的数千个项目提供法律服务,从旗舰级国企整体上市到新经济代表民企境内外重大资产重组与并购,在众多有重大影响力的项目中。作为行业领导者,竞天公诚向行业提供了大量典范方案。

二、主讲嘉宾刘巍博士介绍

刘巍律师为竞天公诚合伙人,是业界公认的中国业务法律专家,也是1949年以来首位荣获英国剑桥大学法学博士学位的中国内地留学生。

刘律师三十多年来为数百家公司的重组及上市项目提供咨询,并曾为数十家大型公司提供常年法律顾问服务。刘律师不仅项目经验丰富,还拥有非常强的创新能力。其代表性服务案例包括:

北京同仁堂股份分拆北京同仁堂科技在香港联交所创业板上市——被誉为A股上市公司分拆资产在境外上市(A拆H)的首个成功案例。

中国南方航空在香港和美国上市——首批获准同时在两个司法管辖区上市的公司之一。

中铁股份在香港联交所上市——该项目为香港市场最早的A+H股上市项目。

海尔集团反向收购海尔中建集团——香港反向收购交易的先例。

中国中材股份与中国建材合并交易——是香港联交所纯H股上市公司之间以股份交换方式吸收合并的首例。

刘律师曾多次被《钱伯斯亚洲》(ChambersAsia),《亚太法律500强》(Legal500)、亚洲法律杂志(ALB)及国际金融法律评论(IFLR1000)等权威性法律杂志评为中国地区资本市场(股权)和公司/并购领先律师。

https://www.jingtian.com/Content/2021/07-05/1610503392.html

三、港股IPO上市概述

香港的法律制度与内地有所不同,香港法律为英美法系,内地法律为大陆法系。

企业在香港上市需要遵循《香港联合交易所有限公司上市规则》、《公司条例》(香港法例第622章)、《证券及期货条例》(香港法例第571章),以及业务所在地和/或公司注册地的法律。

同时,境内企业还需要遵循中国证监会《境内企业境外发行证券和上市管理试行办法》、5项配套监管规则适用指引、《关于加强境内企业境外发行证券和上市相关保密和档案管理工作的规定》。其中,5项配套监管规则适用指引包括:

境外发行上市类第1号

第2号:备案材料内容和格式指引

第3号:报告内容指引

第4号:备案沟通指引

第5号:境外证券公司备案指引

2018年以来港交所持续创新、持续变革,包括推出第8A章,容许不同投票权公司上市;推出第18A章,支持未有收益的生物科技公司上市;推出第18B章,支持SPAC即特殊目的收购公司上市;推出第18C章,支持未达财务指标的特专科技公司上市;以及第19C章,支持企业来港第二上市。

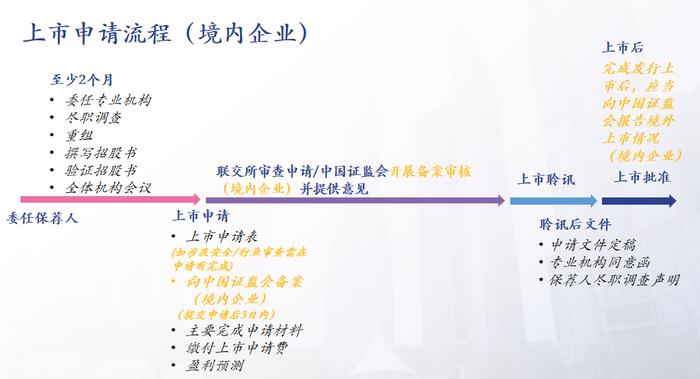

从上世纪90年代证监会批准了第一批到香港上市的企业后,至今已经有一千多家境内企业通过红筹股形式或者H股形式在香港上市。境内企业赴港上市的主要流程包括委任保荐人、递交上市申请、联交所审查申请/中国证监会开展备案审批并提供意见、上市聆讯、更新聆讯后文件、完成发行上市后向中国证监会报告境外上市情况等。

四、港股上市的五个法律问题

01

赴港上市合规路径选择

中资企业的上市地选择主要集中于A股、港股和美股,主要相较于A股,港股上市的优点在于:上市所需时间相对短,高效快捷;灵活性高;控股股东锁定期短;上市后再融资快捷;打通境内外资产配置渠道(对外收购等后续安排);支持新经济公司上市(生物科技18A公司、创新型同股不同权公司);支持特专科技18C公司上市(未盈利的港版“专精特新公司”);

H股上市:一直以来,以H股构架申请赴港上市的公司需要向中国证券监督管理委员会(简称「中国证监会」)及香港联交所同时履行境内、境外双重备案/审批程序。

红筹模式上市:红筹模式通常指通过在海外设立控股公司,即「特殊目的公司」,将中国内地企业的资产和权益注入境外的控股公司,并以境外控股公司的名义在海外上市募集资金的方式。

业界通常将红筹分为「大红筹」和「小红筹」;统计显示境外上市内地企业中大部分采用的都是红筹模式,尤其以小红筹模式实践较多。

「大红筹」与「小红筹」的区别主要是在于控股股东境外投资形式的不同。「小红筹」更多地是指以自然人控股、通过个人境外投资搭建的红筹结构;「大红筹」则多见于以境内法人境外投资形式搭建的红筹结构。

中国证监会加强监管与联交所加强审批:《境内企业境外发行证券和上市管理试行办法》于2023年3月31号起实施,明确境内企业直接和间接境外上市需履行备案手续。

02

控股权和管理层稳定性

企业在香港发行需要保证公司控股权和管理层稳定性。控股权的稳定性。发行人必须至少在最近一个会计年度之始至上市之日期间维持所有权和控制权不变。核心管理层稳定性。发行人必须至少前三个会计年度(GEM:二个会计年度)(“业绩期”)管理层维持不变。

03

与控股股东的独立性

发行人必须独立于其控股股东,在财务、业务、管理等层面具有独立性。发行人在上市前必须偿还及解除(或由发行人的保证人代替)控股股东提供的所有贷款和担保;不得依赖控股股东,例如原材料的供应、业务方面;与控股股东的独立性不影响控股股东针对发行人一些潜在合规事项出具保证函。

04

上市适合性审查

如果发行人没有需要上市的商业理由(没有募资需求)可能会面临上市申请失败。

举例来说,A公司在某国提供商业及工业厨房设备,拟在所在地主板上市。公司计划将募集所得款项的90%用于在另一国家建设新的生产设施来生产某产品,另外一部分用于支付上市费用。由于该产品的销售额在业绩纪录期间占总收入不足5%,公司未能解释为何打算增加此类产品的产量,此外,此产品市场狭窄,预测的行业增长也较低。

如果发行人的估值没有根据,也可能会面临上市申请失败。举例来说,B公司在某国制造并销售冷轧钢筋及钢丝产品及其他加工、买卖建筑材料业务。B公司盈利预测大幅下降,但其估值的市盈率却高于同业公司平均市盈率的80%。

同时,如果发行人有董事/有重大权益关系的人士或控股股东被认定为不诚信、包装上市、财务表现倒退、业务不可持续等情况,也将面临上市申请失败。

05

财务指标

在香港主板上市,发行人需要满足盈利测试、市值╱收益╱现金流量测试、市值╱收益测试之一。

01

盈利测试

为符合盈利测试,发行人须符合下列各项财务指标:

具备不少于3个会计年度的营业记录;

在3个会计年度期间,新申请人最近一年的股东应占盈利不得低于3,500万港元,及其前两年累计的股东应占盈利亦不得低于4,500万港元;

上述盈利应扣除日常业务以外的业务所产生的收入或亏损。

02

市值/收益测试

为符合市值╱收益测试,发行人须符合下列各项财务指标(豁免情况除外):

具备不少于3个会计年度的营业记录;

上市时市值至少为40亿港元;

经审计的最近一个会计年度的收益至少为5亿港元。

03

市值/收益/现金流量测试

为符合市值╱收益╱现金流量测试,发行人须符合下列各项财务指标:

上市时市值至少为20亿港元;

经审计的最近一个会计年度的收益至少为5亿港元;

新申请人或其集团的拟上市的业务于前3个会计年度的现金流入合计至少为1亿港元。

五、精彩问答

1、直播互动问题:境内企业赴港上市可以选择H股上市,也可以选择红筹模式上市。这两种上市路径,有哪些优势,企业应该如何选择上市路径?

答:两种上市方式,各有千秋。早期民营企业因为监管较严等原因,选择红筹模式更多,以前H股上市面临不能全流通的问题,但现在H股全流通渠道已经比较顺畅。发行人可以根据自己的情况去选择,具体问题具体分析。

2、直播互动问题:港交所推出18C特专科技公司上市规则,您认为这会来带哪些变化?预计未来会有多少特专科技公司在港上市?

答:竞天公诚律师事务所几十个合伙人也在做这方面的资本市场交流。3月31日起,18C正式实施后有多少能够成功上市还不好说,但是规则出台后肯定会有很多企业往这方面去努力,我们作为中介机构也会积极去配合这些潜在可能性。我保持审慎乐观。

3、直播互动问题:《境内企业境外发行证券和上市管理试行办法》于2023年3月31号起实施明确境内企业直接和间接境外上市需履行备案手续。是否会延长境内企业赴港上市的进度,政策背景是什么?

答:虽然3月31号是一个起点,但是这并不是原则性的重大变化,属于某种方法的完善,监管机构在进行更规范的管理。

4、文字互动问题:食品等黄灯行业是否还能在港上市?现在有哪些行业是不建议在港上市的?

答:港股没有明文规定黄灯行业。食品行业可以在港股上市,现在没有明确不能在港股上市的行业,只是看有个别业务是否适合上市。

5、文字互动问题:能否讲讲港股上市公司收购国内煤炭企业需要注意的问题。

答:从合规层面还是要注意,第一,收购时注重尽调和估值,第二,注意收购协议的谈判,第三,根据交易体量测试规模,履行审批和披露。需要同时遵循联交所上市规则和香港证监会收购及合并守则,以及内地关于出售国有资产的法律法规。具体可以咨询律师。

*关注活报告公众号或下载交易宝APP,可观看直播回放,了解完整内容。