英伟达的未来:吸金利器不是游戏而是数据中心

作者:卢梭

英伟达数据中心业务未来或扛起“吸金”大旗。

GPU领域当之无愧的领导者英伟达(NVDA.US)在今日早间公布全线超预期的Q1业绩后,股价在美股盘后一度跌超10%,看起来市场似乎对于这份“Double Beat”财报并不买账。背后的原因大概率是英伟达Q2业绩指引不及市场预期,加上美联储加息周期这一背景下,市场认为GPU需求及该股高估值未来将继续承受巨大压力,市场对于英伟达未来的业绩,以及股价能否反弹缺乏信心。

数据显示,英伟达Q1总营收超市场预期,同比增长46%至82.88亿美元,再创新高。调整后每股收益为1.36美元,市场普遍预期为1.29美元。英伟达预计Q2营收约为81亿美元,正负2%区间浮动,即79.38亿到82.62亿美元,然而市场预期为84.4亿美元,英伟达表示因俄乌冲突以及新冠疫情影响,二季度营收将减少约5亿美元。

当前美股深陷调整区域,市场悲观情绪浓厚,对高估值科技股更是缺乏信心。而英伟达作为科技巨头之一,更是美股芯片股的风向标,市场自然对其寄予厚望,希望其优秀的业绩及预期为一蹶不振的纳指带来积极催化剂,尤其是科技股多头们,他们急需一份既能够说明当前业绩强劲以及预期较积极的财报带领以科技股为主的纳指走出低迷态势。

显然,英伟达管理层给出的Q2业绩指引未能提振市场的信心,因此盘后其股价出现剧烈波动,影响也蔓延至其竞争对手AMD(AMD.US)与英特尔(INTC.US),两者股价在盘后均现下跌,费城半导体指数各成分股盘后也出现一定幅度调整。但平心而论,在供应链受阻以及需求预期下滑的大背景之下,英伟达2023财年Q1(截至5月1日)仍然能够交出超预期的业绩着实令人钦佩。

通胀已波及企业经营

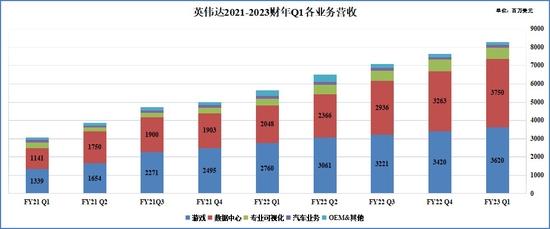

最新财报数据显示,英伟达Q1总营收为82.88亿美元,同比增长46%,超市场普遍预计的81亿美元。在“游戏业务+数据中心业务”两大巨轮驱动下,Q1总营收再度创下新高,两大核心业务营收同样创下历史新高,其中数据中心业务营收规模时隔6个财季再度超越游戏业务。在上半年供应链持续恶化的情况下,能实现如此规模营收彰显了英伟达绝对的GPU领导者实力。

但市场可能比较在意的是英伟达的营收增速,如第一张图表所示,英伟达总营收同比增速处于放缓趋势。从时间线我们能看出,其实2021财年以来的高增速主要因“疫情红利”,这段时间对应日历年2020-2021年前期,在这期间新冠疫情导致全球出现居家办公浪潮,刺激了市场对PC等远程办公硬件的需求,以及各国封锁措施下全球消费电子需求激增,因此这波红利过后的增速可能才是英伟达正常的“行走步伐”。

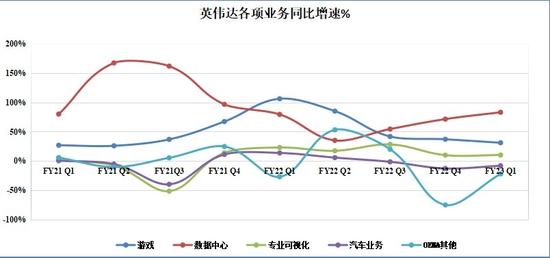

智通财经APP观察到,从各业务增速情况来看,近几个季度增速最快的并不是英伟达核心业务——游戏,而是数据中心业务,其规模时隔6个财季再度超越游戏业务。这也在一定程度上说明疫情红利过后消费电子需求可能难以出现井喷式爆发,而受益于全球云转型这一长期趋势的数据中心业务则继续亮眼表现,一跃成为英伟达增速最为迅猛的业务,连续三个财季增速飙升至50%以上。

英伟达游戏业务增速放缓还有可能是因为全球“挖矿”热度大幅降温,英伟达旗下的高性能游戏显卡(GPU)是矿商们最青睐的显卡品牌,其超强性能大幅提升“挖矿”效能。然而,从去年年末以来比特币等加密货币价格一路狂泻,加密货币矿商们对于高性能游戏显卡的需求也必然降低。

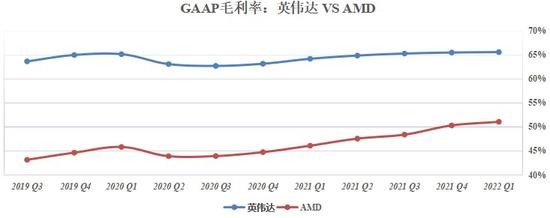

毛利率往往是反应企业盈利能力的最直观数据之一,专注于高性能独立显卡的英伟达凭借其产品超强的性能,以及品牌效应带来的溢价比例,GAPP准则下毛利率长期保持在55%超高比例以上,在第一财季更是创下历史新高到达65.5%。

同属于Fabless(无晶圆厂)经营模式的竞争对手AMD(AMD.US)虽然近几年逐步蚕食英伟达在独立显卡领域的份额,但同期毛利率水平仍然无法与英伟达相提并论。

另一大竞争对手英特尔(INTC.US)毛利率则在50%-55%之间徘徊。需要注意的是,英特尔虽然也是英伟达的强力竞争对手之一,但英特尔属于IDM经营模式,覆盖产业链上中下游,因此重资产规模比例较大,财务指标方面不适合与英伟达和AMD等轻资产行列Fabless芯片公司进行比较。另外,与布局高端独显的英伟达不同,英特尔在GPU领域的布局集中在PC集成显卡领域,其性能远不及独立显卡,价格自然也相差甚远。

英伟达第一财季净利润为16.18亿美元,同比下降15%,主要因收购ARM失败需支付13.5亿美元“分手费”(收购终止费用),这也使得英伟达GAAP净利率下降至19.5%;非GAAP准则下调整后净利润为34.43亿美元,与上年同期的23.13亿美元相比增长49%,与上一财季33.50亿美元相比增长3%。由于GAAP净利润同比大幅下滑,反映盈利能力与收益质量的ROE指标也出现下滑,“分手费”反映在GAAP每股收益上则是税后0.52美元影响幅度。

对于英伟达来说,此次收购ARM失败对其主营业务不会产生太大影响,但有可能对其进军CPU领域产生一定程度负面影响,此前英伟达在开发以ARM架构为基础的低耗能CPU产品上投入了大量人力物力,此次收购流产无疑将耽误英伟达CPU产品开发进程。英伟达此前公布的战略目前是基于ARM架构打造低功耗CPU处理器,目的是提供除英特尔x86架构CPU处理器之外的新选择。

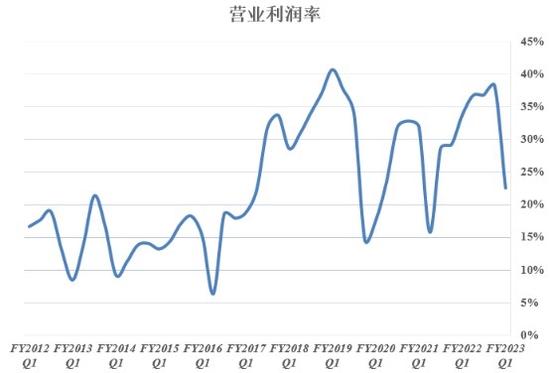

第一财季英伟达研究与开发成本,以及销售、一般成本与管理成本有所增加,这可能反映出美国高通胀率对企业经营造成压力,不得不在维护及提高经营效率上耗费更高成本,据媒体近日报道,为节省开支,英伟达已放缓招聘步伐。叠加第一财季13.5亿美元巨额“分手费”,英伟达营业支出相比去年同期大幅增长,因此第一财季GAAP营业利润率降至22.5%,相比于上年同期33.7%有所下滑。

非GAAP准则下,调整后营业支出为16.08亿美元,同比增长35%;营业利润为39.55亿美元,同比增长55%,环比增长8%。

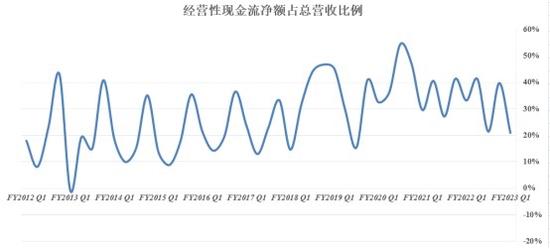

由于支付了高额分手费,英伟达经营性现金流净额较去年同期有所缩减,但占总营收比例仍保持在20%+比例,对于英伟达这样一家需要在研发端耗费大量支出的企业来说算是较乐观水平。这一比例越高,意味着英伟达有更多资金用于研发等支出,进而不断提高自身竞争力。

GPU仍然是高景气度赛道

如果将CPU比作人类的大脑,那GPU就好比是一双眼睛,在电子产品中GPU处理器主要负责处理图像及图形相关运算的微处理器,我们平时说的“显卡”则是搭载了GPU处理器的核心电子器件。随着全球人工智能、数据中心以及高性能计算等科技领域发展步入快车道,GPU设备已成为底层基础硬件中不可或缺的一环。

在过去10年间GPU技术发展极为迅速,从最开始的PC端延伸至云计算、人工智能、AR/VR、高性能计算等领域,目前GPU市场规模已空前庞大,但未来发展空间仍然非常巨大。这里的GPU市场指的不仅是英伟达领导的PC端独立显卡市场,更是涵盖了PC端集成GPU、手机集成GPU以及数据中心GPU等主流领域。

根据金融咨询与统计公司Trefis公布的统计及预测数据,预计2025年全球处于领先地位的GPU供应商营收总额在2025年有望达到353亿美元,这些领导者包括英伟达、AMD以及英特尔等GPU龙头企业。

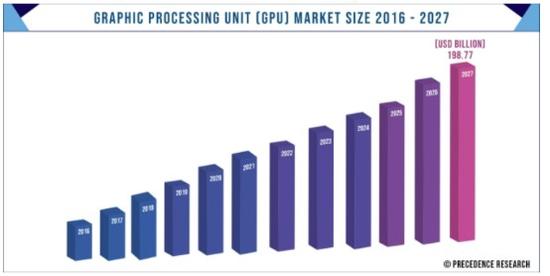

根据市场调研机构PrecedenceResearch公布的预测数据,GPU整体市场规模在2027年有望达到1987.7亿美元,2020年-2027年复合增速(CAGR)将高达33.4%。

PrecedenceResearch在预测报告中指出,基于高性能GPU硬件的游戏不断面世、数据中心、人工智能(AI)的发展趋势、虚拟现实(VR)和增强现实(AR)的牵引力,以及游戏笔记本和新型消费电子日益普及等因素预计将推动整个GPU市场规模增长。该机构还指出,蓬勃发展的可穿戴和便携式电子产品市场以及物联网(IoT)日益普及预计将在未来几年加速GPU市场规模增长。

另一市场调研机构VerifiedMarketResearch公布的预测数据显示,到2030年,GPU整体市场规模将达到4773.7.1亿美元,从2022年到2030年复合增速将高达33.3%,这一增速预测值与PrecedenceResearch预期基本一致。

数据中心业务未来或扛起“吸金”大旗

正如上文所述,GPU未来仍将是优质赛道,但英伟达接下来的业务中心极有可能迁移至数据中心GPU,而不是其从创立之初一直重点聚焦的游戏GPU市场。

英伟达CEO黄仁勋在业绩新闻稿中评论道:“在充满挑战的宏观环境背景下,英伟达在数据中心和游戏领域取得了创纪录的业绩。虽然游戏业务营收创新高,但数据中心已经是英伟达旗下最大的平台。”在业绩电话会上,他还表示,预计数据中心还将创新高,对下半年怀有热情与期待。

从英伟达财报数据中我们能看出,其数据中心业务发展迅猛,与游戏业务共同构成驱动英伟达营收增长的主要动力。然而,随着全球对于消费电子的需求下滑,英伟达高性能游戏GPU需求势必将受到牵连。在全球云转型趋势中,各大云平台正加大力度扩建IaaS基础设施,英伟达数据中心GPU目前为IaaS云基础设施部署,以及数据中心各构建环节中不可或缺的一环。

根据国际调研机构IDC发布的最新数据,在截至3月的第一季度内,全球PC出货量同比下降5.1%。Gartner统计的数据也显示,全球PC出货量同比下降7.3%。无论以哪个数据为准,这都是自2020年初疫情使PC销量进入高速增长阶段以来,该行业首次出现销售下滑的情况。随着全球通胀的高企,以及美联储激进加息箭在弦上,消费者对于购买PC和游戏主机等设备的需求或将持续下滑,这可能也是导致英伟达业绩展望不及市场预期的原因之一。

根据市场调研机构JonPeddieResearch公布的预测数据,预计全球PC游戏笔记本计算图形硬件(以独立显卡为主)市场总规模在2022年及2023年将无任何变化,2024年将小幅增长至380亿美元,相比2019年以前增幅已明显放缓。该机构预测游戏主机市场2022-2024年总体规模也将出现放缓,但英伟达管理层曾表示游戏主机(比如Xbox及PS系列)的利润率达不到预期目标,因此并未参与这一市场,AMD是这一市场的主要参与者。

JonPeddieResearch在报告中指出:“计算机图形硬件领域的整体来看呈平稳增长,但由于产品周期和PC市场具备不可预测性,加上新冠疫情造成的供应链影响,该领域未来或将出现一些起伏。”

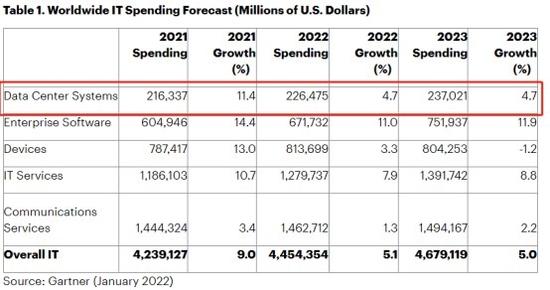

然而,数据中心市场未来可能是另一番景象,市场调研Gartner公布的预测数据显示,2022年全球数据中心系统IT类支出将达到2265亿美元,同比增长4.7%,2023年将达到2370亿美元。

Gartner在报告中表示:“2020年,在企业应用软件市场中,云市场首次超过非云市场。Gartner预计,到2025年,其规模将是非云市场的两倍。预计到2022年,企业软件部门11%支出增长几乎都是由云计算所推动,因为各组织都在将其软件栈升级为SaaS平台,以支持持续的灵活性和敏捷性。”

SaaS平台构建基础则是基于IaaS这一重要基础设施,目前IaaS全球主要参与者包括亚马逊AWS以及微软Azure,而IaaS建设及发展离不开以GPU为核心的高性能数据中心GPU。目前这两大IaaS巨头,以及谷歌CloudPlatform均已将英伟达数据中心GPU设备部署至其云计算基础设施,并且在不断扩大合作规模。

英伟达CFOColetteKress在业绩会议上表示,预计数据中心未来增长势头仍然强劲,并强调在第一财季,来自超大规模和云计算客户的销售额同比大幅增长,大力推动数据中心业务营收创下新高。