如何理解人民币汇率快速升值?

7月25日,在美元自身扰动+日元升值引领+央行适度调控三方力量作用下,人民币兑美元汇率出现快速升值。往后看,我们认为人民币汇率或已度过贬值压力最大的时期,货币政策发力可期。

作者:覃汉/崔正阳

全文:1917字|10 分钟阅读

一、如何理解人民币汇率快速升值

7月25日15时许,美元兑人民币在岸汇率出现快速下跌,最低点一度触及7.2080,人民币升值幅度接近400bp。对于本次人民币汇率变化,概况而言,可以理解为美元自身扰动+日元升值引领+央行适度调控三方力量综合作用的结果。

美元视角:降息预期升温叠加美元资产调整,引发美元外流。

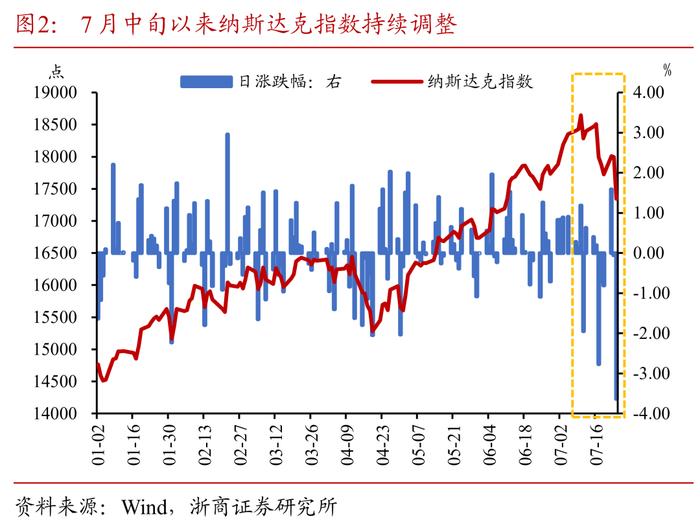

由AI热潮驱动的美股持续上涨行情,是吸引全球美元回流、持续推升美元币值的重要底层逻辑。2023年全年,纳斯达克指数累计上涨43.42%,进入2024年后纳斯达克指数涨势不减,上半年累计涨幅18.13%。

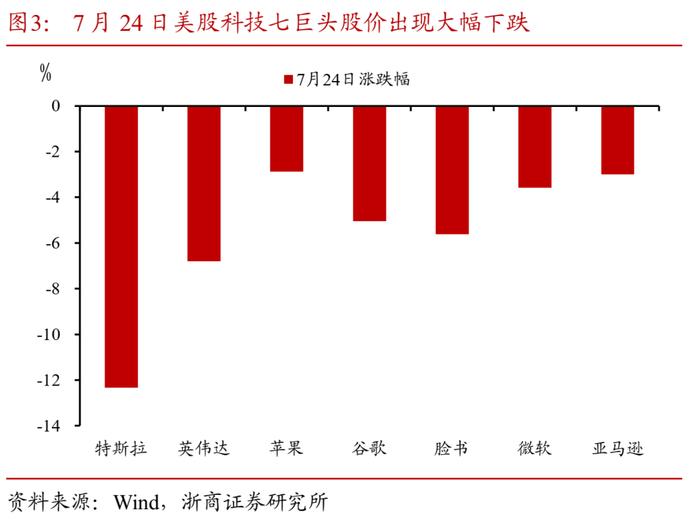

7月11日,美国6月CPI数据再度超预期走低,引发市场对美联储降息预期进一步升温,成为触发本轮纳斯达克指数调整的导火索,纳指全天下跌1.95%。7月24日,受特斯拉财报不及预期影响,科技股再度迎来集体下挫,特斯拉股价单日下跌超12%,其他科技七巨头公司股价亦分别下跌2%-7%不等,引致纳指单日大幅下跌3.64%,创2022年10月以来最大单日跌幅,近10个交易日内累计跌幅接近7%。

美元流动与美联储货币政策周期密切相关,整体表现为加息周期下美元流入,降息周期下美元流出。聚焦本轮周期来看:

其一,自2023年7月宣布将联邦基金目标利率调整至5.25%-5.50%高位区间后,美国基准利率长时间高位运行,引致美债、美元存款等固定收益类资产收益率跟随走高。

其二,AI科技浪潮催化下,以纳斯达克为代表的美股市场成为全球投资者的热门投资对象,形成股指走高与资金流入的同向共振。

其三,在全球公共卫生事件影响下,美国经济表现出较强韧性,“软着陆”甚至“不着陆”的故事持续演绎。

在三者共同作用下,美元与美元资产呈相辅相成的螺旋上升之势。

但近期来看,上述逻辑已隐约出现裂痕。内部来看,美联储大概率将于年内降息,固定收益类资产收益率或将回落,而美国科技股或也呈现泡沫迹象,市场对美股大幅下跌的担忧情绪日益加重。外部来看,新兴市场国家经济逐步好转,金融市场表现回暖,典型如印度股市,6月以来Sensex30指数累计上涨8.37%,与美元资产的相对吸引力关系开始出现逆转。

未来一段时期,上述因素驱动下,美元或将进入外流期,对应美元币值或有走弱征兆。

日元视角:日本央行或将加息,日元连续上涨或造成连锁反应。

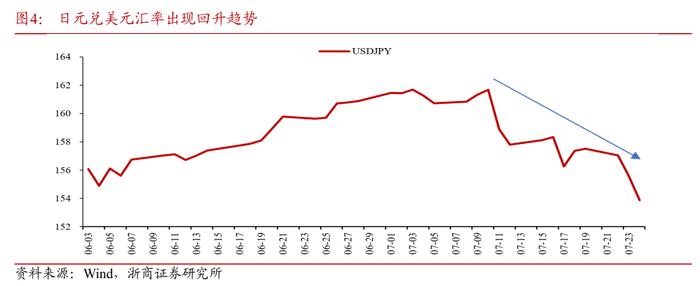

7月10日以来,日元兑美元呈现快速升值趋势。7月11日至24日总计11个交易日内,美元兑日元由前高161.6770下跌至153.8700,对应至日元累计升值幅度达5.07%。由于日本央行此前长期保持低利率环境和收益率曲线控制政策,使得日元与美元构成典型的套息交易货币对。从套息交易的角度来看:

其一,美日利差是驱动美日套息交易的前提,近期逻辑或有反转。一方面,美联储降息预期升温驱动美元资产收益率下行,另一方面,据相关媒体报道,日本央行将于下周进行的议息会议上考虑加息,并计划在未来数年逐步缩减债券购买规模,两相叠加之下,对应美日利差或将有所收窄,套息交易底层逻辑出现动摇。

其二,日元快速升值或加大空头平仓压力,或引起连锁反应。在美元与日元的套息交易中,交易者通常卖空日元而做多美元,以美元投资收益覆盖日元成本。伴随近期日元快速升值,或对交易者做空日元的交易构成平仓压力,若触及平仓线,投资者或不得不卖出美元、买入日元以进行回补,从而形成日元兑美元持续升值的连锁反应。

人民币视角:适时增强汇率弹性,减弱套息交易动机。

我们此前曾在报告中提出,高息差、低波动是构成套息交易货币对的重要条件。近年来,人民币汇率波动弹性较低,中美利差维持高位,使得人民币与美元的套息交易愈发受到投资者关注。

7月19日,中国人民银行党委召开会议,传达学习党的二十届三中全会精神,其中在汇率部分明确提出“增强汇率弹性”。如果人民币汇率弹性逐步放大,那么按照息差/波动的指标衡量来看,或将减弱人民币套息交易动机,缓解人民币卖出压力。

综上,我们认为,25日人民币汇率异常波动或主要由美元走弱和日元升值两方面因素带动,加之央行释放增强汇率弹性信号,共同驱动人民币跟随日元形成对美元升值。

本周以来,央行先后调降逆回购、MLF、LPR等关键利率,按照常规思路理解,或将因中美利差走阔而加大人民币贬值压力。但从实际效果来看,国内利率调整非但没有引发人民币汇率贬值,反而在美股大跌、日元升值等海外因素影响下出现人民币汇率升值。

往后看,拜登退选使得美国大选悬念迭起,美股科技浪潮或有退潮趋势,美联储降息愈发确定,叠加日本央行维稳汇率的政策考虑,均指向人民币汇率或已度过贬值压力最大的时期,年初以来央行货币政策的掣肘或将减轻。结合三中全会提出的坚定实现全年经济目标的政策导向,我们认为货币政策或已进入发力期,后续宽松政策值得期待。

二、风险提示

外汇市场所受影响因素众多,或出现超预期变化;

国内货币政策或发生超预期变化,可能对债券市场产生额外扰动。