仅次于美元了!人民币超过欧元,成为全球跨境贸易中的第二大货币

阅读了多家媒体介绍的今年7月份的跨境货币交易数据文章,南生发现它们都忽视了其中的亮点,把SWIFT报告中最重要的部分“遗忘”了,着墨最多的反而是“我们早已烂熟于胸的国际支付比例”。

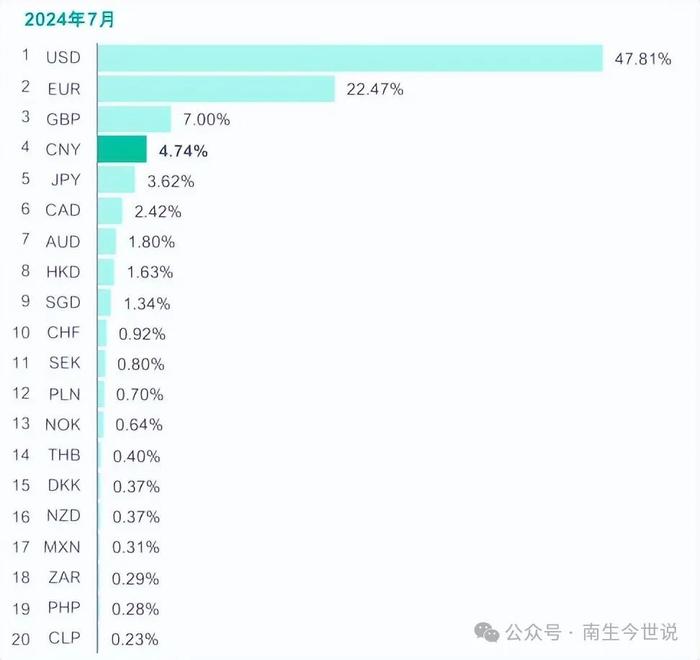

上图就是今年7月份的国际支付比例

我们可以看到:美元占比高达47.81%,继续领跑全球;欧元虽依旧排在第二的位置,但占比却下滑至22.47%。要知道数年前的欧元与美元的国际比例可都是非常接近40%的,欧元甚至一度超过美元。

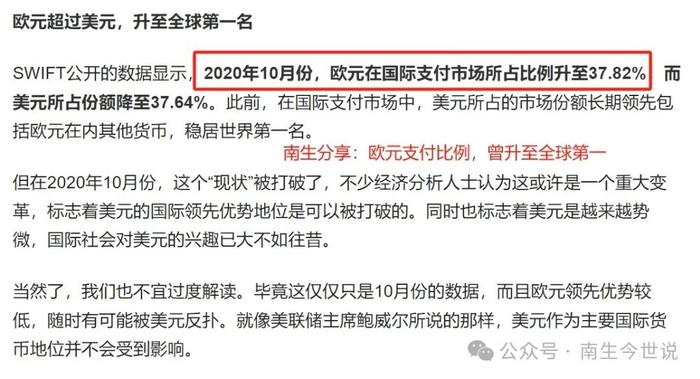

那是发生在2020年10月份的事情,当时的美元国际支付比例降至37.64%,而欧元占比却扩张至37.82%,第一名。在俄乌冲突爆发之前的1多年时间内,欧元占比基本都是在35%至40区间内波动。

与美元共同形成了并行领跑状态,但可惜的是:俄乌冲突爆发后,欧盟与美国携手制裁俄罗斯。而当时的俄罗斯,跨境交易主导货币是欧元。当俄欧交恶后,欧元被普京定义为“有毒货币”。

当俄罗斯开始抛弃欧元后,欧元的国际支付比例迅速下滑——这是主要原因之一,但并非是全部原因。毕竟俄罗斯一国的跨境交易量不能让欧元占比由曾经的接近40%,暴跌至如今的22.47%。

另外一个核心原因是:各国曾经追捧欧元,本意是希望“当遭受美国的金融制裁”时欧元可以成为替代品。但在欧盟对待俄罗斯、伊朗等国一事上,让国际社会充分认识到:欧元,原来是美元的“影子货币”。

美欧的金融政策高度一致,让众多国家和地区的货币当局、央行等深刻的感受到:持有美元带来的风险,在持有欧元身上一个都不会少。

那还持有欧元干什么呢?要么抛弃欧元,要么增持美元——危险性反正都是一样嘛,而持有美元及其资产反而能获得美元升值带来的“汇率波动的额外收益”。于是美元占比大涨,欧元急速衰落。

接下来的核心亮点了

在国际支付领域,英镑7月份占比7%,继续排在第三的位置;我国人民币占比4.74%,再一次位居全球第四名。之后是日元、加元、澳元、港币、新加坡元——就是本文开头图片中的SGD,排第九名。

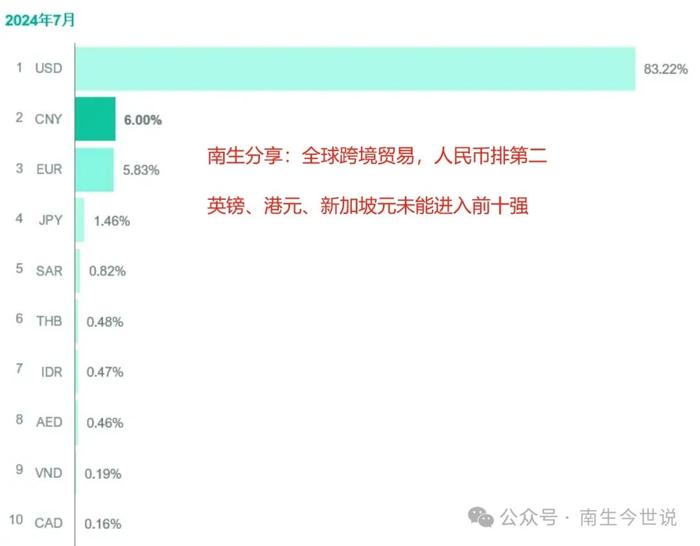

但SWIFT同时还给出了南生认为更加重要的指标,单独考察全球跨境贸易领域的货币排名,这里面:美元占比高达83.22%,人民币占比6%(如下图),欧元占比5.83%、日元占比1.46%。前十名没有英镑、港币和新加坡元。

国际支付,不仅包括了跨境贸易,还有初次和二次收入的转移、直接投资、证券投资、其他投资等。在全球跨境贸易层面,人民币排第二,这是值得炫耀的事情,这体现了中国经济的特点。

在国际支付领域,英镑排第三,港元和新加坡元都进入前十。但在跨境贸易领域,这三大货币都没有进入前十,也反映了他们的经济和产业特征。

伦敦是和纽约并列的世界级金融中心,支持英镑国际地位的是“资本市场”。全球第三大金融中心要么是我国香港,要么就是新加坡。当其中的一个排第三的时候,另一个往往就是第四。

这说明了什么呢?

除了美元一家独大外,人民币、欧元、英镑、港币、新加坡元都存在着短腿现象。人民币的优势是跨境贸易,在资本领域较弱。而后面四个货币的优势是资本领域,不足的是跨境贸易。

看到了优势和不足,就需要采用针对性的应对措施。以人民币为例,在继续强化全球贸易中的份额时——重点是和石油、天然气、煤炭、粮食、铁矿石等大宗商品出口国谈判,推动人民币的定价和交易地位。

这个难度比较大,美国是全球第一大粮食出口国,澳大利亚是全球第一大铁矿石出口国。但巴西这个全球排名第二的铁矿石出口国,中东地区的石油出口大国,俄罗斯这个能源和粮食出口大国,却是可以争取的。

从这个角度来看,只要美国对外的霸权政策不改变,只要美国纠结它的所谓盟友共同遏制中国崛起的“餐桌论”不改变,我国和俄罗斯在全球战略领域的政策就不能改变——共同对抗霸权。求同存异,搁置争议,保持战略协同性。

然后是全球资本跨境流通的不足,需要我国在自己的跨境交易中“大规模推动人民币的流出”。网友们,在岸人民币是不能自由兑换,虽然已在我国多个地区试点。但试点就是试点,并未全面化。

但在国际社会流动的“离岸人民币”却是可以自由兑换的。离岸人民币不受我国央行监管,受各国、地区的货币当局或央行监管,只要他们不阻碍人民币的自由兑换和流动,就能自由兑换。

但指望别人的好心,是不可以的,我们不能被动等待!需要我国主动出手和相关国家、地区共同建设离岸人民币的金融基础设施——需要我国积极推动,成为主要角色。若对方想担任主角,我国也可做个配角。

这个离岸人民币的金融基础设施包括且不限于贸易结算、融资贷款、现金管理、金融市场、清算结算、债券及证券投资、资产管理、个人财富管理等全业务品种,探索跨境人民币全流程闭环使用的新模式。

美元在全球横冲直撞背景下,中国资本项目在相当长的时间内较难也不宜实现完全自由兑换——需吸收那些过早开放,而陷入中等收入陷阱的发展中经济体的教训。中国需要探索新的路径来实现更加安全、更高水平的金融开放。

可以在短时期内为境外主体构建一个非管道式开放平台,并辅之以开放的、完善且较为配套的金融基础设施,满足和激发国际社会“希望摆脱美元、欧元、英镑”的风险,而愿意持有和使用人民币的避险需求。本文由南生撰写,欢迎转发、评论、留言和分享!