华泰 | 宏观:人民币汇率会升过7吗?

(来源:华泰证券研究所)

9月25日盘中美元兑人民币汇率一度触及7.0012的16个月高点,且离岸人民币汇率升势更为强劲,离再次回到7以内的水平仅一线之隔。一方面,7月下旬来推动人民币升值的因素依然有效,另一方面,上周联储以50个基点开启降息周期,9月24日宣布的金融稳定经济和市场的一篮子政策超预期,进一步助推人民币升势。本文分析人民币短期走势及其宏观意义,并简要讨论人民币名义和实际汇率的长期趋势。

目录

1.复盘/更新近期人民币升值的驱动因素

2.短期汇率还有继续升值的动力吗?

3.近期人民币升值的多重积极意义

4.中长期,怎么看汇率?

1.复盘/更新近期人民币升值的驱动因素

近期人民币总体维持了7月25日后的升势,且这周走出更清晰的独立行情。我们认为,对人民币及相关资产投资情绪的回暖,是内外部有利因素7月底以来持续互相“催化”的结果。联储降息后,人民币兑一篮子货币累计升值0.5%,而仅过去两个交易日就对一篮子货币明显走强0.3%,这一升值速度相对于人民币汇率较低的波动性而言,无疑是令人瞩目的(图表1-2)。具体而言,7月底美元走弱叠加日元套息交易逆转启动了人民币本轮升势,此后美国大幅降息,哈里斯当选总统概率明显上升,以及更重要地,9月24日三部委联合发布金融政策组合拳、传递强势扭转市场预期的信号,轮番助推人民币本轮升值。

日元套息交易逆转启动了人民币本轮升势。7月31日日央行超预期加息,叠加美国增长预期走弱导致美日利差急速收窄,推动日元“跳升”一度近10%,引发部分套息交易逆转。除日元外,在美中利差走扩的背景下,人民币套息交易量及估算未结汇出口收入的比例也在2022年美元加息后出现了明显的上升(具体第二点中展开)。

联储“诚意降息”提升新兴市场流动性,再度缩减美中短端息差。上周四凌晨,联储以50基点的“步长”拉开了本轮降息周期的帷幕,并暗示今年的11月和12月两次议息会议上将继续降息。我们认为,基准情形下,联储今年可能再降息50-75个基点。近期中美短端利差已明显收窄,如中美1年期国债利差7月至今已经缩减一个百分点左右。随着市场计入联储连续降息的预期,由利差形成的中国外汇流出压力持续缩减。

9.24金融政策组合拳落地,有助于稳定市场预期、提振市场情绪。昨天这一“非常规发布会”体现了政策的决心和力度超预期。发布会上,人民银行行长潘功胜罕见“预告”了此后还可能有降准及支持资本市场相关政策,政策立场鲜明。降准降息等总量货币政策外,针对性政策还包括降低存量房贷利率和统一房贷最低首付比例,首次创设两项支持资本市场的结构性货币政策工具,并增加央行在保障性住房再贷款的出资比例至100%(3,000亿元)等等。政策发布后,市场对中国政府稳定经济、金融市场的信心有所增强,风险资产表现积极,人民币再度走强。

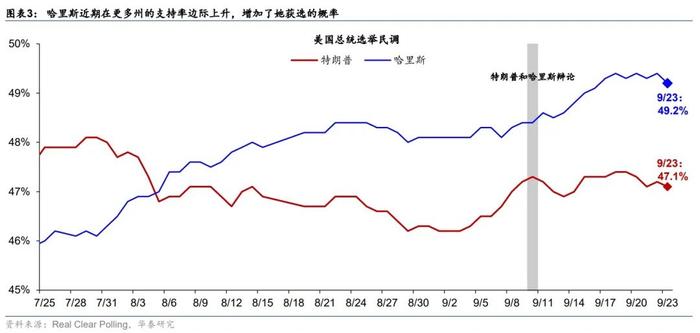

9月10日第二轮辩论后,民主党候选人哈里斯当选美国总统的概率边际上升,有助于稳定预期、尤其是降低与加征关税相关的不确定性。第二轮电视辩论后,民调显示哈里斯的表现明显优于特朗普,对应市场对其当选的预期上升。诚然,1个多月后的美国总统大选仍然存在较大变数,两位总统候选人在摇摆州的选情仍然在一定程度上难分伯仲。但近期,除了电视辩论的表现加持外,哈里斯近期在更多州、包括此前倾向共和党的北卡(NorthCarolina)和弗吉尼亚的支持率边际上升,均增加了她获选的概率(图表3)。如果哈里斯当选美国下一届总统,美国经贸和外交相关政策的延续性有望明显增强,同时,大幅加征关税对人民币汇率的潜在压力也将下降。

2.短期汇率还有继续升值的动力吗?

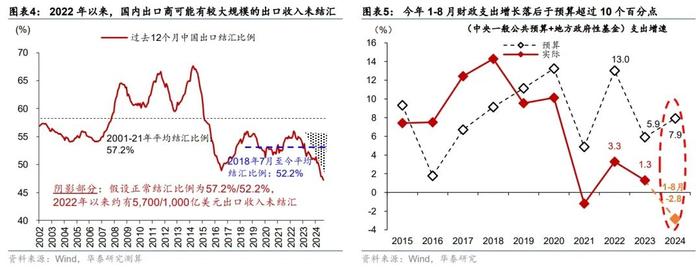

回头看,本轮升值压力已经酝酿了一段时间,从压力积累的时间和幅度看,在美元不大幅升值的前提下,本轮人民币升值不一定很快终结。虽然联储降息确定性较高,但对人民币资产回报的进一步提升,可能需要稳增长政策的持续发力,尤其在财政政策领域。8月底,新加坡和香港交易所人民币期货的未平仓头寸合计约230亿美元(约合1,640亿元),而中国出口商结汇比例大幅下降,可以理解为更大数额的“类套息交易”。据我们测算,2022年以来,随着美联储快速加息,中美短端利差走阔,国内出口商的结汇意愿持续回落。基于2001-2021年的平均结汇比例来估算,2022年以来国内出口商可能有5,700多亿美元(约合4.0万亿人民币)的出口收入未结汇(图表4);即使用2018年7月后较低的平均结汇比例测算(52.2%),2022年来未结汇的海外收入也可能达到1,000多亿美元(约合7,600亿人民币)。短期人民币汇率是否还能升值,主要取决于后续中国稳增长政策力度和美国宏观走势。同时,日元等其他货币的走势也会起到边际推动作用。

在9.24金融政策组合拳后,如果稳增长政策持续有效发力、尤其是财政以及清理地产相关风险相关政策,则人民币升值可能仍有后劲。本轮稳增长政策中,财政不应也不会缺席。如我们在《稳增长、稳预期“窗口期”或将开启》(2024/9/1)中所分析的,受财政收入下行拖累,今年1-8月财政支出增长落后于预算超过10个百分点(年化近3万亿的缺口),中央+地方财政支出不升反降(-2.8%),对总需求形成拖累(图表5)。从以往经验判断,当实际支出和预算支出“剪刀差”过大(如今年),9-10月间中央财政往往可能增加赤字,或者增发国债。财政之外,地产周期企稳对稳周期、稳资产价格、稳预期也有至关重要的作用。9.24在地产需求端有进一步的放松政策,同时,在地产收储、以及边际缓解开发商偿债压力上的政策力度也有所上升。然而,处理问题房企风险、稳定地产相关债务质量的预期,可能是稳定地产周期中不可或缺的一环。

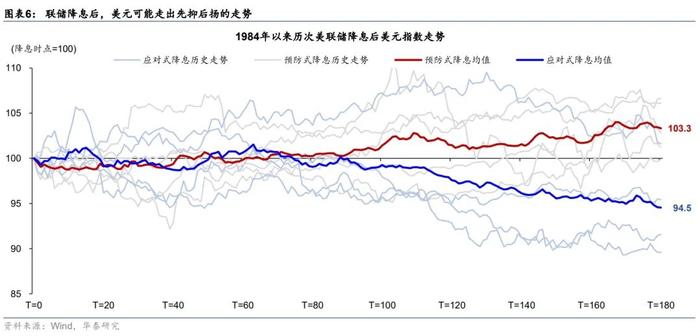

降息后美国增长走势及联储进一步宽松的节奏,对美元和人民币汇率走势至关重要。简言之,如果美国经济不衰退,则联储降息后,美元可能走出先抑后扬的走势。短期内美联储大概率会连续降息,而降息初期美国金融条件指数未必会明显宽松,美国经济可能还会面临减速的压力,美元指数或将有所承压。但如我们在《再论美国不衰退的逻辑》(2024/8/19)中分析,美联储有足够的宽松空间和意愿,而美国财政政策或将在大选尘埃落定后进入宽松通道,再加上私有部门的杠杆率和金融市场的估值水平尚属合理,基准情形下预计美国经济有望避免衰退。随着美联储降息最终带动金融条件宽松,美国经济或将企稳回升,有望支持美元再度走强。历史上看,在美联储预防式降息的情形下,美元指数先抑后扬的可能性较大(图表6)。

日元升值后,日本是否能够保持再通胀的势头,日元是否能进一步在波动中升值,对提振人民币汇率也有边际的推动作用。虽然日元升值可能削弱输入性通胀压力,但我们预计日本的内生通胀有望持续。6-7月日本名义工资增速均值为7.1%,大幅超过1-5月的3.8%,有望支撑商品和服务通胀。考虑当前日本政策利率仍显著低于名义中性利率,日央行仍有加息的空间。中长期看,美日货币政策“剪刀差”或进一步收窄,从而推动日元升值。由于日元占人民币CEFTS指数篮子的11%、亚洲货币合计占35%,日元升值可能为人民币带来升值预期的“溢出效应”。

3.近期人民币升值的多重积极意义

从技术层面看,人民币汇率恢复弹性有助于打开货币政策空间。随着美联储连续降息,中美短端利差有望进一步收窄,或将明显缓解人民币汇率面临的由利差形成的外汇流出压力。同时,近期人民币走强也有望带动出口商加速结汇,因此跨境资本流动有望更为均衡,有助于打开国内货币政策空间。

拉长看,人民币汇率弹性上升,也给我国应对潜在贸易政策相关的不确定性带来了更多的灵活性。如果贸易保护主义再度升级,尤其是在美国对中国加征更高关税的情况下,可能会给人民币汇率带来较大的不确定性。但人民币汇率弹性上升,将有助于发挥汇率作为国际收支自动稳定器的作用,部分对冲关税带来的冲击。

从市场角度看,人民币汇率走强在反映对内地增长预期上调的同时,还有助于带动香港金融条件宽松、继续推动香港资产价格回升,进一步提高港股的相对吸引力。一方面,内地增长预期上调,将推升港股的盈利预期。另一方面,对中国香港这个小型开放经济体而言,港币名义有效汇率、尤其是兑人民币汇率贬值,将起到金融条件宽松的作用,有助于港股的估值扩张。

4.中长期,怎么看汇率?

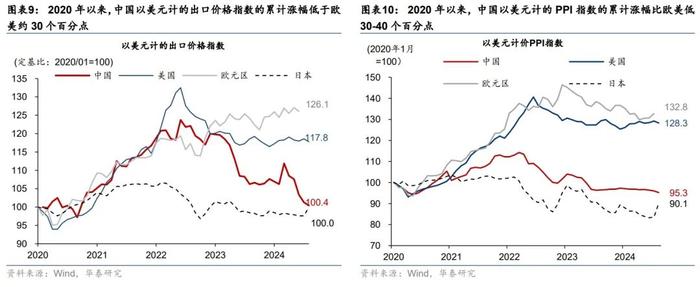

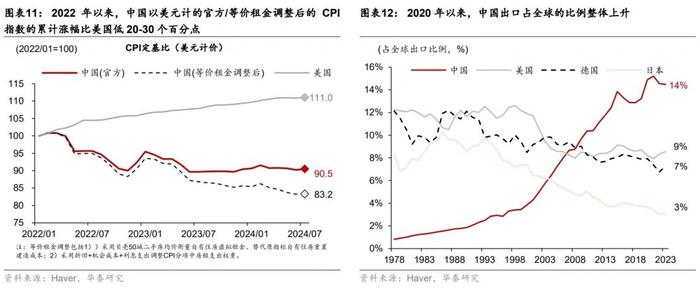

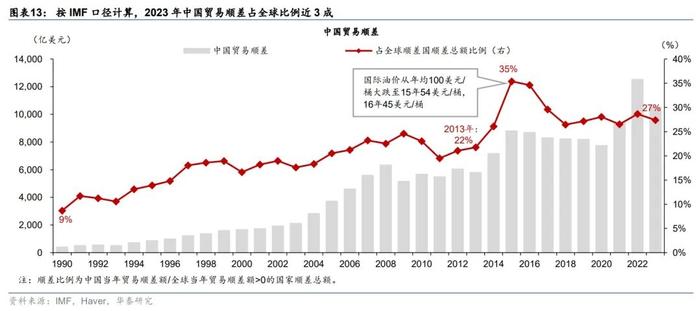

中长期看,人民币真实汇率已经进行了较为充分的调整、人民币名义汇率竞争力极强,将提供一定的基本面支持。随着美联储在2022年3月开始加息,2022年4月以来人民币真实有效汇率已累计下降14.2%,降幅超过1990年来所有其他的回调周期,其中名义有效汇率回调5.4%,而国内低通胀则进一步带动真实有效汇率调整(图表7和8)。另一方面,近年来中国制造业的成本和效率优势加速提升,如2020年以来中国以美元计的PPI指数的累计涨幅比欧美低30-40个百分点,以美元计的出口价格指数的累计涨幅亦低约30个百分点(图表9和10)。因此,中国出口占全球的比例持续上升,贸易顺差占GDP的比例亦维持高位,而中国贸易顺差在2023年达到8,221亿美元的基础上,2024年前8个月再度同比增长11.2%,达到全球贸易顺差总额的27%,均显示人民币名义汇率竞争力上升(图表12-13)。

然而,中长期看,人民币真实汇率升值还需要中长期增长预期和投资回报预期上升作为支撑。从中期维度看,经济基本面是决定人民币汇率走势的根本因素。经济市场化改革以及财税体制改革能否给中国经济带来新的增长点和效率提升,可能是决定人民币汇率走势的根本因素。如果改革能够提高经济运行效率,持续性提升全要素生产率,则将为人民币真实汇率提供中长期支撑。

风险提示:政策落地效果不及预期,地产周期加速下行。

文章来源

本文摘自2024年9月25日发表的《人民币汇率会升过7吗?》

易峘研究员SACNo.S0570520100005|SFCAMH263