“数字经济”轮动强度开始从高位回落,意味着什么?

编者按:兴证策略团队发布研报指出,今年市场主要矛盾或许并非择时,把握轮动的方向更加重要。虽然这种轮动看似杂乱无序,但深入复盘后依然能发现清晰的逻辑链条,即“一个大循环、两个小循环”:“一个大循环”——“数字经济”和“中特估”之间的轮动。“两个小循环”——“数字经济”与“中特估”内部的轮动。

数字经济”轮动强度开始从高位回落,意味着什么?兴证策略团队指出,当前“数字经济”轮动强度开始从高位开始回落。参考过去几次“数字经济”轮动强度冲高回落的板块表现,同样是在轮动中蓄力并逐渐找到新的方向的过程。

“一个大循环”——“数字经济”和“中特估”之间的轮动。

一、轮动是今年市场的主要矛盾:“一个大循环、两个小循环”

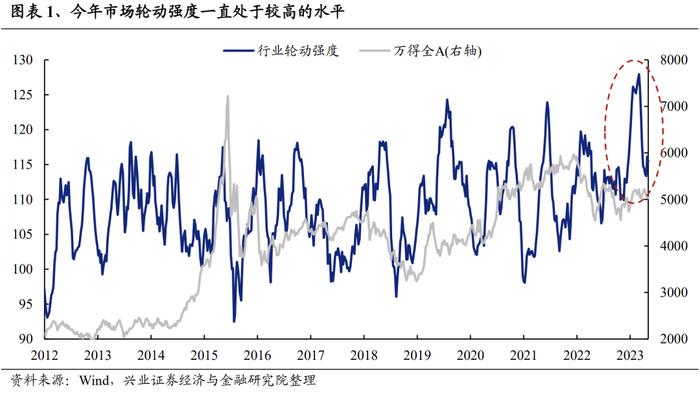

年初以来,市场轮动强度一直处于历史较高的水平。根据我们对一级行业近五日涨跌幅排名变动绝对值加总所构建的短期行业轮动强度指标,年初以来市场轮动强度中枢较往年明显抬升,2月底时更一度创下历史新高。此后3月初至4月中旬,随着主线聚焦“数字经济”,市场轮动强度阶段性收敛。而近期,市场轮动再次加速。

因此,今年市场主要矛盾或许并非择时,把握轮动的方向更加重要。

虽然这种轮动看似杂乱无序,但深入复盘后依然能发现清晰的逻辑链条,即“一个大循环、两个小循环”:

“一个大循环”——“数字经济”和“中特估”之间的轮动。例如,3月中旬至4月中旬,随着市场风险偏好回升,叠加AIGC技术进步以及政策的持续催化下,我们看到“数字经济”成为资金聚焦的方向,TMT板块迎来共振大涨。又如4月以来,随着“数字经济”在前期大涨后拥挤度快速提升至历史高位、甚至进入到局部过热的状态,叠加业绩期市场风险偏好收缩,我们又看到市场主线逐步向低估值、高分红、涨幅落后,同时有政策加持的“中特估”轮动、切换。

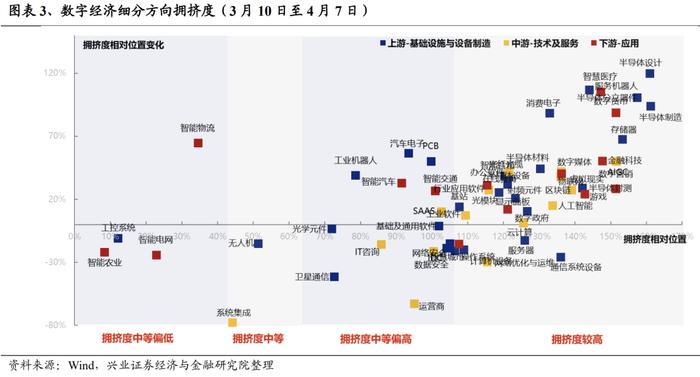

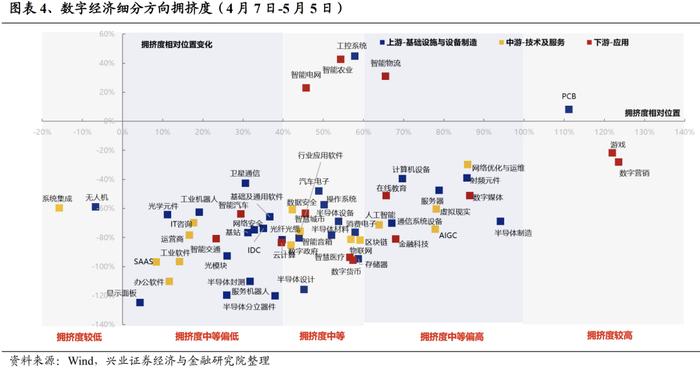

“两个小循环”——“数字经济”与“中特估”内部的轮动。“数字经济”和“中特估”的内部结构,也是随着整个板块的上涨在不停地轮动和切换的。例如“数字经济”从去年底的信创,到2月的AIGC,再到3月的算力、云计算、半导体,以及4月的光模块以及近期的AI+,整体上就是一个在内部不断跟随性价比、拥挤度和产业催化寻找主线方向的过程。与此同时,“中特估”也是从我们一直以来聚焦的运营商、能源链,向“一带一路”、大金融等扩散的过程。

而当前,从“大循环”的角度,4月份以来“数字经济”与“中特估”的相对收益已显著收敛。“数字经济”内部的交易拥挤度已显著回落,其中多数细分方向拥挤度压力已回落至历史中等乃至偏低水平。因此,往后看两条主线的相对性价比或再次进入到一个较为均衡的状态,需更多关注“数字经济”与“中特估”内部的“小循环”。

二、“数字经济”轮动强度开始从高位回落,意味着什么?

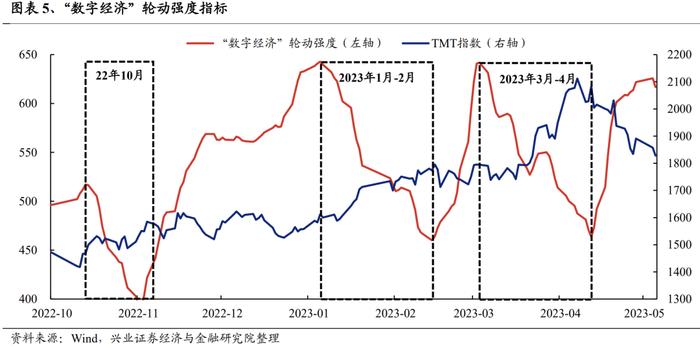

当前“数字经济”轮动强度开始从高位开始回落。参考过去几次“数字经济”轮动强度冲高回落的板块表现,同样是在轮动中蓄力并逐渐找到新的方向的过程。我们通过对“数字经济”60大细分方向计算近5日涨跌幅排名变动绝对值加总,构建“数字经济”轮动强度指标。我们发现,TMT指数与“数字经济”轮动强度多数时间呈反向走势:本轮“数字经济”行情从去年10月启动以来,每当板块开始波动调整时,基本都伴随着“数字经济”主线发散、轮动加快。而当“数字经济”内部轮动收敛、主线形成后,板块则往往会迎来整体上行。

因此,随着当前“数字经济”轮动强度从高位开始回落向下,后续我们认为至少TMT整体调整最剧烈的时候或将逐渐过去,有望在轮动中蓄力并逐渐找到新的方向。

三、“数字经济”当前关注哪些方向:不仅仅是TMT

“数字经济”中,可关注AI+应用为传统行业降本增效的传媒(游戏、出版、营销)、建筑(设计院)、商贸社服(教育、跨境电商)。

我们划分的“数字经济”60大细分行业中,综合拥挤度、景气度、估值与机构持仓,当前可关注:运营商、游戏、金融科技、数字媒体、计算机设备、云计算、光模块、半导体制造/设备等。

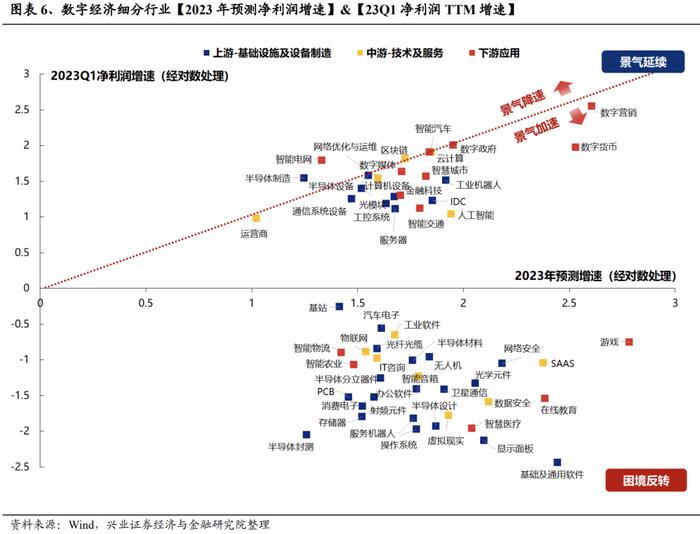

3.1、景气度

据一季报,数字经济产业链中,中游软件/服务以及下游应用逐渐开始兑现业绩。其中,上游(卫星通信、半导体设备、半导体制造、IDC、计算机设备等)、中游(云计算、区块链、AIGC、人工智能、行业应用软件等)和下游(数字营销、数字政府、数字货币、智能电网、数字媒体)等行业兼具高景气和高弹性。展望2023年全年,数字营销、智能汽车、数字政府、云计算、计算机设备、半导体设备和半导体制造等行业有望延续2023Q1的高增速,而游戏、基础通用软件、SAAS、在线教育、网络安全、数据安全、智慧医疗和显示面板等行业的景气度有望实现困境反转。(详见2023年5月4日发布的报告《数字经济60大细分方向Q1景气一览》)

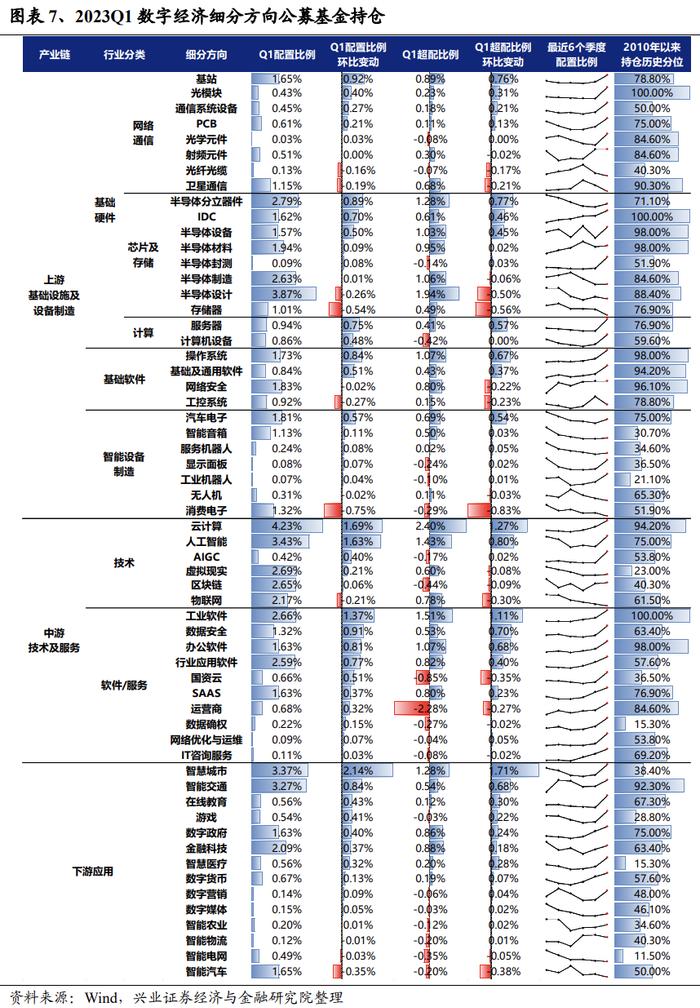

3.2、机构持仓

从2023Q1公募基金持仓变动看,“数字经济”多数细分方向迎来机构资金增配。其中上游基站、光模块、半导体分立器件、半导体设备、IDC、服务器、操作系统、基础及通用软件;中游云计算、人工智能、工业软件、办公软件、数据安全;下游智慧城市、智能交通、在线教育、游戏、数字政府等获增配比例相对居前。

3.3、拥挤度

当前数字经济、TMT板块短期交易拥挤度多已自高位逐步回落至中等或中等偏高水位,其中部分细分方向拥挤度压力已相对较低或在轮动中有所消化,如工业机器人及工控系统、光学元件、卫星通信、IT服务、面板、基站、网络安全等。

3.4、估值

尽管去年11月以来,数字经济板块估值迎来修复,但当前大部分细分方向仍具备较高性价比。尽管成长股估值相对产业趋势、业绩增速的重要性相对较低,但估值的位置短期而言也很重要,当估值处于历史低位时,投资者对“拔估值”行情的容忍度更高,且后续收益空间更大;反之,当成长股的估值分位数达到较高水平,过高的溢价水平使市场更加“吹毛求疵”,“稍有风吹草动”就会导致回调。

参考2013-2015年,70%-80%的滚动三年分位数是2013-2014年TMT牛市中的关键阈值。(详见2023年4月21日发布的报告《深度复盘:2013-2015年TMT牛市——十大启示篇》)。截至2023/5/5,智能农业、消费电子、光纤光缆、智能汽车、射频原件、智能电网、数字政府、在线教育、半导体制造、工控系统等行业估值处于近三年极低水平。

四、“中特估”:沿着三条范式寻找有持续性的方向

“中特估”覆盖范围广阔,其中既有大的主线贝塔,也有细分行业的阿尔法。“中特估”中,到底哪些方向能够脱颖而出,我们总结了以下三个范式,即:1)低估值、高分红;2)相关政策持续催化,如“一带一路”、运营商;3)景气修复预期,如能源链。

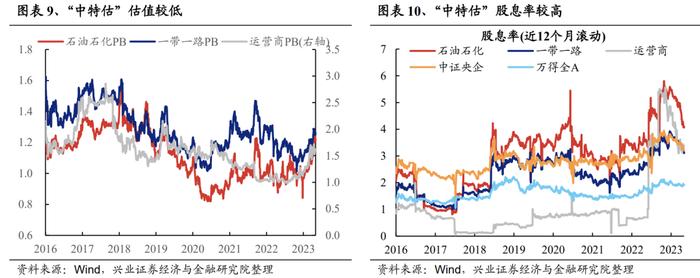

4.1、“中特估”投资范式之一:低估值、高分红

低估值、高分红,是包括能源链、“一带一路”和运营商在内的“中特估”方向最鲜明的共同特征:1)截至2022年底,能源链、“一带一路”和运营商PB估值分别处于2016年以来的16.8%、5.8%和14.9%分位。而即便经历年初以来的大幅上涨后,当前这些板块估值仍处于历史平均水平附近。2)与此同时,能源链、“一带一路”和运营商股息率显著高于市场整体,较高的分红也成为其进可攻、退可守的重要支撑。

4.2、“中特估”投资范式之二:政策的持续支撑和催化

政策持续支撑和催化,成为“中特估”中“一带一路”和运营商板块修复的重要驱动。

1)“一带一路”:在“一带一路”十周年之际,从沙伊和解、中俄深化合作联合声明、中巴联合声明等,以及后续5月召开在即的第三届“一带一路”国际合作高峰论坛,“一带一路”相关利好不断,板块行情得到催化。

2)运营商:去年10月以来,数字经济上升为国家战略,相关政策密集出台。今年国务院改组又新设国家数据局。运营商作为“数字经济”的基础设施,持续得到催化。

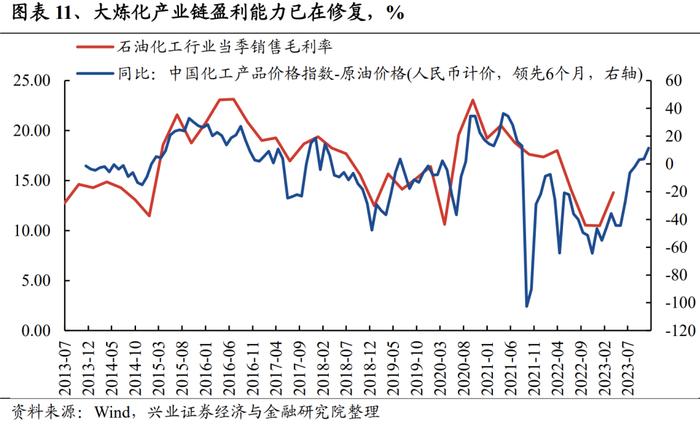

4.3、“中特估”投资范式之三:景气修复预期

2023年中国复苏+人民币升值的全年宏观主线驱动盈利能力修复,带动能源链整体性上涨。1)能源产业链作为原材料高度依赖海外供应、同时下游需求基本集中在国内市场的方向之一,将充分受益于人民币升值的宏观趋势。2)中国经济复苏,下游领域需求预期回暖,能源产业链尤其是行业龙头盈利已在修复。

4.4、沿着三条投资范式,“中特估”重点关注哪些方向?

除了能源链、“一带一路”和运营商等之外,当前我们建议关注机械(造船)、交运(公路、铁路、港口)、大型银行等细分方向。

1)机械(造船):船舶制造业作为国家重点支持的战略性产业之一,近年来经历了行业调整和产能过剩的困境,但近期板块景气已在改善:一方面,随着全球航运市场需求正在增长,带来包括化学品船与成品油轮船的订单大幅提升。另一方面,国企改革推动造船企业重组整合和产能优化之下,国内船舶制造业已在逐步实现结构调整和产能优化。

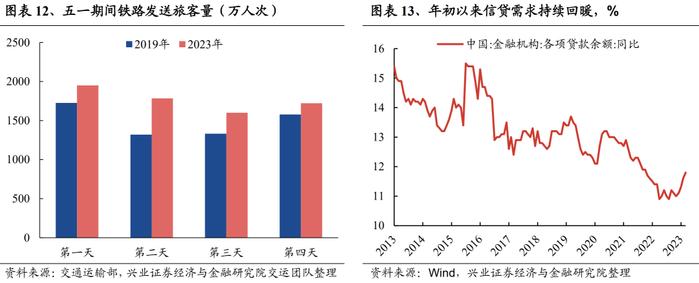

2)交运(公路、铁路、港口):五一期间各项数据恢复良好。业绩确定性强,承诺高分红,类债属性突出。经济增速下行,高速公路、铁路、港口资产稳健性凸显,业绩成长及确定性较高。同时近几年,高速公路及铁路板块上市公司更加注重投资人回报,多家公司发布股东回报计划,大幅提高分红比例以及承诺未来几年高分红水平,给投资人带来确定性的高股息回报。

3)大型银行:经济复苏大背景下融资需求回暖,基本面有支撑,板块估值也具备修复空间。2023年以来,信贷需求连续三个月超预期回暖,在稳增长和扩投资的政策基调下,后续信贷、社融仍有望平稳增长。此外,作为业绩稳定且高分红的板块,当前银行PB估值处于2016年以来11.6%的较低位置,修复空间较大。

风险提示

关注经济数据波动,政策超预期收紧,美联储超预期加息等。