【报告】上市银行洞察系列六、浅析商业银行普惠金融的可持续发展

德勤中国金融服务业研究中心于2023年4月28日发布《凝心聚力奋进新征程:中国银行业2022年发展回顾及2023年展望》报告,通过系统分析中国上市银行的盈利能力、资产情况、负债情况和资本实力,梳理并观察其业务发展情况、经营模式及监管环境变化,进而展现中国银行业在2022年取得的成就并展望未来发展的方向。此外,报告深度解析了2023年银行业战略部署、银行资产碳核算的方法与实践、关联交易数智化管控模式的分析、对年报展示的分析、未来财务管理转型探究、打造高质量监管数据治理体系、新场景下的银行业运营韧性的应对思路探讨、风险报告数字化转型研究、以及商业银行并购重组的理性关注等重点和热点话题,提供了独到的见解与洞察。我们相信,这份研究报告将会为国内商业银行在“十四五”的新征程上开新局、谱新章提供有价值的参考。

报告目录

报告选取的国内具有代表性的10家商业银行,及6家境外全球系统重要性银行名单(排序不分先后)

境内银行

境外银行

中国工商银行股份有限公司

中国建设银行股份有限公司

中国农业银行股份有限公司

中国银行股份有限公司

中国邮政储蓄银行股份有限公司

交通银行股份有限公司

招商银行股份有限公司

兴业银行股份有限公司

中信银行股份有限公司

平安银行股份有限公司

摩根大通集团

美国银行集团

富国银行集团

花旗集团

汇丰控股有限公司

日本三菱日联银行股份有限公司

普泽百业,融惠万家——浅析商业银行普惠金融的可持续发展

商业银行积极推动普惠金融可持续发展

2022年,我国普惠金融贷款为助力经济高质量发展交出了一张靓丽的成绩单,小微企业贷款保持量增价减的良好态势。国务院发布《2022年政府工作报告》,2018年至2022年,普惠小微贷款余额从8.2万亿元增加到23.8万亿元、年均增长24%,贷款平均利率较五年前下降1.5个百分点。对受疫情影响严重的中小微企业、个体工商户和餐饮、旅游、货运等实施阶段性贷款延期还本付息,对普惠小微贷款阶段性减息,用改革办法激发市场活力,使中小微企业和个体工商户普遍受益。

根据人民银行近三年统计数据,金融机构普惠金融贷款余额分别为15.1万亿元、19.23万亿元和23.6万亿元,同比增速分别为30.3%、27.3%和23.6%,连续三年实现高增长。其中国有六大行“头雁”领航作用凸显,规模占比从32%(2020年)上升至37%(2022年);股份制商业银行和城市商业银行加大科技赋能,切实助力中小微企业健康发展;农村金融机构利用自身优势,有效整合当地资金、资源和人才,大力发展农村数字普惠金融。

普惠小微贷款规模和受众客群持续扩大,新发放贷款利率持续下行

商业银行通常在年度报告中单独披露其普惠金融业务的开展情况,10家商业银行普惠金融贷款规模、服务客户数量以及新发放贷款利率情况整理分析如下:

图:普惠小微贷款规模

贷款投放规模逐年上升,

助力小微企业“爬坡过坎”

2022年度,普惠小微贷款保持较快增速,平均增速达到30%;除邮储银行和平安银行以外,其他8家商业银行普惠小微贷款增速均低于2021年度。截至2022年末,建设银行普惠小微贷款规模突破2万亿元大关,位列同业第一,贷款余额2.35万亿元,较年初增加4,800亿元;其次为农业银行,普惠小微贷款余额1.77万亿元,比年初增加4,470亿元;增速最快的是工商银行,普惠小微贷款余额1.55万亿元,较上年末增长41%,其次为中国银行,贷款余额1.23万亿元,较上年末增长39%。股份制银行中,招商银行普惠小微贷款余额最高,为6,783亿元,平安银行增速最快,贷款余额5,282亿元,较上年末增长38%。

2022年3月12日,《政府工作报告》要求不再对普惠金融贷款增速有明确要求,引导更多资金流向重点领域和薄弱环节,开展金融机构降低实际贷款利率、减少收费活动,进一步解决小微企业融资难题。2022年11月,人民银行、银保监会等六部门发布《关于进一步加大对小微企业贷款延期还本付息支持力度的通知》,对于2022年第四季度到期的、因新冠疫情影响暂时遇困的小微企业贷款,鼓励银行业金融机构与借款人按市场化原则共同协商延期还本付息,延期贷款正常计息,免收罚息。还本付息日期原则上最长可延至2023年6月30日。

国有六大行积极发挥大行责任担当,多措并举做好延期还本付息工作。工商银行围绕重点领域和薄弱环节,细化落实加强小微客户金融服务和纾困支持19条专项措施;建设银行2022年累计为32.46万客户提供贷款延期服务,为3,188户各类客户办理延期付息,对提高企业存活率、帮助市场主体成长、助力实体经济恢复发展起到积极作用;邮储银行精准滴灌中小微企业,通过延期还本付息帮助企业纾困解难,强化小微金融敢贷愿贷能贷会贷长效机制。

贷款覆盖面持续扩大,飞入寻常百姓家

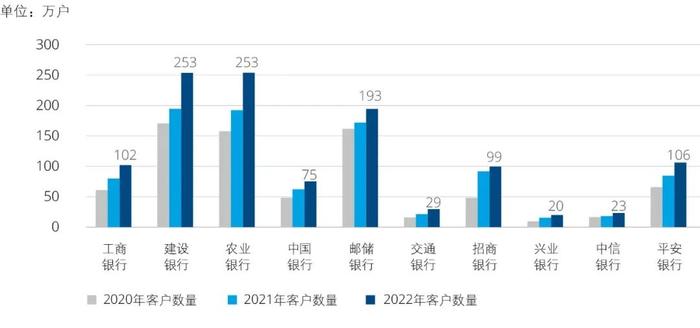

图:普惠小微贷款服务客户数量

根据中国人民银行发布的《2022年金融统计数据报告》,2022年全国普惠贷款授信户数超过5,600万户,同比增长26.8%。截至2022年末,建设银行和农业银行普惠小微贷款客户数量均超过250万户,位列同业第一,分别较上年增加59万户、61万户,增幅为30%、32%;其次为邮储银行,服务客户数量为193万户;工商银行、平安银行服务客户数量分别为102万户、106万户。

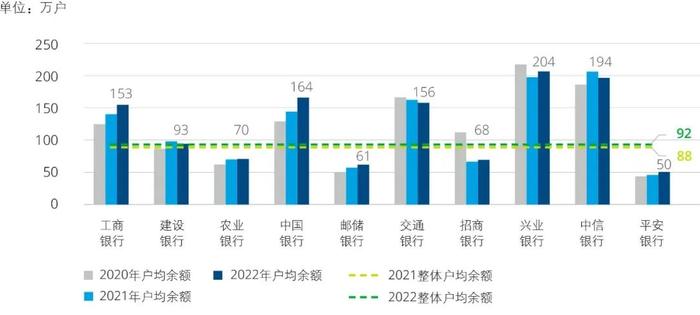

图:普惠小微贷款户均余额

2022年10家商业银行的普惠贷款平均户均金额为92万元,较上年末增加约4万元,增幅4.55%。截至2022年末,普惠小微企业贷款户均金额最低的为平安银行,约50万元,户均金额最高的为兴业银行和中信银行,分别约204万元、194万元。

其中,建设银行、交通银行和中信银行的普惠贷款户均金额均较2021年有所下降,客群持续下沉;农业银行、邮储银行、招商银行和平安银行的户均金额均低于平均水平。

融资成本稳中有降,困难时刻显担当

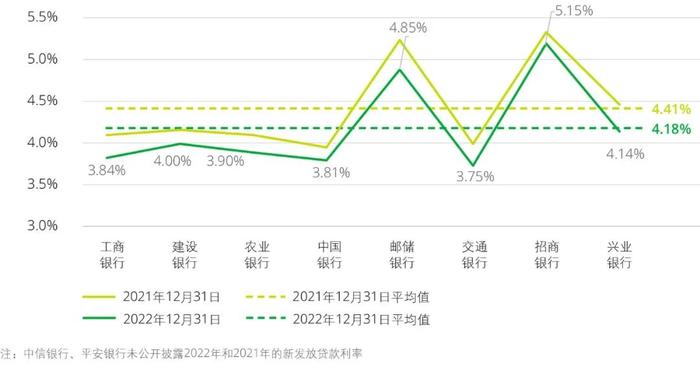

各商业银行当年新发放贷款利率均呈逐年下降的趋势。除邮储银行、招商银行和兴业银行外,其他5家商业银行的新发放贷款利率均为4%以下(含),其中交通银行的新发放贷款利率最低,为3.75%;工商银行、兴业银行的利率降幅最大,分别从4.10%、4.45%下降至3.84%、4.14%。

图:普惠小微贷款新发放贷款利率

为进一步降低小微企业财务成本,切实缓解疫情下小微企业付息压力,2022年11月9日,人民银行出台普惠小微贷款的阶段性减息政策,即金融机构对2022年第四季度存续、新发放或到期(含延期)的普惠小微贷款(正常计息)在原贷款合同利率基础上减息1个百分点(年化)。政策出台以来,各地金融机构按照“应享尽享、能享快享、免申即享”的原则,采取直接扣减、先收后返等方式对存量和新发放普惠小微贷款进行减息,助力小微企业减负纾困。

2022年12月,首批减息资金落地上海,发放金额约5,100万元,均已及时送达小微企业,惠及市场主体9,200余户,户均减息金额超过5,500元。邮储银行累计减息退息共计27亿元,惠及普惠小微企业市场主体160万户,用实际行动切实降低小微企业融资成本,以金融力量有效支持小微企业恢复发展。

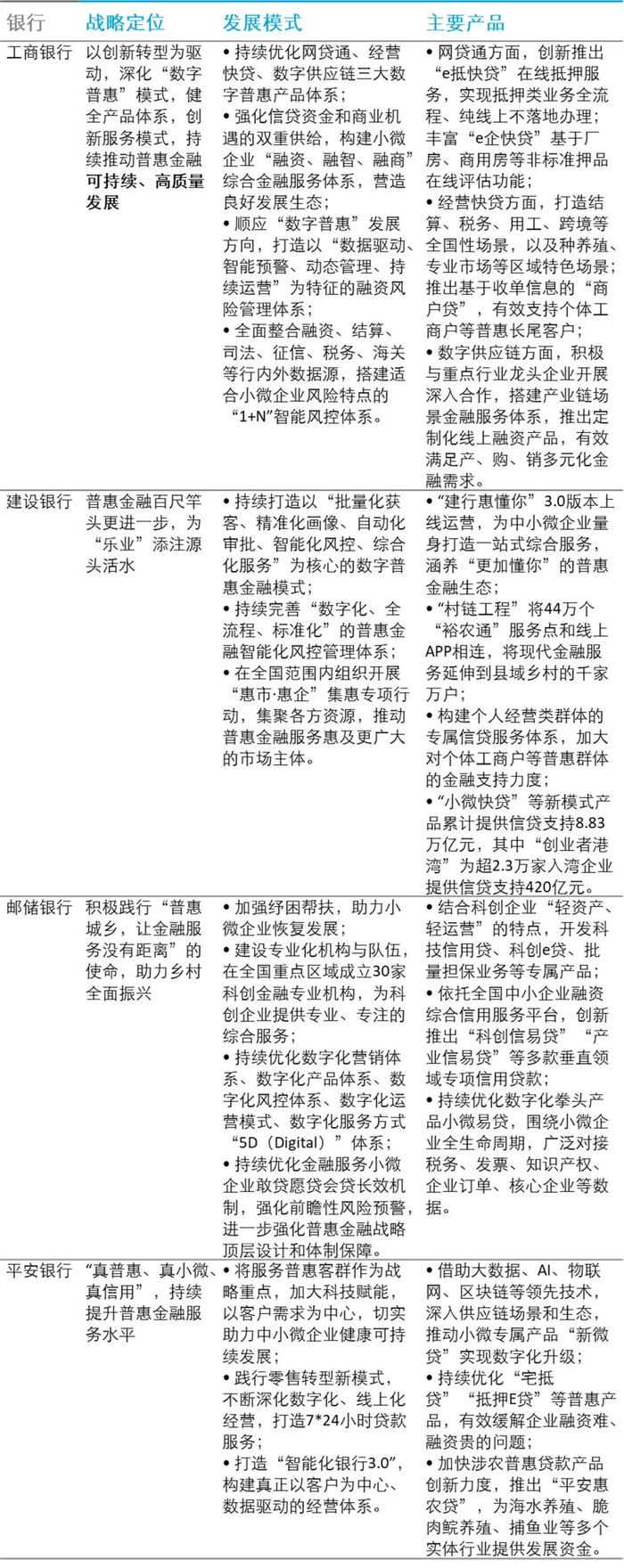

完善发展模式,丰富产品体系,持续推进普惠金融高质量发展

持续提升商业银行普惠金融发展质效

过去五年,普惠金融成为国家战略的一个重要组成部分,并成为金融发展阶段的一项里程碑内容。在普惠金融国家战略的引导下,大中小银行均全面投入普惠金融市场,呈现出一道独有的中国普惠风景。从中长期看,普惠金融业务依旧面临巨大的机遇和挑战,商业银行在推进普惠高质量发展的过程中,需要着力在以下三方面进一步提升:

加强顶层设计,强化能力建设

近年来,普惠金融在中国的国家战略地位不断确立。国务院多次研究部署普惠金融领域的政策措施,推动出台一系列货币信贷、差异化监管和财税政策,不断强化正面引导和负面约束,激励各类金融机构和市场主体加大普惠金融的政策支持力度,从体制机制上推动了商业银行敢贷、愿贷、能贷。

商业银行应从顶层设计出发,明确将发展普惠金融单独作为一项银行业务战略,配备专职业务部门并发布专项政策指引,明确从战略高度推进普惠金融,特别是针对与传统信贷部门重叠的业务范围,应明确管理范围,落实管理责任,提高管理效率。

精准资源配置,缩小区域差距

根据中国人民银行发布的《中国普惠金融指标分析报告(2021)》,受制于各地发展态势和业务成本等原因,普惠金融贷款在地域分布上呈现出东强西弱的形势,其中,浙江、广东和江苏地区的贷款规模和有贷户数均远超其他地区。

商业银行应因地制宜发展数字普惠金融,突破地域、成本限制的同时,创新推出具有地域特色的信贷产品,助力数字普惠金融下沉,推动区域经济发展、促进人口就业,从而促进不同地区经济的均衡发展。

推动普惠金融与绿色金融融合发展

普惠金融的核心发展理念在于通过为更广泛的人群提供金融服务,使不同人群都能够平等地共享经济发展的机会,进而推动经济和社会的协调发展。绿色金融主要通过引导和调节资源流向,引导资源向绿色领域流动并实现可持续。绿色金融与普惠金融二者均是落实可持续发展的表现,有着一定的内在相通性。

当前,我国经济已由高速增长阶段转向高质量发展阶段,而随着经济向着集约化方向迈进,金融供给侧结构性改革不断深化,尤其是乡村振兴战略和新型城镇化全面的实施与推进也引发了关于绿色普惠金融的更多思考。商业银行应积极贯彻普惠金融、绿色金融融合发展理念,推动普惠金融在绿色项目和非绿色项目之间平衡发展的需求,为实现经济结构调整和发展方式转变注入新的力量。

联系人

曾浩

德勤中国金融服务业

银行业及资本市场主管合伙人(中国大陆)

电话:+862161411821

电子邮件:calzeng@deloitte.com.cn

沈小红

德勤中国金融服务业研究中心主管合伙人

德勤中国金融服务业审计及鉴证合伙人

电话:+862123127166

电子邮件:charshen@deloitte.com.cn