转型金融-美国银行机构转型金融实践-以摩根大通、花旗银行为例

前言

作为全球主要发达经济体之一,美国长期以来都是世界上最大的能源消费国和进口国,其低碳转型对全球碳中和具有重要意义。出于监管、市场和声誉等方面的因素,美国银行业逐渐重视气候议题,在可持续金融方面已有一定实践和探索。本文以摩根大通、花旗银行为例,从净零排放目标、可持续金融管理体系、转型金融产品与服务、风险管理与评估等方面对美国银行机构的转型金融实践进行了简单梳理,以期为金融机构发展转型金融提供参考。

净零碳排放目标

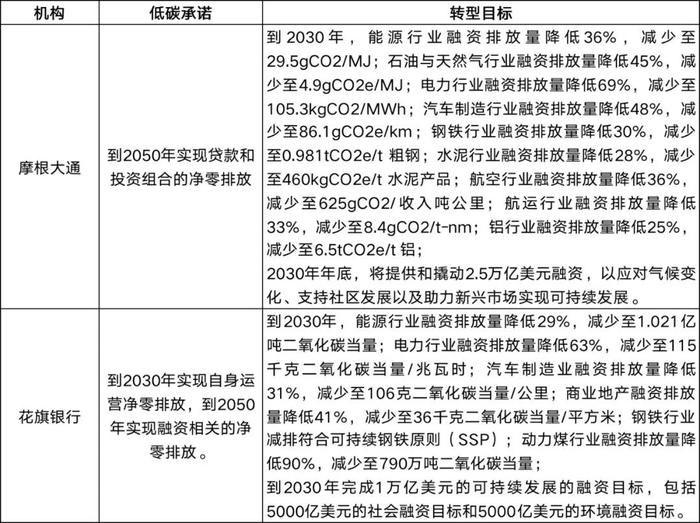

2020年,摩根大通发布了遵守巴黎协定的融资承诺,提出到2050年实现其贷款和投资组合的净零排放。摩根大通承诺,到2030年底,将提供和撬动2.5万亿美元融资,以应对气候变化、支持社区发展以及助力新兴市场实现可持续发展。摩根大通为能源、电力、汽车制造等多个行业设定了到2030年的碳减排目标。

花旗银行于2021年宣布了到2030年实现自身运营净零排放、2050年实现融资相关净零排放的目标。随后,花旗银行加入了净零银行联盟(NZBA),进一步承诺在18个月内为重点行业制定第一轮2030年碳排放目标,并设定2030年至2050年的五年中期目标。花旗银行承诺在2030年将完成1万亿美元的可持续发展的融资目标,包括5000亿美元的社会融资目标和5000亿美元的环境融资目标。

表1摩根大通、花旗银行低碳承诺及转型目标

可持续金融管理体系

摩根大通持续完善其公司治理体系,将可持续理念纳入管理流程。摩根大通建立了风险委员会,负责监督公司包括气候风险在内的各类风险;建立了可持续投资监督委员会,负责监督与可持续投资相关的活动的管理。摩根大通的可持续投资团队专门负责与气候投融资相关的工作,包括研究开发ESG和气候模型、为客户设计和构建可持续投资产品及客户解决方案、为公司开展重点行业的投资提供支持等。摩根大通的薪酬绩效与公司可持续政策相挂钩,包括与财务相关的环境、社会和治理因素等。

花旗银行建立了贯穿董事会、管理层、执行层的可持续金融治理架构。在董事会层面,提名、治理和公共事务董事会委员会(NGPAC)和董事会风险管理委员会(RMC)主要负责监督集团气候变化工作。在管理层层面,花旗成立了由首席战略官领导的净零排放工作组,以支持净零计划的落地;成立了气候风险工作组,为花旗银行建立气候风险管理能力并将气候风险纳入现有的治理、风险流程和控制措施提供支持;成立了环境和社会风险管理(ESRM)团队,为气候风险工作组、净零排放工作组和业务部门等提供专业支持;设立了净零运营主管,为花旗银行实现运营净零排放提供支持。在执行层层面,花旗成立了自然资源和清洁能源转型团队、可持续发展与企业转型(SCT)团队,帮助客户实现净零转型;成立了气候数据中心,为花旗银行的气候数据需求提供支持。此外,花旗银行将气候变化战略和风险管理绩效目标纳入相关高管及团队的年度目标和绩效考核流程中。

转型金融产品与服务

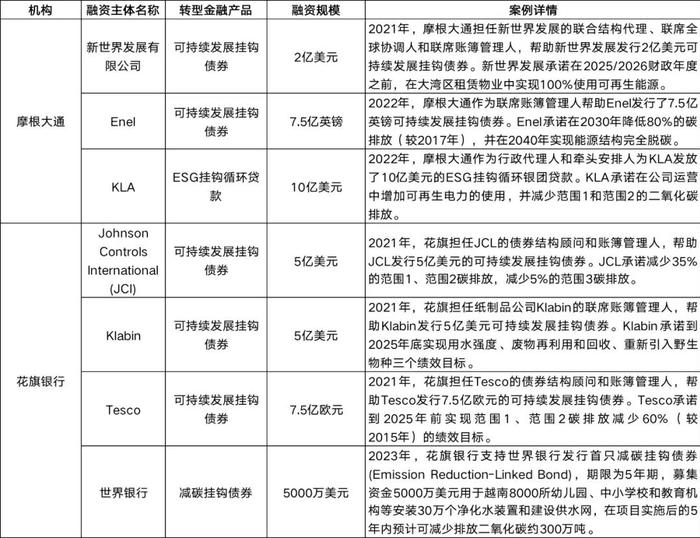

2023年,摩根大通在可持续金融方面提供了超过660亿美元的资金,为实现到2030年撬动2.5万亿美元融资做出了贡献。摩根大通还创建了碳转型中心(CCT),为客户提供低碳转型相关的咨询建议和专业知识,并与商业和投资银行(CIB)团队合作,提供以可持续发展为重点的金融服务。

自提出1万亿美元的可持续发展的融资目标以来,花旗银行持续为企业提供可持续金融产品与服务,包括与ESG绩效挂钩的主题债券和贷款、可持续供应链融资、以可持续发展为重点的投资并购,以及融资和咨询服务等。

表2摩根大通、花旗银行部分转型金融服务案例

风险管理与评估

摩根大通将气候相关风险嵌入到整体风险管理框架中,其气候风险框架包括风险治理、风险识别、情景分析、风险衡量、数据管理、报告与披露六部分组成,并由独立的风险管理团队负责评估和监督气候风险。摩根大通采用央行与监管机构绿色金融网络(NGFS)及联合国政府间气候变化专门委员会(IPCC)的分析方法进行情景分析,从而衡量气候风险的影响。为了将气候因素纳入投融资决策流程中,摩根大通制定了碳评估框架(CAF),以评估客户的转型计划和碳排放情况。摩根大通为客户评估CAF定性和定量评分,定性评分包括客户公司治理和监督结构等多种因素,定量评分包括客户历史减排量、当前碳强度和根据其脱碳目标预计的碳强度。

花旗银行建立了气候风险管理框架(CRMF),制定了内部风险识别流程,并将气候风险纳入总体风险管理框架中。2022年,花旗银行推出了气候风险评估和记分卡(CRAS)及净零排放审查模板,运用评估工具管理气候风险。CRAS使用定性和定量指标对客户气候风险的脆弱性、低碳转型的可行性及公司治理和信息披露的质量进行评估,包括碳排放数据、转型风险驱动因素、物理风险驱动因素、风险缓解措施等指标;净零排放审查模板包括业务指标、公司转型计划、碳排放数据、CRAS得分等指标,以评估重点行业客户低碳转型的进展。此外,花旗银行也采用包括压力措施在内的气候情景分析对气候风险进行评估,参与了美联储的试点气候情景分析演习,并为员工提供气候风险相关的培训。

参考资料

1.https://www.jpmorgan.com/solutions/investment-banking/center-for-carbon-transition/carbon-compass

2.https://www.jpmorgan.com/insights/esg/sustainability-bond/nwd-sustainability-bond

3.https://www.enel.com/media/explore/search-press-releases/press/2022/04/enel-successfully-launches-a-750-million-pound-sterling-sustainability-linked-bond-in-a-single-tranche

4.https://www.abfjournal.com/dailynews/jpmorgan-chase-heads-lending-group-on-1-5b-esg-linked-revolving-credit-facility-with-kla/

5.J.P.Morgan.2023ClimateReport

6.J.P.Morgan.2023GlobalTCFDReport

7.Citi.2023CitiClimateReport

8.Citi.TaskforceonClimate-RelatedFinancialDisclosuresReport2022

9.Citi.TaskforceonClimate-RelatedFinancialDisclosuresReport2021