一个能跑赢80%用户的宽基躺平策略,(61指数估值08.07)

各位早:

最近市场比较顽强,各种利好不断,官方媒体也时不时出来吆喝几声,非常呵护当下的行情。市场慢慢走强,大部分核心宽基都开始进入正常估值。不少朋友略有着急,开始询问并不熟悉的指数是否值得定投?

统一回答:不值得。

普通人投资三不做:不熟不做,难题不做,有疑惑不做。

但凡一个标的,自己心里没底,无论谁给你肯定的答案,都不应该介入。即便61认为没问题的标的,到了不同人的手里,结果可能大相径庭。

借此,61分享一些选择指数的基础经验…

01不是所有的低估都值得买

熟悉61的朋友知道,61自始至终都推荐以“核心宽基打底,优秀行业为辅”的整体思路。如果以宽基和策略指数为主,我们就可以简单且平稳地达成收益目标,何必舍近求远?

有些朋友关心银行、煤炭、甚至证券、畜牧、有色,这些行业一定有它的价值,也不能说投资者就一定赚不了钱。

但这些行业往往强周期、高杠杆,如果对行业没有清晰的认知和充分的经验,往往会成为别人的“超额收益”。

考虑到这一点,61的估值表内分了五个板块,从平均难度来说:宽基<策略<行业<细分<周期。

在宽基和策略中,以沪深300、中证500为核心的指数难度最低,创业板、科创板相关指数波动更大一些,新手需要留心。美股的标普500、纳斯达克100可以适当关注,但现在不要追高。港股可能更需要大心脏一些,没经历过牛熊轮回,也建议先观察体会。

至于行业指数,看我们自己的熟悉程度就好。从历史业绩来说,科技、消费、医疗是行业指数中的“三叉戟”,跟我们的生活息息相关,我们对这些行业会有一些基本认知,在控制仓位的情况下,可以适当介入。

对于细分行业指数,一般都是热门细分行业指数。无论是芯片、新能源、传媒、人工智能等都是市场一时翘楚,不过该类指数要么处于行业发展期,前景不清;要么处于资本暴热期,估值奇高。对于大部分投资者来说,这类高波动细分行业指数,属于难题,看看就好。

至于地狱难度的周期指数,61每次都建议避免。不是行业不好,不是银行不赚钱(银行是A股最赚钱的行业,没有之一),是这些行业广受经济周期影响,行业特殊性明显,又受社会责任约束,动辄七八年的底部徘徊,一般人是受不住的。

如果想买成长,买300成长、500成长、甚至创业板或创成长,也不用去操心细分行业指数,追求某一行业的成长。如果想买价值(红利),就看红利系列、300价值、基本面50等指数,也不用单调强周期行业。

0280%用户都跑不赢的宽基躺平策略

这是一个最傻瓜式的宽基策略指数组合,名称叫做“宽基稳健派”,标的内容无非是沪深300系列、恒生指数、创业板指、标普500、纳斯达克100和国债ETF等。

然后单标的控制、单市场控制、单风格控制,尽量做到A\H\美股平衡,成长价值平衡,股债基于性价比平衡。

该组合参考A股股债收益率指标,采用股债轮动的方式分配仓位。该组合成立于2022年10月31日,格指2.41的那一天,累计14.22%的收益。今年年初至今,累计收益率5.87%,跑赢沪深300两个点。

这个只是模拟组合,61管的不多,股债配比也没做仔细,早期还有40%仓位在债基,所以整体业绩并不高。

但即便如此,该组合也能跑赢近80%的雪球用户,这是认怂的价值。

61在思考的并非“高盈利”,而是“简单”、“稳定”、“分散”、“可复制”、“回撤小”的长期盈利,适合普通投资者可以长期持有的一种投资方式。

结合61发布的估值仪表盘和指数估值表,这策略复制难度不大。

03“61”全市场估值仪表盘

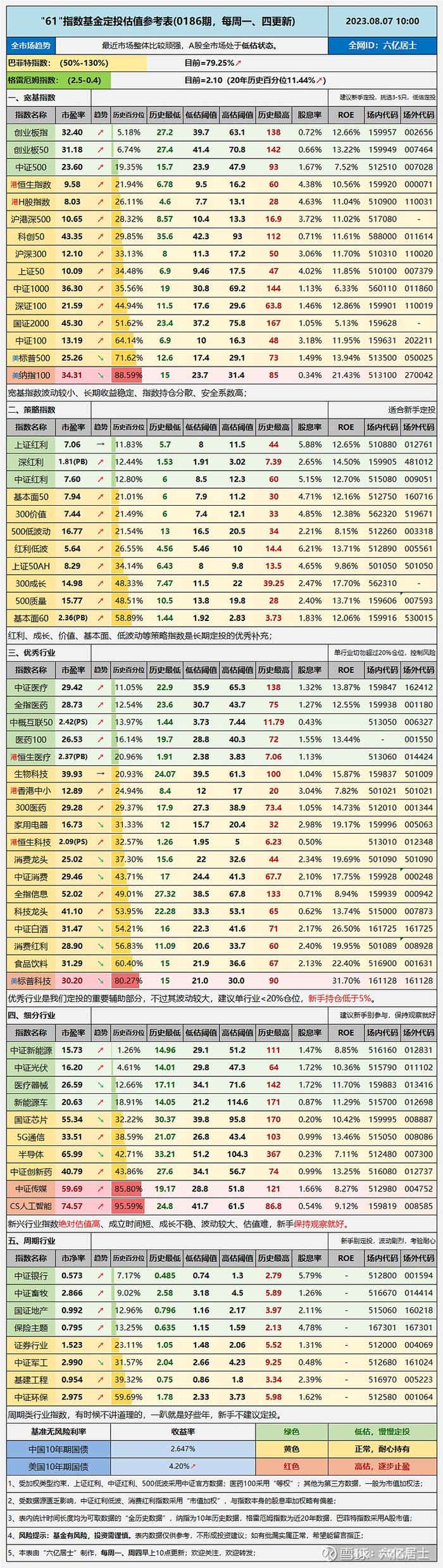

04“61”指数基金估值表(0186期)

=====================

最后问一句:今年跑赢沪深300了么?

=====================

扩展阅读:《指数基金文章目录列表》(新手必看)