2024年度上市公司数字化转型最佳实践丨工商银行:基于人工智能技术驱动构建智慧运营体系

导读

在全球数字化浪潮的推动下,面对当前纷繁复杂的国际环境,上市公司在哪些领域开展数字化转型?面对了哪些问题与困境,他们是怎么解决的,在转型之后给公司带来了什么?

为进一步落实党中央、国务院关于发展新质生产力、打造数字经济新优势等决策部署,坚定实施数字化转型任务,推动数字经济发展,中国上市公司协会开展了上市公司数字化转型最佳实践案例征集活动,并从技术领先、场景创新、社会价值贡献、产业链建设四个维度遴选出了40个优秀、69个典型案例入选《上市公司数字化转型典型案例》,这些案例集中反映了上市公司在数字化转型过程中的实践、挑战与成功经验,为上市公司开展数字化转型提供参考和借鉴。

公司名称

中国工商银行股份有限公司(601398.SH)

案例名称

中国工商银行基于人工智能技术驱动构建智慧运营体系(优秀案例)

案例具体信息

一、案例简述

自2018年启动智慧运营体系建设以来,中国工商银行运行管理部深入剖析传统技术下业务运营提升瓶颈,在金融同业中率先将计算机视觉、自然语言处理、大模型等智能技术应用在运营领域,成功解决凭证信息影像自动定位和精准识别、报文语义理解、跨平台信息断点等业界难题。目前已完成凭证影像识别、跨境人民币、跨行支付清算等64个重点场景智能化改造,构建数百个具有自主知识产权的智能模型(机器人)。行内首创面向网点员工上线基于大模型的智能助手,解决网点对客服务、日常管理工作中制度检索难、业务规则理解耗时耗力等业务痛点问题。全行运营领域智能处理量三年累计达到10亿笔,年替代人工1,500余人,金融科技与业务创新融合成效显著。

二、转型工作情况

(一)战略规划

中国工商银行于2018年全面启动构建智慧运营体系,强调将金融科技作为运营体制机制变革的核心驱动力,通过科技赋能转型,集约运营体系改革、线上线下一体化、现金业务数字化转型、国际一流支付清算银行建设亮点纷呈,自主创新智能技术业务融合,智能处理业务量逐年攀升,运营服务水平大幅提升。

2021年立足于推动我行网点经营模式和治理模式的数字化变革,组织实施新一轮网点竞争力提升工程。近年来,印发《网点运营改革方案》、《网点数字化转型方案》、《运行管理数字员工建设应用规划方案》,围绕流程建设、后台运营、网点运营、风险管理等多方面开展应用体系规划、布局实施、规范管理等,实现科技提升效率、科技替代人员、科技创造价值。

(二)业务模式及技术架构

智慧运营体系现已覆盖全球24个国家和地区中的全量客户,服务全集团总分行、直属机构、境外机构、子公司等各机构,涉及业务运营条线数十个业务系统,完成全行业务运营领域64个场景智能化改造,涵盖集约运营、网点运营、智能风控、客户服务、智能生态等各业务领域,全年累计服务11亿人次。

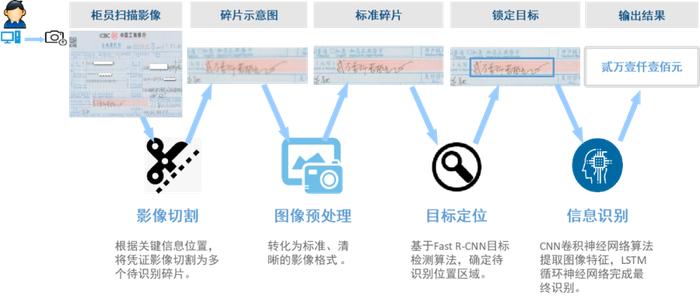

后台运营领域,业内首创基于深度学习的凭证影像智能识别模型,实现了户名、附言、大小写金额等凭证全部字段要素机器识别能力,攻克了凭证复杂多样、手写信息识别干扰的行业性难题,机器智能录入替代人工率达62%,同业领先。推进机械臂、AGV机器人等新型设备应用,建成行业领先的智能金库,实现金库运营由“人管”向“智控”转型。

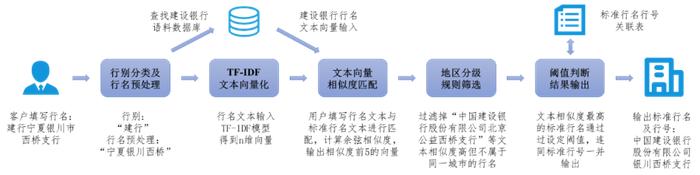

支付清算领域,运用多种自然语言理解算法,构建模糊行名识别、跨境报文格式自动转换等模型,解决报文语意表达多样性以及跨行大小额、SWIFT等系统间报文格式不完全匹配等问题,年替代人工完成4000余万笔支付清算业务智能处理,2项专利申请通过国家知识产权局审核。

客户服务领域,通过客户服务需求订单化管理,首创推出线上便捷受理、集约高效处理、服务快捷交付的线上线下一体化运营模式,实现在借记卡换卡、资信证明等35类创新场景落地,2023年累计服务6256.4万次,有效满足了客户“业务线上办、进度可跟踪、交付更便捷”的金融服务需求。

流程优化领域,运用RPA技术打通本行系统与财政、国库和人民银行账户管理系统间的流程断点,实现单位账户备案、代理地方财政集中支付、代理国库退税等业务自动化处理。如在账户备案业务中由系统自动查询开销户信息、登录人行系统、录入报备信息等工作,以往单笔备案需15-20分钟缩短至5-10秒钟,在加快业务处理效率的同时有效防范业务操作风险。

运营管理领域,创新应用大模型技术,围绕网点日常运营中业务受理和内部支持两大场景,建设业务助手、翻译助手、办公助手、培训助手四大功能,构建网点智能化办公服务新模式。现阶段网点智能助手累计调用已达40万次,用户满意率超86%,并作为代表场景实现同业输出。

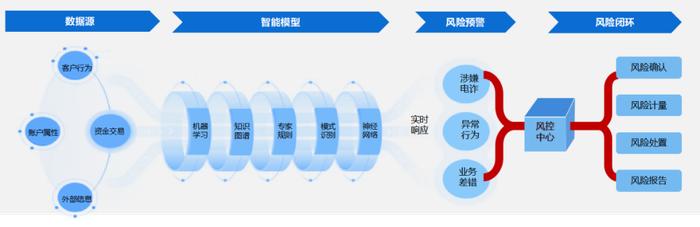

风险管理领域,运用机器学习、知识图谱等先进技术构建涵盖客户行为、账户属性、资金交易等多维度风险特征,覆盖账户开立、变更、使用全生命周期的智能风控体系,实现对涉诈高风险账户可疑交易活动的秒级响应、精准识别和实时管控,涉诈“资金链”治理成效领先同业,高风险账户拦截涉诈资金占比达80%以上,获国务院联席办、人民银行通报表扬。

三、转型成效

(一)企业价值

经营成本方面,集约运营中心深入实施业务处理智能化改造,三年累计节约人力支出费用7800万元。建设跨行智能路由,三年累计节约支付清算成本2.2亿元。

运营效率方面,规模化应用机器学习等技术,替代62%的凭证录入量,80%的手工发报业务和90%的手工收报业务实现直通化处理,年节约工时达375000人天。

经济效益方面,持续为客户提供“一点接入、全网响应、全程透明”的高品质便捷服务,2023年个人客户使用订单服务后新增持有我行产品约2,563.0万个。

(二)社会价值

社会公共服务方面,智能终端支持电子社保、税收缴费、征信报告等33项银政联动业务,积极参与“长三角一网通办”工程,在沪苏浙皖2540家网点4077台智能设备上线10项长三角通办事项和472项属地政务事项,打造政务服务“跨省通办”标杆。

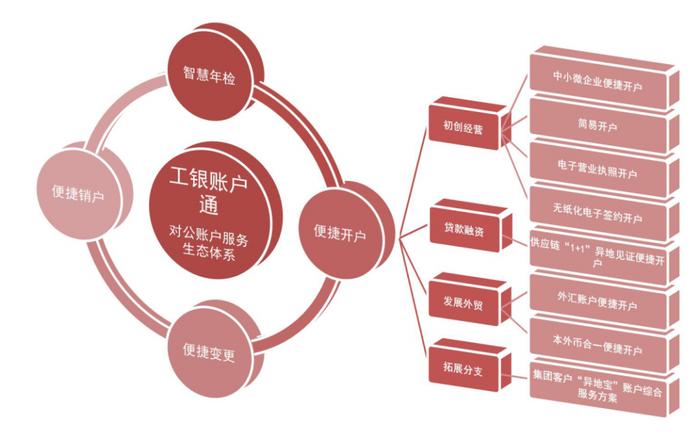

支持绿色发展方面,对公函证业务全线上运营模式、线上化一站式银税服务,电子回单和电子对账单首开行业先河,实现全过程信息电子化流转;中小微企业便捷开户“跑一次”得到人民银行充分认可并在银行系统推广,创新供应链“1+1”异地开户、无纸化电子签约开户等服务模式,助推银企绿色低碳转型。

服务重大战略方面,创新推出跨境清算路由渠道智能选择服务,全球率先实现与同业银行间跨境汇款实时处理、同日到账和资金抵达通知,为进一步扩大中国与各国家或地区间的经贸合作,服务“一带一路”倡议奠定了坚实基础。

四、面临的痛点难点及建议

一是目前智能技术应用集中在局部流程痛点问题的解决,运营模式和风控机制未发生根本性变革。建议要加强前瞻性的研发探索,推动智能技术体系化、规模化应用,真正实现业务运营由人力密集型向数字化劳动力转型。

二是受数据质量、数据挖掘能力等条件限制,数据应用未能有效转化为经营生产力,实现对前台业务转型的支撑。建议要改变传统思维方式,实现由业务经验型向数据驱动型转变,充分运用各类数据为经营发展赋能,为管理决策助力。

三是在推进运营模式变革过程中涉及大量跨专业、跨机构的信息、流程、系统打通。建议要打破原有系统级、部门级、分行级等管理限制,加强系统整合和信息互联互通,推动资源开放共享,建设企业级的技术架构和业务管理架构。

供稿单位:中国工商银行股份有限公司