预见2022:《2022年中国精对苯二甲酸行业全景图谱》(附市场现状、竞争格局和发展趋势等)

转自:前瞻产业研究院

行业主要上市公司:中国石化(600028);恒逸石化(000703);荣盛石化(002493)等

本文核心数据:精对苯二甲酸行业竞争梯队;精对苯二甲酸总量;精对苯二甲酸在建项目等

行业概况

1、定义

PTA中文全称为精对苯二甲酸,英文全称为Pureterephthalicacid,简称PTA。PTA在常温下是白色晶体或粉末,低毒,易燃。若与空气混合,在一定的限度内遇火即燃烧甚至发生爆炸。它的自燃点680℃,燃点384~421℃,升华热98.4kJ/mol,燃烧热3225.9kJ/mol,密度1.55g/cm3。溶于碱溶液,微溶于热乙醇,不溶于水、乙醚、冰醋酸及氯仿。

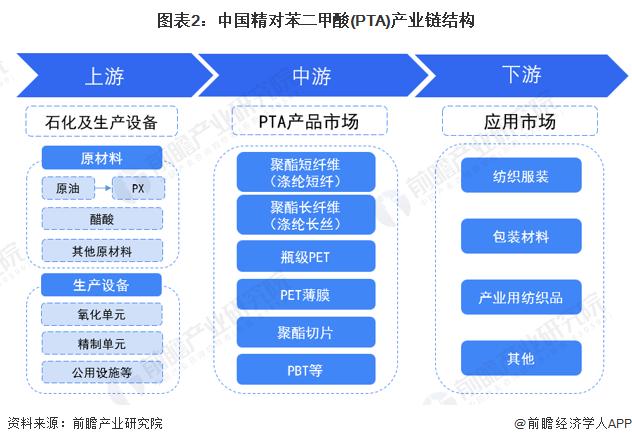

2、产业链剖析:中游产品分类多

我国精对苯二甲酸(PTA)产业链上游主要分为原材料及生产设备两大板块。其中原材料包括PX、醋酸及其他原材料。生产设备根据所需工艺的不同,可分为氧化单元、精制单元及公用设施等。中游PTA产品市场根据产品的不同,分为聚酯短纤维(涤纶短纤)、聚酯长纤维(涤纶长纤)、瓶级PET、PET薄膜、聚酯切片、PBT等。下游应用市场可分为纺织服装、包装材料、产业用纺织品及其他。

从我国精对苯二甲酸(PTA)的产业链生态图谱来看,上游主要各类石油化工及生产设备供应商,主要包括中国石油、中国石化、荣盛石化、北方华创、桐昆集团等。中游分产品来看,涤纶短纤主要生产企业包括中国石化、恒逸集团、华宏化纤等;涤纶长丝主要生产企业包括恒力石化、东方盛虹等;瓶级PET生产领先企业包括万凯新材、珠海中富等;其余产品,如PET薄膜等产品的生产领先企业包括三房巷等。下游根据应用场景的不同主要分为纺织服装、包装材料等。

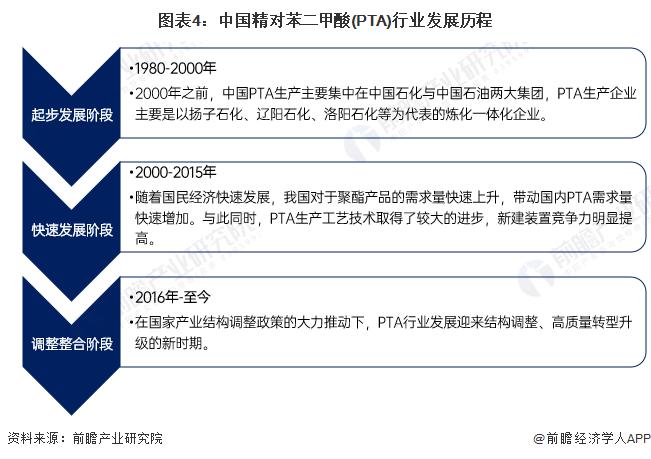

行业发展历程:中国精对苯二甲酸(PTA)处于调整整合阶段

我国精对苯二甲酸(PTA)生产最早源于20世纪80年代初。21世纪以来,国内精对苯二甲酸(PTA)产能规模快速扩张。2000年之前,中国PTA生产主要集中在中国石化与中国石油两大集团,PTA生产企业主要是以扬子石化、辽阳石化、洛阳石化等为代表的炼化一体化企业。进入新世纪以来,随着国民经济快速发展,我国对于聚酯产品的需求量快速上升,带动国内PTA需求量快速增加。经过多年的市场发展,精对苯二甲酸(PTA)行业经过竞争整合优化,呈现出生产能力优化、集中度提高发展的新格局,目前处于调整整合阶段。

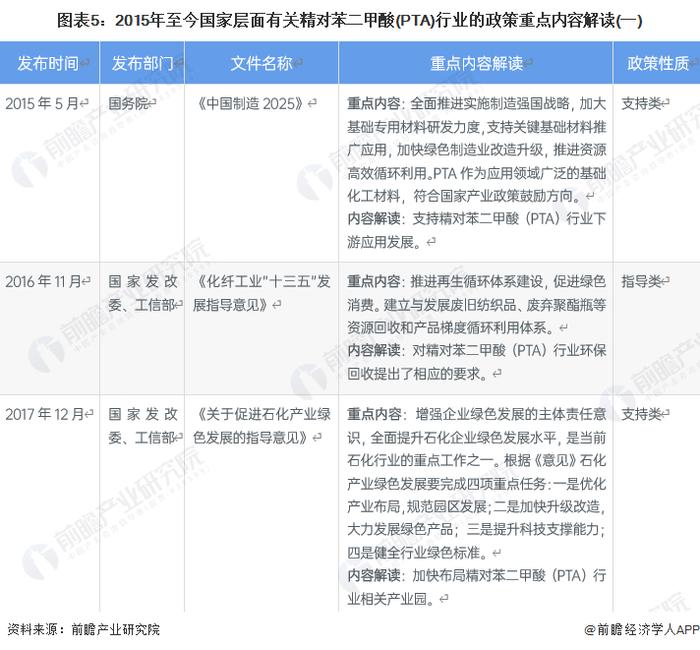

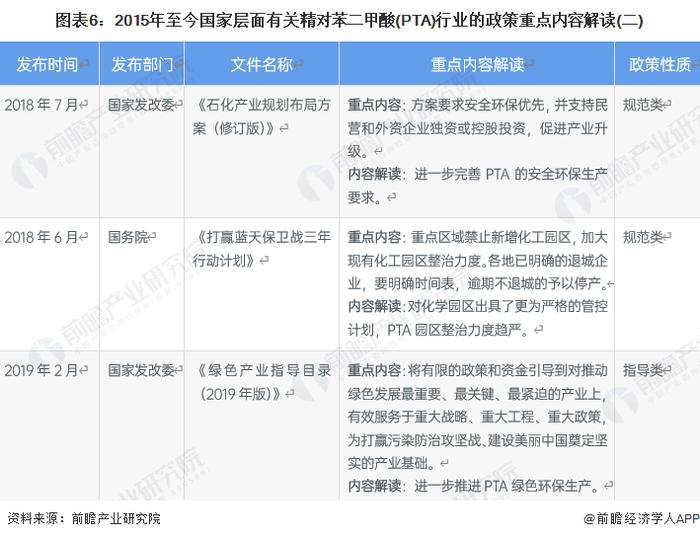

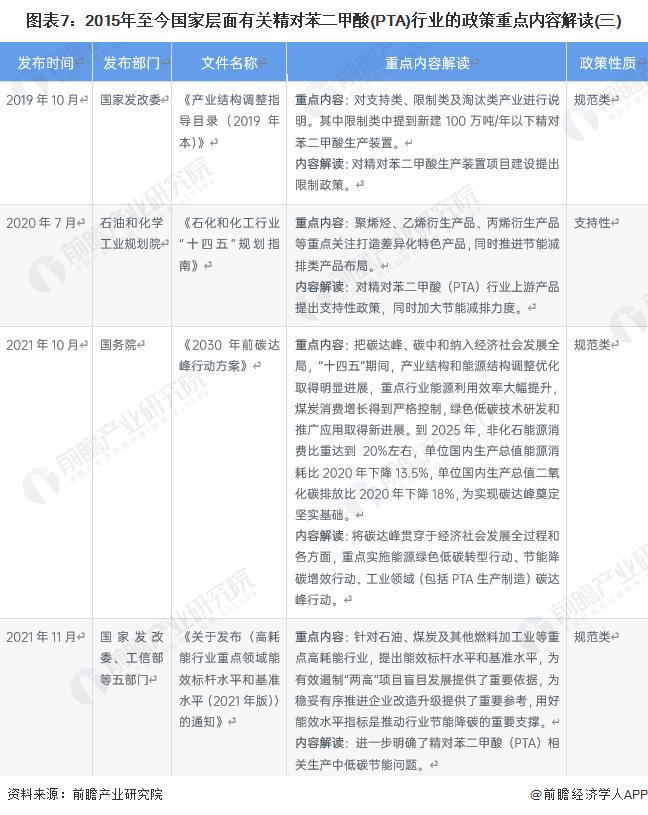

行业政策背景:规范类政策居多

PTA产品作为应用领域广泛的基础化工材料,广泛用于与化学纤维、轻工、电子、建筑等国民经济的各个方面。近年来我国对于精对苯二甲酸(PTA)行业除了支持性政策之外,还出台了较多绿色安全发展的环保性政策。具体政策如下:

行业发展现状

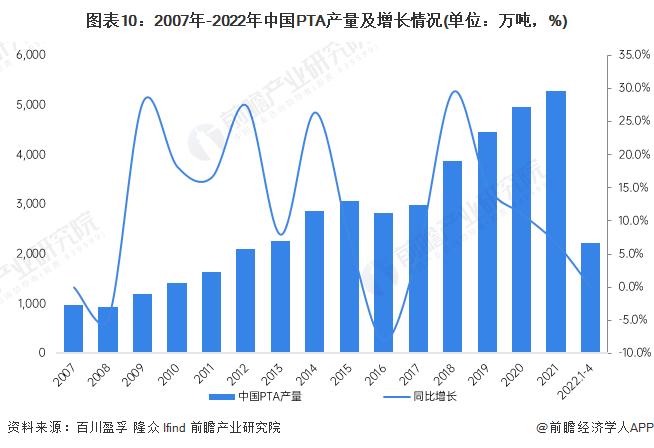

1、中国精对苯二甲酸(PTA)供给增速放缓

2007-2015年,中国PTA产能逐年增长,尤其是在2012年和2014年,产能增量均在1000万吨左右,据统计,2015年国内关停PTA产能逾700万吨,一些企业进入清算程序,同时一些新产能建成投入运行,中国PTA产业洗牌行动正式开启。2021年我国PTA产能达到6630万吨/年,较上年同期增加16.3%。截至2022年5月,我国PTA产能已达到6930万吨/年。

再从我国PTA产量规模及其增长情况来看,规模基本保持逐年增长态势,2021年的PTA产量约为5279万吨,产能利用率约为79.6%。截至2022年4月,我国PTA产量达到2230万吨,较上年度同期增加6.6%。

2、中国精对苯二甲酸(PTA)需求量持续攀升

从近年来我国PTA的表观消费量变化来看,除2015年和2017年外,总体上保持增长趋势,2020年行业的表观消费量为4927万吨,较上年同期上升9.9%;2021年我国PTA的表观消费量为5029万吨,同比增长2.1%。

3、中国精对苯二甲酸(PTA)价格波动幅度大

PTA及其原材料价格均与油价呈现明显的正相关关系。从2016年初开始,原油价格上行,叠加国内供给侧改革、环保约束趋严等因素,国内PTA价格一路走高。2018年,国内华东地区PTA出厂均价6766.28元/吨,同比上涨27.8%,但近两年来有所回落。根据最新数据,2022年初至5月,国内PTA均价为5962.55元/吨。

行业竞争格局

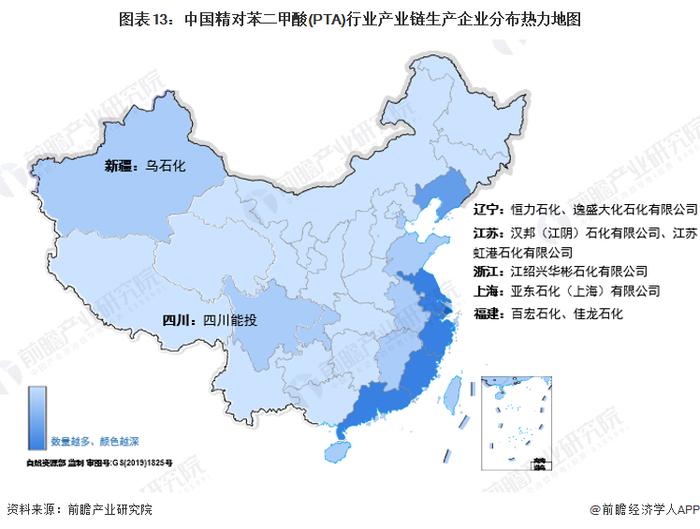

1、区域竞争:集中在华东及华南地区

长三角、珠三角和东北地区是我国石化产业最发达的地区,这三个地区都有了大量炼油和PX生产能力,以及优良的港口条件,地区内的PTA企业可以通过就近的港口进口PX原料。长三角、珠三角和东北地区的PTA企业在与上游产业的关联程度方面也占据一定优势。从下游纺织化纤行业来看,PTA的下游消费市场主要分布在华东和华南地区,尤其是长三角与珠三角地区。我国PTA企业分布热力图如下:

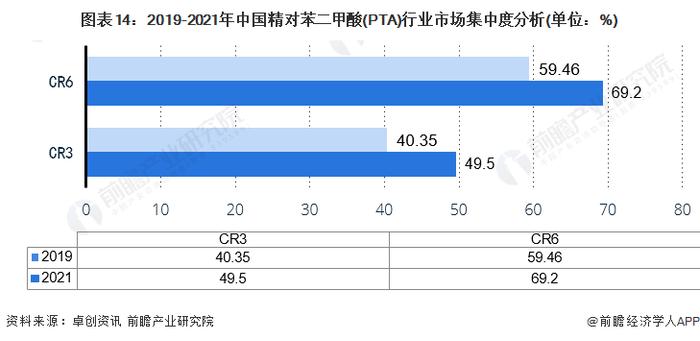

2、企业竞争:行业整体集中度接近70%

截止2021年底,国内PTA行业CR6达到69.2%。PTA生产商的竞争主要集中于建造成本和生产成本的竞争,近两年新增产能的投产多以完善自身产业链以及扩大单套产能并降低生产成本为目的。

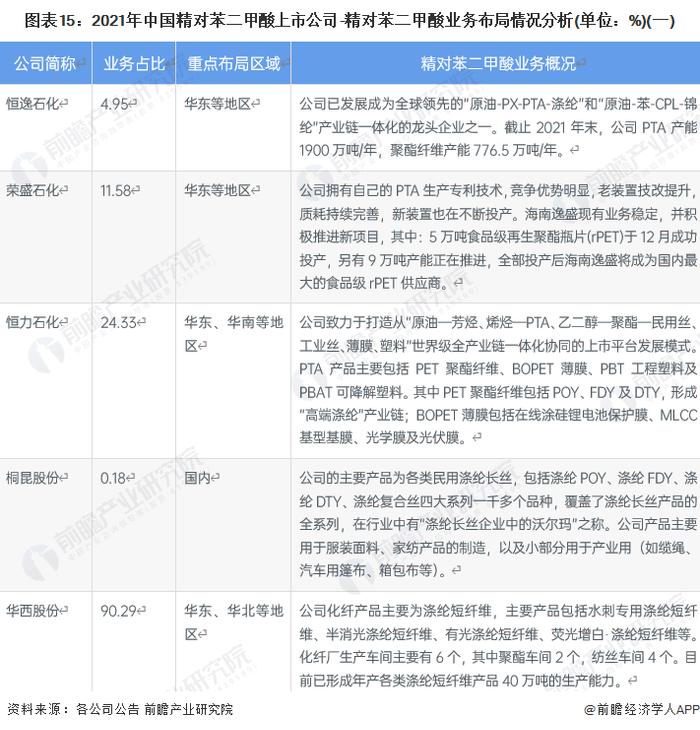

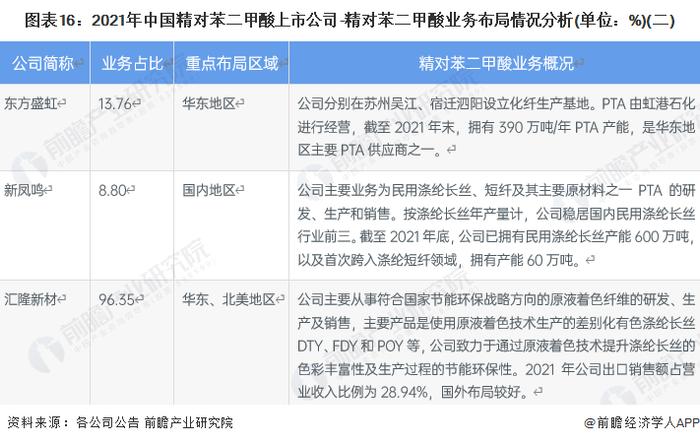

精对苯二甲酸行业的上市公司中,荣盛石化、汇隆新材、华西股份等公司业务占比较高,均在10%以上,从业务布局区域来看,大部分企业均集中于国内业务布局。

行业发展趋势

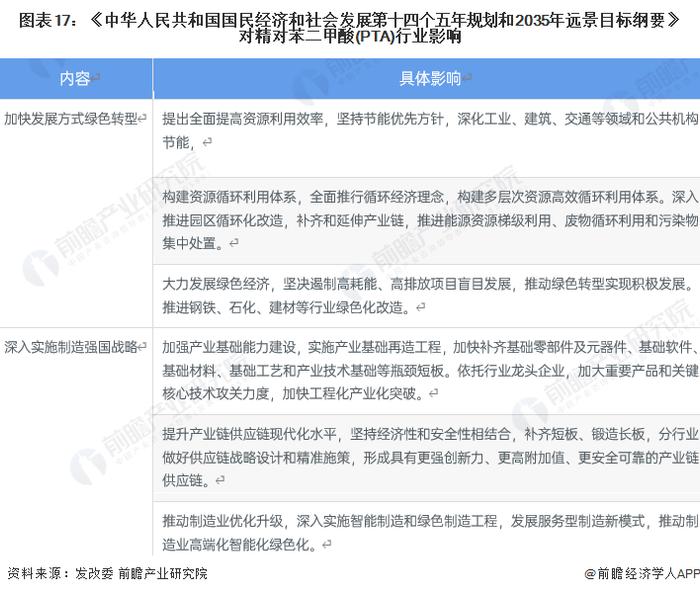

2021年3月,《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》发布。《纲要》主要阐明国家战略意图,明确政府工作重点,引导规范市场主体行为,是我国开启全面建设社会主义现代化国家新征程的宏伟蓝图,是全国各族人民共同的行动纲领。“十四五”《纲要》的发布,不仅促进了PTA行业的发展,还为PTA行业指明了发展方向。具体内容如下:

更多本行业研究分析详见前瞻产业研究院《中国精对苯二甲酸(PTA)行业发展前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。