【中信建投金融】兴业银行深度:战略再升级,绿色+财富+投行齐头并进

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂无法设置访问限制,若您非中信建投客户中的机构类专业投资者,为控制投资风险,请您取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示歉意,感谢您的理解与配合!

兴业银行围绕“商行+投行”持续布局,提出打造绿色银行、财富银行、投资银行三张名片。

绿色银行,有市场空间,有政策支持,有先发优势:为实现碳达峰和碳中和的目标,预计资金需求在百万级人民币,目前绿色信贷+绿色债券仅16万亿。2021年以来,各项政策密集落地,绿色金融进入发展的快车道。兴业银行在公司十三五期间便提出绿色金融的发展目标,具备先发优势,目前绿色信贷占总贷款比重股份行第一,计划到2025年绿色金融规模突破2万亿元,客户数突破5万户。依托优质资产质量和低资金成本的优势,我们测算兴业银行绿色信贷风险调整后存贷利差为1.17%,较普通对公贷款高出49bps,风险收益性价比更高。

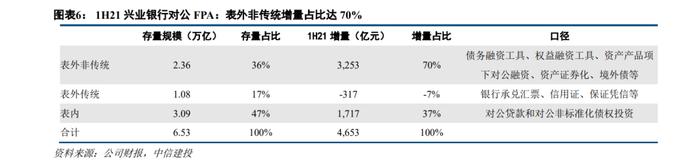

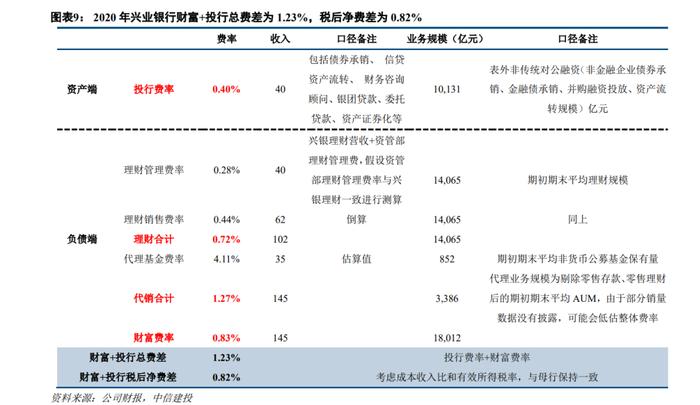

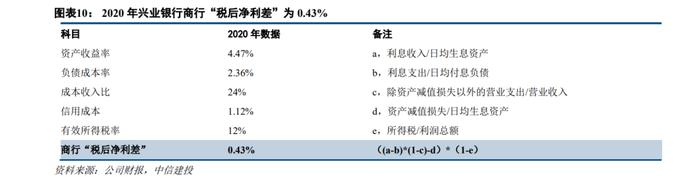

财富银行+投资银行,凭借更强大的银行非银生态圈,打造全新表外资产组织与管理能力:1)财富银行方面,兴业银行AUM规模继续突破,非存款AUM占表内资产比重继续提升。截至2Q21,兴业银行AUM达到2.69万亿,非存款AUM达到72%,非存款AUM/表内总资产达到24%。2021年底,私人银行部正式获批开业,有望为兴业进一步注入活力。2)投资银行方面,兴业银行保持表外非传统FPA增量及增速超过表内融资。1H21兴业银行表外非传统FPA达到2.36万亿,存量占比提高至36%,增量占比达70%,较年初增长16%。时隔五年,兴银国际继续推进设立,港股投行牌照补充将进一步提升兴业投行实力。根据我们财富+投行盈利能力测算框架,2020年兴业银行财富+投行税后净费差为0.82%,高于传统商行税后净利差0.42%。

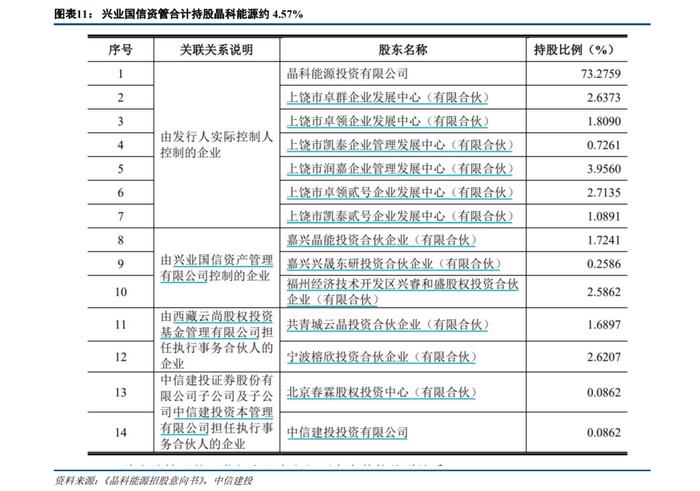

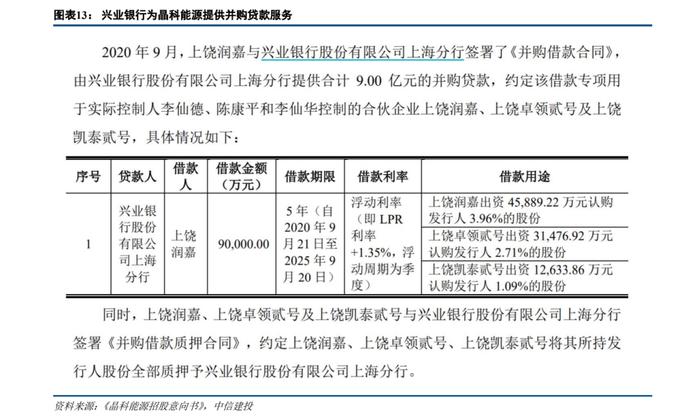

以股权投资纽带,服务新经济企业,兴业银行再出硕果:兴业银行通过兴业国信资管投资的晶科能源将于2022年1月在科创板上市,兴业国信资管持股约4.57%。除股权融资外,兴业银行为晶科能源提供9亿元的并购贷款,并派驻一名监事参与公司经营。

下阶段战略催化:数字化转型。吕董事长到任后对兴业银行数字化能力提出更高要求,强化顶层设计,壮大科技队伍,计划3-5年内集团科技人员占比达到10%,加快业务与科技更深度的融合,这将为兴业银行未来发展储备更强动能。

可转债高效落地夯实资本,业绩快报报喜彰显优秀经营成果。仅历时半年,兴业银行500亿元可转债正式发行,充分彰显管理层对可转债的高度重视以及强大的执行力。若成功转股,将为其补充0.82pct核心一级资本充足率。2021年业绩快报披露,兴业营收、利润双提速,不良率延续下降趋势,拨备覆盖率进一步提升。

经济转型进程中,兴业银行积极求变,围绕“商行+投行”持续布局,提出打造绿色银行、财富银行、投资银行三张名片。在过去主要以投资需求拉动经济的时期,兴业银行资产端能力体现在,以贷款、非标和债券等形式为地方政府平台、房地产企业等提供融资支持。随着经济转型进程推进,兴业银行更早地思考转型方向,2014年便提出“大投行、大财富、大资管”,大力发展投资银行、财富管理和资产管理等新兴业务,形成多市场、多产品、综合化服务先发优势,以实现对传统业务的替代和有效拉动。随后,兴业银行不断深化战略转型方向,2018年正式提出“1234”战略体系,2019年提出打造三大生态圈“场景生态圈、投行生态圈、投资生态圈”,2020年提出升级打造“绿色银行、财富银行、投资银行”三张名片。

一

绿色银行:强化先发优势,拉动表内资产端高质量转型

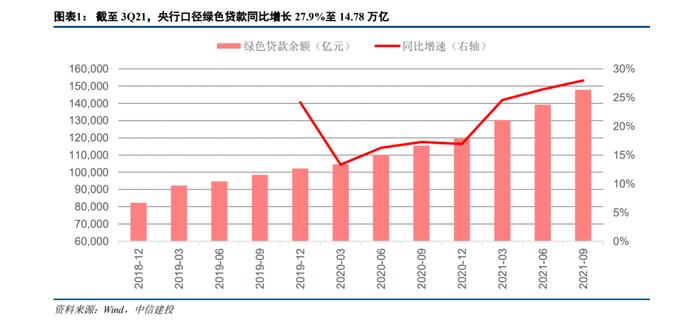

绿色金融市场空间大,投资规模100万亿元以上。2021年3月,央行行长易纲在中国发展高层论坛上表示:“对于实现碳达峰和碳中和的资金需求,各方面有不少测算,规模级别都是百万级人民币”。对于所需资金规模测算,清华大学气候变化与可持续发展研究院在2020年10月发布的《中国长期低碳发展战略与转型路径研究》中表明,为达成碳达峰碳中和“30.60”目标,2020-2050年需要投资127万亿元。国家发改委价格监测中心研究表明,2060年前实现碳中和,需要清洁能源发电、先进储能和绿色零碳建筑等领域新增投资139万亿元。目前,根据央行数据,2021年三季度末,本外币绿色贷款余额14.78万亿元,同比增长27.9%,比上季末高1.4个百分点,高于各项贷款增速16.5个百分点,前三季度增加2.74万亿元。绿色债券存量规模已经突破1万亿元。

绿色金融进入政策密集支持的“快车道”。2021年9月,中共中央、国务院印发《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》,对我国绿色金融政策与市场体系建设提出六个方面意见。作为实现双碳目标的重要助力,绿色金融相关政策、工具预计持续推进,迎来密集政策支持。2021年11月份,央行推出了碳减排支持工具和2000亿元支持煤炭清洁高效利用专项再贷款。

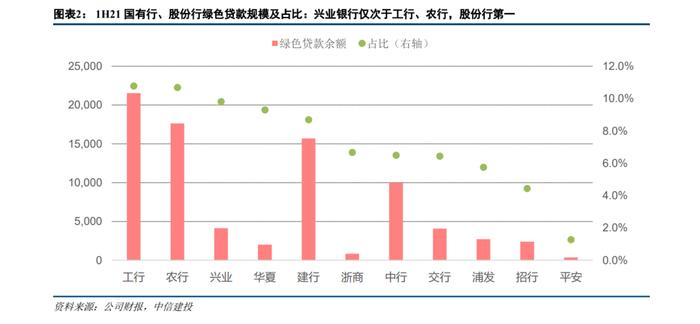

兴业银行在绿色金融领域先发优势突出。兴业银行在“十三五”期间便制定了到“2020年末,集团绿色金融融资余额突破1万亿元,绿色金融客户突破一万户”的发展目标,2019年已经提前完成。截至2021年6月末,兴业银行表内外绿色融资余额达到12830亿元,其中绿色贷款较年初增长29%至4127亿元,绿色金融客户数达到32935户,较年初增长25%。截至2Q21,兴业银行绿色信贷规模占总贷款比重为9.8%,股份行第一。

系统运用信贷、债券、基金、信托、租赁等综合化模式,打造全面绿色金融服务体系。除绿色贷款以外,兴业银行发挥“商行+投行”的战略优势,以综合金融的模式服务绿色融资。截至2021年6月末,兴业银行绿色租赁业务融资规模较年初增长12.1%至384亿元,绿色信托规模达到519亿元,绿色债券承销规模接近160亿元。

表内资产积极向绿色金融转型,实现更好的风险调整后回报。2021年央行推出碳减排支持工具,贷款利率与同期限档次LPR大致持平,按贷款本金的60%提供资金支持,利率为1.75%。根据银保监会披露,“绿色信贷资产质量整体良好,近5年不良贷款率均保持在0.7%以下”。我们测算兴业银行风险调整后绿色金融利差为1.17%,而普通对公贷款风险调整后利差为0.68%,绿色金融风险调整后利差高出49bps。随着表内绿色信贷占比逐渐提升,对于提高兴业银行盈利能力有非常大的帮助。

二

财富银行+投资银行:打造全新的表外资产组织与管理能力

站在全社会资产与负债的角度,表外资产端为服务企业客户的投行业务,表外负债端为服务零售客户的财富管理业务,需要合在一起通盘考虑。从客户需求出发,将零售客户的资金配置需求和企业客户的融资需求在银行表外实现有效对接是财富+投行业务的本质,银行不必再囿于资本消耗与风险承担的传统框架,可通过“财富管理—资产管理—投资银行”体系打造“轻资本、弱周期”的全新优势。

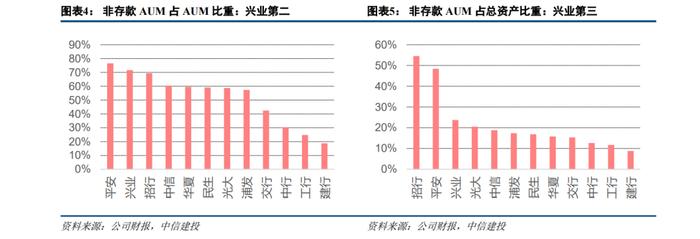

财富银行方面,兴业银行AUM达到2.69万亿,非存款AUM达到72%。由于招行、浦发披露AUM包含三方存款市值(预计占比30%),我们将其剔除后进行同业比较。规模上,兴业非存款AUM达到1.9万亿,体量上位列股份行第三位。考虑表内资产规模,兴业非存款AUM/表内总资产为24%,位列国股行第三位。结构上,兴业非存款AUM占总AUM仅次于招行,股票+混合类公募基金保有量全市场第11(3Q21为1407亿元)。

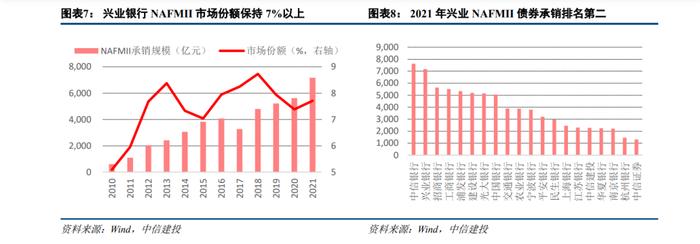

投资银行方面,兴业银行保持表外非传统FPA增量及增速超越表内FPA增量及增速。1H21兴业银行表外非传统FPA达到2.36万亿,存量占比提高至36%,增量占比达70%,较年初增长16%,而表内对公融资存量占比下降至47%,增量占比为37%,较年初增长6%。具体来看,1H21兴业银行实现银团融资873亿元,同比增长190%;实现并购融资424亿元,同比增长162%;实现权益融资通过私行渠道完成募资10亿元;兴业银行2021年NAFMII市场债券承销规模7174亿元,市场份额7.7%,排名第二。

根据我们的财富+投行税后净费差计算框架,计算兴业银行2020年财富+投行净费差达0.82%,远高于商行税后净利差0.43%。

站在全社会资产负债表的角度理解,财富+投行的资产端为投行业务,不必表内出资服务企业客户融资需求,规模为非传统FPA,收入为顾问咨询费;负债端即财富管理,客户资金不必进表而是以资产管理、投资顾问模式服务零售客户财富管理需求,规模为非存款AUM,收入为理财及代销收入。

财富投行税后净费差=(投行费率+财富费率)*(1-成本收入比)*(1-有效所得税率)

在寻找优质资产方面,兴业银行过去基于中小银行的同业生态圈正在扩容升级为投资+投行生态圈,通过“搭台+赋能+深耕”三步走策略,汇聚银行、非银等机构共同组织、管理资产。内部协同,兴业银行通过集团内部协同为理财提供基础资产超550亿元;外部合作,一方面,“兴财资”朋友圈扩大至150余家,资产流转规模达到1321亿元;另一方面,权益投资“投联贷”合作机构超70家,有25家为清科排名50强及细分行业投资30强,通过FOF业务完成武岳峰股权基金等募资6.4亿元。2021年10月,兴业发行一支超过100亿元的混合类ESG理财产品,其中70%为债权类资产,30%仓位定向投资基金公司的权益专户产品,形成固收+权益能力的精准契合。

2021年,兴业银行新经济企业案例再出硕果。兴业国信资管投资的晶科能源将于2022年1月在科创板上市。晶科能源成立于2006年,是全球极具创新力的光伏企业。公司为中国、美国、日本、德国、英国、智利、南非、印度、墨西哥、巴西、阿联酋、意大利、西班牙、法国、比利时以及其他地区的地面电站,商业以及民用客户提供太阳能产品,解决方案和技术服务。晶科能源拥有垂直一体化的产能,截止至2021年6月30日单晶硅片产能达到约27吉瓦、电池片产能达到约12吉瓦,组件产能达到约31吉瓦。兴业银行不仅通过兴业国信资管直接参股晶科能源(约4.57%),同时为公司提供并购贷款服务,并派驻一名监事参与公司经营活动。

从承担风险的浮动利差收入到管理能力制胜的固定手续费收入,财富+投行业务稳定、确定的盈利属性意味着更高估值,资产端能力重要性愈加凸显,这恰恰是兴业银行所擅长的。在传统商行模式下,传统商业银行业务赚取风险溢价,核心点在于负债能力,只有具备更低成本、更扎实的负债基础,银行整体的盈利能力才更强。在“财富+投行”的商业模式下,零售客户的超额收益越高,越能够吸引零售客户,这也就越利于银行固定中收的费率更高更稳定以及规模的扩大。当超额收益低于同业(可能为负),零售客户可能选择离开,这也就不利于银行固定中收中的费率与规模表现。因此,“财富+投行”赚取寻找资产、组织资产、管理资产的资产端能力溢价,资产端能力更加重要。兴业银行目前已经逐步展现出其资产端能力。

三

可转债落地,业绩快报报喜

2021年5月披露可转债发行预案,历时半年可转债便高效落地,彰显管理层的高效执行力与高度重视。兴业银行已被纳入国内系统性重要银行名单的第三组,需自2023年起满足0.75pct的附加资本要求(即核心一级资本充足率监管要求为8.25%)。3Q21兴业银行核心一级资本充足率为9.54%,静态测算,500亿元可转债若转股成功,则可以帮助兴业银行提升核心一级资本充足率0.82pct至10.36%,有力夯实资本,为未来表内资产投放创造良好的资本基础。根据可转债募集说明书,兴业银行可转债的初始转股价为25.51元/股,则其强制赎回价格为33.16元/股。

2022年1月10日,兴业银行披露2021年业绩快报,营收、利润双提速,不良降、拨备升,展现良好的经营业绩。2021年兴业银行实现营业收入2212亿元,同比增长8.9%(9M21:8.1%),实现归母净利润827亿元,同比增长24.1%(9M21:23.4%),ROE同比提高1.32pct至13.94%。资产质量方面,兴业银行不良率季度环比继续下降2bps至1.10%,拨备覆盖率季度环比提高5.7pct至269%。

四

投资建议

兴业银行围绕“商行+投行”持续布局,树立绿色银行、财富银行、投资银行三张名片,推动表内外转型。绿色银行方面,绿色金融作为国家重点支持领域,有市场空间、有政策支持,兴业银行绿色金融先发优势突出,预计未来绿色金融作为表内资产的重要转型方向,将为兴业银行贡献更高的风险调整后回报率。财富+投行业务方面,既符合国家经济转型升级的大方向和监管导向,也是一条有巨大发展潜力的长期赛道,兴业银行目前也已经展现出明显的领先优势。

风险提示:

1)宏观经济大幅下滑,引发银行不良风险;

2)全球疫情出现超预期反弹,国内外政策发生变化;

3)财富管理及投行业务推进不及预期。