季报期业绩超预期、被低估的转债值得关注,低价类策略仍占优——转债风格和常用策略双周

投资要点

1、转债近期风格跟踪

季报窗口期内关注业绩超预期、被低估的转债。从正股基本面、正股估值和正股动量方面近期的表现来看,2022年以来估值较高、前期涨幅较大的正股对应的转债近期表现依旧处于调整状态,但随着季报窗口期的来临,业绩超预期且被低估的转债表现相对更优。

2、转债常用策略跟踪

近期低价类转债策略表现依旧相对更优。近期高估值、高动量的正股所对应的转债依旧处于调整状态,低价策略、双低策略以及高YTM策略2022年以来表现相对更优,且近一个月、近一周表现也不弱。

风险提示:本报告研究是历史数据的测算结果,若市场环境发生显著变化,存在失效的风险,实际交易中谨慎参考。

报告正文

转债和权益市场的风格始终处于持续变动过程中,为了及时了解最近转债市场风格变化,我们利用多个风格因子对转债市场进行跟踪分析。同时我们也对转债的常用策略进行跟踪以便帮助投资者了解目前相关策略的表现。

1

季报窗口期内关注超预期、被低估的转债

近期高成长板块表现有一定恢复。

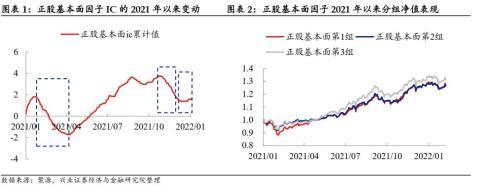

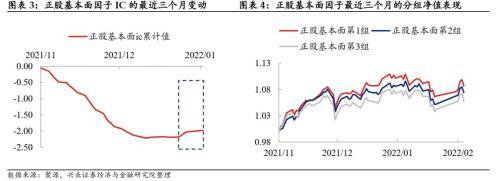

正股基本面因子在2021年2至4月以及2021年11月至12月底持续处于弱势状态,这些时期具有成长的板块(例如新能源相关、国防军工等)均处于持续调整的环境。但2022年以来正股基本面因子表现有所反弹,这是因为这段时期处于季报期的窗口,上市公司业绩表现的影响力逐渐增大。

正股高估值所对应的转债近期继续弱势。

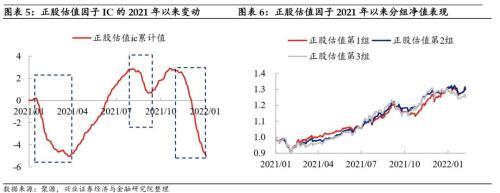

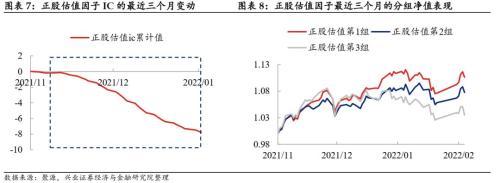

正股估值因子在2021年11月之后的区间段持续处于失效状态,这意味着高估值的股票仍然表现不佳,进而相应的转债表现也较差。

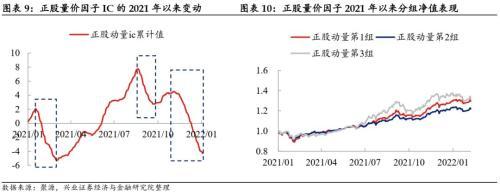

前期涨幅大的正股所对应的转债近期表现依旧较差。

近期前期市场核心板块依旧处于调整阶段,动量效应较弱。

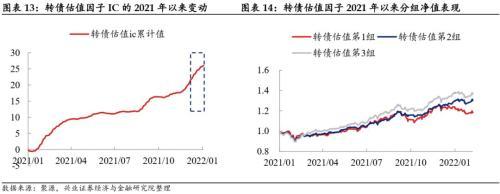

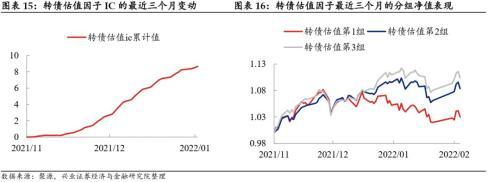

被低估的转债近期持续表现较好。

2021年以来转债处于估值被低估的状态时,未来的表现持续向好。当正股表现强势时,被低估的转债具有更大的上涨空间。

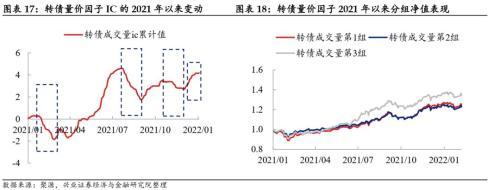

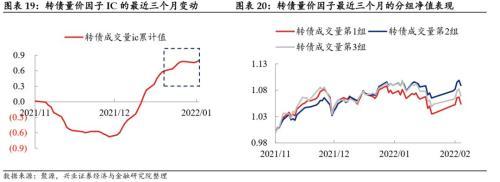

高成交量转债在近期的表现相对更优。

在趋势行情或者低位时,成交量的显著提升预示着资金的持续流入,相应转债的行情可能启动。近期转债成交量IC累计值向上运行,这意味着高成交量的转债在近期的表现相对更优。

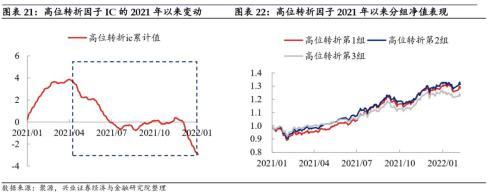

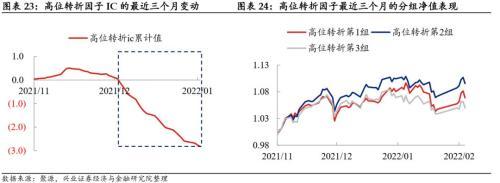

高位转折因子持续处于失效状态。

高位转折因子利用近期转债或正股的价格分布判断近期转债或正股是否存在高位出货的情况,但当转债或正股在强趋势行情中价格和成交量都持续创新高,这时虽然价格分布持续右偏,但并不意味着高位出货,而是高位继续加仓,这种情况下可能面临失效。与此同时,由于此因子采用的是过去三个月转债和六个月正股的数据计算的数据,因此当市场短期调整时可能存在一定的钝化,对市场变化的反应灵敏度存在不足。

2

低价类策略近期仍占据优势

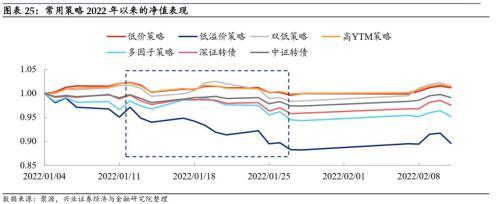

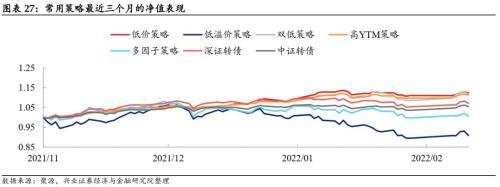

2022年以来高YTM策略和双低策略表现相对更优。

测试各个常用策略的2022年以来各个策略的表现,低溢价策略表现回撤较大,高YTM策略、双低策略以及低价策略在基准指数下跌的情况下收益为正,表现相对更优。

低价、双低、高YTM策略最近表现相对较优。

最近三个月低价、双低策略、高YTM策略持续上行,回撤较小,且近一个月、近一周这三个策略的表现均不弱。

3

附录

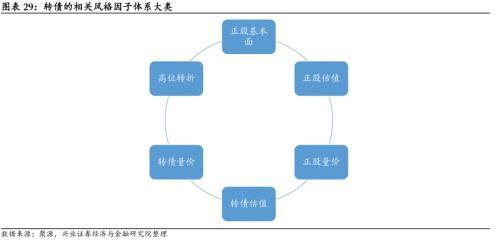

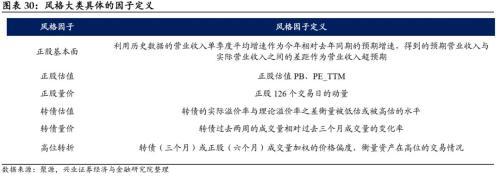

转债的风格大类目前主要分为六类。

根据我们前期关于转债市场的因子分析,与转债市场收益有持续且相对稳定关系的大类因子包含正股基本面、正股估值、正股量价、转债估值、转债量价、高位转折六大类。

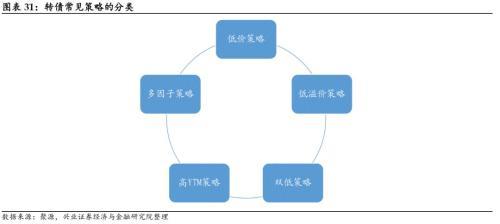

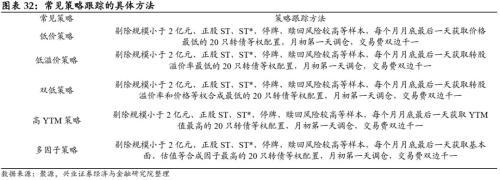

常见策略目前包括五种。

对于转债市场来说,有一些常用的策略可以跟踪以便投资者了解这些策略近期的表现。目前我们跟踪策略包括低价策略、低溢价策略、双低策略、高YTM策略、多因子策略。

风险提示:本报告研究是历史数据的测算结果,若市场环境发生显著变化,存在失效的风险,实际交易中谨慎参考。