【专项研究】主体数量全国首位,以转型城投为主,区县主体、专项品种占比高,资金用途灵活——浙江省实现新增发债企业观察

摘要

REPORTSUMMARY

城投企业为地方经济发展做出了重要贡献,但在业务开展过程中也积累了大量债务。2023年7月中央提出“制定实施一揽子化债方案”,后续相关政策密集出台,城投企业债务规模增长态势得到控制,城投债融资以借新还旧为主,新增融资处于收紧状态。

在严格的监管框架下,全国实现新增发债的城投企业数量不多,浙江省主体数量排名首位。本文统计了浙江省实现新增发债的企业以及债券数据,并探讨了浙江省新增发债的特点。浙江省新增发行主体以杭州市为主,其次为宁波、绍兴市。债券新增用途多见于补流和项目建设,募集资金用途组合搭配上较为灵活。浙江省是中国的经济强省,区县经济发达,拥有大量的开发区,产业资源丰富,城投企业在展业过程中积累了较多经营性资产,为新增发债提供了重要基础,从样本数据来看,产业属性强以及区域经济实力强的城投企业亦可能实现新增发行。

一、浙江省新增发债样本浅析

1.样本筛选

本文筛选了浙江省城市基础设施建设[1]和产业投资企业2023年10月1日至2024年9月30日发行的全部债券,剔除了其中募集资金用途仅为借新还旧[2]的债券以及未披露募集资金用途的债券,共获得样本债券47只(已剔除跨市场),发行规模合计291.48亿元,发行金额占全国新增发行债券的10.10%。

1.区域分布

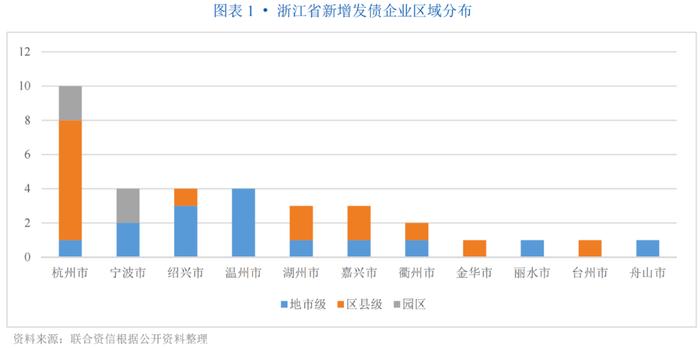

浙江省新增发行企业数量在全国排名首位,区域内以杭州市为主,其次为宁波市、绍兴市。杭州市新增发行区县主体最多,金华市、台州市发行主体均为区县企业。

浙江省样本企业共34家,新增发行主体数量在全国排名首位。从区域来看,杭州新发债企业数量最多,共10家,包括1家地市级、7家区县级和2家园区企业;宁波、绍兴新增发行主体均为4家。其中,金华市和台州市新增发行主体均为区县级企业,杭州、湖州、嘉兴和衢州区县发行主体占比均超过50%(含),绍兴区县发行主体占25%。浙江省首次新增发行企业1家,为杭州市拱墅区国有资本控股集团有限公司。此外,2023年10月以来,浙江省首次发行主体中用于偿还到期债券的样本主体共19个,发行规模合计200.21亿元,基本为新整合的公司,其发债目的为偿还子公司即将到期的债券,本文未算作新增发债,企业整合有助于实现区域内资源的集中化,优化债务期限结构,但对压降区域内债务总量并无本质的影响,仅实现了合并范围内债务主体的转移。

2.行政层级和主体级别

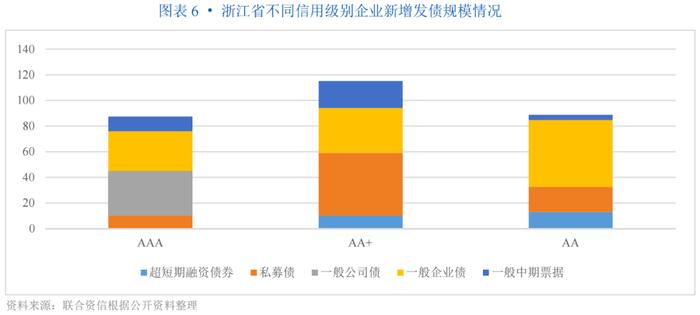

由于浙江省区县经济相对发达,产业类资产相对较多,更易满足监管发行要求,且资本市场活跃度较高,浙江省区县级主体发行金额占比显著高于全国;不同于全国债券新增金额主要集中于AAA主体,浙江省新增金额主要集中于AA+和AA主体。

从行政层级看,浙江省新增发债企业中,地市级主体数量、发债金额占比分别为44.12%、42.27%,区县主体数量、发债金额占比分别为44.12%、49.84%,区县主体数量和金额占比均明显高于全国。从主体信用级别看,样本中AA+主体数量、发债规模分别占44.12%、41.24%,其次AA主体占32.35%、30.46%,不同于全国债券新增金额主要集中于AAA主体,浙江省新增金额更多集中于AA+和AA主体。

3.债券品种和募集资金用途

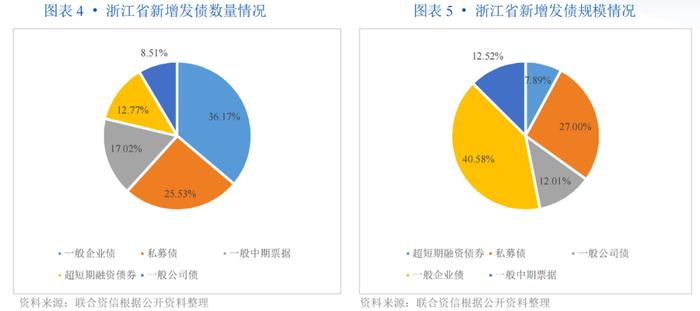

浙江省新增发行债券品种以企业债和私募公司债为主,交易所产品发行规模占比明显高于全国,主体信用级别越低,企业债发行规模占比越高;新增用途多见于补流和项目建设,且部分债券募集资金包括偿还存量债券本金,募集资金用途组合搭配上较为灵活。

从发行数量来看,样本企业共发行47只债券,协会产品和交易所产品分别占29.79%和70.21%,具体品种中企业债数量最多,其次为私募公司债。从发行规模来看,样本企业发行规模合计291.48亿元,协会产品和交易所产品分别占20.41%和79.59%(全国协会产品和交易所产品分别占43.68%和56.32%),交易所产品发行规模占比明显高于全国,具体品种中企业债规模最大,其次为私募公司债,主体信用级别越低,企业债发行规模占比越高。17只企业债中,7只债券为绿色债、停车场专项债或小微企业增信集合债券等。

从募集资金用途[3]来看,样本企业新增债券用途多见于补流和项目建设,其次为用于偿还非债券本息的其他有息债务,用于股权投资、基金出资和委托贷款等的债券也有部分新增发行,且部分债券募集资金包括偿还存量债券本金,募集资金用途组合搭配上较为灵活。新增债券中募集资金用途含有偿还非债券本息的其他有息债务的支数约占36.17%、金额约占34.20%,含有补流的支数约占48.94%、金额约占45.22%,含有项目建设的支数约占38.30%、金额约占41.95%,用途中含有基金、股权出资或委托贷款的支数和金额分别约占19.15%和16.12%。

4.利率表现

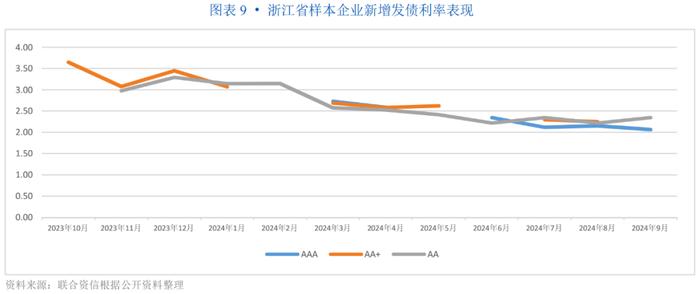

全国不同信用等级企业存在较为明显的发行利差,浙江省不同信用级别企业的发行利差趋同,利率整体呈下降趋势。

2023年10月以来,浙江省样本企业新增发行债券的票面利率呈下降趋势,与全国不同信用等级企业存在较为明显的信用利差不同,浙江省不同级别企业的信用利差差距不大。

从担保情况来看,浙江省15只债券存在增信措施,占全部新增债券的32.61%。其中,2只债券由专业担保公司提供担保,其他债券担保方均为属地国有企业。增信债券的发行主体信用级别多为AA和AA+,担保方的主体级别多为AA+和AAA。

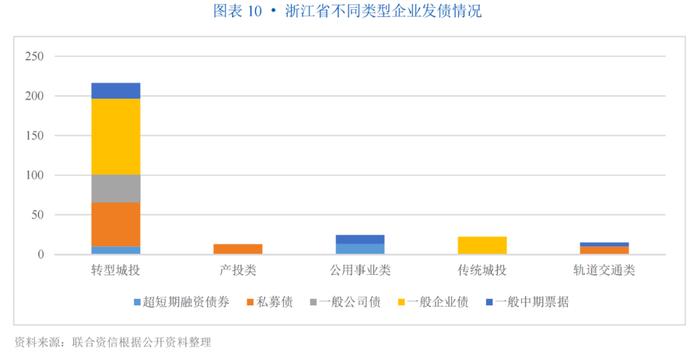

5.企业类型

浙江省新增发行企业以转型城投为主,产投类较少;转型城投的发债品种较为丰富,传统城投的发行品种全部为企业债,产投类企业发债类型均为私募债。

本文将公司类型分为传统城投(代建、土地整理和保障房建设等业务收入占比超过70%)、转型城投(收入构成多元化)、产投类(基本没有城投类业务,或者城投类业务较少)、公用事业和轨道交通类企业。34家样本企业中,传统城投企业4家,转型城投21家,产投类企业2家,公用事业类企业5家,轨道交通类企业2家,发行规模分别占浙江省新增发债规模合计的7.72%、74.27%、4.46%、8.41%和5.15%,新增发行企业以转型城投为主,产投类较少。从债券类型来看,转型城投的发债品种较为丰富,传统城投的发行品种全部为企业债,产投类企业发债类型均为私募债;公用事业类企业均在银行间市场发行,债券品种包括超短期融资券和中期票据。

二、浙江省新增发债特点

浙江省是中国的经济强省,由于省直管县的管理体制,浙江省区县经济发达,拥有大量的开发区,产业资源丰富。浙江省城投企业在展业过程中积累了经营性资产,也有部分企业无偿获得了政府划拨的文旅等资产,或通过收购上市公司增加了市场化业务,立足于园区开发运营的企业产业优势更为明显。杭州市和衢州市转型城投企业产业类资产占比相对较高,在不新增隐性债务的前提下,产业属性强以及区域经济实力强的城投企业亦可能实现新增发债。

浙江省是中国的经济强省,2023年,浙江省GDP及人均GDP分别为82553.00亿元和12.50万元,在全国31个省市中排名分别为第四和第五。浙江省境内上市公司702家,累计融资19626亿元。财政实力方面,2023年浙江省一般公共预算收入增长至8600.02亿元,税收收入占比为82.84%,收入质量良好,浙江省整体财政实力非常强。由于省直管县的管理体制,浙江省区县经济发达,区县产业发展良好,同时成立了大量的开发区,目前,浙江省共有147个开发区,其中国家级经济技术开发区22个,国家级高新技术产业开发区8个,国家级自主创新示范区2个,海关特殊监管区域12个,省级开发区100个。

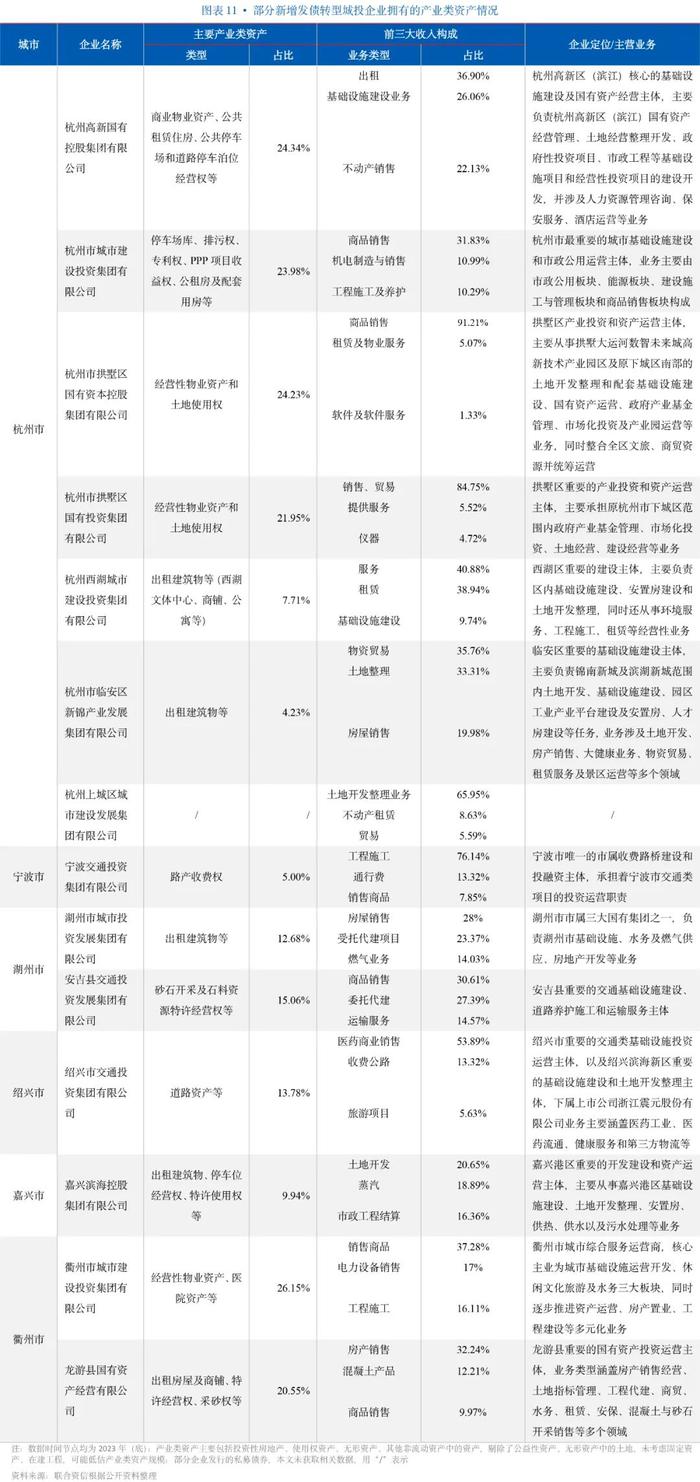

浙江省城投企业拥有的产业类资产相对丰富,立足于园区开发运营的企业产业优势更为明显。例如,杭州高新区(滨江)是首批国家级高新技术产业开发区之一,致力于打造浙江省战略性新兴产业的集聚区、示范区,引领带动区域转型升级和产业结构调整,2023年新增上市公司3家,总计培育72家,上市公司总量位列全省第一;杭州高新区(滨江)目前已形成了电子商务、智慧互联、智慧物联、智慧医疗、智慧安防、智慧环保等“互联网+”产业集群,阿里巴巴、吉利集团、网易(杭州)、新华三、海康威视、大华技术、宇视科技、正泰太阳能、浙江中控、聚光科技等一大批行业知名企业入驻园区。作为杭州高新区(滨江)主要平台,杭州高新国有控股集团有限公司在从事传统城投业务的同时,开发了大量自营项目,积累的商业物业、公共租赁住房、公共停车场和道路停车泊位经营权等经营性资产在总资产中占24.34%,资产出租收入在该公司收入构成中排名首位。

本文梳理了浙江省部分新增发债转型城投企业拥有的产业类资产,从资产类型来看,产业类资产主要为经营性物业资产、停车泊位经营权、砂石开采经营权等,部分企业拥有路产收费权。产业类资产主要来自政府无偿划拨及自建形成,例如,2023年湖州市城市投资发展集团有限公司根据湖州市政府组建安排,获得湖州市文化旅游运营集团有限公司100.00%股权及区域内相关文旅资产,拓展了文旅业务板块,园区开发的企业在建设过程中也积累了部分物业、厂房等资产。

从区域来看,杭州市和衢州市转型城投企业产业类资产占比较高,在总资产中的占比多数超过20%,湖州市转型城投企业产业类资产占比均超过10%。从收入构成来看,浙江省转型城投企业业务多元化程度较高,在基础设施、土地整理业务之外,拓展了租赁、工程施工、房地产开发、医药设备销售、机电制造与销售等业务,大部分企业通过贸易业务扩大收入规模。此外,部分企业通过收购上市公司、调整收入确认方式等增加市场化收入占比,例如,杭州市拱墅区国有资本控股集团有限公司(以下简称“拱墅国控”)2019年收购上市公司上海润达医疗科技股份有限公司,增加了医疗产品销售业务,成为拱墅国控的主要收入构成(占比超过90%),2022年将委托代建业务由全额确认收入调整为仅计提管理费,优化了收入结构。

样本中共4家传统城投主体,拥有的产业类资产占比不高,发行的新增债券全部为企业债。其中,杭州良渚文化城集团有限公司和绍兴市上虞杭州湾经开区控股集团有限公司分别从事良渚新城和上虞经开区的开发建设,其所在区县经济和财政实力强,园区内产业资源丰富,新增债券的募集资金全部或者部分用于项目建设,均服务于园区发展。嘉兴市嘉塍发展投资集团有限公司和嘉兴市南湖城市建设投资集团有限公司所在区县财政实力相对较弱,但债券均由属地AA+主体进行担保,嘉兴市南湖城市建设投资集团有限公司发行的债券品种为绿色债,募投项目在47号文“白名单”之内。

产投类主体发行债券是监管政策的鼓励方向,浙江省新增发债的产投类主体均从事产业园开发建设,在产业园建设中积累了大量经营性资产,且均以对外投资的方式助力园区招商引资并扶持园区内企业发展。产投类主体城建类收入少,业务较为多元。

根据网传信息,35号文将地方国有企业划分为地方政府融资平台、按照地方政府平台管理的国有企业(针对新设平台)、普通国有企业三类,对前两类企业新增融资做出了严格限制,普通国有企业可以新增融资。城投企业转型为产投类国企,以自有现金流偿还债务,并与地方政府做出信用切割,一直是中央政策的鼓励方向,在政策加码和市场倒逼的双重压力下,地方政府纷纷加快推进区域国有资源梳理,对城建类和产业类资产进行区分,厘清企业的业务边界,在保证原有平台存续债券接续的情况下,整合搭建符合新增融资要求的产投类平台。从企业定位、业务构成和资产结构等方面考虑,本文筛选出具有代表性的2家产投类企业。

杭州钱塘新区产业发展集团有限公司(以下简称“钱塘产发”)主要从事杭州经开区内产业开发与运营、智慧能源(热电销售)及高端配套服务(保安服务、酒店服务、配套一二级开发和产业投资等)业务,成立之初即采用工程施工的方式承接市政类项目,代建业务少,委托方回款及时,同时以自营模式开展园区厂房建设,逐步拓展物业服务、物业租赁、热电销售、保安和酒店服务等园区运营业务,产业园的开发为钱塘产发积累了大量经营性资产,目前代建项目基本完工并完成了决算。从财务角度来看,钱塘产发的资产以股权投资、基金出资以及产业园开发建设形成的长期资产为主,上述资产合计占2023年底资产总额的81.69%,应收类款项和存货占比不高。

宁波前湾产业集团有限公司(以下简称“前湾公司”)是宁波前湾新区重要的产业板块经营主体,形成了“园区建设运营及产业投资”两大业务板块。随着产业园项目的陆续完工,以及2020年与宁波杭州湾新区开发建设有限公司的资产整合,前湾公司在工业园区内的物业资产显著增加,园区运营管理业务收入占比高,其代建业务建设费用由财政拨付,无垫资压力。同时,前湾公司以“直投+基金”的模式进行对外投资,投资标的主要围绕新区内招商引资的“1+3+4”主导产业。从财务角度来看,前湾公司资产主要由“园区建设运营及产业投资”形成的投资性房地产和在建工程构成,此外长期股权投资中包括股东无偿划入的慈溪市经济开发有限公司49.00%的股权,上述资产合计占2023年底资产总额的74.94%。

公用事业类型企业发债品种均为银行间产品,募投项目可以选取47号文“白名单”中的项目类型,避免募投项目不符合政策规定。

公用事业类型企业的收入和资产构成一般比较单一,收入主要来自水务、燃气和客运等业务,资产主要是主营业务形成的长期资产。从样本来看,浙江省实现新增发债的公用事业类企业共5家,发行产品均为银行间产品,发行规模占浙江省新增发债规模合计的8.41%。

47号文在严格控制新建政府投资项目的同时,将市政领域(城市燃气、排水、供水、供热设施等)列入了“白名单”,从募集资金投向来看,宁波市水务环境集团有限公司募集资金用于污水处理和再生水类项目的建设及运营,温州市公用事业发展集团有限公司新增募集资金用于更新二级供水设备,募投项目符合“白名单”的支持项目。

乡村振兴、科技创新、绿色发展等国家战略支持领域存在诸多政策支持,从发行情况来看,浙江省新增专项品种发行规模占比接近40%,是新增债券的重要构成,绿色债品种多为转型城投企业发行的公开债券,募集资金用途多样。

2024年以来,乡村振兴、科技创新、“一带一路”、低碳转型、绿色发展等贴标债券成为城投新增发债的主要方向之一,根据47号文要求,党中央、国务院明确要求实施的重大政府项目、列入相关规划纲要的项目、重建提升救灾减灾防灾能力的相关重大项目等,均可以正常履行项目审批手续,且国家战略支持项目新增发债能够在审批时效和增信措施等方面获得多重便利。在目前严监管的背景下,城投企业可以通过发行上述品种寻求新增发债的突破。

浙江省新增发行47只债券,其中18只债券为绿色债、科技创新债、停车场专项债和小微企业增信集合债等专项品种,专项品种发行数量占38.30%、发行规模占37.74%。其中,科技创新债券品种全部为私募公司债,募集资金用途为对科技创新领域进行股权投资或基金出资;绿色债品种多为转型城投企业发行的公开债券,募集资金用途多样,包括补充流动资金、安置房项目建设、支付轨道交通工程款以及绿色项目建设等。

三、总结

在严格的监管框架下,城投债募集资金用途以借新还旧为主,全国实现新增发债的城投企业数量不多,浙江省主体数量排名首位。浙江省新增发行主体以杭州市为主,其次为宁波、绍兴市。浙江省区县级主体发行金额占比显著高于全国,全国债券新增金额主要集中于AAA主体,但浙江省新增金额主要集中于AA+和AA主体。浙江省新增发行债券品种以企业债和私募公司债为主,主体信用级别越低,企业债发行规模占比越高;新增用途多见于补流和项目建设,募集资金用途组合搭配上较为灵活。新增发行企业以转型城投为主,产投类较少。

浙江省是中国的经济强省,区县经济发达,产业资源丰富,城投企业在展业过程中积累了经营性资产,在不新增隐性债务的前提下,产业属性强以及区域经济实力强的城投企业亦可能实现新增发债。产投类主体发行债券是监管政策的鼓励方向,公用事业类型企业可以选取47号文“白名单”中的项目类型。乡村振兴、科技创新、绿色发展等国家战略支持重点领域存在诸多政策支持,专项品种是浙江省新增债券的重要构成。

未来,城投企业仍需面对严格的监管环境,中央层面将继续加强地方政府债务管理,推动建立防范化解地方债务风险的长效机制,城投企业在新增发债方面仍将受到严格限制,需更加注重债务风险管理,合理规划债务结构,避免过度负债。城投企业应加快市场化转型步伐,增强自身的盈利能力,可以通过企业整合重组、争取地方国有资源、以及打造新的产投主体等方式,拓展城市运营、产业投资、园区厂房建设等市场化业务,但业务开展过程中要注意防范经营风险,避免国有资产流失。预计随着地方化债进程推进并逐步实现隐债清零,以及城投企业转型程度加深,城投企业的融资路径将有所拓宽,更有能力带动区域产业和经济高质量发展。

[1]本文所选城市基础设施建设企业以联合资信城投名单为基础进行筛选。

[2]即募集资金用途仅表述为“偿还公司债券”“偿还债券本金”“偿还有息债务”等字样的债券。需指出的是,部分债券的募集资金用途表述为“偿还有息债务”,受限于数据可获得性,无法明确区分此类债券偿还的债务类型,且大部分该类债券实际偿还的为债券本金,故本文将其视作借新还旧债券,此筛选方式可能导致样本偏小。如可识别出用途中含有偿还债券本息之外的银行借款和非标债务等其他有息债务、补流、项目支出、投资等其他用途,均视为实现了新增发债。

[3]由于部分债券未披露募集资金用途明细,本部分计算用于某一用途募集资金占比时使用的是“含有”某一用途的该支债券全部募集资金。其中,新增用途的偿还债务通常表述为“偿还金融机构借款”“偿还银行贷款”等。