今年配置哪类资产最稳健?

黑天鹅频出的时代,消费类基金是收益较为确定的安全资产

核心观点:

1.后疫情时代,全球经济将面临不同程度的“新冠后遗症”——通货膨胀;

2.货币洪水推升资产价格,从资产配置的角度看,权益资产是通胀的避风港;

3.低增长时代,消费是各经济体的稳定引擎,消费、尤其是必选消费类企业的收益率相对稳定。

一、新冠后遗症——全球性的通货膨胀

从过去五十年全球不同类别资产的平均复合收益率来看,除了部分另类投资(如艺术品)以外,权益资产是复合收益率最高的资产,这种现象在通胀时期尤为突出。

自从2020年以来,为了缓解疫情冲击,各国政府财政货币双管齐下,释放了大量的流动性,仅美国、欧盟和日本的央行资产负债表就扩张了近10万亿美元。

债台高筑导致各国财政入不敷出,债务货币化,几乎是各国政府面对财政危机而不得不做的唯一选择。

实证数据表面,货币洪水推高资产价格是宏观周期的铁律,通胀时代,权益资产价格通常和货币供应量增长成正相关,因此成为规避现金风险的重要投资标的。

二、权益资产是通胀的避风港

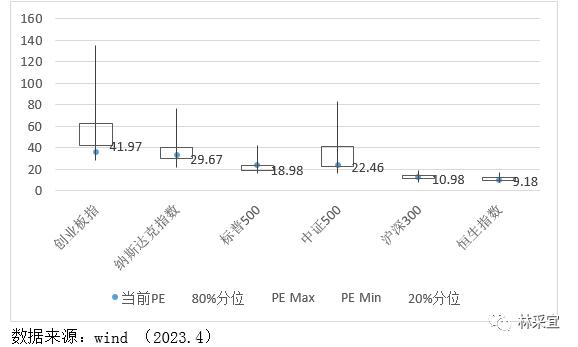

从横向比较来看,全球主要股票市场中,目前创业板指数和纳斯达克指数估值最高,其平均PE分别为41.97和29.67;沪深300和恒生指数估值最低,目前平均PE分别为10.98和9.18。

从历史价位来看,目前这些指数均的估值都处于50%分位数以下,无论是价格波动较大的创业板指数、中证500还是市场波动较小的沪深300和恒生指数,目前都处于历史低位。

1.港股那些站在“锅底”的股票

当股票的价格低于历史估值的20%分位数,可以看作站在“锅底”,因为其向上回归均值的概率远大于继续下行。

高通胀推高利率水平是未来三年全球主要经济体的必然趋势,在这样的现实环境下,实体经济增速放缓几乎没有悬念。后疫情时代,债务货币化将喂养出两只同时并存的怪兽:高通胀和低增长。

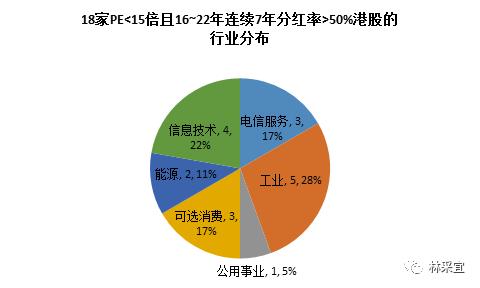

在低增长时代,整个市场的风险偏好下降,权益资产估值快速上升的几率较小,因此,现金分红变得格外重要。那么,在目前平均估值最低的港股中,哪些是持续分红的“现金牛”呢?

我们按照市盈率低于15倍、2016~2022年连续7年分红率大于50%的标准,从港股中筛选出包括中国石化、长江基建、数码通等18家低估值高分红的公司(表1)。综合行业前景和公司业绩考虑,我们认为增长潜力比较乐观的公司主要分布在工业、可选消费和信息技术等行业。

2.A股低有哪些“现金牛”?

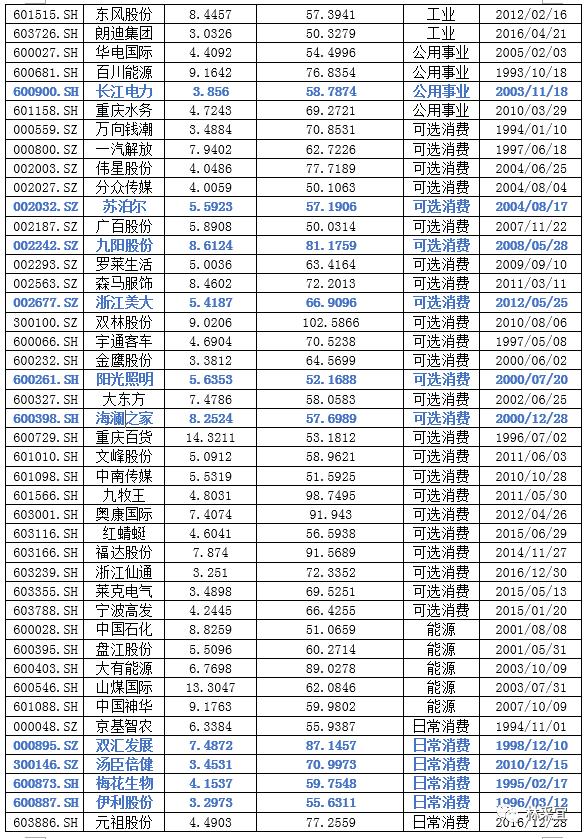

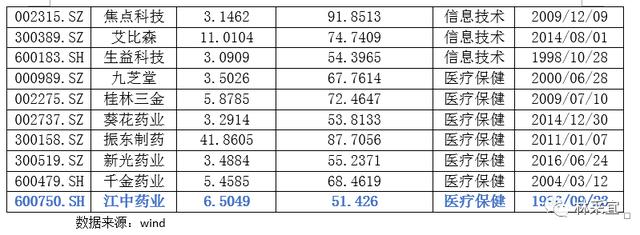

A股的平均估值水平略高于港股,根据市盈率低于15倍,上市以后持续分红率高于50%的标准,只筛选出26家上市公司。

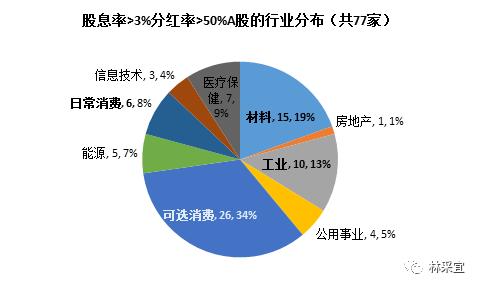

从“现金牛”的角度,我们按照股息率大于3%、上市以来分红率大于50%、上市时间超6年的标准筛选出包括梅花生物、汤臣倍健、伊利股份等77家现金分红比率高且稳定性和持续性较好的公司。这77家上市公司主要分布在消费(包括可选消费和日常消费)板块、材料和工业板块,其次是医疗保健板块。

3.从ETF的收益率看不同行业(板块)的收益潜力

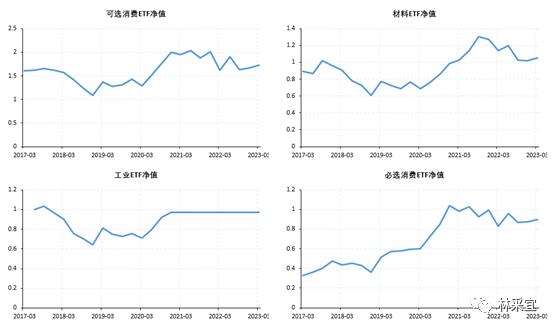

从港股、A股市场筛选出来的低估值高分红公司所处行业来看,较多集中在可选消费、日常消费(必选消费)和工业、材料等板块。因此,我们通过上述行业的ETF基金的净值变化来验证这些公司的股票收益率。

数据显示,自2017年以来,必选消费净值增长170%(512600.SH)、可选消费增长7%(159936.SZ)、材料ETF增长17%(159944.SZ),可以看出消费类ETF的净值增长相对较快。

二、低估值高分红消费指数2016年以来收益率始终跑赢大盘

根据上述分析,我们综合港A市场低估值高分红股票池特征,选择中国联通、宁沪高速、大秦铁路、长江电力偏公用事业属性的上市公司,以及永新股份、苏泊尔、九阳股份、浙江美大、阳光照明等偏可选消费属性的上市公司,加上海澜之家、双汇发展、汤臣倍健、梅花生物、伊利股份、江中医药等偏日常消费属性的上市公司,共计15家股票,基于自由流通股本加权的方法构建了自2014年(基期为1000点)以来的一个“消费时代股票指数”,结果如下:

该指数2014年以来,累计涨幅达147%,明显跑赢沪深300。我们认为,随着疫情风险消除,居民消费回暖,已持续震荡两年的消费指数很有可能再次走出上涨行情。

注释:

[1]说明:考虑到业绩的稳定性和持续性,所选公司的上市时间均超过6年。

(林采宜中国首席经济学家论坛研究院副院长)