【违约研究】可转债违约再添新例——2024年6月债券市场违约及信用风险事件概况

2024年6月,债券市场共有4支债券违约,违约金额共15.76亿元,涉及4家发行人,其中鸿达兴业股份发行的可转债“鸿达退债”未能偿付回售款,本月首次发生债券实质性违约,同时也是自“搜特退债”以来第二家可转债违约主体;2支债券首次展期,新增展期债券金额共6.74亿元,皆为往期已发生展期的发行人。境外债方面,雅居乐集团美元债付息违约。城投企业方面,3家城投企业披露被执行事件,标的金额共6.00亿元,42家票据逾期。

一、债券违约事件

(一)违约概况

2024年6月,债券市场共有4支债券发生实质性违约,分别为上海宝龙实业发展(集团)有限公司(简称“宝龙实业”)发行的中期票据“21宝龙MTN001”、国美电器有限公司(简称“国美电器”)发行的公司债券“20国美01”、武汉当代科技产业集团股份有限公司(简称“当代科技”)发行的公司债券“H18当代2”和鸿达兴业股份有限公司(简称“鸿达兴业股份”)发行的可转债“鸿达退债”,违约金额共15.76亿元(其中违约本金12.83亿元)。从发行人来看,鸿达兴业股份为首次违约主体,其余3家此前均已发生债券违约。

从违约方式来看,“20国美01”为付息违约,“H18当代2”为本息兑付违约,“鸿达退债”为回售违约,而“21宝龙MTN001”为分期偿付违约。2023年6月,“21宝龙MTN001”达成展期条款,宝龙实业承诺债券本金将在2023年6月7日起的24个月内分期兑付,利随本清。2024年3月4日,“21宝龙MTN001”触发交叉保护条款,随即获得豁免。

(二)“鸿达退债”可转债违约

1.可转债回售违约

6月27日,鸿达兴业股份发行的可转债“鸿达退债”(新三板代码:404003.NQ)回售违约,成为自“搜特退债”以来我国债券市场第二支发生实质性违约的可转债。

“鸿达退债”在退市前简称“鸿达转债”(债券代码:128085.SZ),2019年12月上市发行,发行规模24.2678亿元,发行期限6年,采用累进利率,第一至五年的票面利率分别为0.4%、0.6%、1.0%、1.8%、3.0%和5.0%。根据“鸿达转债”募集条款约定,在本次可转债最后两个计息年度,公司股票在任何连续三十个交易日的收盘价格低于当期转股价格的70%时将触发回售条款。经过多次转股,截至此次回售前“鸿达退债”的债券余额共3.37亿元,此次回售金额共1.83亿元。

2.发行人概况

鸿达兴业股份前身为江苏琼花高科技股份有限公司,2004年在深交所上市发行股票(股票代码:002002.SZ),2011年完成借壳后成为鸿达兴业集团有限公司(简称“鸿达兴业集团”)下属的上市子公司并更为现名。鸿达兴业股份主要从事聚氯乙烯(PVC)、烧碱等化工产品的生产和销售业务。

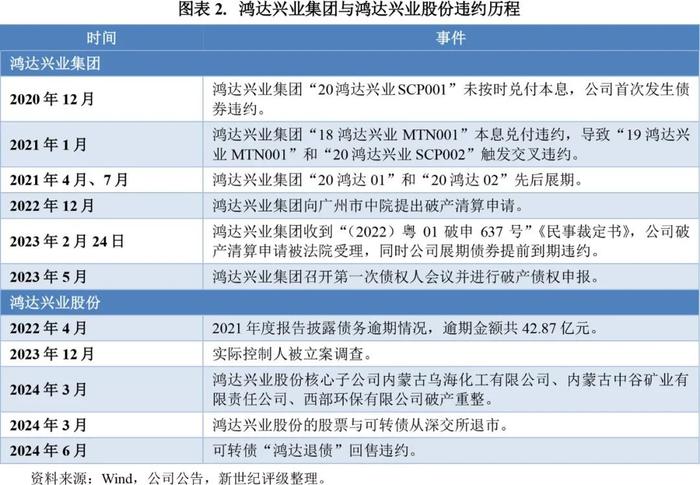

2019年12月,鸿达兴业集团发生债券违约,随后鸿达兴业股份也面临资金压力增加、流动性储备不足等问题,生产经营状况恶化。2022年公司营业收入同比下降26.07%,2023年前三季度同比降幅进一步扩大至42.04%,同时净亏损8.20亿元。截至2021年末,鸿达兴业股份逾期债务达42.87亿元,占公司带息债务规模的79.29%。

2022年12月,鸿达兴业集团被债权人提出破产清算,并于2023年2月被广州市中级人民法院受理。2024年3月,鸿达兴业股份所发行股票及可转债从深交所面值退市,转为新三板交易(新三板简称:R鸿达1;代码:400207.NQ)。

存续债务方面,除可转债“鸿达退债”之外,鸿达兴业股份无其他债券发行。鸿达兴业集团尚未兑付债券共6支,本金余额共47.55亿元。

二、债券展期事件

(一)展期概况

2024年6月,债券市场共有5支债券发生展期,其中首次展期债券2支,分别为国厚资产管理股份有限公司(简称“国厚资产”)发行的公司债“19国厚01”和旭辉集团股份有限公司(简称“旭辉集团”)发行的公司债“22旭辉01”。上述2支债券在展期前的本金余额共6.74亿元,展期期限均为1年。

(二)国厚资产展期情况

在2024年6月展期主体中,国厚资产首次发生公募债券展期[1]。国厚资产为安徽省民营AMC,2022年以来公司营业收入大幅下滑并发生大额亏损。2023年以来伴随国厚资产流动性状况持续恶化,多笔债务逾期。根据2023年半年报显示,公司合并口径已有7200万元银行贷款逾期。截至2024年1月2日,公司逾期债务规模已达2.98亿元。债券方面,2023年8月公司首次发生债券展期。2023年8月17日和9月21日,公司发行的定向工具“18国厚金融PPN001”和“18国厚金融PPN002”先后展期一年。

目前国厚资产面临多笔诉讼纠纷,以金融债权转让合同纠纷为主,导致多笔资产冻结,加剧了公司的流动性压力。此外,国厚资产近年来由于质押借款信息披露、募集资金使用不当等原因多次受到监管处罚。2024年1月,由于挪用“22国厚01”部分募集资金补充流动资金,国厚资产收到安徽省证监局的警示函。

截至2024年6月末,国厚资产境内存续债券4支共21.42亿元,其中私募公司债“22国厚01”由芜湖昱顶企业管理中心(有限合伙)提供担保,其余3支均已展期。此外,公司以跨境担保方式发行的境外债券“GOHOAS8.5%2025-06-20”(债券代码:5037.HK;ISIN:XS2841939973)存量余额0.876亿美元。

三、中资美元债违约事件

中资企业境外债券方面,2024年6月雅居乐集团控股有限公司(简称“雅居乐集团”,港股代码:3383.HK)发行的4.5亿美元“AGILE5.5%2026-05-17”付息违约,公司未能在30天的宽限期之内完成付息。这也是雅居乐集团首次发生债券违约。截至目前雅居乐集团在境内债券市场所发行债券及资产支持证券已全部到期偿还。

四、城投企业信用事件

2024年6月,债券市场共有3家城投企业披露被执行情况,分别为昆明市城建投资开发有限责任公司(简称“昆明城建”)、昆明空港投资开发集团有限公司(简称“昆明空港投资”)和潍坊滨海旅游集团有限公司(简称“潍坊滨旅”),涉及到的标的金额共6.00亿元。

从被执行原因来看,昆明城建与保利集团下属子公司合作开发项目未能顺利推进,公司未能退还意向金1.5亿元及对应利息,于2023年6月被列入失信被执行人名单,2023年11月,公司与原告达成和解后解除失信措施,2024年5月29日恢复被执行状态;昆明空港投资为子公司融资租赁合同纠纷,公司未能按约定提供担保,因此面临被执行;潍坊滨旅未披露被执行原因。

票据逾期方面,根据上海票交所披露数据显示,截至2024年6月末共有1397家承兑人发生票据逾期[2],其中42家为城投企业,主要集中于山东省、贵州省、河南省与云南省等省份。从金额来看,2024年6月末城投企业逾期票据余额共27.52亿元(不含未披露),较上月末小幅增加,但总体来看仍保持2024年初以来的回落趋势。

[1] 国厚资产2023年8月首次展期,但是由于定向工具披露存在迟滞,公司于2024年1月首次披露展期事件。

[2] 根据上海票交所定义口径,“票据逾期”指过去六个月之内发生3次以上票据逾期且月末有逾期余额,或当月有票据逾期行为发生的承兑人。