路迈博“长子”基金登场,本周38只新基发行显渐升温,信达澳亚基金杨珂、平安基金张晓泉被“捕捉”

财联社2月27日讯(记者黎旅嘉)本月以来,虽然市场接连调整,但在场外资金入场加速预期背景下,新发基金热度出现了显著提升。哪些板块机会最受看好?哪些基金经理的产品值得关注?

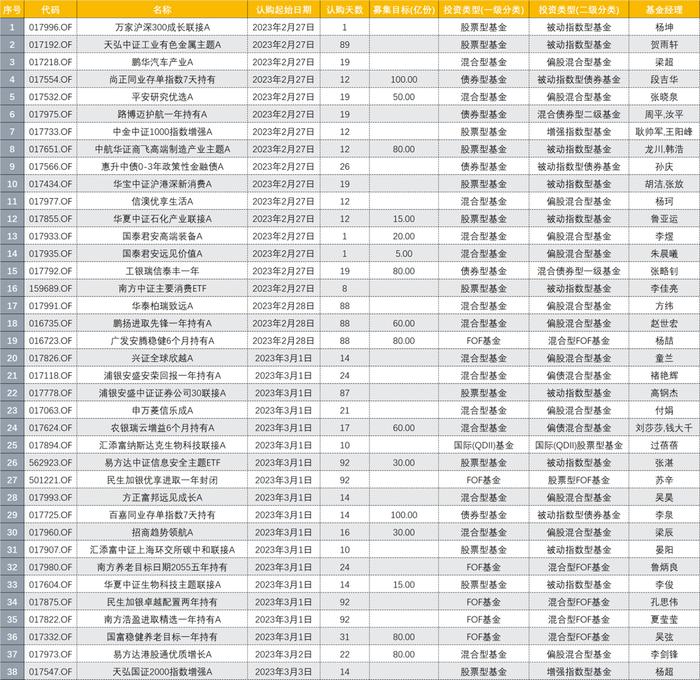

整体来看,本周5个交易日预计将有38只新基金发行,再度站上30只上方。38只新发基金中,涉及华夏基金、易方达基金、天弘基金、汇添富基金、工银瑞信基金、南方基金、民生加银基金、信达澳亚基金、鹏华基金、路迈博基金等多家基金公司。

从基金投资类型来看,38只预计发行的新基金中,债券型基金仅有5只;混合型基金14只;股票型基金12只;另有FOF基金6只、QDII基金1只。其中,信达澳亚基金杨珂和平安基金张晓泉将分别携新基登场,较受市场关注。

作为外资公募,路博迈的第一只公募产品——路博迈护航一年持有期债券型证券投资基金也于周一发行,拟任基金经理分别为周平、汝平。“这只产品与路博迈长期投资理念相吻合,结合中国债券和权益市场的特征,这类‘固收+’产品更能有效地为投资者提供长期稳健的收益。”路博迈护航一年持有期债券基金经理之一周平表示。

作为一位从美国高校走向华尔街的量化和多资产投资专家,周平拥有学术圈和金融圈双重背景。他是美国乔治亚州立大学的会计学博士,曾在高校担任助理教授。2006年,周平加入路博迈集团纽约总部,目前担任路博迈基金董事总经理、量化策略负责人。

不难发现,在这38只新发基金中,权益类基金占比显著高于债券类基金占比。不难发现,相较此前,随着市场热度提升,场外资金入场步伐正在加速,业内基于行情可能的演绎方向判断,继续看好权益类基金发行热度提升。

根据猫头鹰捕基能手信息,本周,信达澳亚基金杨珂和平安基金张晓泉将分别携新基登场,较受市场关注。

本周38只新基首发

Wind数据显示,本周5个交易日预计将有38只新基金发行。涉及华夏基金、易方达基金、天弘基金、汇添富基金、工银瑞信基金、南方基金、民生加银基金、信达澳亚基金、鹏华基金、路迈博基金等多家基金公司。

从首发时间上看,本周一和周三即2月27日和3月1日为新基发行高峰期,预计分别将有16只和17只基金首发,周二3只、周四1只、周五1只。

从基金投资类型来看,38只预计发行的新基金中,债券型基金仅有5只;混合型基金14只;股票型基金12只;另有FOF基金6只、QDII基金1只。不难发现,在这38只新发基金中,权益类基金占比显著高于债券类基金占比。相较此前,随着市场热度提升,场外资金入场步伐正在加速,业内基于行情可能的演绎方向判断,继续看好权益类基金发行热度提升。

一方面,从本月新基发行情况上看,基金公司集体发新,如果A股回暖势头延续,那么新发情况或将进一步改善,增量资金可期。

另一方面,一个值得注意的现象是,近期不少基金近期纷纷宣布提前结募。截至2月25日,今年新发基金提前结募数量达到53只,其中,1月提前结募的基金数量为24只。

站在当前时点,基于年初以来的市场表现以及基于对2023年行情可能的演绎方向判断,多家公募基金认为,A股在短期震荡整固后仍将走出阶段上升行情,因而也继续有针对性地看好未来权益类基金的发行态势。

两位基金经理值得关注

值得一提的是,本周,信达澳亚基金杨珂和平安基金张晓泉将分别携新基登场,较受市场关注。

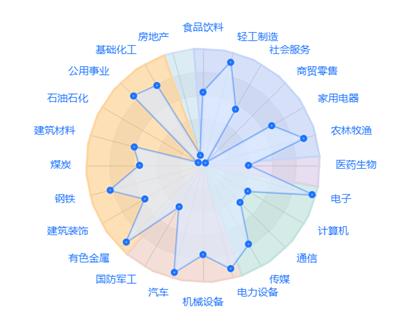

重选股、轻择时是杨珂的最大特点。在选股上她注重公司质地和成长的可持续性,同时兼顾公司的估值。九成时间会花在判断公司质地上,剩下一成时间放在衡量价格及买点上。根据猫头鹰捕基能手的数据显示也是如此,选股收益是其超额收益的主要来源。

她对于公司质地和成长的可持续性的投资研究包括五大维度,分别为商业模式、行业竞争格局、成长空间、公司治理以及公司的财务指标分析。

对于公司估值的研判会依据多种方法,包括历史估值的中枢、与行业同类业务公司估值的比较,以及分析医药公司的产品管线结合PS和DCF两种估值算法。投资范围主要是以医药为主,辅以消费。

杨珂目前看好的投资方向主要为疫情复苏的标的,偏好挑选一些质地好且估值不贵的医药细分赛道。她关注的医药细分赛道主要包括五类:创新药、医疗服务、医疗器械、药店以及偏医药消费属性的标的。

而张晓泉自加入平安基金担任研究总监以来,陆续搭建了TMT组、大消费组、大制造业组、大周期组的四大研究小组,强有力地支撑起平安基金主动权益投资规模和业绩的快速增长。

他认为可持续的投资回报主要有两个来源:其一,是价格与价值的错配,市场对公司质地的错误低估,带来了潜在的优厚回报;其二,是企业创造的价值,这需要通过深入研究基本面、找到公司成长的核心驱动力,才能真正分享到企业增长的果实。

在选股上,以“1+X”思路精选个股。“1”,指的是基本面。包括公司的财务数据、商业模式、竞争格局、技术壁垒、成长空间、管理层能力等等;张晓泉认为,基本面研究的目的,是要找到影响定价的核心因素,并标的进行尽量准确的定价;

“X”,指的是超预期因素。兵无常势水无常形,行业、公司、市场、估值每时每刻都在变化,而且,随着时空条件的变化,影响标的发展的核心因素也会发生变化,因此,在研究中也要追求灵活,研究变化的原因和规律,以万变应万变。

组合上,很少刻意在行业上作配置,重仓的方向是随着市场而不断调整的,投资策略是选择景气度高、性价比高的标的,所以行业配置是选好个股投资标的以后的结果,而不是出发点。因此,除了行业分布广阔、收益来源多,在交易层面上,持仓集中度及换手率等常见的组合管理指标也总是伴随市场变化而灵活调整。

当前其看好泛科技板块的景气度,以及困境反转的行业,包括消费、地产、医药等多个受到抑制的行业。

关注内需复苏和科技成长

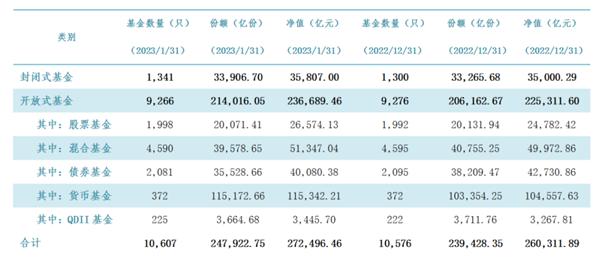

2月24日晚,中国证券基金业协会公布了2023年1月份的公募市场数据。数据显示,受益于货基规模回升,公募基金的总资产净值再次摸高27万亿,达到27.25万亿元。这是继2022年7、8月之后,公募基金净值规模再次站上27万亿,也是仅次于2022年8月的27.29万亿元的史上第二高位。

具体来看,基金数量上,自去年6月基金数量突破万只,持续增加。截至1月末,公募基金总数量为10607只,环比增加31只。

不过,有业内人士指出,未来基金数量增速或将放缓,主要原因在于基金清盘也在加速。数据显示,截至2月25日,今年以来基金清盘数量达到47只,远高于去年同期的28只。

相较今年1月,公募基金份额与净值变化更能观察到投资者的交易行为倾向。数据显示,今年1月沪深300指数涨幅达到7.37%,市场回暖让股票型、混合型净值规模分别提升了1791.71亿元、1374.18亿元,但是基金份额上则分别减少了60.53亿份、1176.6亿份。随着市场行情回暖,基金净值回升后,部分投资者开始选择赎回。

那么,随着年初以来A股行情继续向纵深发展,业内究竟是如何看待后市行情的?针对行情中的风格与结构又做何展望?哪些行业将提供配置机会?

对于公募基金总规模重回历史相对较高位置,上海证券基金评价研究中心高级基金分析师孙桂平表示,主要缘于两方面原因:

一是与货币基金规模明显增加有较大关系,去年底债券市场经历较大调整,导致风险偏好较低的投资者投向货币基金等风险更低的品种;受今年1月份春节效应影响,节前投资者倾向于落袋为安,投向低风险品种。

二是与权益类基金规模较大提升有关,股票市场2022年11月份以来迎来反弹行情,且疫情防控政策持续优化,经济修复表现超预期,市场风险偏好回升,投资者情绪升温,带动了权益基金发行持续回暖,以及存量基金规模提升。

而就行情角度看,华夏基金认为,立足中长期,经历了第一波修复后的股市歇脚期后,A股再次来到了布局权益市场的重要窗口期。无论是宏观周期还是微观角度,目前A股市场处于“逐浪上行中的牛回头”,调整期带来布局机会,主要把握两大方向——内需复苏和科技成长。