并购志|紫光股份收购华新三股份“卷土重来”!拷问标的业绩预测合理性!

去年9月叫停收购新华三,如今,紫光股份再次重启收购。

近日,紫光股份发布公告称,在综合考虑前期协议履行义务、自身货币资金情况、可融资渠道等因素下,公司将收购控股子公司新华三少数股东30%股权,上述交易作价为21.43亿美元,对应约151.77亿元人民币。

对比前次收购方案,本次收购新华三少数股东股权的比例由49%调整至30%,且公司终止了2023年度向特定对象发行A股股票的事项,将利用自有资金和银行贷款快速完成收购。

新华三表示,本次收购交易完成后,紫光股份对新华三的持股比例将由51%增加至81%,上市公司每股收益将明显增厚。

调整收购方案

据悉,新华三是紫光股份持股51%的重要控股子公司,在中国以太网交换机、企业网交换机、园区交换机、企业网路由器等市场位居第一梯队。

自2022年起,紫光股份就开始谋划,如今有了最新进展。

此前在2022年12月,新华三股东HPE实体宣布,计划向紫光股份子公司紫光国际出售所持新华三49%股权。

2023年5月26日,紫光股份披露重大资产重组具体方案,由紫光国际向HPE实体合计支付35亿美元购买新华三49%股权,按当时汇率折合人民币约247亿元。与此同时,紫光股份拟通过定向增发方式筹集不超过120亿元资金用于上述股权收购交易。

但四个月过去,公司选择终止此次重大重组。

公司解释称,根据紫光国际与H3CHoldingsLimited和IzarHoldingCo签署的《卖出期权行权股份购买协议》的约定,获得中国证监会就向特定对象发行股份的注册是本次交易交割先决条件之一,结合公司自身货币资金情况和融资安排等因素,为顺利推进向特定对象发行股票及本次交易的实施,经慎重评估,公司决定先完成向特定对象发行股票的工作,再推进重大资产重组相关事项。因此,目前公司先终止重大资产重组相关事项;待完成向特定对象发行股票后,公司再推进本次交易的重大资产重组相关事项。

根据最新披露的公告,公司决定终止2023年度向特定对象发行A股股票的事项,并且将收购控股子公司新华三少数股东股权的比例由49%调整至30%。调整后的方案将使公司能够利用自有资金和银行贷款快速完成对新华三股权的大比例收购。

此外,根据约定,本次收购新华三30%股权交割完成后,公司将放弃剩余新华三19%股权的优先购买权,HPE开曼有权随时将剩余新华三19%股权出售给满足特定条件的第三方。因此,公司无法根据上述约定确定性地获得剩余新华三19%股权,公司也不存在于新华三30%股权收购交易交割后的15个月内购买剩余新华三19%股权的义务。

紫光股份表示,本次交易将妥善解决新华三少数股东卖出期权行权事宜。

对此两次收购,新华三的整体估值并未发生变化,但收购比例却明显下滑。这是因为公司资金的限制还是其他原因?

IPO日报发现,公司目前持有的新华三51%股权就是收购来的。

2016年5月,紫光股份通过紫光国际完成对新华三51%股权的收购。

根据紫光股份与交易参与方HPE开曼、新华三签署的《股东协议》,2019年5月1日至2022年4月30日期间,HPE开曼或届时持有新华三股权的HPE实体可向紫光国际发出通知,向紫光国际或公司出售其持有的新华三全部或者部分股权,即卖出期权。后续经协商,交易双方同意延长卖出期权行权期限至2022年12月31日。

未设置业绩承诺

除了协议的原因,公司收购新华三剩余股权,也是因为新华三贡献了主要公司的业绩。

业绩方面,2020-2023年,新华三实现的营业收入分别为367.99亿元、443.51亿元、498.0亿元、519.39亿元,净利润分别为27.7亿元、34.34亿元、37.31亿元、34.1亿元。整体呈现增长趋势,但2023年净利润同比下滑8.6%。

与此同时,紫光股份的营业收入分别为597.05亿元、676.38亿元、740.58亿元、773.08亿元,净利润分别为32.43亿元、37.92亿元、37.42亿元、36.85亿元。

以2023年为例,新华三实现的收入占公司的比重近70%,净利润占公司的比重超过92%。

本次评估选取收益法评估结果为最终评估结果,即于评估基准日2023年12月31日,新华三100%股权全部权益价值为516.83亿元,合并口径净资产增值率为443.74%。

需要指出的是,虽然本次收购采用收益法进行评估,但却没有设置业绩承诺。

而根据公司的预测,2024-2028年,新华三预计实现的营业收入分别为573.17亿元、674.57亿元、801.96亿元、910.71亿元、100.55亿元,预计净利润分别为38.03亿元、45.73亿元、55.48亿元、63.74亿元、69.23亿元。

可以看出,公司预计新华三在之后的五年内,收入和净利润均持续增长。

业绩预测合理性存疑

然而,IPO日报对比新华三在2021-2023年和预测期内的一些具体数值后,发现存在一些冲突和疑点。

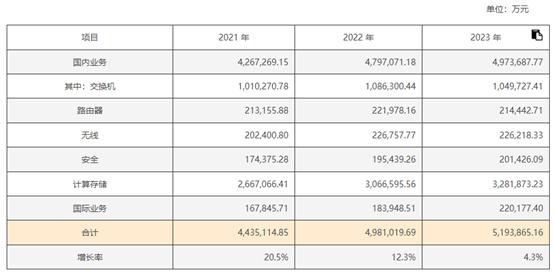

2021-2023年,新华三的收入增长率分别为20.5%、12.3%、4.3%,收入增速持续下降。

但公司预测的未来收入增速走势却与现实相反。新华三不仅预测未来收入增速远超2023年,且2024-2026年的收入增速持续上涨。

具体来看,2024-2028年,新华三预测的收入增长率分别为10.4、17.7%、18.9%、13.6%、10.4%。

细分业务来看,预测2024-2028年,新华三的每个业务收入均保持稳定增长。

但实际在2023年,新华三的交换机、路由器、无线业务同比均有不同程度的下滑。

那么,上述收入的预测是否合理?

此外,公司还预测,新华三的销售费用率、研发费用率、管理费用和财务费用均将持续下滑。例如,2024-2028年,新华三的销售费用率分别为7.3%、6.7%、6.3%、6.2%、6.0%,研发费用率分别为9.3%、8.6%、8.1%、7.9%、7.8%。

这意味着,新华三未来将严格控制自身的费用,持续压缩期间费用率,释放利润空间。然而,这一操作的难度是否较大?预测是否过于理想化?

另一方面,本次交易作价为21.43亿美元,对应约151.77亿元人民币。

截至2024年一季度末,紫光股份账面上的货币资金为131.84亿元,并不能覆盖上述交易的金额。

对此,公告也指出,本次交易的资金来源为上市公司自有资金及银行贷款,上市公司目前拟向银行申请不超过100亿元人民币或等值的美元贷款。若上市公司未能及时筹措到足额资金,则存在因交易款项不能及时、足额支付到位从而导致本次交易失败的风险。

截至2024年一季度末,紫光股份的资产负债率为51.84%。如将增加100亿元的贷款,公司的资产负债率将显著增加。