可持续方法论|ESG实践如何被量化并影响企业发展

自5月1日起,沪深北交易所正式实施了《上市公司可持续发展报告指引》。作为A股市场首个统一、标准且实用的ESG披露标准,旨在引导和规范上市公司发布ESG报告。约457家A股上市公司将最迟在2026年首次披露2025年度的《可持续发展报告》。这些披露项如何被综合评估,进而又会如何影响公司价值?

一、ESG实践如何被量化?

ESG评级是指评估企业在环境(Environmental)、社会(Social)和治理(Governance)方面的表现,帮助投资者和其他利益相关方了解企业的可持续实践及潜在的ESG风险。评级机构基于公司报告、公共数据、新闻媒体和第三方数据库等多方数据来源,运用模型和算法对数据进行深度处理和分析,将企业的ESG表现量化,形成评分和评级体系。高ESG评分的公司被认为在风险管理和机会识别方面表现更佳,更具投资吸引力。

因此,企业为了获得更高的评级,通常会改进可持续发展实践和披露透明度,以此提升企业形象,实现长期的财务增长。

中国的ESG评级机构如商道融绿、华证、中证等采用了较为全面的方法评估公司的ESG表现。例如,中证发布的ESG评级方法包括三个维度,覆盖14个主题、22个类别和超过100个原始数据点。这些数据主要来自上市公司的年度报告和CSR报告、政府机构发布的相关信息和新闻媒体。评分从原始数据点开始,依次通过类别、主题和维度进行计算,评分分为10个等级,从高到低分别是AAA、AA、A、BBB、BB、B、CCC、CC、C和D,较高的等级代表更好的ESG表现。

评级方法具有三个特点。首先,考虑了国际惯例[如联合国负责任投资原则(UNPRI)]和本地实践(如扶贫等要素);其次,包含一系列定量指标,如绿色收入和每股社会贡献值;最后,关注风险因素,包括企业优化风险时的投资及其效果等。除了温室气体排放这类环境指标,还包括员工心理健康援助、晋升评估体系和供应商的ESG表现等社会指标,而治理指标则强调法规遵从,引用了如《个人信息保护法》和《数据安全法》等国家法律。这些指标既反映了中国现有的监管框架,也与国际标准接轨,如ISO14090:2019(《适应气候变化原则、要求和指南》)和ISO37301:2021(《合规管理体系要求及使用指南》)。通过采用本地化的披露指南和国际ESG标准,中国企业在熟悉的语境中探索差距,并实现与全球市场对齐。

二、全球机构量化ESG有何异同点?

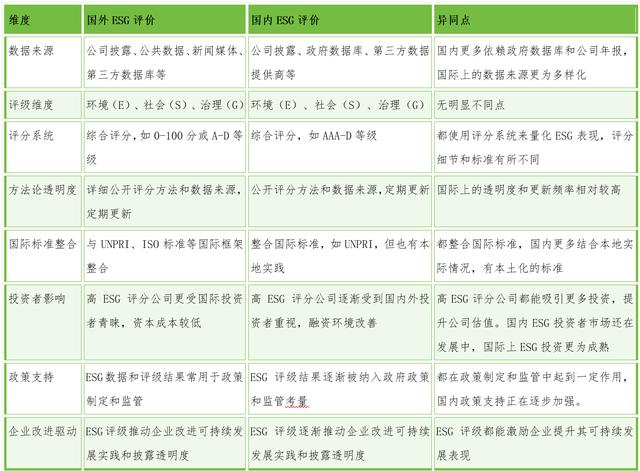

表1国内外ESG评价比较(作者根据资料整理)

国内外ESG评价的异同点如上图所示。不同国际机构所考量的要素和权重也不相同,可为投资判断提供一定参考。

MSCIESG研究采用综合的方法来评估公司的ESG表现,旨在关注关键的ESG风险暴露和管理能力。MSCI筛选出全球行业分类标准的每个子行业中最重要的ESG问题。数据来自公司披露、政府数据库、媒体来源和非政府组织,并通过专有数据和直接性公司参与来提高评估的准确性。每个关键ESG问题根据其对特定行业的重要性分配权重,并对公司进行评分,形成从AAA(领先者)到CCC(落后者)的整体ESG评级。MSCI还考虑可能影响公司ESG评级的争议事件,并根据其严重性和应对情况进行评分扣减。该方法包含质量审核环节,以确保数据的准确性和可靠性,并不断更新其评级以反映最新信息。

Sustainalytics的ESG风险评级方法结合了风险暴露和风险管理的概念,识别了每个行业的20个实质性ESG问题。评级由公司治理、实质性ESG问题和特殊问题(如黑天鹅事件)三个核心模块组成,分为“低、中低、中、高、严重”五个等级。Sustainalytics强调方法论的透明性,覆盖了42个行业,超过14000家公司,并特别加强了对中国上市公司的覆盖。Sustainalytics通过定期更新其方法论,确保评级在不断变化的ESG风险环境中保持相关性和实用性。

富时罗素(FTSERUSSELL)的ESG方法论旨在帮助投资者将ESG因素整合到投资策略中,提供全面且客观的ESG表现数据。富时罗素使用超过300个指标,对47个发达和新兴市场的8000多个公司进行评估。富时罗素采用倾斜法调整指数中公司的权重,确保高ESG分数的公司在指数中占有更大比重。该方法还识别各行业特定的重大ESG问题,确保分数反映实际的风险和机会。富时罗素强调透明度,通过各种平台接口,增加ESG数据的易访问度,方便投资决策。

ISSESG考虑了对所有相关利益相关者的影响,包括员工、供应商、客户、社区等。ISSESG重点关注与长期价值创造相关的重大ESG问题,采用双重实质性视角,既考虑ESG风险对公司的财务影响,也考虑公司活动对社会和环境所产生的更广泛影响。公司的可持续发展表现被评为从D-到A+的等级,超过特定行业阈值的公司还可获得“PrimeStatus”的称号。评级过程包括行业分类、评级结构和权重调整、关键问题识别、评估规则判断和质量审核等环节。

穆迪的ESG解决方案将ESG因素纳入其信用分析,旨在评估对发行人信用状况具有重要影响的ESG因素。例如,通过发行人概况评分(IPS)评估ESG风险的暴露程度,通过信用影响评分(CIS)体现这些风险对信用评级的影响程度,提供碳转型指标(CTI)来分析非金融公司的碳转型风险。穆迪定期更新其ESG方法论,优化数据结构,与客户和市场参与者充分互动,以此挖掘市场的真实诉求。

VigeoEiris是穆迪ESG解决方案的一部分,ESG因素被分类为六个关键领域,包括环境、人权、人力资源、社区参与、商业行为和公司治理。每个领域的标准根据公司的政策、行动和结果进行评分,最终得出一个0到100的总体ESG评级。此外,VigeoEiris还评估与ESG问题相关的争议,分析可能影响公司声誉和整体表现的事件,重大争议会导致相关领域的评分降低。VigeoEiris还与可持续金融专业人士、学者和监管机构等利益相关者合作,不断改进其评估流程。

彭博的ESG数据服务提供了全面且透明的方法。首先,ESG评分系统为公司分配环境和社会(ES)评分,评分范围为0到10。这些评分基于彭博智能(BI)优先级排名,对行业相关问题进行加权计算。其次,彭博提供董事会构成评分,评估董事会的多样性、任期和独立性等要素。评分系统专注于财务重要性、业务关联性和行业特定性相关的关键问题。

路孚特(Refinitiv)的ESG评分覆盖了全球近70%的市场,使用了400多个指标。环境和社会评分根据其行业相关性进行加权,而治理评分在所有行业中权重一致,得到的总体评分范围为0(最差)到100(最好)。路孚特使用专有的实质性矩阵评估不同ESG指标在各行业中的重要性,并随着公司ESG披露的演变进行动态调整。该方法对不报告相关指标的公司进行零赋分,以此鼓励更好的披露实践。

CDP(原名碳披露项目)特别关注气候变化、水安全和森林相关议题。CDP通过详细的问卷调查,标准化处理所收集的数据,以确保公司和行业之间的可比性。CDP将公司评分分为四个级别:披露级别(D-/D)、意识级别(C-/C)、管理级别(B-/B)和领导级别(A-/A)。该方法根据不同行业的相关性调整不同环境因素的权重,确保评分反映公司在不同行业中面临的具体环境挑战和机会。CDP的问卷和评分方法与全球框架保持一致,包括气候相关财务信息披露工作组(TCFD)、国际财务报告标准(IFRS)气候相关披露和欧洲可持续性报告标准(ESRS)。

三、ESG与公司价值之间的关系是什么?

总体来看,ESG表现与公司价值之间存在显著的正相关关系。

麦肯锡公司的研究指出,ESG得分高的公司通过资源管理,运营效率提高了10-20%。MSCI的研究显示,高ESG评级公司的资金成本比低评级的公司平均低40个基点。ISSGovernance的研究表明,2017-2022年期间,ESG得分高的公司相对于低分公司获得了溢价交易,控制了公司规模、行业和国家因素后,这一关系仍具有显著性。Sustainalytics的数据表明,具有ESG实践的公司吸引了更多ESG投资,提升了市场估值和投资者信心。KPMG报告指出,通过将ESG因素整合到业务战略中,公司可以减少潜在成本(如罚款和诉讼等),从而保护和提升公司价值。穆迪ESG的综合评估显示,ESG得分较高的公司具备更高的风险管理能力,资金流韧性更强,更有可能实现长期的价值创造。

针对中国公司的研究发现,ESG的相关活动对公司价值的影响具有两面性。

一方面,ESG实践对企业财务绩效产生积极影响。融资约束在ESG表现与企业价值之间起到部分中介作用,而研发投资强度在这一关系中起到负向调节作用。此外,ESG实践对非国有企业和非重污染行业企业的财务绩效贡献更大。尽管公司规模和杠杆率与ESG得分在不同评级机构之间呈现一致的正相关关系,但资产回报率、现金流、托宾Q等因素在不同评级系统中表现出显著的不一致性。这一发现强调了理解不同评级机构方法论的重要性。也就是说,想要获得更为客观的判断,应综合考虑各个评级系统结果的差异性。

另一方面,部分ESG相关活动可能是为了满足管理层的个人利益,导致了公司的过度投资。例如,某些ESG活动或捐赠可能会导致公司资源的不合理分配,增加了运营成本,进而影响公司的盈利能力和市场价值。

四、ESG与公司价值之间的相关性有什么启示?

ESG与公司价值之间存在复杂的互动关系。ESG披露不仅评估了公司在ESG问题上的潜在财务影响,也帮助公司理解了当前表现与公众期望之间的差距。

大部分研究表明,ESG表现对公司价值有正面影响,不仅能提高公司财务绩效和市场估值,还能增强投资者信心。在某些情境下,ESG活动可能导致公司过度投资和资源浪费,从而对公司价值产生负面影响。这表明ESG与公司价值之间的关系并不是简单的线性关系,而是受多种因素影响的复杂互动。ESG评级系统的多样性和差异性也需要在解读和制定ESG战略时予以考虑。

企业进行ESG实践,可以提升市场价值,减少风险。

对于企业管理层来说,将ESG因素纳入长期战略规划,不仅能增强长期竞争力和市场声誉,还能通过合理分配资源,避免过度投资于非核心ESG活动而导致的资本损耗。提高ESG信息披露的透明度有助于提升投资者信任度,吸引更多关注可持续发展的投资者,提升企业的市场价值、融资能力和抗风险能力。

投资者关注ESG投资,可以增强投资韧性,分散风险。

对于投资者而言,将ESG因素纳入投资决策过程,可以全面评估企业的长期风险和机会,构建更具韧性的投资组合,减少潜在的财务风险。此外,通过投资于具有良好ESG表现的公司,投资者可以有效分散风险,提高投资组合的整体稳定性。

政府方推动ESG披露,可以提高信息透明度,促进经济的可持续性。

站在政策优化的角度,可进一步推动ESG信息披露标准化,以提高信息的可比性和透明度,从而促进更可靠的ESG数据披露,增强企业提高ESG表现的意愿。目前,ESG披露体系正在逐步完善的进程中,结合激励措施如税收优惠、补贴和融资支持等,将鼓励企业将ESG行动落到实处,从而提升整体经济的可持续发展。

————

“可持续方法论”专栏,旨在理清城市在可持续发展中遇到的棘手问题,并提供解题思路与方案。