与2016年比较 当前宏观面处于什么位置?

报告摘要

第一,海外经济节奏和景气周期位置相似。两个时段之前海外均经历一轮“经济危机-政策扩张-政策退出-景气下行”。上一轮是全球金融危机、欧债危机连续出现引发量化宽松(QE),QE退出带来欧美PMI下行,美国PMI大约下行1年半左右时间,至2016年初触底;本轮是全球疫情带来海外财政货币扩张,财政货币政策退出带来欧美PMI下行,大约1年半左右时间,至2023年年中至经验低位区域(图)。

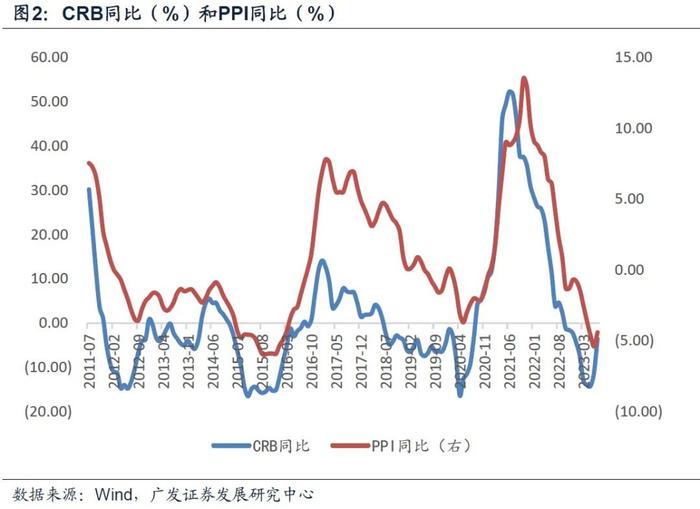

第二,大宗商品周期和PPI周期位置相似。CRB指数那轮底部区域是2015年7-12月,同比为-15%左右;本轮在2023年4-5月,同比-14%左右。中国PPI那轮底部区域是2015年8-12月的-5.9%,本轮较大概率是2023年6月的-5.4%(图)。

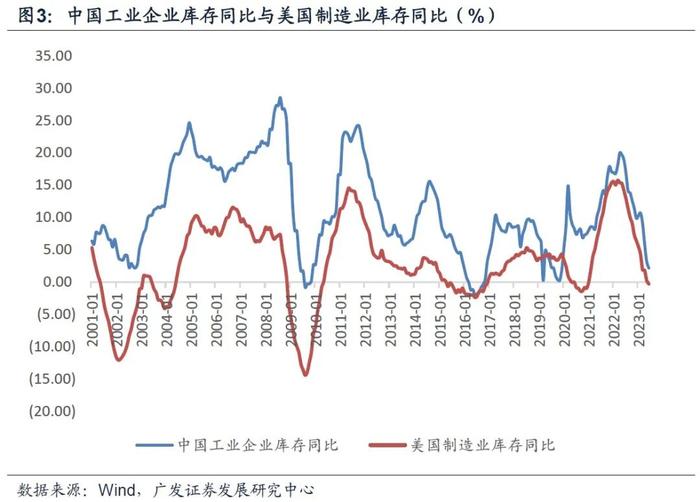

第三,中外库存周期位置相似。那一轮美国库存周期谷底是2016年6月库存同比的-2.4%,中国库存周期谷底为2016年6月的-1.9%;本轮还没有确认库存周期底部,美国2023年6月库存同比的-0.3%、中国2023年6月库存同比的2.2%均靠近于经验谷底位置,一般认为本轮库存底会位于三季度(图)。

第四,出口增长中枢相似。2016年全年出口同比-7.7%,绝大部分月份都是单月出口负增长,9月的-10.5%是下半年出口增速低点;2023年前7个月出口同比-5.0%,前7个月有5个月出口是负增长,其中7月的-14.5%有可能是下半年出口增速低点(图)。

第五,均推动了较大规模的债务置换。上一轮地方债务置换是2015年-2019年,其中2016年处于那一轮置换规模高点,债务置换助推了资产负债表的阶段性出清;第二轮是2020年-2023年,主要通过发行特殊再融资债券置换隐性债务,2023年是本轮地方债务置换重点年份,政策已部署制定实施一揽子化债方案。

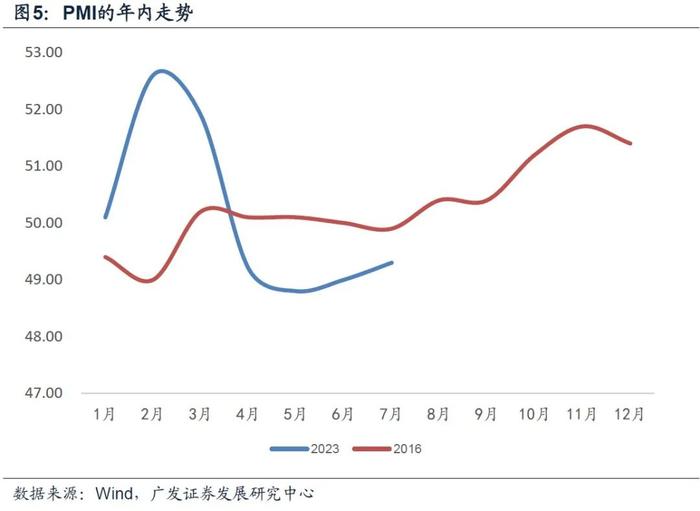

第六,国内年内经济节奏相似。均是一季度经济低位反弹,二季度有一轮回落(图),且均出现7月信贷数据同比大幅度回落,导致对经济分歧加大。2016年7月信贷同比少增1.02万亿,是历史低点之一,事后来看对金融市场判断经济有一定误导;2023年7月信贷同比少增3331亿,是近年来低点之一。

第七,国内流动性环境相似。两个年份均存在MLF利率下调和降准,货币政策相对偏宽;金融市场均存在结构性资产荒,助推了无风险利率的下行。2016年上半年DR007持续稳定在2.3-2.4%附近,波动极低;2023年上半年DR007均值在2.0%左右(图)。两个时段金融部门杠杆率均有所上行。

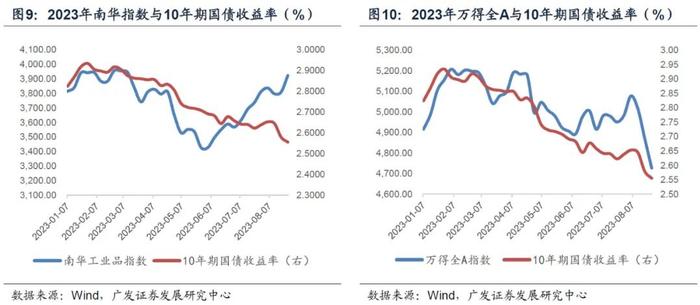

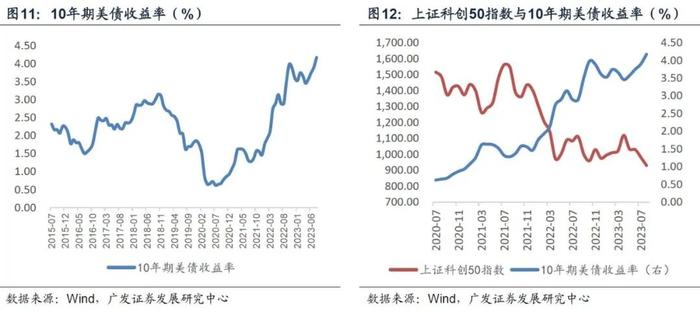

第八,南华工业品指数代表的内需定价商品包含的基本面预期均整体强于股票、利率、汇率(图)。两个时段均经历了两年左右的人民币汇率调整。虽然两个时段海外加息周期位置不同,但年内美债收益率节奏有相似性,2016年前低后高,年中拐点;2023年同样是6月初形成美债收益率的一轮上冲,跨境资金流动均带来股票定价上的扰动(图)。三季度商品与股票或利率之间均出现了明显的定价分歧,商品有先触底启动的迹象。

第九,一个主要区别是2016年房地产销售要明显强于2023年,全年销售面积同比22.5%;今年前7个月地产销售面积累计同比只有-6.5%,且6月以来单月偏弱,对市场预期形成约束(图)。但两个阶段GDP中枢和地产弹性本存在区别,本轮新产业带动的制造业投资形成部分增量对冲;且值得注意是,2016年当年金融市场对于房地产市场的预期也存在较大分歧,一是因为按照当时的标准地产投资增速明显偏低,7月低点时的累计增速只有5.3%;二是2016年国庆期间调控密集出台。本轮地产政策在落地初段,对数据是否会出现企稳的过程应再观察一段时间。

第十,回头看2016年,经济实质上是在完成“名义GDP缓慢触底”,2017年有所加速。但2016年的名义增长低点位置在当时的股票和债券市场均被忽视,主要原因是2011年二季度至2015年四季度名义GDP持续震荡向下,至2016年经济的量价皆在比较低的位置,当时的负面逻辑实际上是名义增长下行期的再总结,以及对于现状的不断确认;以至于当时的几个关键的边际变化(出口、棚改、化债)一度被低估。

第十一,对照2023年,名义增长在非常相似的周期低点位置。本轮总需求不足的特征同样较为明显,经济运行面临一些新的问题和挑战,仍需稳增长政策进一步发力。从2016年的经验看,内需、外需、资产负债表三个关键层面不能有短板。但值得注意的是,几个类似于2016年的积极线索正在初步出现,一是新一轮地方债化债正在推进;二是政治局会议定调“适应我国房地产市场供求关系发生重大变化的新形势,适时调整优化房地产政策”,三部门推动的“认房不认贷”已初步落地;“城中村改造”也在逐步推进,[4]部分城市因城施策结合货币化安置的方式;三是从海外库存周期位置看,出口有较大概率处于谷底区域。对于宏观面和金融市场来说,我们应密切关注这些边际变化累积所带来的积极效果,从经验来说,量变会逐步引来质变。

正文

相似点一:海外经济节奏和景气周期位置相似。两个时段之前海外均经历一轮“经济危机-政策扩张-政策退出-景气下行”。上一轮是全球金融危机、欧债危机连续出现引发量化宽松(QE),QE退出带来欧美PMI下行,美国PMI大约下行1年半左右时间,至2016年初触底;本轮是全球疫情带来海外财政货币扩张,财政货币政策退出带来欧美PMI下行,大约1年半左右时间,至2023年年中至经验低位区域。

2008年全球金融危机暴发;2010年欧债危机暴发。2008-2010年、2010-2012年、2012-2014年,美联储连续实施三轮量化宽松(QE)。美国制造业PMI于2014年三季度见顶,2016年初触底,高点和低点读数分别为59.0、48.0。欧元区和美国节奏稍有错位,但特征相似。

2020年全球疫情暴发,经济受到外生冲击。欧美财政救助叠加货币扩张,带来PMI一轮回升,至2021年初触顶,然后随着去库存周期和货币政策收紧逐步回落。美国制造业PMI、欧元区制造业PMI高点分别为64.7、63.4,至2023年7月则分别回落至46.4、42.7。

相似点二:大宗商品周期和PPI周期位置相似。CRB指数那轮底部区域是2015年7-12月,同比为-15%左右;本轮在2023年4-5月,同比为-14%左右。中国PPI那轮底部区域是2015年8-12月的-5.9%,本轮较大概率是2023年6月的-5.4%。

从CRB指数同比来看,2012年以来大致分为2012-2015、2015-2020、2020-2023三轮周期。其中2015年7-12月是一个“宽底”,几个月的月度同比均在-15%左右。本轮CRB指数2023年4月和5月的底部区域同比均在-14%左右,6月同比收窄至-11.3%,7月同比进一步收窄至-3.6%。

从PPI同比来看,2015年8-12月均在-5.9%左右,事后来看是那轮周期底部区域;本轮6月同比为-5.4%,7月同比收窄至-4.4%。

相似点三:中外库存周期位置相似。那一轮美国库存周期谷底是2016年6月库存同比的-2.4%,中国库存周期谷底为2016年6月的-1.9%;本轮还没有确认库存周期底部,美国2023年6月库存同比的-0.3%、中国2023年6月库存同比的2.2%均靠近于经验谷底位置,一般认为本轮库存底会位于三季度。

在中期报告《重拾定价锚》中,我们曾做出推演:库存将大概率继续下行。如果经济继续低位,则企业会推动主动去库存;如果经济边际好转,则部分行业可能进入被动去库存。同时,从经验规律看,出口同比持平于CRB指数同比。目前海外库存也已比较低,一旦出口好转,则被动去库存将进一步加快。如果按照过去12个月平均的库存去化速率,则三季度库存同比将可以降至零增长以下(8月同比为-1.0%),与过去三轮库存周期底部(2019年11月的0.3%、2017年6月的-1.9%)的位置相当。这与库存底滞后于PPI底一个季度左右的经验规律基本吻合。

相似点四:出口增长中枢相似。2016年全年出口同比-7.7%,绝大部分月份都是单月出口负增长,9月的-10.5%是下半年出口增速低点;2023年前7个月出口同比-5.0%,前7个月有5个月出口是负增长,其中7月的-14.5%有可能是下半年出口增速低点。

2012-2014年中国年度出口增速在6-8%之间,2015年、2016年年度增速则分别为-2.9%、-7.7%。2016年出口中,除了3月之外其余都是同比负增长。

2023年以来,除了4月和5月之外,其余月份出口均处于同比负增长区间,6月和7月同比分别为-12.4%、-14.5%。在前期报告《如何看7月出口》中,我们倾向于7月有较大可能是年内出口的底部;一是价格贡献已初步触底;二是美国制造业库存同比进一步下行,其本轮制造业库存周期下行可能已经临近末端;三是基数将逐步下行。从季节性规律来看,三季度出口在1996年之后没有过环比负增长。如果按照三季度环比零增长倒推,则8-9月合并同比大约为-8.4%。

相似点五:均推动了较大规模的债务置换。上一轮地方债务置换是2015年-2019年,其中2016年处于那一轮置换规模高点,债务置换助推了资产负债表的阶段性出清;第二轮是2020年-2023年,主要通过发行特殊再融资债券置换隐性债务,2023年是本轮地方债务置换重点年份,政策已部署制定实施一揽子化债方案。

第一轮2015-2019年,以发行地方置换债券的形式置换存量政府债务及隐性债务。首先,2015年开启了通过三年左右的置换行动[1],由地方政府债券置换2015年之前的地方政府性债务。2015-2018年,置换债券累计发行12.2万亿元[2],各年分别发行约3.2万亿元、4.9万亿元、2.8万亿元、1.3万亿元,以2016年为最高。此后,继2018年新一轮隐性债务摸底后,2019年贵州、云南、湖南等地的部分县市被纳入建制县试点,继续通过发行置换债券的方式化解隐性债务,共计规模约1600亿元。

第二轮2020年末至2023年,以发行特殊再融资债券的形式置换隐性债务。2020年末开始,各地区先后通过了建制县试点行动(2020年12月-2021年9月,以重庆、天津、贵州为代表)、全域无隐债试点行动(2021年10月-2022年6月,包括北京、上海、广东),分别发行约6100亿元、5000亿元特殊再融资债置换存量隐性债务。2023年年中,政治局会议指出,“要有效防范化解地方债务风险,制定实施一揽子化债方案”,新一轮隐性债务化解拉开帷幕。

相似点六:国内年内经济节奏相似。均是一季度经济低位反弹,二季度有一轮回落,且均出现7月信贷数据同比大幅度回落,导致对经济分歧加大。2016年7月信贷同比少增1.02万亿,是历史低点之一,事后来看对金融市场判断经济有一定误导;2023年7月信贷同比少增3331亿,是近年来低点之一。

从PMI代表的经济节奏来看,2016年1月为49.4,3月工业旺季上升至50.2;4-5月小幅回落至50.1,6月、7月则分别回落至50.0、49.9。数据下行导致对经济的分歧加大,但实际上,8月起经济逐步起来。

2023年1月PMI从前值的47.0上行至50.1,2月进一步上行至52.6,3月小幅回落至51.9,4月和5月进一步回落至49.2、48.8。6月和7月有小幅企稳,分别为49.0、49.3。

两个时段均在7月出现信贷大幅收缩。2016年7月同比少增10164亿;2023年7月同比少增3331亿。

相似点七:国内流动性环境相似。两个年份均存在MLF利率下调和降准,货币政策相对偏宽;金融市场均存在结构性资产荒,助推了无风险利率的下行。2016年上半年DR007持续稳定在2.3-2.4%附近,波动极低;2023年上半年DR007均值在2.0%左右。两个时段金融部门杠杆率均有所上行。

2016年2月下调MLF利率;2023年6月、8月下调MLF利率。2016年3月央行下调存款准备金率;2023年3月央行下调存款准备金率。

2016年上半年DR007持续稳定在2.3-2.4%附近,波动极低,金融部门杠杆率(负债方)从2015年年末的64.9%升至2016年二季度末的66.5%,金融部门杠杆率(资产方)从2015年年末的71.2%升至2016年二季度末的76.7%;2023年上半年,DR007月均值从2.1%降至1.9%,上半年均值为2.0%,与7天逆回购均值大致持平,金融部门杠杆率(负债方)从2022年年末的64.4%升至2023年二季度末的66.7%,金融部门杠杆率(资产方)从2022年年末的50%升至2023年二季度末的53.7%。

相似点八:南华工业品指数代表的内需定价商品包含的基本面预期整体强于股票、利率、汇率。两个时段均经历了两年左右的人民币汇率调整。虽然两个时段海外加息周期位置不同,但年内美债收益率节奏有相似性,2016年前低后高,年中拐点;2023年同样是6月初形成美债收益率的一轮上冲,跨境资金流动均带来股票定价上的扰动。三季度商品与股票或利率之间均出现了明显的定价分歧,商品有先触底启动的迹象。

2016年南华工业品指数基本上全年震荡往上;股票反应稍后,2月起开始逐步上行,其中4-5月、7-9月调整波动幅度较大,对应预期有所摇摆;10年期国债收益率则在6-10月出现了一轮和商品趋势的背离。

2023年南华工业品指数代表的商品年初反弹,3月初-5月底有一轮明显下行,5月底商品开始反弹。股票走势在前期阶段基本一致,8月以来出现一轮明显背离;10年期国债收益率在1月下旬后基本上单边下行,6月以来同样出现了一轮和商品趋势的背离。

对于2023年以来的股票来说,除了政策节奏预期所带来的影响之外,10年期美债收益率代表的全球流动性可能是影响因素之一。2020年以来美债收益率的几轮上冲,比如2021年初、2022年初、2022年三季度,均带来对长久期资产如上证科创50指数的扰动。

一个主要区别是2016年房地产销售要明显强于2023年,全年销售面积同比22.5%;今年前7个月地产销售面积累计同比只有-6.5%,且6月以来单月偏弱,对市场预期形成约束。但两个阶段GDP中枢和地产弹性本存在区别,本轮新产业带动的制造业投资形成部分增量对冲;且值得注意是,2016年当年金融市场对于房地产市场的预期也存在较大分歧,一是因为按照当时的标准地产投资增速明显偏低,7月低点时的累计增速只有5.3%;二是2016年国庆期间调控密集出台。本轮地产政策在落地初段,对数据是否会出现企稳的过程应再观察一段时间。

2016年地产销售面积年度累计同比增长22.5%,其中二季度单月同比增速较一季度下行,带来了预期上较大的扰动;[3]国庆期间地产调控密集出台。2016年地产投资同比全年为6.9%,前7个月累计同比为5.3%。

2023年前7个月地产销售面积累计同比增长-6.5%,地产投资累计同比增长-8.5%,其中6月、7月销售面积单月同比分别为-17.6%、-15.4%,三季度偏弱的销售对预期带来较大影响。

回头看2016年,经济实质上是在完成“名义GDP缓慢触底”,2017年有所加速。但2016年的名义增长低点位置在当时的股票和债券市场均被忽视,主要原因是2011年二季度至2015年四季度名义GDP持续震荡向下,至2016年经济的量价皆在比较低的位置,当时的负面逻辑实际上是名义增长下行期的再总结,以及对于现状的不断确认;以至于当时的几个关键的边际变化(出口、棚改、化债)一度被低估。

2015年名义GDP增速不断下行,2015年四季度同比回落至6.5%,2016年四个季度分别为7.5%、7.6%、8.2%、9.9%。

2022年四季度名义GDP同比为3.0%,2023年一二季度分别为5.0%、4.8%。实际上,2023年二季度包含基数影响,如果按照实际GDP两年复合同比的3.3%,加上二季度平减指数的-0.92%,则对应的二季度名义GDP同比大约为2.4%左右。

对照2023年,名义增长在非常相似的周期低点位置。本轮总需求不足的特征同样较为明显,经济运行面临一些新的问题和挑战,仍需稳增长政策进一步发力。从2016年的经验看,内需、外需、资产负债表三个关键层面不能有短板。但值得注意的是,几个类似于2016年的积极线索正在初步出现,一是新一轮地方债化债正在推进;二是政治局会议定调“适应我国房地产市场供求关系发生重大变化的新形势,适时调整优化房地产政策”,三部门推动的“认房不认贷”已初步落地;“城中村改造”也在逐步推进,[4]部分城市因城施策结合货币化安置的方式;三是从海外库存周期位置看,出口有较大概率处于谷底区域。对于宏观面和金融市场来说,我们应密切关注这些边际变化累积所带来的积极效果,从经验来说,量变会逐步引来质变。

假设风险:宏观经济和金融环境变化超预期,通胀下行风险超预期,海外加息的影响超预期,海外经济下行导致大宗商品价格下行超预期,地产销售和投资下行风险超预期,稳增长政策力度超预期。

[1]http://www.npc.gov.cn/npc/c12491/201509/67161c734c674d7f8b4c9ede4830bcad.shtml

[2]https://www.gov.cn/xinwen/2019-02/28/content\_5369270.htm

[3]https://news.cctv.com/2016/12/26/ARTIdznlVnHlMdSLRTvuSig3161226.shtml

[4]https://public.zhengzhou.gov.cn/D0107Y/7728478.jhtml