A股新一轮波动率上行周期开启:如何系统性甄选高股息?

国金证券建议高股息行业配置应遵循全面防御原则:①银行底仓;②黄金+创新药“进攻”;③非周期类潜在持续的高股息行业。

一、前期报告提要与市场聚焦

前期观点回顾:海外三大风险不可小觑,甚至未来将掣肘国内反弹周期。9月美国降息几乎“板上钉钉”,通过四个维度判断其经济亦较大概率出现“硬着陆”风险,然而市场并未Pricein。未来美国经济数据持续走弱,将触发“硬着陆+流动性陷阱+日元升值”三大风险的负向反馈,对全球资产价格形成明显冲击,建议海外以“防御”为主。我们期待国内降息节奏加快、力度加大,通过分母端“连续降息”对冲分子端下行压力,这是A股走出“独立行情”的必要条件,故8月降息25bp将十分“关键”!并建议待右侧交易“消费+成长”等进攻方向。同时,考虑到美国“硬着陆”或仍将拖累国内基本面再次疲弱,参考2019年预计:即便A股反弹,其持续性或被限制约一个季度左右。

市场聚焦:1、如何看待近日海外资产反弹,持续性及建议?2、8月国内降息“落空”,A股市场将如何演绎?3、年内还可以期待“市场底”吗,条件几何?4、大盘若继续调整,“2月”市场流动性风险会否重演?5、当下如何看待高股息配置的分化与方向筛选?

二、策略观点及投资建议

2.1 海外多头资产偏谨慎,勿要“恋战”

鲍威尔在杰克逊霍尔全球央行会议上直言:“政策调整时机已经到来”,美联储降息概率几乎“板上钉钉”。我们在此前的系列报告中率先提出:1、美联储降息的两大条件,(1)失业率>自然失业率;(2)首申突破25w~30w人;并通过①失业率-自然失业率趋势及阈值、②萨姆法则、③全球景气、④降息幅度等四个维度判断美国经济“硬着陆”概率近70%+。我们重点关注的全球景气指标,包括:制造业PMI、中国出口(-4.2%)及美国产能利用率等均再次加速回落,意味着全球景气仍呈现下行态势,将导致美国职位空缺继续减少;同时,在贝弗里奇曲线走平的作用下,美国失业率或加速上升。

我们在上期报告《深度解读海外风险、冲击及应对》亦提出:当前海外市场对于美国经济“硬着陆”的交易可以说是完全没有pricein,一旦确认“硬着陆”对全球资产的冲击影响将是重大、显著的,并将可能形成“硬着陆”-“流动性陷阱”-“日元升值”三大风险交织的负向反馈。届时,随着美国资产加速下跌,因其负债端钝化、高企,将可能演绎:从美国政府-居民-到企业的“资产负债表”渐进式衰退,其后果轻则出现“流动性危机”,实现全球资产“四层次下跌”;重则可能传导至其他国家或者全球。显然,海外风险的演绎及冲击影响可能比想象中更持久,且深度及广度亦可能不断超出市场预期。

就大宗品及海外权益资产而言,我们维持核心观点及建议:(1)除黄金以外大宗品偏谨慎,逢高减持,甚至静待美国进一步走弱的劳工数据,可做多“金银价比”、“金铜价比”和“金铝价比”。(2)美股在降息预期下会反弹,但在“弱经济+降息幅度加码预期”影响下,美股大概率再次开启调整,建议逢高“止盈”。(3)港股风险来自海外“硬着陆”+“流动性陷阱”,届时,港股将因对国内经济基本面的高敏感度及离岸美元收紧,再次走弱,相比A股难以走出超额收益。

2.2A股市场或已开启新一轮波动率上行周期

再论国内“降息”的必要性、迫切性和可行性。在此前的系列报告中,我们提出“市场底”为何?①即估值底,房地产风险可控、最坏的时候过去;②即信用底,居民与企业肯消费、生产和投资。同时,考虑到居民、企业“资产端”均在“盈利底”之后,故判断无论居民薪资、就业改善,还是企业订单修复等最快均在2025H1;而当前有且只有降低居民、企业“负债端”压力,控制价格继续下行风险及引导居民消费、企业生产,方可促成“市场底”——这便是降息的“必要性”。考虑到海外经济“硬着陆”风险,将加剧国内出口压力,迫使国内价格继续下探、企业实际回报率有可能降至“负值”,故亦提出期待“尽早降息”,即降息窗口最好在7月、8月、9月形成连续性降息,以提振市场信心及弥补汇率掣肘所导致的单次降息力度不足等问题——这便是降息的“迫切性”。2024年以来人民币“即期汇率-中间价”溢价程度为2015年以来最高水平,反映人民币贬值压力较大,然而随着8月海外公布的经济明显走弱,该汇率溢价已明显收敛;同时考虑到我国存量贷款利率3.8%以上,规模高达38万亿占整个贷款规模约1/5,意味着即便5年期LPR下调100bp,存款利率调整幅度仅20bp便可维持商业银行较为稳定的息差水平——这便是降息的“可行性”。我们判断:如果先行降息,尤其5年期LPR全年下调100bp左右,随后可见新房价格跌幅收窄及M1企稳回升,“市场底”有望出现。

8月“降息落空”对A股市场带来的三大潜在风险。然而,随着8月国内“降息落空”,背后隐含的风险亦开始升温,包括:(1)分子端下行速度过快,而分母端“钝化”,国内经济或继续走弱。最新7月出口增速-4.2%,新房价格跌幅-5.2%,均反映国内主要风险仍需重视,分子端下行过快,而分母端“按兵不动”将引发市场担忧情绪加大。(2)随着海外“硬着陆”,国内出口下行压力加剧,而房地产等风险又未能够得到明显解决,意味着居民、企业资产端将可能再下一个“阶梯”,届时,所需的负债端对冲风险的力度、成本将进一步被“倒逼”抬升,即潜在降息幅度将随着时间推移越来越大。(3)考虑到未来全球资产或“硬着陆”、“流动性陷阱”及“日元升值”等三大风险负向反馈。因此,国内越晚降息,越可能走进“海外降息,国内基本面走弱”的情形二,届时受到海外的牵制影响将越发明显。哪怕A股相比全球市场先行调整近3年,依然难以走出“独立行情”,哪怕一个季度的周期都恐难实现。

年内还可以期待“市场底”吗?近期A股市场小幅反弹与降息预期息息相关,但实际不及预期,所以我们一直强调右侧交易“连续降息”。9月对降息的预期较高,就好像市场期待8月降息一样,且概率肯定是更高一些,但最终取决于央行行为。正如前文所述,年内实现“市场底”的代价将变得更大、条件更苛刻,风险仍在攀升,对冲成本自然不会小:一方面,9月需要降息且幅度约50bp;另一方面,中国出口还不能出现明显下滑,保住企业实际回报率在可控区间(-1%~0%),且还是建议右侧交易降息逻辑。在此之前,A股市场或开启新一轮波动率上行周期,维持防御。

2.3伴随而来的市场流动性风险亦不容小觑

近日A股表现疲弱,较今年2月低点已相差无几,随着新一轮A股波动率上行周期开启,再次引发了市场对于流动性短缺和资金踩踏的担忧。我们拟对股票质押风险、融资盘风险及公募赎回等流动性风险依次展开分析。

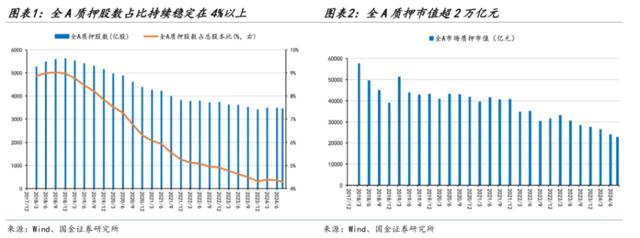

(一)存量质押规模对于市场的潜在影响仍然较大,拟平仓规模已接近“春节”前一半。截至2024年8月23日,根据中登发布的数据,全A质押股数为3445亿股,占总股本比重为4.3%,与今年1月底的4.34%十分接近;全A质押市值合计22676亿元,接近于今年1月底的25504亿元水平。此外,当前股票质押市值占全A自由流通市值的比例约为7.4%,仅比1月底8.3%下降约1个百分点。显然,无论当前的质押股数、质押市值还是占流通市值比重均处于相对较高水平。

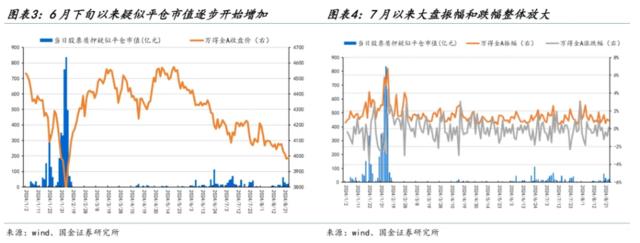

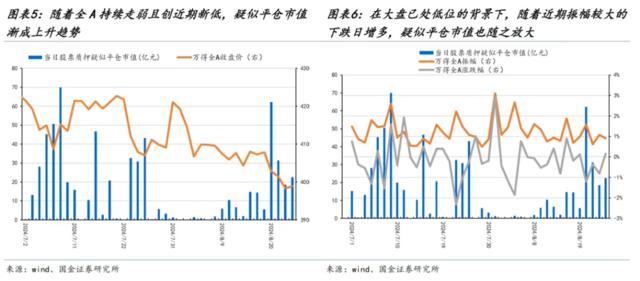

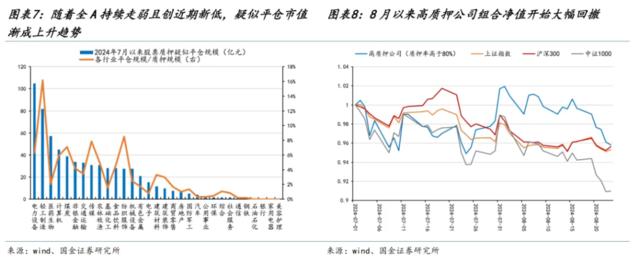

当市场从低位累计下跌较大幅度时,股票质押平仓风险便不容忽视。早在今年2月5日,我们在周专题《基于交易性风险测算的后市展望:雨停彩虹现》中对股票质押风险进行了详细测算和分析,2024年年初至2月2日,疑似平仓市值总计超过2100亿元,成为当时A股市场快速调整的重要因素。6月下旬以来,大盘跌破关键支撑位并于近期创出新低,走势羸弱,市场担心的股票质押所触及平仓的市值规模明显增加,将可能重演今年春节前风险。6月19日至8月23日,全市场疑似股票质押平仓规模达901亿元,已接近春节前约2100亿元的一半。行业来看,电力设备的疑似股票质押平仓规模最多,达130亿元,其次为医药和轻工,90亿元左右;轻工制造的疑似平仓规模占其质押规模的比重最高,达17%,其次为纺服和传媒,均接近10%。此外,我们构建的高质押比例公司组合,从8月开始净值均明显回撤,或预示质押风险逐渐被市场定价。

若大盘持续、明显调整,股票质押“拟平仓”规模将可能触及风险“阈值”。一是经测算当前股价低于预警价格,但高于平仓价格的“拟平仓”股票规模约为343亿元;二是测算大盘再调整5%,未平仓的质押股票平均跌幅将达到6.9%,疑似被强制平仓的规模约555亿元;若大盘再调整10%,未平仓的质押股票平均跌幅将达到13.8%,疑似被强制平仓的规模约1248亿元,风险不容小觑。“拟平仓”或潜在“强平”规模居前的行业均值得后市警惕。目前“拟平仓”规模居前的行业分别为非银(50亿元)、电子(31亿元)、钢铁(31亿元)、计算机(27亿元)、食品饮料(24亿元);另外,倘若大盘下调5%,拟被强制平仓的公司或主要集中在:电子(72亿元)、煤炭(53亿元)、电力设备(48亿元)、计算机(48亿元)。显然,在质押市值靠前的行业中,无论是“拟平仓”公司还是敏感度测算下大盘调整5%或被“强平”的公司,均主要集中在电子、计算机等行业中,后续需警惕平仓风险。

注:按照平仓价格=质押时股价*质押率*(1+综合成本7%)*平仓线,假设平仓线(主板130%,其余140%),综合成本7%,质押率(主板50%,双创和北交30%);预警价格=质押时股价*质押率*(1+综合成本7%)*预警线,假设预警线(主板140%,其余150%),综合成本7%,质押率(主板50%,双创和北交30%)。当前股价低于预警价格,但高于平仓价格的股票视为拟平仓,当前股价低于平仓价的视为疑似被强制平仓。样本数据选用wind中质押起始日期在2012/1/1-2024/8/23的股票,质押起始日期在2012/1/1之前的股票均视为已解押。对于到达上市公司公告的解押日期,或解押公告未发布但到达质押截止日期的质押股票,视为解押,本文已进行了剔除。

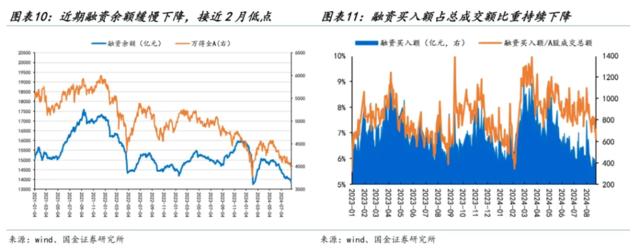

(二)融资盘风险正逐步抬头,潜在违约风险仍可能因大盘继续调整而触发。一方面,融资余额持续下降,融资买入金额明显萎缩,将可能加剧市场流动性紧张的态势。事实上,当前融资余额为13852亿元,且融资买入额萎缩至347亿元,占全A成交额比重不足7%,均已接近今年春节前(2月8日)13752亿元及6.4%水平,反映资金面正在加快收紧、流动性风险抬头;不过,目前单日融资净流出规模仅有约50亿,倘若未来单日净流出规模超过200亿以上将可能引发市场流动性冲击,极端情形下单日融资净流出可达约1000亿。另一方面,融资融券平均担保比例仍在持续下降,已接近2018年及2024年2月低点,反映潜在违约风险上升。目前该担保比例已降至234%,均已触及2015年8月、2016年1月及2018年12月等历史上违约风险抬头的阈值水平,甚至距离2024年2月5日的222%也仅在咫尺。

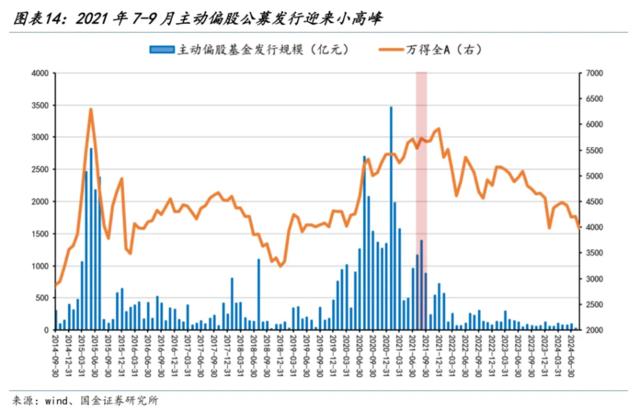

(三)主动偏股公募产品净赎回或将持续冲击市场流动性。一方面,2021年公募发行“高峰”期对应的3年定期持有产品到期对于市场的集中、边际冲击影响可能不小。2021年7-9月主动偏股公募发行迎来小高峰,分别实际新发行主动偏股基金规模达1161亿元、1393亿元和878亿元,累计发行规模近3500亿。期间,三年定期持有产品占定期产品绝大多数,共有14只,其中7月发行6只,规模约120亿元;8-9月发行的有8只产品,发行规模总计225亿元,合计345亿元。截至目前,这些产品整体回撤幅度较大,基金成立时买入到现在,总体规模剩余182亿元,到期后如若投资者大批量赎回,可能对市场产生短期、集中性、边际冲击。另一方面,主动偏股公募单季平均净赎回规模创下历史新高,对流动性持续冲击影响不可小觑。主动偏股基金自2023年Q2开始净赎回,至今已持续5个季度,总计净赎回超4200亿份,假设基金单位净值为1,则总计净赎回4200亿元,相当于每个月赎回280亿元,对A股市场的压制不容小觑。

2.4高股息配置方向当做出系统性调整

站在当下高股息Beta逻辑或出现分化,该如何筛选?我们认为高股息配置调整共计有三个重要时间节点:1、从经济“被动补库”的衰退初期到“主动去库”衰退末期,一旦进入价格加速下行周期,将对应周期类高股息的防御属性“失效”。参考2013年、2016年,煤炭、钢铁等主要周期类高股息品种将提前“市场底”1~2个季度开启调整,即便期间大盘调整幅度不大,相关周期类品种则开启加速调整、幅度越超大盘。此外,2008年、2018年及2020Q1大盘趋势调整期间,煤炭、钢铁、石化等周期类品种调整程度亦远胜大盘,不存在明显的相对收益,即并无防御属性。2、靠近“市场底”前1个月,高股息会出现“补跌”现象,即高股息领跌或跌幅远超大盘。过去十年,“市场底”前1个月高股息均出现不同程度补跌,包括:2013.6、2016.1、2008.10、2018.12、2020.3。直接原因是“估值调整”,背后逻辑则是“盈利+估值”掣肘。3、“市场底”之后,市场由防御转向进攻,高股息普遍丧失“相对收益”。

我们曾在系列报告中提出,“市场底”将是风格大切换的重要时间节点,届时,将从银行+高股息等防御方向,切换至消费,尤其是中小盘成长的进攻方向。然而,考虑8月降息落空,新一轮波动率上行周期开启。本文我们将重点放在高股息配置调整的前两种情形,尽可能筛选出仍然具备持续、明显超额收益的高股息防御方向。

基于美国经济“硬着陆”风险的预判,大宗品价格下跌将进一步拖累国内周期品资产周转率及净利率下降,故,煤炭、石油石化、钢铁等周期类品种的防御属性将可能提前“失效”,进入补铁期。

基于历史复盘的经验及背后因子分析结论,我们需要考虑具备以下特征的行业,包括:①不存在因估值贵剔除的行业:横向比较方差明显超过全行业均值水平,且突破70%以上分位数。虽然煤炭、石油石化估值相对较高,但分位数仍处于50%以下,故不存在因估值被调出的行业;②保留ROE较高,且预期上修的行业。截至2024Q1ROE被上修的非周期类高股息行业包括:交运、公用事业,且考虑到中报预告及盈利超预期的行业排序,公用事业与交运仍处于靠前位置(TOP5的行业),意味着无论从实际盈利还是预期来看,该两个行业的盈利因子普遍行业其他行业。③分红率特别高,横向比较方差明显高于全行业均值,反映分红意愿最强。截至2023年各行业分红率来看,通信高达64%,远胜于全A约34%均值水平。④经营性现金流占营收比重特别凸显,横向比较方差明显高于全行业均值,反映分红能力最强。截至2024Q1银行经营性现金流占比高达86%,远超全A约17%的均值水平。故综合筛选出“市场底”之前继续配置:银行、交运、公用事业和通信等四个非周期类高股息行业。

2.5风格及行业配置:全面防御

建议:①银行底仓;②黄金+创新药“进攻”;③非周期类潜在持续的高股息行业。扩散策略包括:(1)大宗品仅保留“黄金”。随着美国降息预期临近,此前受益于全球流动性剩余的大宗品,包括:铜、铝等将可能受到“流动性陷阱”约束;仅黄金将继续受益于实际利率下行及美元走弱的“双向”驱动。(2)创新药静待美国失业率突破“4.2%”以上,将受益于美债利率趋势性下降。(3)高股息叠加潜在股息率上修逻辑,包括:银行、交运、公用事业和通信。

本文作者:张弛S1130523070003,来源:弛策论市,原文标题:《A股新一轮波动率上行周期开启:如何系统性甄选高股息?》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。