债牛行情“遇袭”,后市待财政政策落地

南方财经全媒体记者吴霜上海报道

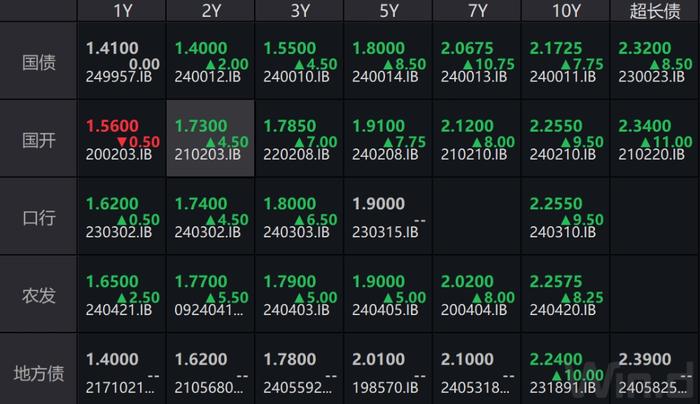

在国债收益率不断向2%逼近,市场静待“临门一脚”的时候,9月27日,国债收益率扭头调转向上,1年期国债收益率上涨5个bp至1.43%,10年期国债收益率上涨8个bp至2.12%。

近日,股市迎来罕见暴涨,投资者热情高涨。截至27日收盘,上证指数涨2.88%报3087.53点,深证成指涨6.71%,创业板指涨10%。A股全天成交1.46万亿元,创3年新高。本周沪指累涨大12.81%,创2008年11月以来单周最佳表现;深成指涨17.83%;创业板指涨22.71%,周涨幅创历史新高。

几家欢喜几家愁。在“股债跷跷板”效应之下,债市今日全线飘绿。国债期货全线收跌,30年期主力合约跌2.56%,10年期主力合约跌0.96%,为2020年7月初以来最大跌幅。此外,5年期主力合约跌0.5%,2年期主力合约跌0.11%。

银行间主要利率债收益率多数上行,截至17:30,10年期国债活跃券240011收益率上行7.75bp报2.1725%,30年期国债活跃券230023收益率上行8.75bp报2.3200%,10年期国开活跃券240210收益率上行9.5bp报2.2550%。

降息利好并未如约带来利率下行

本周,政策多箭齐发,9月24日,国务院新闻办公室举行新闻发布会,一行两会领导宣布了多项政策变化,主要方向为货币宽松和定向支持股市。

具体来看,货币政策宽松加码,降息降准落地。包括,央行下调存款准备金率0.5个百分点,向金融市场提供长期流动性约1万亿元;年内还将视市场流动性的状况,择机进一步下调存款准备金率0.25-0.5个百分点。7天期逆回购操作利率下调0.2个百分点,从目前的1.7%调降至1.5%。

从过往历史来看,降准释放的流动性必然有流入债市的部分,短期内都会对债券市场产生积极的影响。具体来看,随着降准缓解资金面的紧张,“存款搬家”现象或在四季度发生,带动理财和基金规模扩张,从而增强配债力量。同时,央行下调政策利率后,后续新发放的居民利率贷款或因此而进行下调,后续新债的票面利率或许也因此会出现下调。从债贷比价效应来看,长债和超长债对银行的吸引力会有所提升,对债市产生利好。

但是,降息落地之后,债券市场并非因为降息利好而大幅上涨,反而出现了利好落地后的止盈行情。

此外,对股市的支持政策力度加大,进一步导致债券市场的下跌。央行24日宣布,首次创设证券、基金、保险公司互换便利,支持符合条件的证券、基金、保险公司通过资产质押,从中央银行获取流动性。该互换便利首期操作规模是5000亿元,未来可能进一步扩容。此外,央行还将创设股票回购、增持专项再贷款,引导银行向上市公司和主要股东提供贷款,支持回购和增持股票。

未来关注财政政策走向

对于债市未来的走向,华西证券固收研究团队指出,引发债市大幅度调整的,主要是增量财政政策的担忧。

华西证券认为,如有政府债增发对债市的影响主要在三个层面:一是政府债缴款形成政府存款,吸收市场流动性,对资金面形成短暂冲击;二是影响市场对经济基本面的预期;三是直接的供给压力,这可能主要取决于供给期限,如果是短期国债占比更多,则冲击可能相对较小,因为央行买债的缘故,大行对短期国债的需求在明显增加。而如果都为超长国债,则集中的供给冲击或将带来一定压力。

华泰证券同样认为,后续财政如何发力是焦点。华泰证券在研报中指出,工具方面,针对地方政府财力的问题,或可通过调升赤字和一般债、特殊再融资债规模,加大对地方转移支付力度。此外,对于基建等有一定收益性质的项目,或可以通过特别国债或者重启政策性金融进行资金筹措。对于银行资本金等问题,可以通过发行特别国债的方式进行补充。从9月政治局会议给出的信号来看,政策更加“正视困难”,财政方案预计以防风险为主、兼顾稳增长。