【量化实验室】重磅政策出台!上证指数重返3000点,如何把握反弹机会?

(来源:长信基金)

央行发布重磅政策,

上证指数重回3000点以上

9月24日9时,中国人民银行行长潘功胜于国务院新闻办公室新闻发布会上宣布以下几项政策:

降低存款准备金率和7天逆回购利率,并带动市场基准利率下行

央行行长潘功胜表示,今年内将视市场流动性状况,可能择机进一步下调存款准备金率。7天逆回购操作利率将由目前的1.7%下调至1.5%,引导贷款市场报价利率和存款利率同步下行,保持商业银行净息差稳定。

降低存量房贷利率,并统一房贷最低首付比例

将降低存量房贷利率和统一房贷首付比例,引导商业银行存量房贷利率下降至新发放贷款利率水平,预计平均降幅大约在0.5%;统一首套房二套房贷款首付比例,将全国层面的二套房贷款最低首付比例由25%下调至15%。

创设新的政策工具,支持股票市场发展

将创设股票回购增持专项再贷款,引导银行提供贷款,支持上市公司和股东回购和增持股票。

9月24日政策端消息密集落地,大超市场预期,受此消息影响上证指数单日涨幅4.15%,收于2863点。截至9月26日,上证指数近一周涨幅10.44%,收于3000点。

市场反弹主要有以下多方面的动因:一是沪深300等大盘宽基指数经历了连续的超卖,市场有自我修复的需要;二是早间金融会议不仅兑现了市场等待的货币政策,且额外给出了后续稳定资本市场的方案,从央行角度已经给出了足够大的支持力度,同时市场一定程度交易后续财政政策宽松的预期。

短期来看,降准降息、调低存量贷款利率等逆周期政策有利于提升信心、稳定风险偏好,宽松环境也有利于稳定估值。同时资本市场再度出台超预期政策,政策导向引入长期稳定资金,有望助力资本市场长期修复。中长期来看,权益市场回暖仍需基本面的支撑,相关政策落地情况尚待时间验证。

但在当前低估值背景下,若市场延续对政策导向的交易,前期调整方向如消费、地产链、部分顺周期品种或值得关注。在市场仍相对缺乏主线的背景下,偏宽基类产品表现或值得关注。

估值低位叠加股息率高点,

宽基指数投资正当时

从各宽基指数的估值、股息率及其近5年历史分位可以看出,目前大中小盘指数均仍处于历史相对底部。

从PE估值来看,沪深300、中证500、中证1000和双创50的估值均在近5年47%分位数以下水平;从股息率来看,随着今年以来成分股上市公司现金分红比例不断提升,沪深300的股息率达3.26%,处于历史84.26%分位,相较10年期国债收益率超额达1.18%。

此外,中证500、中证1000和双创50股息率也超越近5年94%水平,处于历史较高水平。在估值低位与股息率高点的双重优势下,宽基投资正当时。

关注宽基,把握反弹机会

长信量化团队积极布局指数增强产品线,深耕因子库帮助模型“穿越”不同的市场周期,并在实战中不断进行一轮深度打磨。沪深300指数作为A股市场具有代表性的宽基指数之一,表征了社会发展的主要方向,较强的顺周期属性有望使其率先受益于复苏。对于想要享受高股息率、低位布局大盘的投资者,可以关注以下2只量化精品:

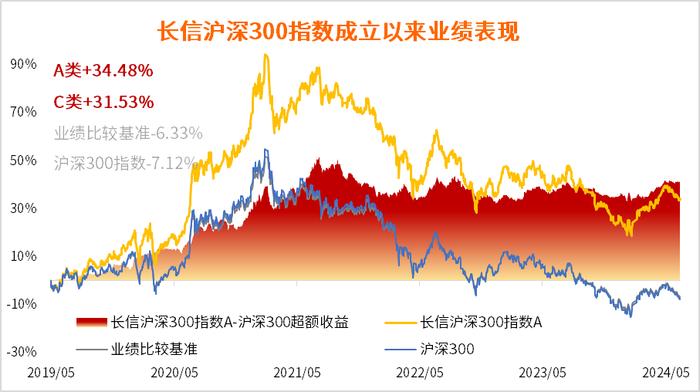

长信沪深300指数

严格跟踪指数,力争超额收益。长信沪深300指数力争日均跟踪偏离度绝对值不超过0.5%,年跟踪误差不超过7.75%。A类成立以来收益率34.48%,相对业绩比较基准超额收益40.81%。

数据来源:iFinD&基金定期报告,截至2024.6.30。长信沪深300指数成立于2019.5.16,截至2024.6.30,A类/C类/业绩比较基准增长率如下:成立以来34.48%/31.53%/-6.33%,2019年(成立日起)15.57%/15.08%/9.44%,2020年46.93%/46.35%/25.86%,2021年1.18%/0.77%/-4.85%,2022年-20.64%/-20.97%/-20.58%,2023年-6.56%/-6.93%/-10.79%。

长信量化价值驱动混合

量化赋能,锚定大盘价值风格,追求相对业绩比较基准的超额回报。基本面和AI价量因子相互补充,挖掘可解释、可验证、可持续的选股因子。A类成立以来收益率58.61%,相对业绩比较基准超额收益57.45%.

数据来源:iFinD&基金定期报告,截至2024.6.30。长信量化价值驱动混合A成立于2018.8.9,C类份额增设于2020.6.9。截至2024.6.30,A类成立以来净值增长率为58.61%,同期业绩比较基准增长率为1.16%;C类近1年/近3年/成立以来净值增长率分别为-5.58%/-21.63%/22.35%,同期业绩比较基准增长率分别为-10.49%/-21.56%/-9.30%。长信量化价值驱动混合近5个会计年度增长率分别为:2019年A类23.97%/C类未增设/业绩比较基准增长率20.19%;2020年A类54.29%,业绩比较基准增长率13.99%,C类42.49%(仅2020年存续期),同期业绩比较基准增长率9.81%;2021年A类-0.72%/C类-1.13%/业绩比较基准增长率6.06%,2022年A类-13.07%/C类-13.41%/业绩比较基准增长率-13.72%,2023年A类-2.98%/C类-3.36%/业绩比较基准增长率-10.82%。注:2020年4月29日起,根据基金份额持有人大会决议,长信量化价值驱动混合业绩比较基准由“中证500指数收益率*75%+中债综合指数收益率*25%”调整为“中证500指数收益率*55%+中债综合指数收益率*25%+恒生指数收益率*20%”并同时调整了投资范围、投资策略等。2023年9月5日起,长信量化价值驱动混合业绩比较基准由“中证500指数收益率*55%+中债综合指数收益率*25%+恒生指数收益率*20%”调整为“沪深300指数收益率*90%+中债综合指数收益率*5%+恒生指数收益率(使用估值汇率折算)*5%”。

聚焦大盘股拥抱“中特估”

长信沪深300指数

A类:005137 C类:007448

量化选股追求可持续的超额收益

长信量化价值驱动混合

A类:005399 C类:009669

风险揭示书

尊敬的投资者:

根据有关法律法规,长信基金管理有限责任公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:

长信量化价值驱动混合型证券投资基金的投资范围包含港股通标的股票,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,还面临汇率风险等境外证券市场投资所面临的特别投资风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。长信基金管理有限责任公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、长信沪深300指数增强型证券投资基金、长信量化价值驱动混合型证券投资基金由长信基金管理有限责任公司(以下简称“基金管理人”)依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。长信沪深300指数增强型证券投资基金为股票型基金,其预期风险和预期收益均高于混合型基金、债券型基金和货币市场基金。长信量化价值驱动混合型证券投资基金为混合型基金,其预期风险和预期收益高于货币市场基金和债券型基金,低于股票型基金。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【https://www.cxfund.com.cn/】进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。