上半年产量创11年新低,错峰提价能否驱动水泥板块盈利修复?

中报披露时点已过,低谷中的水泥行业仍然在等待复苏的迹象。作为水泥行业的两大下游需求来源,房地产市场销售疲软、基建投资增速放缓,都拖累水泥需求总体承压。

数据显示,上半年水泥行业出现“量价齐跌”,全国水泥产量实现8.5亿吨,同比下滑10.0%,处于2012年以来同期最低水平;同期,全国水泥均价367元/吨,同比下滑12.8%。

不过,分季度来看,水泥价格呈现先抑后扬走势,Q2水泥均价出现小幅回升。据了解,二季度为水泥行业传统需求旺季,叠加行业积极开展行业自律和加强错峰生产,Q2全国水泥均价为369元,环比上升1.6%。

行业承压之际,仍有部分水泥企业实现正向盈利,表现出较好经营韧性,且非水泥业务、海外业务的高增长也为基本面增添一抹亮色。展望下半年,市场能否期待水泥行业迎来探底修复?

营收、净利双双大幅下滑资本开支进一步收缩

2024年上半年,水泥市场需求延续弱势,行业景气度持续底部区域徘徊,整体承压运行的态势也反映到了各家上市公司的业绩中。根据中国建筑材料联合会数据,2024年上半年水泥行业利润总额为-11.5亿元,企业亏损面超过50%。

智通财经了解到,在9家代表性头部水泥企业中,上半年有8家营收出现下滑,仅华新水泥(06655)实现营收正增长,且同比增速仅为个位数;净利润更是普遍出现大幅下跌,其中万年青(000789.SZ)净利润仅有151万元,天山股份(000877.SZ)和冀东水泥(000401.SZ)更是分别亏损34.1亿元和8.1亿元。

以产能、销量计算,海螺水泥(00914)和天山股份市场份额排名领先,上半年销量(主要为水泥和熟料对外销售,不含内部抵消,实际数据中水泥为主)分别为1.26亿吨和1.06亿吨,分别同比下滑3%和13%;其次是冀东水泥、华新水泥,销量分别为0.38、0.28亿吨,分别同比下滑13%和5%。

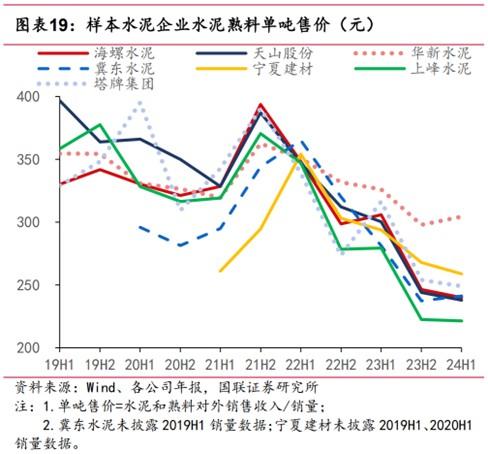

从水泥单吨售价来看,上半年大部分水泥企业单吨售价下降,其中华新水泥、冀东水泥的单吨均价分别环比增加6元和4元,主要原因分别为华新水泥海外售价提高,及二季度东北错峰力度加大推动水泥价格率先回暖。

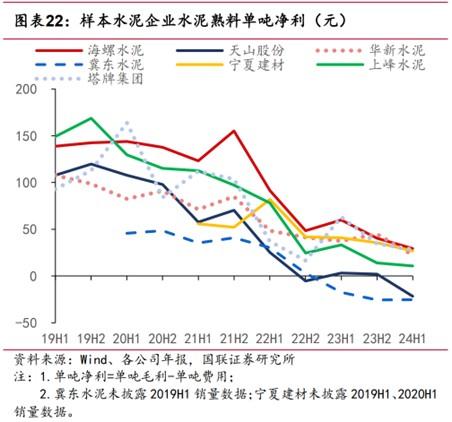

从水泥单吨净利来看,上半年多数企业单吨净利同比下滑,海螺水泥、塔牌集团(002233.SZ)、宁夏建材(600449.SH)单吨净利较高,分别为29、29、27元,分别同比下降31、35、14元。作为全国龙头企业,海螺水泥成本优势依旧显著,盈利持续高于行业平均水平表现。

盈利持续承压的背景下,大部分水泥企业资本开支持续减少,净现金流规模也有所下降。海螺水泥、天山股份和华新水泥资本支出规模排名前列,上半年资本支出分别为57、47、14亿元,均同比小幅下降。

智通财经了解到,除了用于水泥熟料产能置换项目或并购支出以外,近年来不少企业将资本开支运用于拓展新业务、新市场或补全产业链布局,如海螺水泥拓展骨料、商混和光伏新能源业务,华新水泥布局海外水泥产能等。

而在大部分水泥企业经营现金流同比下降的同时,海螺水泥经营现金流净流入规模却逆势增加,上半年经营活动现金流量净额为69亿元,同比增加18亿元或增长35%。

整体而言,尽管上半年大部分企业面临较大经营压力,但由于Q2水泥价格有所回升,加上水泥行业加强成本管控、收缩资本开支,多数水泥企业Q2毛利率、净利率水平季度环比有所修复,经营压力边际缓解。此外,非水泥业务及海外业务也有望贡献新的业绩增量。

非水泥业务、海外业务或成复苏契机

尽管整体经营承压,水泥企业近年积极谋求新出路,非水泥业务和海外业务正为行业带来增长契机。如华新水泥在上半年实现业内罕见的营收正增长,就主要得益于公司海外水泥销售以及骨料、商混等非水泥业务的快速增长。

2024年上半年,海螺水泥、华新水泥非水泥业务表现亮眼,其中海螺水泥骨料、商混均实现双位数增长,营收同比增加29.8%和20.6%,产能同比增长16.2%和33.9%。

自2022年起,海螺水泥就开始加大骨料、商混的产能建设,截至2023年年底,公司骨料产能为1.49亿吨,商品混凝土产能达3980万立方米。从2023年数据来看,骨料和机制砂毛利率高达48.32%,为各产品之最,潜在拥有较大盈利空间。但该两项业务营收比例相对较小,骨料、商混营收占比仅分别为6.4%、3.5%。

相比之下,华新水泥2024H1骨料、商混业务进展更快,业务收入分别同比增加37.0%和24.2%,合计收入占比同比增加8.8个百分点至42.5%。

而海外水泥量价齐升,亦给华新水泥带来了新的业绩增量。公司上半年水泥熟料整体销量下滑4.9%,其中海外销量大增47.0%,抵消了国内15.7%的销量下滑。海外水泥业务总营收35.78亿元,同比增长55.41%,占整体营收比重约22.04%,同比增加7.5个百分点。

同样布局海外市场的还有港股上市的西部水泥(02233),2023年公司海外市场收入达27.7亿元,同比增长145%,占总营收比重达到31%。得益于在埃塞俄比亚、刚果和莫桑比克的投资,公司的非洲业务平均售价和利润均高于国内工厂,2023年中国工厂价格为每吨292元,非洲工厂达813元;中国工厂毛利润每吨44元,埃塞俄比亚、刚果(金)和莫桑比克分别为504元、509元和358元。

错峰减产态势延续下半年水泥价格预期向好

尽管全国水泥行情延续偏弱运行态势,下半年水泥行业仍不乏政策及行业的多重利好因素。

政策层面上,近期央行、金管局、证监会等部门密集出台政策,从供需两端全方位支持房地产市场,有望为建材行业基本面带来积极提振。天风证券发布研报称,水泥、玻纤等建材品种价格有所修复,或反映出阶段底部已实,有望迎来触底回升契机。

9月以来,生态环境部陆续发布《全国碳排放权交易市场覆盖水泥、钢铁、电解铝行业工作方案(征求意见稿)》、《企业温室气体排放核算与报告指南水泥行业》、《企业温室气体排放核查技术指南水泥行业》等文件,标志着水泥行业2024年纳入碳排放权交易市场方案基本成型。

智通财经了解到,水泥行业为碳排放大户,碳交易等相关政策落地有望驱动行业理性发展,加速落后产能出清。平安证券指出,随着行业被纳入全国碳排放、碳交易市场,如华新、海螺等近年通过替代燃料、技改等方式提高能耗水平的头部企业成本优势将进一步巩固。

行业层面上,近期行业积极加大行业自律以及错峰限产力度,亦给水泥价格带来支撑。据报道,长三角地区水泥龙头计划7月、8月分别停产10天,减产30%左右;海螺水泥作为区域龙头,也将加入本轮停窑错峰。

海螺水泥在近期发布的2024年度“提质增效重回报”行动方案中指出,公司将按照“盈利是目的,份额是基础”的总体思路,积极推动政府出台更大力度的错峰生产或供给侧改革调控政策并严格遵守,稳定水泥主业盈利基本盘。

不过,本轮错峰限产执行情况仍有待后续观察,若供需关系改善,水泥企业有望通过单吨盈利提升来对冲需求下滑。此外,随着九十月旺季来临,各地水泥亦有涨价可能。据报道,进入9月,包括湖南、陕西、河北、河南、江苏、浙江、辽宁、吉林、黑龙江、四川、重庆等多区域主要品牌企业已通知上调水泥报价。

整体来看,错峰限产的行业共识有助于支撑水泥价格趋稳,下半年水泥价格或迎来一定程度修复。一方面,随着资本开支下降,水泥板块红利属性仍然突出,股息率较高的行业龙头将具备长期配置价值;另一方面,非水泥业务和海外水泥业务表现优异的水泥企业也有望迎来利好催化。