旺角卡门的花样年华香港ETF二十五载发展史

来源:陈达美股投资

一、港股投资大趋势

港股这些年怎么说呢,就像一棍子捅进了胳肢窝,让人又痛又想笑。我们看过了《消失的她》、《满江红》(恒生科技,注,港股红色为跌)、《羞羞的铁拳》(内房股)、《红海行动》,《捉妖记》(18A),票房冠军应接不暇,错过了这几年,或许你保住了钱包,但却亏掉了许多精彩的吃瓜大戏。

这场戏黑色幽默、残暴、巨虐、但不时让人雀跃,悲喜剧交织,一会哭一会笑。如果大家认为人类对A股的潜力开发不足10%的话,转过头看港股,你会发现,港股在开发人类的潜力。

而此时此刻,大家有了更多的疑问,牛市来了吗,现在是什么情况,长安三万里,恒生三万点?后面会不会涌入大量做多资金来给我们抬轿子,啊不,提裤子?

牛市多奇观。上周大A休市,离岸的资金就像开进了潮汐车道一样,全部涌向港股市场,于是桀骜不驯的奇观又出现了,港交所上市科的创50ETF(3109.HK),日内居然最高暴涨超234%,而另外一只两倍做多沪深300的杠杆ETF(7233.HK)两周内交易量翻57倍。要知道港股市场上A股ETF就像在肯德基里卖兰州拉面,平常无人问津;在港股上市的A股ETF们已经沉默有永恒那么久,这波不鸣则已一鸣惊人。

股市未来的走势仍然很难预测,但抛开庸俗而无用的猜点位不谈,有三个趋势,以成熟美国市场的变化沿革来合理预测,我认为大概率是会实现:

1、由于有幸承受全球最高房价(房价/收入比),内地居民与香港市民的财富,历史上一直都捆绑在砖头上,而此时此刻的砖头,是一个价高、现金收益率低的资产;未来在资产配置上,权益(也就是股票)在资产配置中的比重,大概率会越来越高。也就是从“炒股”的心态,逐渐过渡到,用“长期持有股票、去帮助你完成人生目标”的认知。

2、股票配置的方式里,由于主动管理能力(获取超额收益的能力)越来越稀缺,股票投资会越来越被动化、分散化、指数化,所以以ETF作为投资的媒介的指数基金、行业基金,配置比越来越高。无论是A股还是港股市场,ETF将成为权益财富的基石配置。

3.、越来越多的人会通过ETF,参与股票投资。他们会是新“股民”的主力,他们是E民。

港股市场,对于一般人而言,我一直以来建议,放弃选股,尤其是要放弃仙股,而偏向ETF投资。以ETF作为配置的基本盘。本文我想讲一讲,香港ETF市场的前世与今生,这二十五年一路的前行的风景,草蛇灰线,盘亘交错,蜿蜑而进。

二、香港ETF市场现状与鲜明特性

香港证券市场,尤其是股票市场巨大,因此生长ETF的土壤天然肥沃。在香港股票市场上,有2600家上市公司,32万亿港币(41000亿美元)公司总市值,稳居全球前十大交易所(因为市值变化,全球最大的交易所的常客一般为纽交所、纳斯达克、泛欧交易所、上交所、深交所、港交所、日本交易集团(包括东交所)、印度国家交易所等等)。另外香港市场的发债能力也出类拔萃,债券存量规模3万亿港币,是亚洲日本以外第二大的债券市场。

而香港作为东大与西大方资本都玩得很大的双语欢乐场,ETF自然也玩得早,玩得深,玩得缤纷。从1998年首只ETF在香港上市,香港ETF(很多时候会被称为更宽泛的ETP,P是产品product的意思),市场已走过将近26年的发展历程。

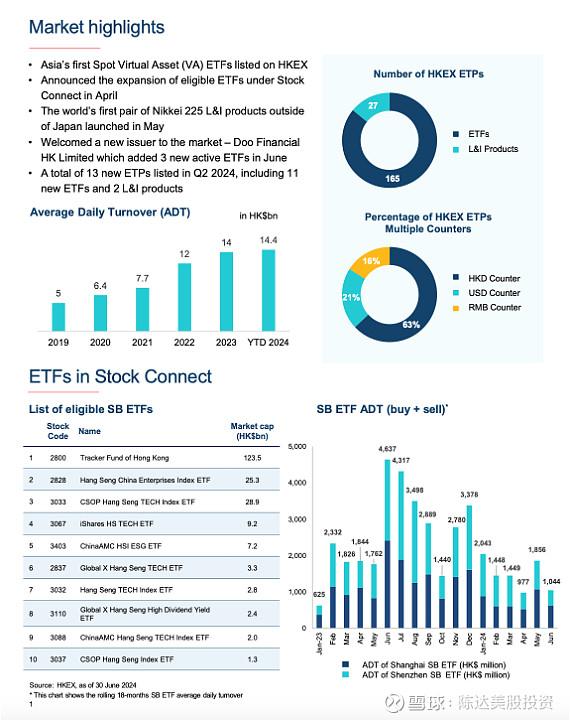

即便2023年香港股市孱弱,市值下跌13%到31万亿港元,同期港交所的ETF(ETP)市场规模,同比还是上涨14%(到4310亿港元),占2023年港股总市值的1.4%。ETF(ETP)也在2024年继续扩张,数量、市值和交易量都在增长。到2024年7月数据,港交所上市的ETF总数已达到了179个,为历史最高水平。而香港ETF市场的日均成交额也创历史新高,140亿港币,比10年前增长了32倍。

虽然规模肯定比不上傲居亚洲第一的内地ETF市场,但香港在ETF的广度上与颗粒度上,是亚洲ETF市场上的翘楚。这个你甚至可以理解为,很多的ETF玩法,在进入大陆之前要有个试验田,那就先去香港搞一搞。香港ETF有这些鲜明的特性:

1.交易产品种类非常多。新玩意儿很多,说到ETF大家总认为是被动投资,但到2024年4月30日,仅仅是香港交易所上市的“主动型ETF”数量,也已经增至24只。涵盖了包括货币市场、区块链、科技、ESG等多领域。

2.主题与行业覆盖性广,尤其是尖端行业,比如智能驾驶、云计算、太阳能、创新药的ETF覆盖。18A是一个特别好的例子,国内顶尖的创新药企业,基本都在港股,因此港股创新药作为一个ETF,对于许多人而言,配置的吸引力就很大。

3.属性超前,许多内地还不能操作的东东,可以在香港先试玩。比如有全亚洲第一个虚拟资产的ETF。(3066.HK),有直接对标美股网红TLT的20年美债ETF(3433.HK),不收税亚洲时段交易。

4.有长尾爱好(俗称怪癖)的投资人与交易客能找到长尾、小众的品种,比如有全球除日本以外唯一挂钩日本市场的杠反(杠杆&反向)ETP产品。

5.对冲性工具相对齐全。比如反向ETF,利率挂钩ETF等等。

6.互通互挂,从香港出发,通向美、欧、日、新加坡、沙特、大陆等市场。截止2024年7月,已有151只ETF纳入互联互通。这些互联互通机制的扩大,带来的跨境投资机会,帮你完成蓝星资产配置。

7.大众理财也可以找到归宿,MoneyMarketETF的选择非常多,即使你风险偏好极为,恨不得把现金锁在保险箱里,你在香港也能找到非常安全(当然回报率也与之相应)的货币市场ETF。

8.另类投资(alternatives)属性很强,比如有挂钩新加坡REITs(房地产信托)市场的ETF。本质上的非证券资产,配置的吸引力也很大。

总之,比起大陆ETF市场,香港ETF是更接近于美国ETF市场的海洋资本市场玩法,更丰富、更成熟、更复杂、更有效,当然啦,许多时候,也更刺激。

三、香港ETF二十五年简史回顾

我们来看看香港ETF史,波澜壮阔25年,回到丁蟹的大时代。

1.诞生期(1999-2004):第一个吃螃蟹ETF,“盈富基金”上市

1997年黑云压寨、亚洲金融危机爆发,以某索姓大鳄为带头大哥的海外资本,进攻、做空香港市场。为稳定市场,港府大量买进恒生指数成分股,最猛的时候,吃下约占当时总市值的7%的股票。而金融危机之后,就需要逐步出售这些股票,但也要尽可能减小对市场的冲击,毕竟之前吃得量,太大。

于是香港证监会,审批通过港府的第一个ETF——“盈富基金”。1999年11月,盈富基金在港交所上市,发售规模为333亿港元(约43亿美元),也是当时亚洲(除日本外)最大型的首次公开发售。曲水流觞,二十五年过去,盈富基金仍然是香港规模最大、成交最活跃的ETF。

2.爆发期(2004-2016):RQFII发展,A股ETF推出,香港ETF市场规模大爆发

而五年后的2004年11月,证监会审批通过都一个追踪中国A股市场的合成ETF,此乃全球第一支让境外投资者,可以投资中国A股市场的ETF。到了2011年底,人民币合格境外机构投资者(RQFII)落地,2012年即推迟了以南方富时中国A50ETF(2822.HK)为代表的直接投资于A股市场的ETF,组局南下,干柴烈火,这也标志着香港ETF发展进入爆发期。

黄金五年,从2012年年初,到2017年上半年,在香港注册发行的ETF产品数量猛增78%+,总规模增长88.3%。中间也完整经历了A股2015年那波大牛市。彼时作为先行者的港交所,对此颇为得意,说:

“香港交易所在上市及买卖人民币产品方面领先中国内地以外的全球交易所,其中人民币ETF,更是迄今内地境外最受欢迎的人民币证券产品。”

3.成熟期(2016—至今):产品类型,覆盖市场,越来越广,越来越深

在2015年至今的平稳期,虽然港股走出了大开大合的富士山形状,但香港ETF一路向上的增长势头,丝毫未减。先是产品规模和产品数量方面的“量变”,再是产品种类和产品结构上的“质变”。比如,港交所自2015年起,引入特许证券商计划,豁免做市商的交易补购及多项交易税费;港府豁免了买卖ETF时的印花税,提升ETF市场流动性。

这段时间,也是ETF产品创新的爆发期。2016年香港证监会允许杠杆及反向产品上市;2018年允许被动ETF设立非上市类别;2019年允许主动管理ETF推入市场;2020年香港交易所对主题式投资和大趋势进行讨论;2022年12月,港交所上市首只虚拟资产期货ETF;2023年,港交所迎来12只新ETF,包括亚太区首个沙特阿拉伯ETF,以及香港首个备兑认购期权ETF。2024年达某痴恋多年的恒生科技指数ETF,也是在香港上市的3033.HK,在前几天突破400亿,也是全球规模最大的恒科ETF,最原汁原味的恒科ETF,还得在港岛。

(之前也提过,3033早已经通过两地互挂在内地上市,内地代码是513130,场外联接A份额015310;C份额015311)

这里还有一个很关键的历史事件,港股,他通了。香港的ETF,也被纳入沪深港通。2022年7月,ETF正式开始纳入内地与香港股票市场交易互联互通机制,此乃““ETF通”,这对港股ETF连接到内地母亲般的乳汁,很有作用。

历史巨轮滚到2023年,香港ETF市场的日均成交额创历史新高(如前文所述,140亿港元),ETP总值占2023年港股总市值的1.4%。港交所上市的ETF总数已达到了179个。这二十五年,不可谓不壮丽、不结果。

结语

看过大时代,看过丁蟹,看过创世纪,我们就都知道,香港市场其实是投机意味很重的市场;另外我也不知道为什么(可能是颇有叛逆精神),港人一直很钟意做空、沽空。总之,好赌,赌性坚强——我还记得《创世纪》里有那句很有名的台词:每天9点钟坐车上班,每个月也就挣那一万几千。省吃俭用地玩股票,妄想一朝发财。他们根本就不知道真正的大赢家是什么人。

这点香港投资者与内地投资者一样,不如TW投资者。TW投资者配置ETF的观念深入人心,TWETF规模比场外基金大,有全球第二大债券ETF市场,有亚太第一的高股息ETF市场,ETF投资人超过550万,占全省人数1/4。这就使得其投资者,长期收益非常可观,自然而然就躺赢、躺富了起来。

但时代在进步,用ETF做资产配置基石的理念在生根发芽。市场一次又一次的痛宰,也打醒了一些投资者,知道ETF才是真香。香港与内地,并非不能像湾湾一样,逐渐向成熟投资的市场演变。

一个现象就很能说明问题,这几年港股就算经历了屁股斩,但ETF的规模仍然不断创下新高,说明资本钟情于超配被动型、长期型、指数型的ETF,是一个放在大背景下的大趋势,不可逆转。

不管你是否执着于选股和择时,到最后都会发现指数很难战胜。而投资宇宙的弧线虽然很长,但它总是向着ETF的方向弯曲。

————————

本文仅做知识分享之用,不构成任何投资建议。