人民币兑美元承压走势对保险估值影响几何?——保险行业动态点评

事件:人民币兑美元汇率阶段性承压

2023年初人民币兑美元汇率延续了去年11月以来的上升势头,但进入2月以后显著走贬。由于近期美国CPI、PMI以及就业数据均超预期,市场对美联储加息幅度与步伐放缓的预期有所减弱,带来美元指数出现阶段性走强。故比价效应下人民币兑美元汇率有所贬值,阶段性承压特征可能会延续。

汇率波动对保险业的影响路径

一般来说,汇率波动对保险业的影响主要通过贬值效应、替代效应和财富效应,来对保险公司的基本面及预期产生影响。1)贬值效应:如若人民币升值,外币相对贬值,则保险公司现持有的外汇资产缩水,从而使外汇持有人受损。2)替代效应,即相比较于具有贬值趋势的保险需求,投保人会倾向于用具有升值趋势的货币进行投保,从而规避汇率风险。3)财富效应指的是由于本币升值引发国内各类资产价格上涨,从而对投资端产生推动作用。

本轮保险估值修复显现与中美汇率走势强相关

本轮保险估值修复始于投资端驱动。本轮保险股估值修复始于2022年11月,投资端驱动成为板块上涨的核心动力。房地产政策发力(“金融16条”及房地产“三支箭”)释放保险公司投资端信用风险;11月长端利率触底反弹,逐步震荡回升至目前的2.9%附近,对投资端形成向上支撑。于此同时,自2022年11月起,中美汇率逐渐走低,人民币升值,吸引外资流入。外资流入倾向配置权重股,使得正处于底部区间的保险股得到青睐。

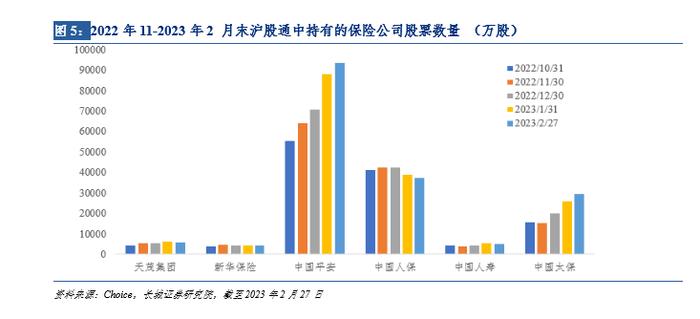

伴随中美汇率走强及北向资金净流入增加。此阶段汇率方面,人民币对美元汇率在11月初达到近期最高点7.26人民币/美元,此后一路走低,在2月初达到近期最低点6.71人民币/美元。2月中下旬,人民币汇率又遭遇了一轮波动,2月月内已贬值约2%,但从去年11月以来的时间长度上看,这段时间内人民币已获得较大的升值。伴随人民币升值区间,北向资金净买入也实现相应增长,与之对应的,保险股在2022年11月至12月期间,A股保险指数累计涨幅达29.74%。

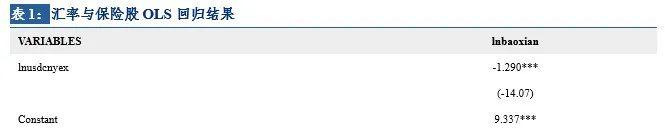

本轮保险板块与汇率的相关性分析。为验证以上分析,我们以保险指数作为因变量,人民对美元汇率中间价作为自变量,对数据进行相关性及回归分析。在对数据进行了取对数处理之后,本文运用Stata软件对于保险Ⅱ(申万)指数和人民币汇率中间价:美元之间的关系进行了OLS估计,得到回归结果显示,人民币兑美元汇率与保险指数存在负相关关系,且参数估计结果通过了显著水平为1%的检验。即当中美汇率上升1%时(人民币贬值),保险指数下降1.290%。表明当中美汇率走高之时,人民币贬值,外资流出,保险股作为市场配置的权重股之一,其股价受冲击下行。中美汇率走势对不同险企的负相关关系影响程度有差异,若中美汇率走贬,预计对新华保险、中国平安、中国太保的股价冲击幅度更大。

投资建议:

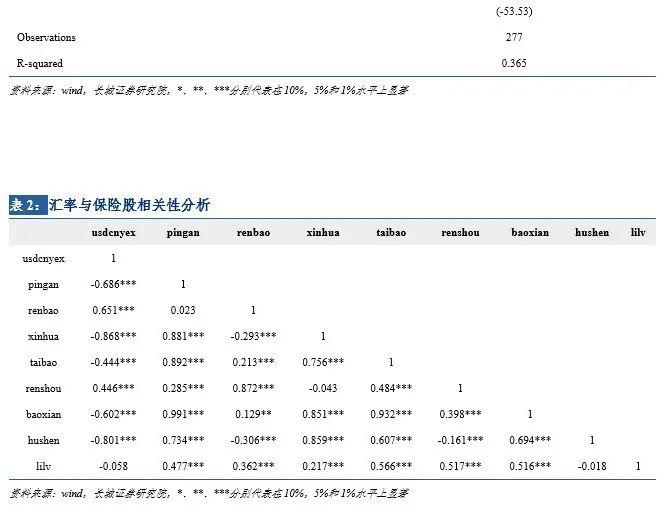

从交易层面看,当前保险板块估值仍处于历史较低水平,PEV处于0.33-0.70倍,在A股整体震荡轮动背景下,困境反转、超跌及高股息板块呈现补涨特征。未来养老和健康产业将成为重要营收和利润来源,注重康养产业布局险企有望长期受益。

个股角度:重点推荐中国太保(负债端领跑行业,“长航行动”效果凸显,产险增速强劲),中国人寿(“开门红”预收领先、业绩增速稳健,纯寿险标的公司对权益市场及利率变化弹性较大),中国平安(地产风险敞口收敛有望提振投资端)。

风险提示:中美摩擦加剧风险;中美利差持续倒挂风险;地缘政治风险;宏观经济下行风险;恒大事件等处理不及预期风险;股市系统性下跌风险;监管趋严风险;新冠病毒持续蔓延风险。

1.事件及影响分析

1.1事件:人民币兑美元汇率阶段性承压

2023年初人民币兑美元汇率延续了去年11月以来的上升势头,但进入2月以后显著走贬。根据中国外汇交易中心数据显示,2月1日至2月28日,人民币对美元汇率中间价累计调贬2027BP。2月末,在岸、离岸人民币对美元汇率一度逼近“7”的整数关口。由于近期美国CPI、PMI以及就业数据均超预期,市场对美联储加息幅度与步伐放缓的预期有所减弱,带来美元指数出现阶段性走强。故比价效应下人民币兑美元汇率有所贬值,阶段性承压特征可能会延续。

1.2汇率波动对保险业的影响路径

一般来说,汇率波动对保险业的影响主要通过贬值效应、替代效应和财富效应,来对保险公司的基本面及预期产生影响。

1)贬值效应:如若人民币升值,外币相对贬值,则保险公司现持有的外汇资产缩水,从而使外汇持有人受损。保险公司的外汇资产通过海外上市筹集资金、合资公司的外汇资本金、以及外汇保单收入等方面组成,故具有跨境子公司及海外业务的保险集团公司多受汇率波动影响。

2)替代效应,即相比较于具有贬值趋势的保险需求,投保人会倾向于用具有升值趋势的货币进行投保,从而规避汇率风险。如若人民币预期贬值,承保端来说投保人更倾向于购买美元或港币结算的保险产品,从而获得额外汇率差收益,港股险企或将收益。

3)财富效应指的是由于本币升值引发国内各类资产价格上涨,从而对投资端产生推动作用。一方面保险公司在国内的本币投资收益将有所抬升,由于保险股周期性显著源于新业务价值中利差占比较高,投资端收益提升将显著提高业绩兑现水平;另一方面基于资本逐利本性,在人民币持续升值背景下,外资看好人民币资产,北向资金实现净流入,且更倾向于配置以保险股等为代表的权重股,从而有利于助推保险股股价上行。

1.3本轮保险估值修复显现与中美汇率走势强相关

1.3.1本轮保险估值修复始于投资端驱动

本轮保险股估值修复始于2022年11月,投资端驱动成为板块上涨的核心动力。房地产政策发力(“金融16条”及房地产“三支箭”)释放保险公司投资端信用风险;11月长端利率触底反弹,逐步震荡回升至目前的2.9%附近,对投资端形成向上支撑。截至2023年03月03日,保险指数上涨0.98%,跑赢大盘沪深300指数。保险贝塔指数由2022年初1.16上升至3月中旬的1.22,随后震荡下行6月中旬低位震荡,10月初开始持续回升,12月底回升至1.16,2023年1月再创新高达到1.25,2023年2月仍保持在1.25。于此同时,自2022年11月起,中美汇率逐渐走低,人民币升值,吸引外资流入。据统计,2022年1-10月,保险A股保险指数累计下跌28.02%,特别是10月单月,该指数月跌幅达12%。在这种情况下,外资流入倾向配置权重股,使得正处于底部区间的保险股得到青睐。

1.3.2伴随中美汇率走强及北向资金净流入增加

此阶段汇率方面,人民币对美元汇率在11月初达到近期最高点7.26人民币/美元,此后一路走低,在2月初达到近期最低点6.71人民币/美元。2月中下旬,人民币汇率又遭遇了一轮波动,据中国外汇交易中心数据显示,人民币月内已贬值约2%,但从去年11月以来的时间长度上看,这段时间内人民币已获得较大的升值。伴随人民币升值区间,北向资金净买入也实现相应增长,2022年10月-2023年2月,北向资金净买入额分别为-573亿元、600.95亿元、350.13亿元、1,412.90亿元、105.62亿元。与之对应的,保险股在2022年11月至12月期间,A股保险指数累计涨幅达29.74%。成分股中,中国人寿、中国平安、中国太保和新华保险涨幅均超28%,其中,中国人寿两个月大涨了39.55%。在汇率修复之后,保险股的估值拉升一直持续至2023年2月。

1.3.3本轮保险板块与汇率的相关性分析

为验证以上分析,我们以保险指数作为因变量,人民对美元汇率中间价作为自变量,对数据进行相关性及回归分析。本部分数据来源于同花顺iFind数据库、Wind数据库,剔除了数据不完整的横截面数据,最终选取并汇总了9个指标在2022年01月至2023年03月的时间序列数据,包括277个数据样本。其中usdcnyex选取的是人民币汇率中间价:美元;pingan、renbao、taibao、renshou、xinhua选取的分别是2022年1月以来中国平安、中国人保、中国太保、中国人寿、新华保险每个交易日的收盘价;baoxian选取的是2022年1月以来保险Ⅱ(申万)指数每个交易日的收盘价;hushen选取的是2022年1月以来沪深300指数每个交易日的收盘价;lilv选取的是中债国债到期收益率:10年每个交易日的收盘价。

在对数据进行了取对数处理之后,本文运用Stata软件对于保险Ⅱ(申万)指数和人民币汇率中间价:美元之间的关系进行了OLS估计,得到回归结果显示,人民币兑美元汇率与保险指数存在负相关关系,且参数估计结果通过了显著水平为1%的检验。即当中美汇率上升1%时(人民币贬值),保险指数下降1.290%。表明当中美汇率走高之时,人民币贬值,外资流出,保险股作为市场配置的权重股之一,其股价受冲击下行。

我们在对中美汇率和各保险股股价2022年1月以来的原始数据进行相关性分析的过程中,我们发现:中美汇率走势对不同险企的负相关关系影响程度有差异,若中美汇率走贬,预计对新华保险、中国平安、中国太保的股价冲击幅度更大。

2.投资建议

进入2023年以来,1月上半月,保险股纷纷走出上扬曲线,根据历史复盘,我们认为2023年保险股或将迎来新的上行周期。当前受益于当前地产政策红利带来的地产股修复,将显著降低保险资产端信用风险敞口;叠加十年期国债收益率企稳回升对保险投资端形成一定支撑,使得目前保险投资端驱动成为其估值修复的核心动力。

尽管保险股在2月出现一定程度集体回调,但从基本面情况来看,A股上市险企寿险公司转型已有明显成效,消极因素也在逐步释放,1月保费表现不佳,主要是基于春节+疫情特殊时期影响,整体符合市场预期。往后看疫情冲击减弱,代理人增员、展业及保险销售有望逐步恢复常态,险企NBV增速将迎来好转(NBV增速预计平安>太保>人寿>新华)。市场短期板块波动不改向上趋势,保险估值修复逻辑将切换到负债端,险企基本面表现或成为胜负手。

从交易层面看,当前保险板块估值仍处于历史较低水平,PEV处于0.33-0.70倍,在A股整体震荡轮动背景下,困境反转、超跌及高股息板块呈现补涨特征。未来养老和健康产业将成为重要营收和利润来源,注重康养产业布局险企有望长期受益。

个股角度:重点推荐中国太保(负债端领跑行业,“长航行动”效果凸显,产险增速强劲),中国人寿(“开门红”预收领先、业绩增速稳健,纯寿险标的公司对权益市场及利率变化弹性较大),中国平安(地产风险敞口收敛有望提振投资端)。

3.风险提示

中美摩擦加剧风险;中美利差持续倒挂风险;地缘政治风险;宏观经济下行风险;恒大事件等处理不及预期风险;股市系统性下跌风险;监管趋严风险;新冠病毒持续蔓延风险。