亚洲信用债每日盘点(7月8日):中资美元债投资级市场表现稳健,万科下跌1pt左右

市场评述

一级市场方面,四川西南发展控股集团有限公司参与美元债新发;

二级市场方面,中资美元债投资级市场表现稳健。国企板块,中石油、中海油收窄4-5bps;科技板块,腾讯、百度收窄1-2bps;金融板块,长城、华融长端利差走阔15bps左右,投资级地产板块,万科下跌1pt左右。中资美元债高收益市场走势分化,路劲价格上涨4pt左右,金地上涨1.5pt,瑞安下跌1.5pt。

债券市场表现

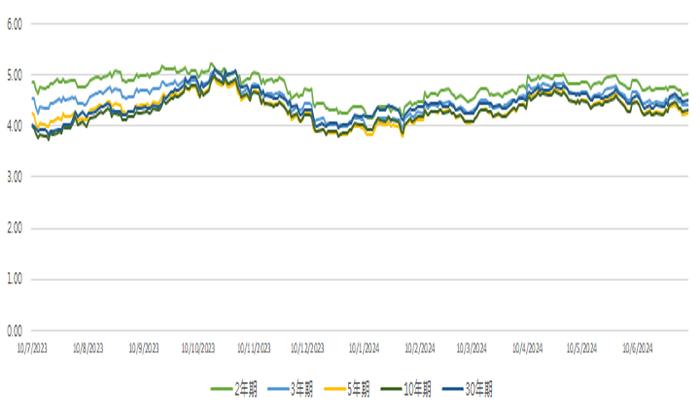

环球债券市场表现数据

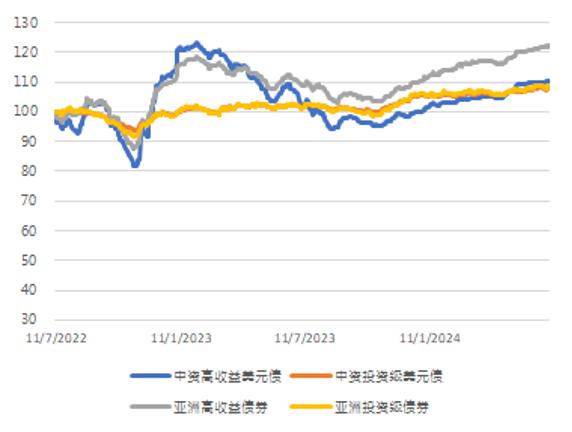

图1.中资及亚洲美元债指数走势(基准=100)

新发消息

•四川西南发展控股集团有限公司发行3年期限,以美元为基准的高级无抵押信用增强债券,发行票息为6%,规模6300万美元。

市场新闻汇总

•万科:万科企业股份有限公司公告,万科企业股份有限公司2022年面向专业投资者公开发行公司债券(第三期)拟于7月8日付息。品种一“22万科05”发行规模为29亿元,票面利率为3.21%;品种二“22万科06”发行规模为5亿元,票面利率为3.70%。

•越秀地产:7月5日,据DMI离岸债一级数据显示,越秀地产股份有限公司(YuexiuPropertyCompanyLimited,简称“越秀地产”,惠誉:BBB-负面)拟通过境外子公司JoyDelightInternationalLimited发行一笔RegS、3年期、固定利率、以人民币计价的高级绿色票据。票据的初始指导价(IPG)在4.20%区间。拟发行高级无抵押票据将由越秀地产担保,将于港交所上市。本次发行已委托中信证券(B&D)、招银国际、越秀证券、创兴银行担任联席全球协调人、联席账簿管理人和联席牵头经办人,浦发银行香港分行、兴业银行香港分行、华夏银行香港分行、华泰国际、中信建投国际、中金公司、农银国际担任联席账簿管理人和联席牵头经办人。据此前市场消息,越秀地产旗下实体曾计划在离岸市场发行人民币债券,规模约2亿美元等值人民币,债券期限3年。

•济南城市建设集团:7月5日,济南城市建设集团有限公司公告,如发行通函中所述(日期为2024年6月26日之发行通函),仅面向专业投资者(定义见澳门金融管理局之公司债券发行及交易管理指引第2.1.6条)发行的于2029年到期的20亿元票息3.90%债券之上市申请已提交中华(澳门)金融资产交易股份有限公司(MOX)。前述债券获准上市及交易的日期为2024年7月5日。

•工商银行:工商银行公告,拟发行中国工商银行股份有限公司2024年无固定期限资本债券(第一期),基础发行规模400亿元,附100亿元超额增发权,若本期债券的实际全场申购倍数(全场申购量/基本发行规模)α≥1.4,发行人有权选择行使超额增发权。本期债券募集资金将依据适用法律和主管部门的批准用于补充发行人其他一级资本,簿记建档日为2024年7月10日。

公司评级调整

债券新发

(中泰国际、财联社联合出品,数据来源为彭博、债券交易平台汇总、企业公告)