时隔十年,央行重启正回购,意味着什么?

本质上,央行的临时正逆回购操作是利率走廊的概念,隔夜到1.6要正回购,封死资金利率下限;隔夜到2.3则要放钱。时隔十年央行重启正回购,有重大信号意义,对债券市场利空。

周一早上央行公告称:从即日起,将视情况开展临时正回购或临时逆回购操作,时间为工作日16:00-16:20,期限为隔夜,采用固定利率、数量招标,临时隔夜正、逆回购操作的利率分别为7天期逆回购操作利率减点20bp和加点50bp。

我们认为:

第一,本质上央行的临时正逆回购操作是利率走廊的概念。如果有了这个利率机制,央行对流动性的管控可以更为自由和方便。例如,央行希望流动性收紧,就可以收紧流动性,并依靠利率走廊的上限去避免资金利率反弹幅度超过央行的预期。如果央行希望放钱,又不希望放的钱过多,则可以通过利率走廊的下限去约束资金利率的下限。

当然,现在推出,在当前流动性过多的背景下,我们理解还是为了央行去回笼流动性服务的,而回笼流动性也是为央行调控长期利率服务的。毕竟,如果央行通过卖债,可能会带来流动性紧张,那么利率走廊上限其实是给了央行操作的一个补充(就是说,央行可以大胆的卖债,如果导致流动性紧张,有利率走廊上限去帮助平抑资金波动);或者在卖债之前,央行希望提高资金利率去配合实现卖债效果,利率走廊同样给了央行操作的一个补充(就是说,央行可以收流动性,如果流动性紧张,有利率走廊上限去帮助平抑资金波动)。

从逻辑上讲,市场一直强调“资产荒”是导致长期利率偏低的关键原因之一。资产荒的背后是流动性过于宽松。我们都知道,目前债券市场的流动性主要依赖于央行投放。如果央行收紧流动性,资产荒马上变成负债荒。4月份手工补息的规范,只是让流动性从银行转向了非银,并没有真正收紧流动性。央行临时正逆回购操作的启动,将更利于控制市场流动性,避免过多,这样会对“资产荒”形成实质性的冲击。

第二,央行临时正逆回购机制,代表了央行重启正回购(公开数据显示,央行最后一次正回购是2014年11月底),信号意义重大。这是配合此前央行调控长期利率的意图。我们之前分析过,资金过松是导致长期利率偏低的主要原因之一。正回购的信号对债券市场利空。

第三,隔夜到1.6要正回购,封死资金利率下限;隔夜到2.3则要放钱。如果隔夜到2.3放钱,其实也等于是加息了。从利率走廊下限(1天1.6)和中枢(7天1.8),中枢和上限(1天2.3)的利差关系看,这个利率走廊的设定明显是偏向利率的反弹容忍度提高。

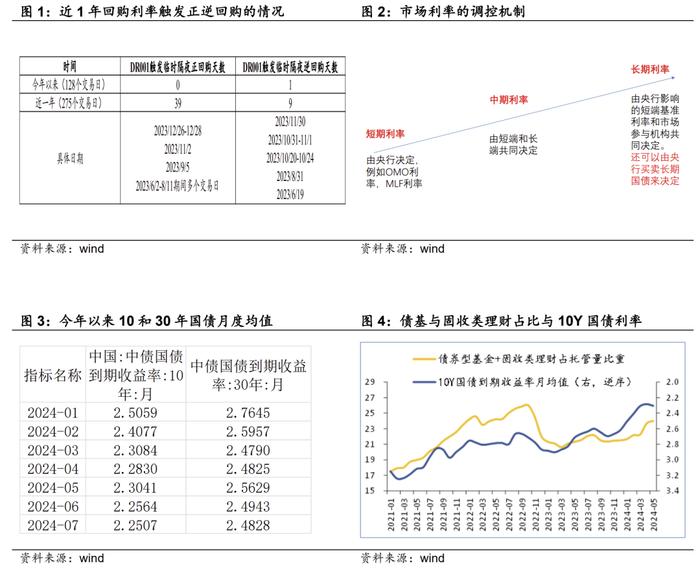

从近一年实际情况看,隔夜利率触发1.6%的下限次数要多于触发上限2.3的次数。

债券市场方面,2024年3月份开始,10年国债和30年国债月度均值已经低于2.3和2.5,这意味着市场机构买入的债券的安全边际并不高。一旦央行卖债,可能这些债券面临浮亏的压力。此外,虽然目前非银规模较大,但这样的交易盘占债券市场的比例过大,意味着一旦利率开始反弹,可能也会出现利率反弹—净值回撤导致赎回—非银卖债—利率更反弹的负向反馈。

策略上,央行卖券操作箭在弦上,央行临时正逆回购操作为央行实现调控长期利率提供了保障,也意味着流动性过度宽松的阶段也正在发生变化。未来还会不会有配合央行调控长期利率的政策和工具,我们不得而知;央行卖债希望达到的目标利率,目前市场也不清楚。但我们认为需要相信央行的决心和能力。整体而言,我们认为需要敬畏央行,需要警惕债券市场持续调整的风险。对于机构而言,落袋为安,保存上半年的投资收益更为务实。在上述不确定性还没明朗之前,建议机构不要抄底。

本文作者:朱德健(SAC:S0360622080006),来源:屈庆债券论坛,华尔街见闻专栏作者,原文标题:《对央行临时正逆回购操作的看法——华创投顾部债券日报》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。