LPR下调+存款利率下降 富国基金旗下富国稳健双鑫将于8月1日起发行

近期,不少稳健投资者都非常关注债市的变化,因为在政策面,有两波重要操作——LPR的调降和六大行存款利率的下调,这给我们普通投资者的投资布局带来新的思考。“双降”之下,我们该如何应对?

公开信息显示,7月22日,央行1年期和5年期以上贷款市场报价利率(LPR)同步调降10BP,调整后,1年期LPR为3.35%,5年期以上LPR为3.85%。

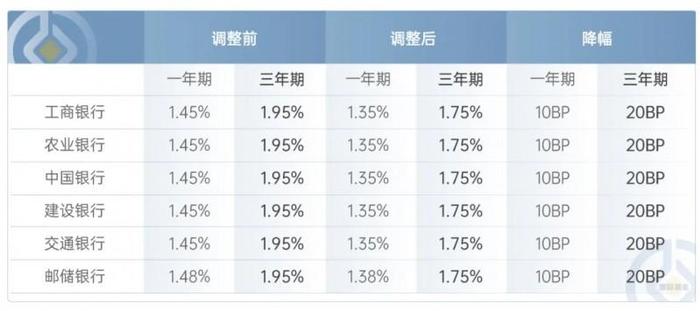

与此同时,7月25日,六大行纷纷宣布下调存款利率。除了邮储银行的部分存款利率稍高之外,其余几家下调的幅度保持一致。业内人士认为,本次银行主动下调存款利率,中长期存款利率降幅较大,有利于进一步减少利息支出,缓解存款长期化问题,稳定银行负债成本,提升金融服务实体经济可持续性。

注:数据来自银行官网,截至2024年7月25日。

此次调整,活期及各期限定期存款利率均有所下降,这一调整进一步影响了利息收益。

假设存款10万存1年,这波降息让利息减少100元;略有小失。

假设存款100万存5年,这波降息让利息减少10000元,颇有损失。

正所谓有得必有失,古人诚不欺我。从房贷利率下降那里省了一笔,但是在存款利息上又要损失一笔。当然,账不能这么算,买房族未必有存款,存款者可能无房贷。对普通投资者而言,除了自己悄摸摸的算一算盈多亏少外,更重要的是,要厘清LPR与存款利率连降后,我们应该如何应对。

联动效应:新的利率导向首秀

它们为何会联动?

根据存款利率市场化调整机制,银行存款利率往往会与1年期LPR报价和10年期国债收益率挂钩。前有LPR下降,后有国有大行下调存款利率。

再往深看一步,客官会发现,存款利率市场化调整机制有了新的变化。

这次,央行通过调整政策利率(如7天期逆回购操作利率)来影响市场利率,进而影响LPR和存款利率。2024年7月22日,央行将7天期逆回购操作利率下调10个基点至1.7%,随后LPR也相应下调10个基点。这种调整不仅直接影响贷款利率,也通过市场机制影响存款利率。

今天还有一个重要的“插曲”。

MLF也降了,就是江湖名为“麻辣粉”的MLF,全称中期借贷便利,可以理解为央行向商业银行、政策银行发放的贷款,前提是要符合一定的要求。

今日,央行以利率招标方式开展2000亿元1年期MLF操作,利率2.3%,较此前降息20个基点!

划重点——新的利率传导机制完成了第一次“演示”:

注:数据来自Wind、中国人民银行、民生证券研究院

3天时间,我们看到了新的利率传导机制具体是如何演绎的:

7天OMO利率→LPR利率→存款挂牌利率→MLF利率

后续,这以链条可以作为我们观察降息的重要线索。

整体而言,业内认为,这种新的传导变化,释放更多积极信号。

首先

此次利率调整,是存款利率市场化调整机制有效发挥的体现。

其次

有利于稳定银行负债成本,提升金融服务实体经济可持续性。

再次

调整优化存款利率,有利于促进企业、居民投资和消费。

低利率背景下,市场各方如何应对?

银行:贷款与存款利率比价后的再平衡

首先看银行,息差不断收窄,整体经受挑战。太阳底下无新鲜事,美国、欧洲、日本的大型银行都经历过零利率甚至负利率的考验。整体应对方式,包括拉长久期、控制成本、深耕综合金融、拓展海外业务等等措施。

反观国内,在服务实体经济基础上,国有大行会进一步加大对贷款利息与债券资产的资产收益比较:当贷款收益率下降时,银行可能会增加对债券的配置。综合Wind数据发现,2023年初以来,截至2024年6月末,存贷增速差由高位回落,但债券投资增速并未明显下降,表明银行在衡量贷款与投资的综合性价比后,可能会增加债券配置。

在资本端,银行更加注重资本回报为核心,精选优质资产,以提升资本使用效率和回报水平。

当前六大行集体下调存款利率,进一步降低了银行的资金成本,可能会促使银行增加对债券的配置。

债市再现机遇:或应重视固收配置

也就是说,“债市”更加可以了?

没错,债券市场的吸引力加大了。

一方面,银行可能会将部分资金从贷款转移到债券市场,以获取相对稳定的收益。特别是当债券的收益率相对于贷款的收益率更具吸引力时,银行会增加对债券的投资。

另一方面,存款利率下降了,利率是“定”了,但钱是活的,存款也可以搬家,比如转向相对稳健的投资选择。其中,固收类产品如债券型基金,其表现相对稳定、风险较小,可能会成为低风险偏好投资者的首选。

普通投资者如何应对?

1、多元化资产配置

房贷利率下降,买房族就有更多余力用于资产配置。

存款利率下降,存钱者就有新的理由调整投资策略。

应对方法也很简单,那就是要根据自身的风险承受能力和投资目标,进行多元化资产配置。在存款利率下降的背景下,不妨尝试增加对债券、股票、基金等其他资产的配置,以实现资产的保值增值。

2、把握债市机遇

前文提到,债券配置需求会增加,具体到投资品选择方面,客官可以通过选择包括一级债基、二级债基、固收+在内的固收类资产进行多元化资产配置,应对存款利率下行给资产综合收益带来的影响。

“伴随存款收益的下降,短期内对促消费也有一定的积极作用。”

3、做好理财选择

存款利率的下降可能会促使投资者转向其他理财产品,如债券基金、权益基金、货币基金等。这些产品可能提供相对较高的收益,但同时也伴随着不同的风险水平。投资者需要根据自己的风险偏好和投资目标来选择合适的理财产品。

或可考虑更“精确的”选项:富国稳健双鑫

它是谁?

一只股债双“鑫”的二级债基

随着经济增长和利率中枢下台阶,各类资产收益率均有所下行,有望兼顾“高收益、低风险”的优质资产愈发难寻。

二级债基既能投资于债券以提升投资组合的稳健性,又能投资于股票以提升收益弹性,能够较好地兼顾对于收益的追求和对风险的把控,具备攻守兼备的特性,因而成为投资的性价比之选。

富国稳健双鑫拟由固收老将朱晨杰掌舵,以不低于80%的债券类资产打底力争筑牢安全垫,同时适度配置股票、可转债等含权类资产以增强组合的进攻性。各类资产各司其职、攻守兼备。

“双降”之下,“双鑫”之选

LPR下降+存款利率下降,债市再迎助力;

资深基金经理执掌、主投债券并兼顾可转债,不失为债券产品中的“双鑫”之选。