电商回暖,还是Shopify回暖?

$ShopifyInc(SHOP)$在8月7日财报后大涨超17%,市场反馈的积极,也一扫今年以来的颓势。相比于$亚马逊(AMZN)$在Q2财报季中的表现更让投资者欣慰。

当季表现超预期,主要是收入端增速保持的不错的情况下,费用端控制的非常合理,因此盈利能力显著提升。

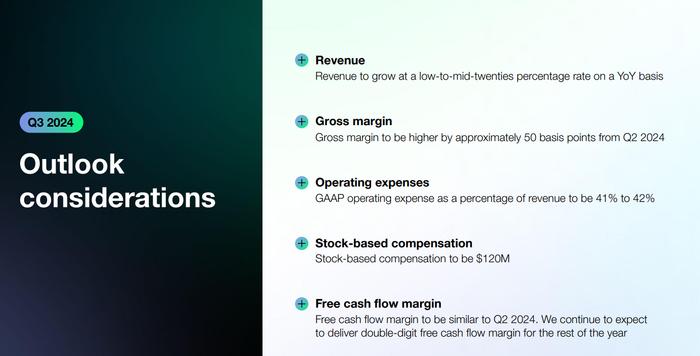

同时,公司的指引也相对大胆,不但保持这样的增速,费率的控制也是强于市场的预期,意味着利润率上升是有持续性的。

业绩亮点

收入:Shopify在2024年Q2收入20.5亿美元,实现了21.3%的同比增长。剔除物流业务的出售影响,收入增长率达到25%。超出了市场预期的20.1亿美元,公司在核心业务上的增长强劲。

商品交易总额(GMV):本季度GMV增长了22%,达到672亿美元,超出市场预期的657亿美元。Shopify平台上的交易活动活跃,商家销售额持续增加。

月度经常性收入(MRR):MRR同比增长25%,达到1.69亿美元,其中ShopifyPlus的贡献显著。这一增长主要得益于使用Shopify服务的商家数量增加。

业务方面,商家服务本季收入14.8亿,同比增长18.6%,与整体消费趋势有关,但是因为竞争的强度并不低,订阅服务收入的趋势更强烈,收入同比增长26.8%,高出预期5.6%;Shopifypayment完成的总支付金额为411亿美元,比高出市场预期的400亿美元,同比增长达到29.7%。增速高于收入增速;

盈利能力:毛利润同比增长25%,达到10亿美元,毛利率从去年的49.3%提升至51.1%。毛利率的改善主要由于物流业务出售后对利润的稀释影响消除以及定价策略的调整。

每股收益(EPS):每股收益为0.26美元,超出市场预期的0.20美元,较去年同期的0.14美元有明显提升。

现金流和资产负债表:自由现金流达到3.33亿美元,较去年同期的9700万美元大幅增加。公司季度末的现金储备为50亿美元,扣除未偿可转换债券后的净现金为41亿美元。

投资要点

降本增效:明显低于预期的费用支出对利润释放的贡献者更加可观。Q2的经营费用支出约8亿美元,同比比市场预期整整少了1亿美元左右,因此核心经营利润环比增加了近1.4亿,环比翻倍

国际市场扩张:增长主要得益于产品在更多市场的推出以及营销和市场进入策略的加强。例如,欧洲市场的GMV增长了32%。通过提供更具竞争力的功能如结账时的押金和手动支付方式,推动B2B业务的吸引力大增,并计划继续扩展这一业务。

支付解决方案:ShopifyPayments在GMV中的渗透率达到61%,并且ShopPay的使用也显著增加,这些都推动了支付解决方案的增长。

物流业务:物流业务的出售对收入增长率造成了约400个基点的负面影响,但这也是最后一个受到物流业务影响的季度。

市场份额和竞争优势:公司强调其统一的商业平台和全球扩展能力是关键竞争优势,并通过持续的产品创新和市场扩展来保持领先地位。