"海量"专题(217)——选股因子的季节效应及其成因

重要提示:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

引言

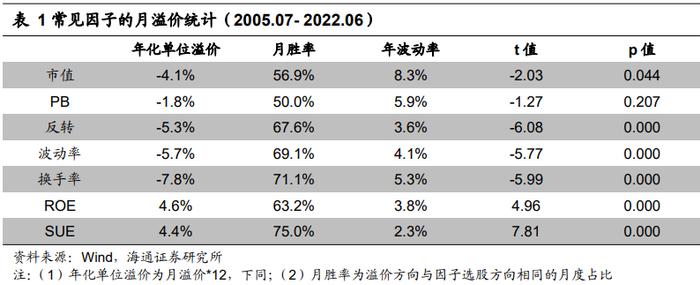

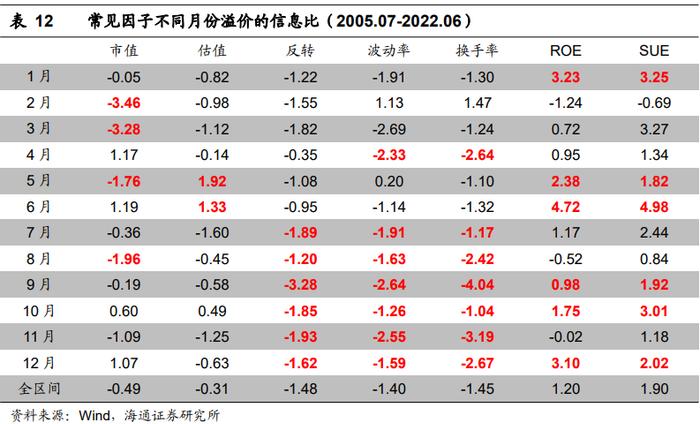

本文考察常见选股因子的季节效应,主要包括月历效应和假日效应。在考察时,因子均经过去极值和标准化处理。除市值因子以外,其余因子还对市值和行业进行了正交处理。考察时间区间为2005年7月至2022年6月,共17年数据。

为纵向对比因子在不同时期的选股收益,我们以股票收益率对因子值截面回归的月溢价,来反映因子的选股效果。在横截面回归方程中,回归溢价代表增加一个标准差的因子暴露,平均而言,能带来多少收益。

01

常见因子的历史业绩表现

05年以来,市场整体呈小盘价值风格,即小市值、低估值股票优于大市值、高估值股票(表1)。但与其他因子相比,这两个因子波动率较大、稳定性较低,月胜率仅50%左右,年胜率55.6%。而反转、波动率、换手率、ROE和SUE因子的选股收益更为稳定,月胜率均超过60%,年胜率在90%-95%左右。

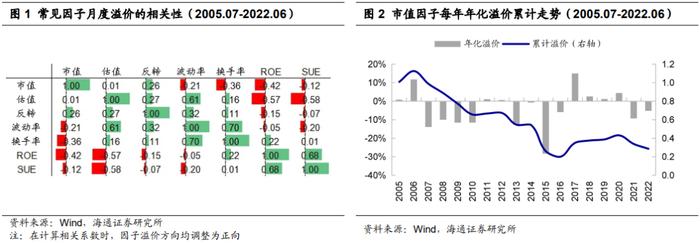

小市值因子与反转因子呈正相关关系,与其他价量因子和基本面因子呈负相关关系(图1)。即,小盘风格较强时,反转效应也较强。如2007-2015年,小盘风格显著,反转因子的表现也非常突出。低估值因子则与波动率因子显著正相关,而与ROE、SUE显著负相关。即,价值风格下,低波动的股票表现优异;而成长风格下,盈利好、增速快的股票表现突出。

同类因子相关性较强,而不同类别因子相关性较弱。例如,2014年,ROE和SUE表现较弱,而反转、换手率、波动率表现较强;2020年,价量因子普遍失效,而基本面因子表现优异。

02

月历效应

2.1 市值

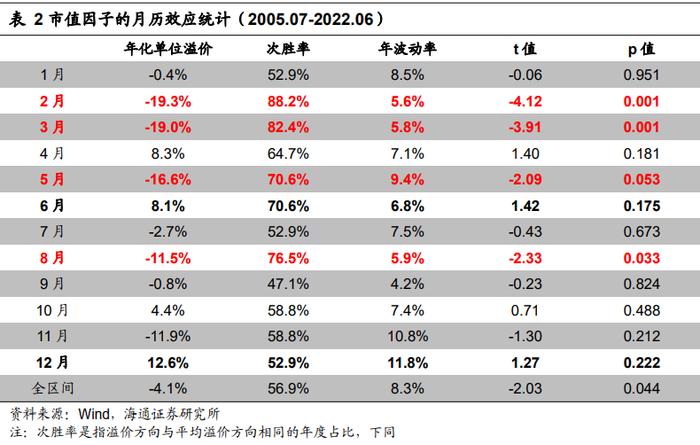

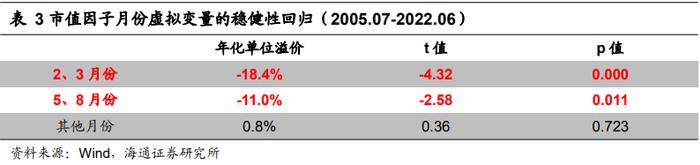

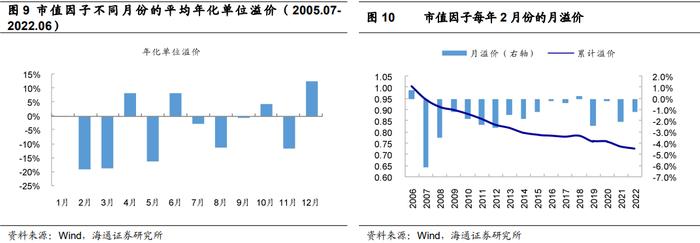

2005年7月至2022年6月,市值因子的年化单位溢价(月均溢价*12,下同)为-4.1%,统计显著。即,过去17年间,市场整体呈小盘风格;平均来看,1个标准差的小盘暴露能带来4.1%的超额收益。

分月度来看,小市值因子在2、3月份的表现最为突出。在这两个月份,因子年化单位溢价均超过19%,年胜率超过80%,收益幅度和稳定性均明显优于其他月份。而与之相邻的1、4月份,则小盘较弱,甚至呈一定的大盘风格。除此之外,5月份和8月份小盘风格也相对较强,概率不低于70%。

为剔除个别年份异常值造成的影响,我们通过构建带有2、3月份以及5、8月份的虚拟变量,对市值因子的月溢价序列进行稳健回归。如表3所示,考虑异常值影响后,2、3月份的市值因子溢价显著为负,因子年化单位溢价达18.4%。5、8月份的溢价也显著为负,但收益幅度略小于2、3月份,年化11.0%。可见,2-3月份以及5、8月份小盘风格显著。

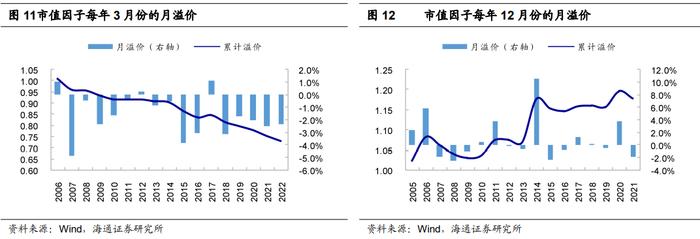

与2-3月份以及5、8月份的小盘风格不同,6月、12月份,市值因子溢价为正(表2),即市场整体呈大盘风格。但大盘溢价稳定性较弱,6月份大盘走强的概率为70.6%,12月份为52.9%。

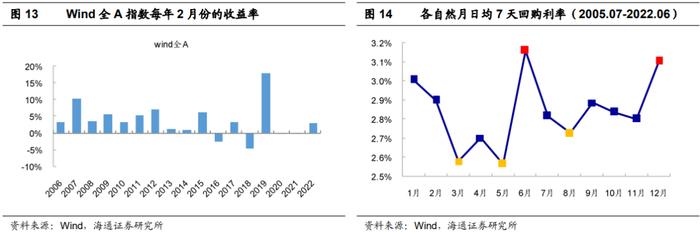

2月份的小盘效应可能与投资者情绪有关。A股存在较为明显的“春季躁动”行情,2006年以来绝大部分年份的2月份,wind全A指数均上涨,年胜率76.5%,平均涨幅高达3.7%(图13)。临近春节,投资者风险偏好提升,市场表现喜人。而平均来看,小盘股的上涨弹性远远高于大盘股。基于市值将全A个股等分为10组,市值最小1/10股票组合的上涨捕获比例为1.17,而市值最大1/10股票组合的上涨捕获比例仅为0.98。可见,市场上涨时,小市值个股的上涨空间更大。在春季躁动行情的带动下,上涨弹性更大的小市值股票更受投资者青睐,相应地,2月份的小盘溢价突出。

3月、5月、8月份的小盘风格可能与流动性宽松有关。如图14所示,反映资金面松紧程度的7天回购利率在这3个自然月均达到局部低点。流动性宽松,市场对流动性高的大盘股配置需求降低,而具有流动性溢价的小盘股的投资需求增加。受流动性溢价驱动,3月、5月、8月份的小盘风格也较强。

资金价格的“半年末效应”可能是每年6月、12月小盘风格走弱、大盘风格走强的重要原因。半年末是金融机构考核的关键时点,这个时候,金融机构对资金的需求往往都比较旺盛,从而带来了资金价格规律性上升的现象。如图14所示,7天回购利率在6月、12月通常都会季节性冲高。在高企的资金成本下,投资机构倾向于增加高流动性资产的配置,以应对潜在的产品结算与赎回。基于流动性配置需求的上升,高流动性的大市值股票在6月、12月份的表现优于低流动性的小市值股票。

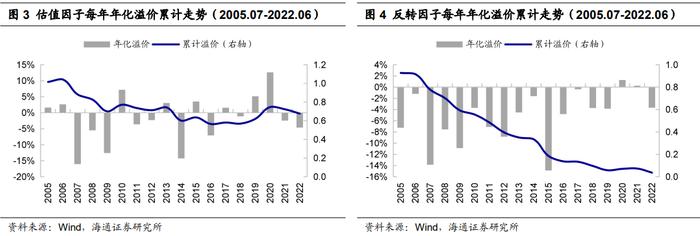

2.2 估值

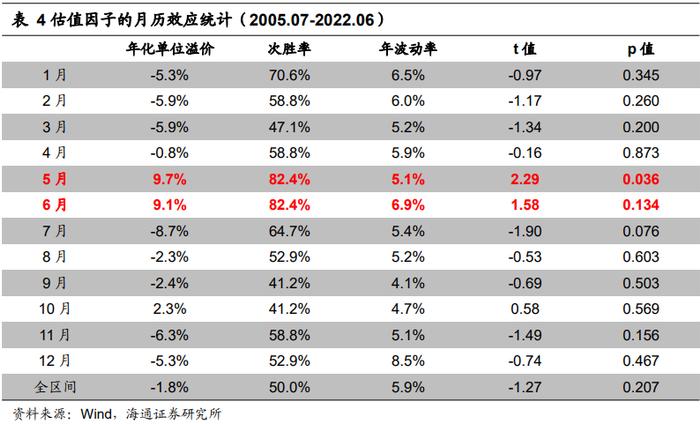

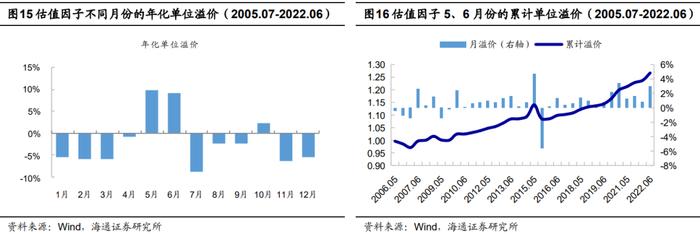

2005年7月至2022年6月,估值因子的年化单位溢价为-1.8%(表4)。即,过去17年间,市场整体呈价值风格;平均来看,1个标准差的价值风格暴露能带来年化1.8%的超额收益;但该因子稳定性弱,统计不显著。

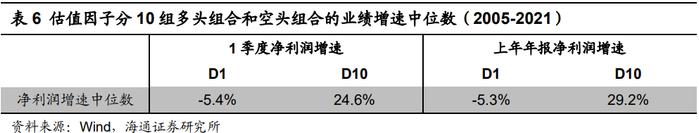

5、6月份的成长风格可能源于业绩支撑。随着年报、一季报披露完毕,一些成长股的成长属性得以验证。如下表所示,2005-2021年,估值最高的1/10股票上年度净利润增速的中位数为29.2%,显著高于估值最低的1/10股票(-5.3%)。业绩快速增长,基本面向好的成长股在年报披露完后的5、6月份,更受投资者关注,收益表现相对较优。

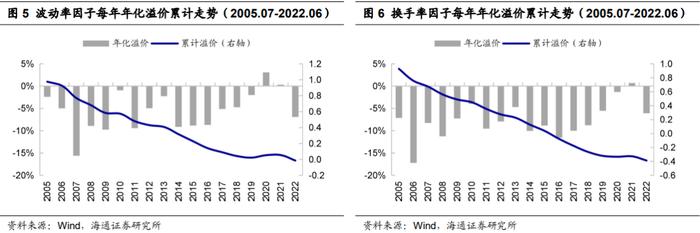

2.3 价量因子

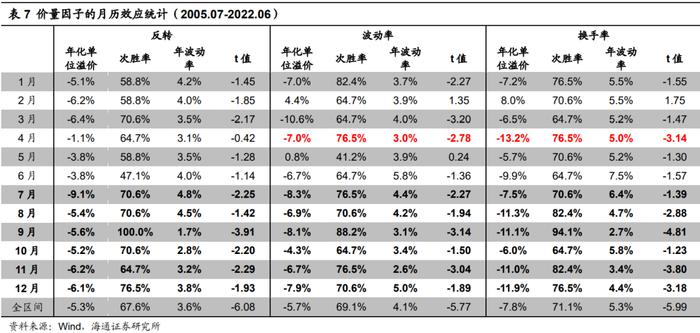

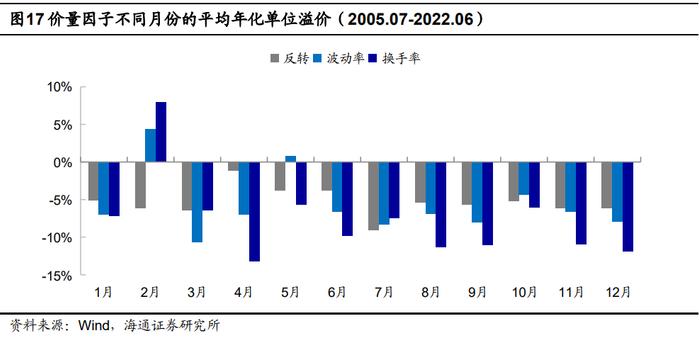

2005年7月至2022年6月,市场整体呈反转效应,低涨幅、低波动率、低换手率的股票具有正超额收益,反转因子、波动率因子、换手率因子的年化单位溢价分别为-5.3%、-5.7%、-7.8%。3个价量因子的稳定性均较强,月胜率在70%左右,统计显著。

整体来看,价量因子下半年的表现强于上半年。以反转因子为例,该因子在1-6月有效的概率大概在60%左右,而7-12月有效的概率基本都在70%以上,可见反转因子下半年的稳定性更高。此外,2、3月份经历极端小盘行情后,4月份低波、低换手率股票更胜一筹,小盘风格则暂时休整。

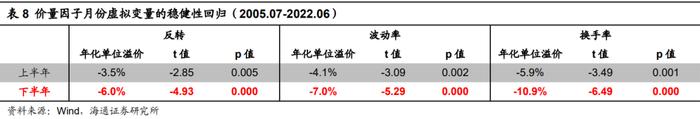

为剔除异常值造成的影响,我们通过构建带有上半年(1-6月份为1)、下半年(7-12月份为1)的虚拟变量,对价量因子的月溢价序列进行稳健回归。如表8所示,在考虑异常值影响后,上半年、下半年价量因子的溢价均显著为负,即反转效应在上半年和下半年均显著有效。相对而言,下半年的溢价要高于上半年,且稳定性更高,t值更显著。特别是对于换手率因子,上半年的年化单位溢价为-5.9%,下半年为-10.9%,两者相差5.1%,统计显著。可见,整体来看,下半年的价量因子表现相对更优。

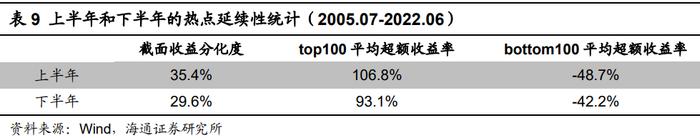

下半年反转效应相对较强可能与投资者情绪周期有关。上半年,投资者开始寻找新年的投资机会。在这个过程中,情绪相对乐观,热点主题和个股的延续性强,反转效应相应较弱。而下半年,情绪逐渐谨慎,热点的延续性较弱,涨幅也比上半年小。相应地,反转效应较强。

实际上,如下表所示,上半年涨幅最高的100只股票相对于全A等权组合的平均超额收益率为106.8%,而下半年为93.1%。即,以涨幅最高的100只股票反映的热点收益率,上半年比下半年高13.7%。此外,统计截面个股收益分化度(波动率),上半年为35.4%,下半年为29.6%,上半年的个股分化度明显高于下半年,这也从另一方面反映出上半年热点的延续性较强。

2.4 基本面因子

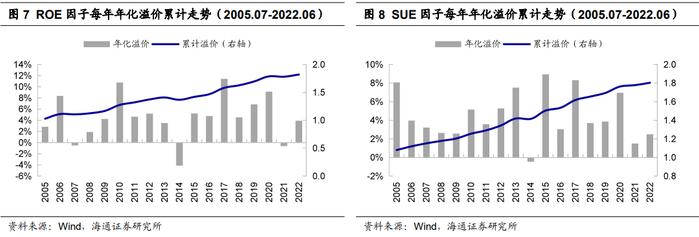

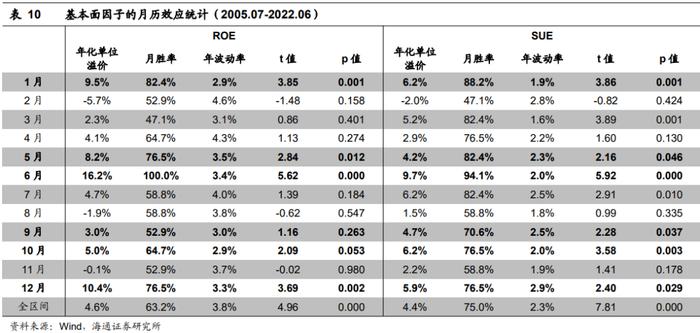

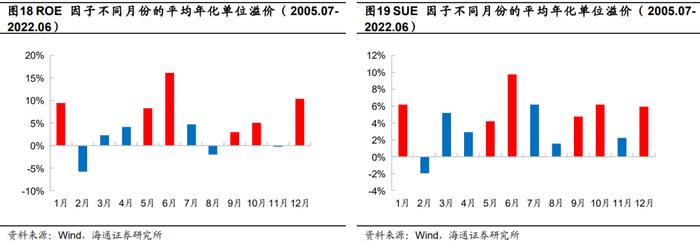

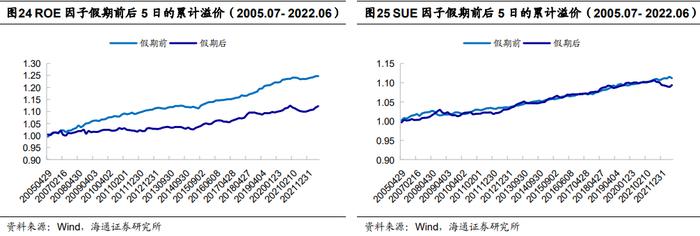

2005年7月至2022年6月,ROE因子、SUE因子的年化单位溢价分别为4.6%、4.4%,统计显著。即平均来看,1个标准差的ROE和SUE暴露,分别能带来4.6%和4.4%的年化超额收益。

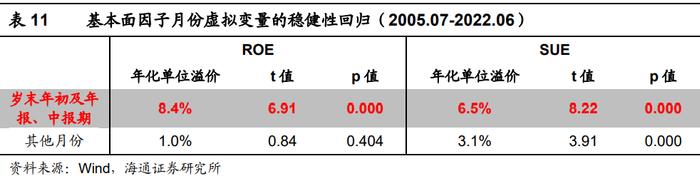

整体来看,年报和中报披露后,5-6月份,9-10月份,基本面因子表现较优,ROE和SUE因子有效的概率较大。另外,岁末年初,在寻找投资主题的过程中,投资者也会比较注重公司基本面。

为剔除异常值造成的影响,我们通过构建5-6月份、9-10月份、12-1月份因子值为1,其余月份为0的虚拟变量,对基本面因子的月溢价序列进行稳健回归。如表11所示,在考虑异常值影响后,上述月份基本面因子的溢价显著为正。ROE年化单位溢价为8.4%,SUE因子年化单位溢价为6.5%,均显著优于其他月份。可见,年报、中报披露后及岁末年初,基本面因子的表现较为优异。

2.5 小结

综上所述,过去17年间,常见因子的表现存在一定的月历效应。岁末年初,在寻找投资主题的过程中,投资者会比较关注公司基本面,基本面因子表现优异。2-3月份,受投资者情绪以及市场流动性宽松影响,小盘风格显著,小市值因子有效概率大。经历2、3月份的极端小盘行情后,4月份低波动、低换手率股票更胜一筹,小盘风格则暂时休整。5-6月份,年报、一季报披露完毕,基本面优异的公司受到投资者较大关注,ROE、SUE因子表现突出;同时,财报披露后,一些成长股的成长属性得以验证,成长风格走强的概率较大。进入下半年,与上半年相比,投资者情绪相对较为谨慎,热点延续性较弱,月收益率、换手率、波动率等反转类因子表现较为优异。此外,中报披露后的9-10月份,基本面因子表现突出。

03

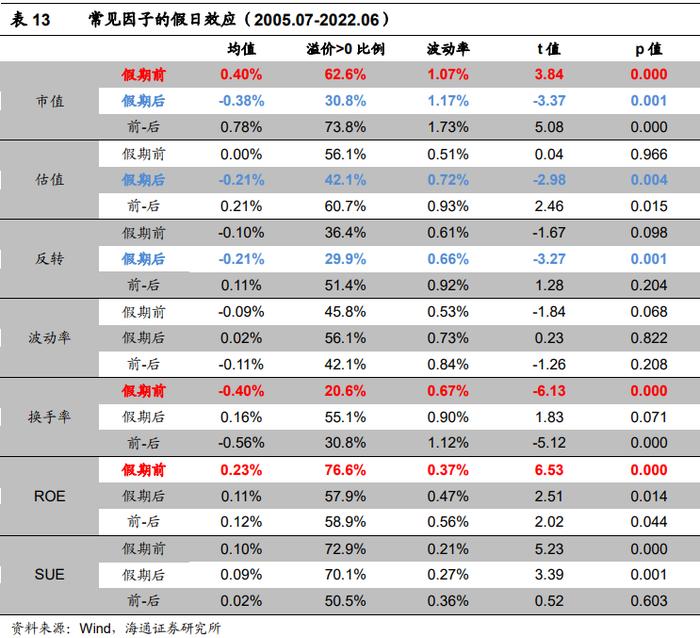

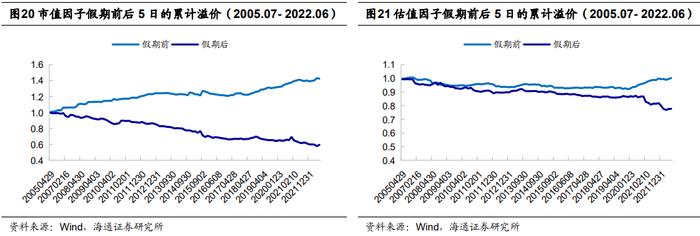

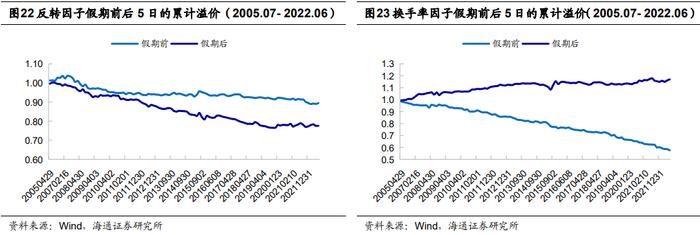

假日效应

除双休日外,A股休市的节假日包括:元旦、春节、清明、五一、端午、中秋、国庆。统计假期前5个交易日和后5个交易日的因子溢价,结果如下表所示。

节前市场追逐确定性,低换手、高盈利的大盘蓝筹股更受投资者青睐。大市值、低换手率、高ROE因子的平均5日溢价分别为0.40%、0.40、0.23%,次胜率分别为62.6%、79.4%、76.6%,表现突出;选股收益明显优于其他因子,且显著强于节后(表13)。

节后市场转而追求高弹性,前期跌得多的个股、小盘成长股,更受投资者欢迎。小市值、高估值、反转因子的平均5日溢价分别为0.38%、0.21%、0.21%,次胜率分别为69.2%、57.9%、70.1%,均在1%的置信度下统计显著,表现突出,选股收益明显优于其他因子。基本面因子中,节后盈利因子的表现明显下滑;而SUE因子则整体较为稳定,节前节后无显著差异。

04

季节效应的简单应用

根据因子的季节效应,我们可以做一些简单的应用。例如,配置一定比例的卫星策略,或者在风控模型中放松风格约束等,以此来增加组合在相应风格上的暴露,提升业绩表现。

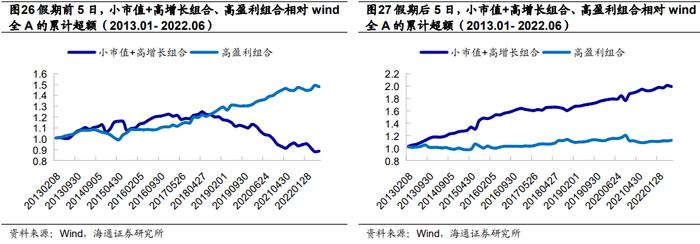

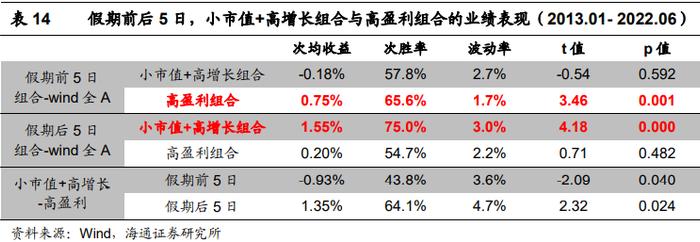

4.1 策略配置

根据节假日效应,节前市场追逐确定性,低换手、高盈利的大盘蓝筹股表现优异。因此,节前可配置相关风格的策略,如高盈利组合。该组合节前5个交易日相对wind全A指数的平均超额收益为0.75%,次胜率65.6%,统计显著(表14)。高盈利组合的构建可参见《如何优雅地抄基金经理作业(四)——盈利、增长、现金流:不可多得的基本面三角》。

而节后,市场追求高弹性,前期跌得多的、小盘成长股,更受投资者欢迎。因此,节后可配置相关风格的策略,如小市值+高增长组合。该组合节前平均跑输wind全A指数0.18%;而节后表现优异,相对市场平均超额1.55%,次胜率75.0%,统计显著。小市值+高增长组合的构建可参见《选股因子系列研究(八十三)——盈利加速的定量刻画与高增长组合的构建》。

即,从持有5个交易日的结果来看,节前高盈利组合表现优异,而节后小市值+高增长组合表现突出。

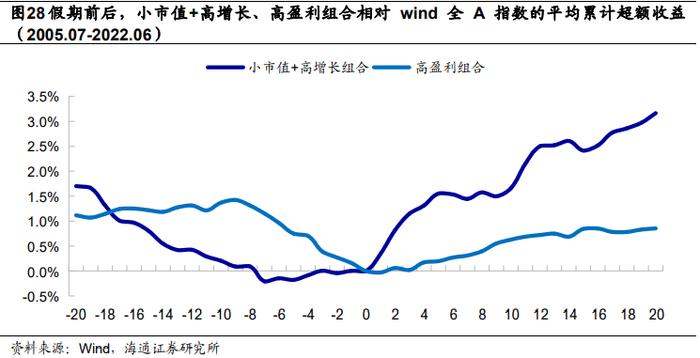

上图统计假期前后1-20个交易日,小市值+高增长组合与高盈利组合相对于wind全A指数的平均累计超额收益。结果显示,假期前1-10个交易日,高盈利组合超额收益突出,且显著优于小市值+高增长组合。而假期后,特别是假期后1-5个交易日,小市值+高增长组合超额收益突出,且显著优于高盈利组合。可见,节前更适合配置高盈利组合,而节后小市值+高增长组合的超额收益空间更大。

4.2 风控模型放松约束

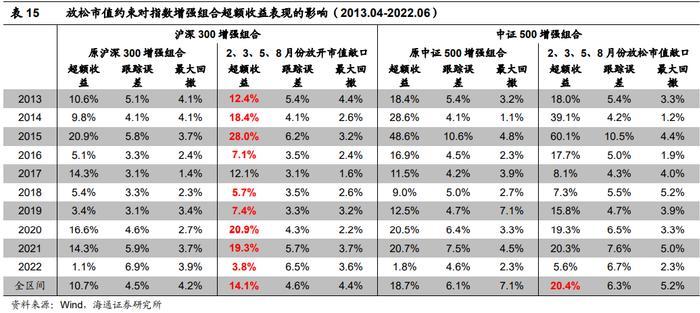

例如,对于市值因子,若将2、3、5、8月份的市值暴露由0放松到0.5个标准差,其他月份保持市值中性不变,对指数增强组合超额收益表现有显著提升。由下表可见,该方法可以在不明显增加风险的情况下,提升沪深300和中证500指数增强组合的超额收益率。特别是对于alpha来源较少的沪深300增强组合而言,更是如此。年化超额收益可由10.7%提升至14.1%;分年度来看,过去10年中有9年均跑赢原组合。

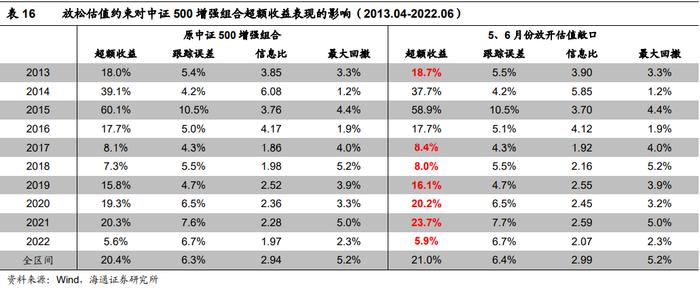

对于估值因子,若5、6月份较强的成长风格得以延续,那么我们可以在这两个月份放松估值敞口(由0.2放大为1)。结果显示,这两个月较宽松的成长风格暴露,可以在不明显增加风险的情况下,提升指数增强组合的超额收益率,年化提升0.6%;分年度来看,过去10年间有7年均跑赢原组合。

05

总结

2005年7月至2022年6月的17年间,A股整体呈小盘价值风格,即小市值、低估值股票优于大市值、高估值股票;但与其他因子相比,这两个因子波动率大、稳定性低,月胜率仅50%左右。而低涨幅、低波动、低换手、高ROE和高SUE异象统计显著,且稳定性高,年胜率在90%-95%左右。整体来看,同类因子相关性较强,而不同类别因子相关性较弱。此外,小市值因子与反转因子呈正相关关系,即小盘风格较强时,反转效应突出。低估值因子与波动率因子显著正相关,而与ROE、SUE显著负相关。即价值风格下,低波动的股票表现优异;而成长风格下,盈利好、增速快的公司表现突出。

常见选股因子表现出一定的季节效应,主要包括月历效应和假日效应。

岁末年初,在寻找投资主题的过程中,投资者会比较关注公司基本面,基本面因子表现优异。2-3月份,受投资者情绪以及市场流动性宽松影响,小盘风格显著,小市值因子有效概率大。经历2、3月份的极端小盘行情后,4月份低波动、低换手率股票更胜一筹,小盘风格则暂时休整。5-6月份,年报、一季报披露完毕,基本面优异的公司受到投资者较大关注,ROE、SUE因子表现突出;同时,财报披露后,一些成长股的成长属性得以验证,成长风格走强的概率较大。进入下半年,与上半年相比,投资者情绪相对较为谨慎,热点延续性较弱,月收益率、换手率、波动率等反转类因子表现较为优异。此外,中报披露后,9-10月份,基本面因子表现突出。

从节假日角度来看,节前市场追逐确定性,低换手、高盈利的大盘蓝筹股,更受投资者青睐。大市值、低换手率、高ROE因子表现突出,选股收益明显优于其他因子,且显著强于节后。节后市场转而追求高弹性,前期跌得多的个股、小盘成长股,更受投资者欢迎。小市值、高估值、反转因子表现突出,选股收益明显优于其他因子。

若季节效应得以延续,在部分时间点,我们可以配置一定比例相应风格的卫星策略;或者在指增风控模型中放松相应风格的约束,来增加因子暴露,提升业绩表现。例如,节前高盈利策略超额收益显著,而节后小市值+高增长策略超额收益空间更大。即相对而言,节前更适合配置高盈利组合,而节后则可配置小市值+高增长组合。对于指增策略而言,有条件地放松风格因子的约束,可以在不明显增加风险的情况下,较为明显地提升沪深300和中证500指数增强组合的超额收益率。

06