9月云端分享【第1讲】|2022年中国城市房地产市场投资前景研究报告

云端交流,知识共享,线上研讨,克而瑞研究中心9月线上直播分享持续进行。作为克而瑞的专业研究平台,研究中心通过地产金融峰会、产品力发布会等线上线下活动,致力于构建覆盖房企、基金券商、机构、媒体以及行业专家的生态交流平台。

9月第1场直播聚焦城市房地产市场投资前景,由克而瑞研究中心高级研究总监马千里带来《2022年中国城市房地产市场投资前景研究报告》的主题分享。

马千里

克而瑞研究中心高级研究总监

<核心观点>

前景排行前10的城市名单中,长三角城市数量进一步增加至5个,前5依旧是四个一线城市和杭州。在相对一线城市更为开放的人才引进政策下,2021年以来杭州的热度始终处于各城市前列。

结合2021年常住人口总量、常住人口户籍人口比等指标来看,流动人口持续向长三角、大湾区集聚,大连、哈尔滨人口均现负增长。

尽管对于四线县级市投资,现阶段需要避免其风险——拿地难销售、去化慢,但从长期发展趋势考量,若发展规划如期实现,这些县级市就是城镇化发展潜力最大的地方。

本次分享分为三个部分:第一部分对投资前景前50和后50城市进行介绍,第二部分指标体系变化升级介绍,第三部分对2022年榜单解读,对不同能级城市表现进行详细分享。

一、榜单发布

从榜单看,前两位依然是北京、上海,这两个市场发展可以对标国际上的城市,尽管去年以来房地产行业走势式微,但这两个城市仍有大量住房需求没有满足、仍有较强的人口吸纳能力、高收入的岗位。北京、上海需求和抗风险能力在这轮周期中仍有不可比拟的优势。

第三位杭州超过深圳、广州,得益于新冠疫情以来快速经济增速,对人才落户政策、人口吸纳也比较快,从地市、房市来看也是表现很热的。

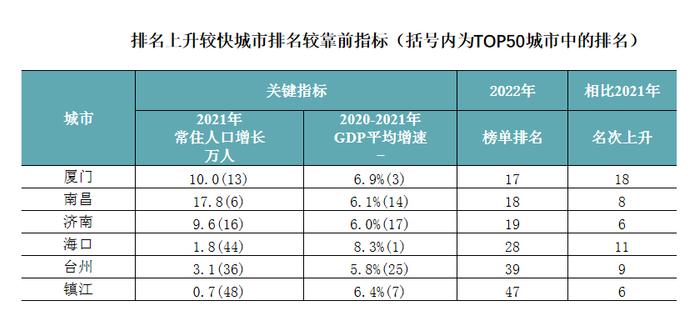

另外一些上升较快的城市(类似杭州情况),如合肥、厦门、南昌等城市,值得一提的是厦门。2021年中国经济发展面临巨大挑战的时候,厦门实现了GDP的高增长,快于其他二、三线城市。另外上升较快的南昌也值得关注。

排名后50的城市主要位于东北、西北省份,如甘肃、陕西、黑龙江。

二、指标体系

今年是克而瑞研究中心城市前景测评第十年,每一年都会对指标体系进行升级修正,今年对常住人口长期增速、长期人口短期变化进行并列,并注重考虑短期的变化,特别是综合考虑了新冠疫情后短期人口增速发生的变化。

另外,我们着重考量了GDP增速即疫情下2020-2021年两年的复合增长率,由此来比较各城市应对疫情挑战下的自身经济增长表现。

三、榜单解读

首先看下城市投资前景排名格局,前景排行前10的城市名单中,长三角城市数量进一步增加至5个,前5依旧是四个一线城市和杭州,其中北京、上海分列首次两席。杭州位列第三,在相对一线城市更为开放的人才引进政策下,2021年以来杭州的热度始终处于各城市前列,排名较去年上升两个位次升至第三。广州、深圳排名均下降一个位次排在第四、五位。

城市群角度,长三角整体排名靠前,结合2022年城市投资前景排名分布图,可以看到从南京开始经过苏南、南通、上海再到杭州、宁波、浙江沿海一带,大面积的长三角城市都排在前50内。

此外大湾区除了广州、深圳外,包括佛山、惠州、中山这些城市经济发展水平比较高,很多也是能排在前50以内。

排名200以外的城市,主要集中在西北、西南、东北等地。

从前10、前50来分布看,除了在长三角、珠三角有省会以外的城市分布外,其他区域的大部分主要是省会城市。

从2022年上半年土地市场表现来看,也可以看到长三角土拍区域的热度仍然相对较高,宁波、杭州、合肥、盐城、台州上半年平均溢价率仍保持在5%以上,其中合肥平均溢价率达到了9%,在上半年成交量TOP20城市中排名第一,台州平均溢价率也达到了8%。

需求角度,从2021年城市常住户籍人口比分布看,流动人口持续向长三角、大湾区集聚,大连、哈尔滨人口均现负增长。不仅广州、深圳聚集了大量的外来流动人口,东莞、中山、佛山、珠海、惠州等市也集聚了大量的外来人口。

与长三角、大湾区核心城市群强势的人口吸纳效应相对,安徽西部、河南东部、广东东西两翼、广西均出现了大面积的人口流出,如六安、汕尾、亳州等市户籍人口流出均超出二成以上,大量青壮年家庭的流出,使得本地人口结构进一步向“386061部队”变化,住房需求和支付能力也大受影响,而其中人口规模较小、收入水平不高的城市,在目前的行业背景下需求侧也将面临更大的挑战。

青海、河南、湖南、湖北、云南、江苏等省份城市人均住房面积超过40平方米。

大多数人口流入城市均为各省省会或资源型城市,如内蒙古的鄂尔多斯、四川的攀枝花、新疆的克拉玛依、陕西的嘉峪关等。

供给角度,“十四五”助推保租房提速发展,京沪中期可售宅地供给更加稀缺。七普中租赁户占比为21%,其中廉租房仅占租赁户中的12%,发展空间很大,也可以提升城市吸引力促进城镇化。

2022年是完成十四五租赁计划最关键的一年,40个城市计划筹建租赁住宅套数较上年翻番。预计今年集中供地的重点城市涉租宅地供应量将会有增无减。在2022年初,住建部相关负责人表示,2022年要大力增加保障性租赁住房供给,40个重点城市全年建设筹集保障性租赁住房240万套(间),占十四五规划总目标650万套(间)的37%,约是2021年的1.5倍。

从去年供地情况看,大部分城市没有完成供地目标,主要受集中供地及流拍影响。今年多数城市的供地结构也明显优化,中心城区优质地块的供应量明显增多,比如合肥、厦门、成都、重庆、武汉等城市中心城区及热点片区的供地幅数占比都在五成以上。

规模角度,市场转冷下多城下半年成交缩量,重庆、徐州等降幅超三成。从全国地级市成交规模分布来看,绝大部分中小城市的成交金额都在300亿元以下,如石嘴山、七台河等中西部、东北小城市,年商品住宅成交金额甚至不足10亿元,市场容量很小小。结合人口变化来看,大部分中小城市都面临着人口减少的困境,与此同时,当地置业需求多被前几年的棚改去库存提前透支,因而近年来不少中小城市的成交规模增长速度放缓,部分城市已经见顶回落。

2021年下半年,受房地产调控政策显著收紧影响,全国楼市热度显著下行,包括此前热度较高的深圳、杭州、合肥等城市,下半年楼市成交量明显不敌上半年。就典型城市来看,重点城市中仅沈阳、西安等少数城市在下半年的成交规模略高于上半年,其余城市的成交量均不敌上半年,如杭州、重庆、武汉、宁波、徐州等城市的成交规模降幅都在30%以上。

沈阳、西安、海口等2021年下半年成交面积反超上半年的城市,主要是由于上半年供应量偏低导致成交量低位,下半年市场供应加大、同时如沈阳等城市开始以价换量,成交面积因而较上半年有所走高。不过,这些城市在2022年上半年成交规模也无一例外地全部下跌,尤其是沈阳,2022年上半年成交面积环比下跌了43%,市场显著遇冷。

投资角度,地价回落修复投资利润空间,厦门、宁波、杭州显著受益。从2020年开启集中供地以来,全国地价经历了从微幅上涨到向下回落过程。从2020年到2021年上半年,大部分城市地价环比指数在100以上,属于正增长,进入2021年三季度、四季度,尤其是2021年四季度,大多数城市地价环比指数回落100左右或以下,在多城土拍门槛明显放宽的影响下,地价降幅甚至超过了第三季度,拿地价格明显下降。在加上一些土地投资门槛放宽,限价放宽,导致一些典型一二线城市或热点二三线城市,投资利润空间较以往有所修复,利润空间比前期有所放大。

从房地价差的情况来看,也可以看到像厦门、长春、福州、宁波、杭州,2021年下半年成交涉宅地的房地价差明显高于上半年,仅长沙、青岛等少数城市因成交结构更偏向房价较低的郊区而导致房地价差空间缩小。再与2020年相比来看,仍有过半的城市在2021年下半年的房地价差水平超过2020年,利润空间明显扩充。

城市能级角度,

一线城市,人口总量增长放缓,但高收入群体仍然高于其他城市,市场需求韧性还是很强。如2022年二季度北京、广州新房成交情况可以看到楼市企稳的势头。北、上、广、深市场需求侧规模及市场抗风险能力仍然是其他能级城市难以企及的,特别是疫情影响下楼市需求侧稳健依旧。

从更长期的土地消化周期指标来看,基本去化周期都是在3年以内。从2022年的土拍进行情况来看,在人才落户政策放宽、供地门槛降低等政策利好之下,北京、上海、深圳土拍热度依旧高居全国前列,房地产企业仍然对一线城市的优质地块报以充分信心。因此,一线城市的投资前景依然位居全国各能级城市之首。

二线城市,目前平均城镇化率已经达到了80%,天津、南京、厦门等地城镇化率更是达到了85%以上,考虑到耕地红线和城郊均衡发展等因素,未来这些大城市城镇人口或可进一步增加,但城镇化率进一步提升的空间已经很小。

对比“十四五”发展规划来看,二线城市城镇化发展目标大多相对保守,并且由于七普人口数据超预期发展,武汉、西安、杭州、南京等强二线城市已经早早完成了各自“十四五”规划中制定的2025年的城镇化率发展目标;即便按照各地“十四五”发展规划中的增量来看,这些强二线城市城镇化率的增长目标也大多定在3个百分点以内,典型如武汉“十四五”的城镇化发展目标更是保持正增长,维持在84%以上即可。

而从二线城市2021-2022年首轮及第三轮集中供地地价房价比指标来看,该指标也反映了利润率的情况。最高卡在0.6的线上的一些城市,如杭州、厦门、福州等,这些城市利润空间还是有保证的。

三线城市,据2021年城市统计年鉴中的数据显示,只有8%的城市经济总量超过了5000亿元,70%的三四线城市经济总量介于500亿元至3000亿元之间,整体经济实力仍处于较弱水平。从区域分布来看,这些经济总量较高的城市集中分布在东部沿海一带,特别是大湾区和长三角核心区的城市如无锡、佛山、南通等,这些城市的GDP总量都超过了1万亿,经济实力甚至超过了大部分二线城市;而中西部城市中仅有个别城市的经济总量超过了3000亿元,超过5000亿元则仅有洛阳、襄阳等寥寥数市,东北、西北等地区的部分三四线城市经济总量甚至低于500亿元,能级内部之间经济实力差距较大。

今年我们研究下沉,深入到四线县级市的研究。尽管对于四线县级市投资,业内整体认为要避免其风险——拿地难销售、去化慢,但从中国长期城镇化发展去考量,如四线县级市如预期发展,这些县级市就是潜力最大的地方。

在280个地级市的市本级中,常住人口总量达到6.4亿人,其中居住在城区的人口3.5亿,城区人口占常住人口的比例达到了56%。反观在336个县级市,常住人口总量为2.1亿,城区人口占常住人口的比例只有32%,远远低于地级市的市辖区,城镇化发展空间巨大,县级市城区人口的增长,势必带来大量的刚性住房需求。正如发改委在解释推进县城发展的意义时所说,“在城镇化进程中,农民到县城买房子、向县城集聚的现象很普遍”。

问答环节

Q1

1、保租房发展空间有多大,会对城市发展前景产生哪些影响?

A1

从需求角度看,根据七普数据显示,我国城镇家庭中租赁户家庭约为15%,即6000万户左右,这其中又有12%居住在廉租房,约700万户。因此,未来保租房发展空间较大。

而居住在商品房的城镇家庭中,大约有5%的家庭可以住进廉租房。所以,廉租房供给规模还比较低。通过对重点22城2021年供地计划中的商品住宅和租赁用地的规模进行相关测算后发现,除济南之外,其他城市的供地计划中租赁房供地占比均高于10%,也就是达到了现在供给水平的2倍以上。尤其是北京上海租赁用地占商品住宅用地的40%左右,其次是厦门、深圳、杭州、合肥等城市,比重在15%以上,其他城市则在10%左右。

Q2

最看好哪个城市群的发展前景?

A2

从各方面看,最看好长三角城市群的发展。目前长三角各城市常住人口户籍比分布情况看,主要还是向该区域聚集。事实上,长三角人口流入情况略逊于珠三角,但人口流入的城市数量却比珠三角更多。除了长三角内一二线城市外,其他苏南或绝大部分浙江的城市人口都是显著流入的,外来人口对于需求侧支撑更大一些。例如,嘉兴市得益于上海和杭州发展的外溢效应,今年以来外来人口处于持续流入状态,新增住房需求持续增长。在2021年市场调整时,嘉兴市区的商品房成交面积同比增长了3成。

从企业投资角度看,目前行业处于周期性低位,但长三角城市的土拍热度相对较高,例如杭州、宁波、合肥等城市的土拍平均溢价率达5%以上,台州更是高达8%。

从今年年中市场复苏来看,杭州、宁波、南京、苏州等城市的楼市成交回升幅度较为可观。

在三四线城市拿地倾向看,近年来,房企在长三角城市的投资占比持续增加。如2021年,房企在长三角城市的投资占比高达62%,较2020年增加9个百分点,较2018年增加15个百分点。而房企在珠三角城市的投资占比仅四分之一,变化不大。从体而言,长三角城市的吸引力更大。