中国银河证券刘丹:长期利率的定价与经济周期的看法

Wind万得

如何看中国经济周期、制造业的周期和房地产周期的波动?长期利率的定价是由什么因素决定?在中国银河证券“债市专题:长期利率的定价与经济周期的看法”直播中,中国银河证券总量组组长、首席FICC&固收分析师刘丹带来了深度解读,以下是嘉宾部分观点,扫码即可回看全部会议内容!

01

长期利率水平主要由企业盈利能力决定

长期利率的定价,我们认为是与全社会盈利水平具有高度的相关性。10年期国债的利率和全部A股(非金融行业)的ROE水平以及房地产的ROE水平,长期来讲具有相对同步的趋势和波动关系。趋势来讲,实际上全行业ROE水平和10年期国债利率的拐点实际上是错位的。这种错位我们的一个解释是,从2007年以后全行业的利润长期趋势是下行的,但是下行中10年期国债的利率的拐点远远滞后于全行业的利润水平,主要是因为2007年到2014年的区间范围内房地产行业保持了比较高的利润。

图片来源:中国银河证券研究院

在这个过程中,地方政府融资平台基于土地资产进行融资,同时土地和房产货币化的过程中,融资需求其实是有一个快速的扩张。在融资需求的影响之下,利率的水平和长期全行业的盈利水平出现了拐点错位,也出现了趋势短期的背离。但是从2015年以后,我们可以看到随着供给侧改革,包括政府融资的规范,利率的波动和全行业ROE的波动基本上保持了一定程度匹配。尾端来讲,现在房地产行业的利润水平是急速下降,随着2021年全球经济的复苏,整个全行业的ROE水平维持在一个比较高的位置。后面利率我们怎么看?主要取决于全行业利润以及房地产利润后续的一个判断。

2015年以后利率的走势主要由需求主导。M2货币的供给保持了相对长期的同比增速稳定。融资需求的波动主导利率的波动,融资需求利率波动和房地产的周期密切相关,所以说房地产周期的波动决定了利率的周期波动。我们用两个ROE的指标,一个是全行业的ROE,一个房地产的ROE,对10年期国债收益率进行长期趋势的拟合。拟合的结果非常不错,误差的均值是0,标准差是27个bps,基本上把握了10年期国债的走势。也就是说我们通过全行业ROE和房地产行业的ROE基本上可以解释10年期国债周期的波动以及趋势的变化。

其实明显看出来二季度ROE的水平是拐向上的,后面是不是有可持续性决定了对利率的判断。后面我们认为持续性有可能会比较长,因为从分行业的ROE去看,二季度演绎的行情无论是全球还是中国,它演绎的是上游能源和原材料的价格大幅上涨导致相关行业资源能源、交运等与能源涨价相关的行业改善,而在设备制造、工业服务这些行业的ROE是大幅度下行,科技领域盈利虽然有所改善,但并不是主要的融资主体,所以对利率的影响不大。

02

如何看中国经济周期和制造业周期波动?

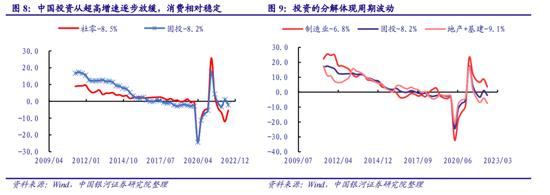

中国的经济周期如果单看GDP,或者看社零、固投,其实周期的波动总体上并不是特别明显,主要体现在增速换挡,从一个超高的经济增速逐步放缓到一个中等增速的水平。中国的经济周期主要体现为一个投资的周期。投资周期我们又将分解成一部分是制造业,主要受外需、全球经济周期影响,另外就是基建和地产。基建和地产周期受政策和内需主导的作用。

图片来源:中国银河证券研究院

金融周期其实2016年之前是供给主导,2016年之后是需求主导。在中国的金融周期和经济周期中,我们重点来考量制造业周期和地产周期。制造业的周期波动,它和外需就有一个高度的关联。尤其是2015的供给侧改革以后,过度投资不在,整个周期的波动就跟海外的需求周期的波动基本上保持同步。我们提了几个指标,包括中国的PPI,欧元区的制造业PMI,还有一个是美国的CPI,就是它的消费,基本上它和外需的相关关系比较大。目前海外的总需求的萎缩,当前从滞胀转为衰退的迹象是非常明显的。

当前无论是CRB指数,还是油价、铜的下跌其实就是从“胀”转为“滞”,体现得非常明显。历次石油危机对经济冲击的程度是非常大的,我们在之前的报告《美国50年周期看大类资产走向》已经详细的分析了这次能源供给的冲击,加上外围金融条件的收紧,参照以往的石油危机以及它的冲击到底有多大?假设6月份是能源的一个高点,未来的四个季度很有可能国外GDP就是不断下行。而能源的高点,实际上对于欧洲来讲,天燃气的价格似乎并不是到了顶点。所以说危机影响持续的时间以及幅度很有可能是超过以往的石油危机。由于中国的PPI也显现出与外需的一个高度关联,制造业、PPI和外需的高度关联,而后面外需又面临着非常大的一个萎缩压力,所以我们推出来的一个结论,制造业后面面临的压力会非常大。

图片来源:中国银河证券研究院

我们看主要的生产国包括中国和印度,两个国家的制造业的PMI加和与发达经济体的制造业的PMI美欧英的加和的关系。基本上中印的制造业的周期还是在跟着欧美的制造业的周期在走,而中国的制造业PMI又和印度的指数体现出来一定的负相关的关系。就是说一方面是全球总需求的萎缩,另一方面又面临着出口替代,所以说制造业后续外需的压力会拖累后面的表现。

03

房地产周期如何看?

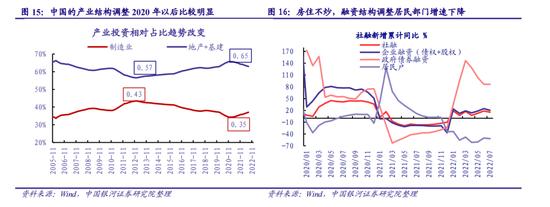

2013年其实是中国经济的拐点,当时次贷危机和欧债危机影响下全球总需求萎缩,中国制造业持续下行。从产业结构上去看,制造业的占比持续下降,地产和基建的占比持续抬升。2020年、2021年中国产业结构调整,尤其是在房住不炒的背景下,地产和基建占比开始明显下降,制造业占比明显抬升。这种产业结构的变化,实际上意味着以前靠债务扩张来拉地产、基建的方式会抬高利率,制造业为主的增长方式一定程度上信用扩张不会过度,不会特别明显。融资需求其实是萎缩的,但是这种萎缩实际上代表着更高质量的增长。房地产行业景气度的下降,也就是意味着更低的信用扩张速度以及更低的利率水平。从全球去看,以制造业为主的国家它长期的利率水平基本上都是偏低的,比如说德国,还有日本,当然还有其他的一些因素,产业的结构也决定了整体的利率水平。

图片来源:中国银河证券研究院

第二个居民部门的信用扩张的情况看,居民部门在2021年年底的时候杠杆率超过60%,政策层对居民部门杠杆比较谨慎。我们看到居民部门的杠杆和金融周期的关联其实并不大,08年以后任何的金融周期,居民部门都是在持续加杠杆,伴随着居民部门储蓄率的下降。但是在2020年以后,居民部门储蓄率下降的趋势发生了转变。

我们把整个投资分解成基建+地产以及制造业两类的话,它们之间是一个互相对冲的关系。但是我们把制造业、基建,房地产三项分开的话,我们发现房地产实际上跟制造业是一个顺周期关系,而真正起到对冲作用是基建。说明房地产行业的景气度一定程度上依赖制造业。所以说制造业是根本,房地产的发展,居民部门的加杠杆,它都是基于居民之前积累的财富还有相应的就业的机会。