红墙转债:混凝土外加剂行业头部企业(东吴固收李勇 陈伯铭)20231018

报告摘要

事件:

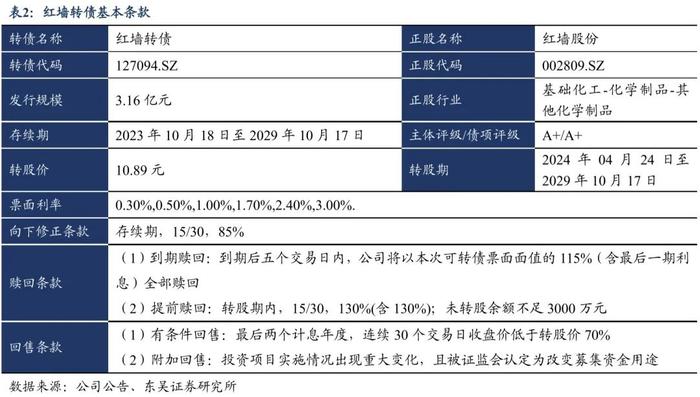

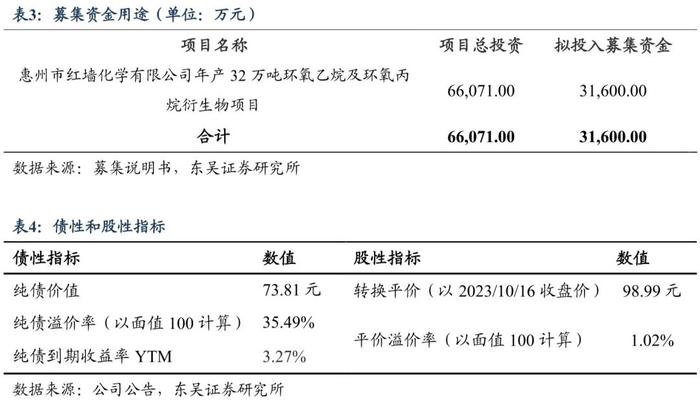

■ 红墙转债(127094.SZ)于2023年10月18日开始网上申购:总发行规模为3.16亿元,扣除发行费用后的募集资金净额用于惠州市红墙化学有限公司年产32万吨环氧乙烷及环氧丙烷衍生物项目。

■ 当前债底估值为73.81元,YTM为3.27%。红墙转债存续期为6年,中证鹏元资信评估股份有限公司资信评级为A+/A+,票面面值为100元,票面利率第一年至第六年分别为:0.30%、0.50%、1.00%、1.70%、2.40%、3.00%,公司到期赎回价格为票面面值的115.00%(含最后一期利息),以6年A+中债企业债到期收益率8.75%(2023-10-16)计算,纯债价值为73.81元,纯债对应的YTM为3.27%,债底保护一般。

■ 当前转换平价为98.99元,平价溢价率为1.02%。转股期为自发行结束之日起满6个月后的第一个交易日至转债到期日止,即2024年04月24日至2029年10月17日。初始转股价10.89元/股,正股红墙股份10月16日的收盘价为10.78元,对应的转换平价为98.99元,平价溢价率为1.02%。

■ 转债条款中规中矩,总股本稀释率为12.13%。下修条款为“15/30,85%”,有条件赎回条款为“15/30、130%”,有条件回售条款为“30、70%”,条款中规中矩。按初始转股价10.89元计算,转债发行3.16亿元对总股本稀释率为12.13%,对流通盘的稀释率为17.42%,对股本有一定的摊薄压力。

观点:

■我们预计红墙转债上市首日价格在110.42~123.37元之间,我们预计中签率为0.0012%。综合可比标的以及实证结果,考虑到红墙转债的债底保护性一般,评级和规模吸引力一般,我们预计上市首日转股溢价率在18%左右,对应的上市价格在110.42~123.37元之间。我们预计网上中签率为0.0012%,建议积极申购。

■ 红墙股份是一家专业从事研发、生产、销售混凝土外加剂的上市公司。公司持有广东省著名商标“红墙”商标,被评为“广东省名牌产品”,公司还获评“广东省自主创新标杆企业”、“广东省雇主责任示范企业”等荣誉称号。同时,公司还是广东省建筑材料行业协会副会长单位中唯一的一家混凝土外加剂企业,是《聚羧酸系高性能减水剂》、《混凝土外加剂安全生产要求》等多个标准的起草与参编单位。

■ 2018-2021年公司营收稳步上升,2022年营收出现骤减,2018-2022年的复合增速为0.18%。2022年,公司实现营业收入9.38亿元,同比减少39.52%。与此同时,近年来公司归母净利润呈现先升后降趋势,2018-2022年复合增速为7.12%。2022年公司实现归母净利润0.90亿元,同比减少20.23%。

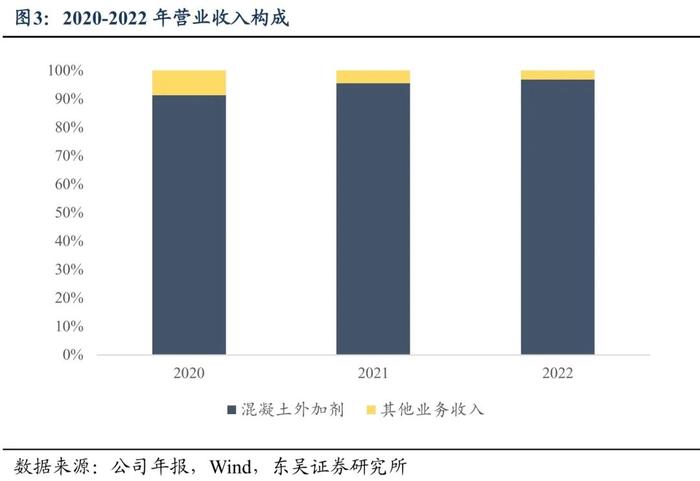

■ 公司的主要营收构成变动较小,核心产品为混凝土外加剂,其他业务收入主要为水泥销售业务。自2018至2022年,核心产品及业务占营业收入的比重维持在90%以上,并且逐年增加。

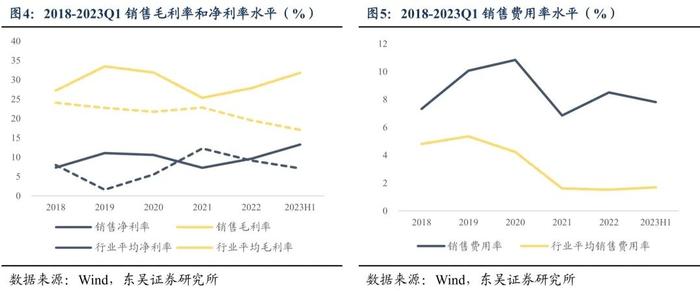

■ 公司销售净利率和毛利率波动较大,管理费用率呈现下降趋势,销售费用率和财务费用率保持稳定。2018-2022年,公司销售净利率分别为7.33%、11.07%、10.61%、7.27%和9.59%,销售毛利率分别为27.21%、33.47%、31.87%、25.34%和27.87%。

■ 风险提示:申购至上市阶段正股波动风险,上市时点不确定所带来的机会成本,违约风险,转股溢价率主动压缩风险。

正文

1. 转债基本信息

当前债底估值为73.81元,YTM为3.27%。红墙转债存续期为6年,中证鹏元资信评估股份有限公司资信评级为A+/A+,票面面值为100元,票面利率第一年至第六年分别为:0.30%、0.50%、1.00%、1.70%、2.40%、3.00%,公司到期赎回价格为票面面值的115.00%(含最后一期利息),以6年A+中债企业债到期收益率8.75%(2023-10-16)计算,纯债价值为73.81元,纯债对应的YTM为3.27%,债底保护一般。

当前转换平价为98.99元,平价溢价率为1.02%。转股期为自发行结束之日起满6个月后的第一个交易日至转债到期日止,即2024年04月24日至2029年10月17日。初始转股价10.89元/股,正股红墙股份10月16日的收盘价为10.78元,对应的转换平价为98.99元,平价溢价率为1.02%。

转债条款中规中矩。下修条款为“15/30,85%”,有条件赎回条款为“15/30、130%”,有条件回售条款为“30、70%”,条款中规中矩。

总股本稀释率为12.13%。按初始转股价10.89元计算,转债发行3.16亿元对总股本稀释率为12.13%,对流通盘的稀释率为17.42%,对股本有一定的摊薄压力。

2. 投资申购建议

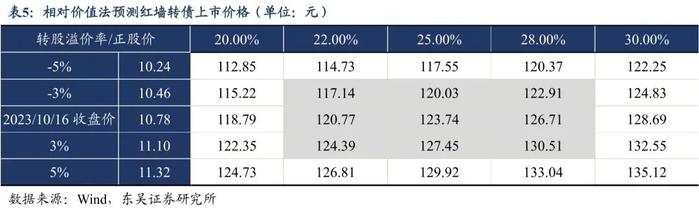

我们预计红墙转债上市首日价格在117.14~130.51元之间。按红墙股份2023年10月16日收盘价测算,当前转换平价为98.99元。

1)参照平价、评级和规模可比标的华锐转债(转换平价93.62元,评级A+,发行规模4.00亿元)、微芯转债(转换平价94.83元,评级A+,发行规模5.00亿元)、深科转债(转换平价93.52元,评级A+,发行规模3.60亿元),10月16日转股溢价率分别为37.76%、33.59%、37.33%。

2)参考近期上市的九典转02(上市日转换平价115.29元)、华懋转债(上市日转换平价92.28元)、赛特转债(上市日转换平价89.16元),上市当日转股溢价率分别为36.44%、37.34%、45.06%。

基于我们已经构建好的上市首日转股溢价率实证模型,其中,基础化工行业的转股溢价率为25.63%,中债企业债到期收益为8.75%,2023年半年报显示红墙股份前十大股东持股比例为55.87%,2023年10月16日中证转债成交额为33,497,524,855元,取对数得24.23。因此,可以计算出红墙转债上市首日转股溢价率为17.56%。

综合可比标的以及实证结果,考虑到红墙转债的债底保护性一般,评级和规模吸引力一般,我们预计上市首日转股溢价率在25%左右,对应的上市价格在117.14~130.51元之间。

我们预计原股东优先配售比例为66.76%。红墙股份的前十大股东合计持股比例为55.87%(2023/06/30),股权较为集中。假设前十大股东80%参与优先配售,其他股东中有50%参与优先配售,我们预计原股东优先配售比例为66.76%。

我们预计中签率为0.0012%。红墙转债发行总额为3.16亿元,我们预计原股东优先配售比例为66.76%,剩余网上投资者可申购金额为1.05亿元。红墙转债仅设置网上发行,近期发行的中富转债(评级AA-,规模5.20亿元)网上申购数约852.08万户,翔丰转债(评级AA-,规模8.00亿元)853.87万户,运机转债(评级AA-,规模7.3亿元)871.02万户。我们预计红墙转债网上有效申购户数为858.99万户,平均单户申购金额100万元,我们预计网上中签率为0.0012%。

3. 正股基本面分析

3.1财务数据分析

红墙股份是一家专业从事研发、生产、销售混凝土外加剂的上市公司。公司持有广东省著名商标“红墙”商标,被评为“广东省名牌产品”,公司还获评“广东省自主创新标杆企业”、“广东省雇主责任示范企业”等荣誉称号,“恒利”被评为中国驰名商标。公司为广东省优秀企业,同时还是广东省建筑材料行业协会副会长单位中唯一的一家混凝土外加剂企业,是《聚羧酸系高性能减水剂》、《混凝土外加剂安全生产要求》等多个标准的起草与参编单位。

2018-2021年公司营收稳步上升,2022年营收出现骤减,2018-2022年的复合增速为0.18%。2022年,公司实现营业收入9.38亿元,同比减少39.52%,主要系受下游房地产企业需求疲软及公司加强客户管理,集中发展重点客户,进一步加强对客户的信用核查,收紧对回款能力弱、规模较小等客户新业务的审批的影响,公司业务规模下降。

与此同时,近年来公司归母净利润呈现先升后降趋势,2018-2022年复合增速为7.12%。2022年公司实现归母净利润0.90亿元,同比减少20.23%。2021年,公司归母净利润同比减少20.45%,主要受原材料价格上涨及公司为谨慎应对房地产行业震荡,计提的信用减值损失大幅增长所致。2022年归母净利润延续下降趋势系受下游房地产需求疲软影响。

公司的主要营收构成变动较小,核心产品为混凝土外加剂,其他业务收入主要为水泥销售业务。其他业务收入金额和占比较小,主要系公司主营业务规模增长迅速,同时水泥销售业务毛利率较低,公司根据市场情况减少了水泥业务所致。自2018至2022年,核心产品及业务占营业收入的比重维持在90%以上,并且逐年增加。

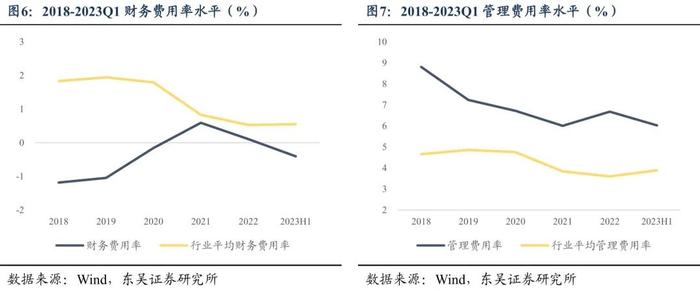

公司销售净利率和毛利率波动较大,管理费用率呈现下降趋势,销售费用率和财务费用率保持稳定。2018-2022年,公司销售净利率分别为7.33%、11.07%、10.61%、7.27%和9.59%,销售毛利率分别为27.21%、33.47%、31.87%、25.34%和27.87%。2021年,公司毛利率为25.34%,同比下降2.53个百分点,主要系聚羧酸外加剂毛利率下降所致。2021年聚羧酸外加剂原材料聚醚单体价格上涨幅度较大,公司向客户调整售价、转移成本存在时滞性,销售价格未能完全覆盖原材料价格对毛利率的影响。2022年公司毛利率同比增加2.32个百分点,主要系聚羧酸系外加剂毛利率升高所致,其中毛利较低的母液产品销售占比降低较多,导致毛利较高的成品销售占比提升。2023年上半年,管理费用同比下降30.52%,主要系公司对人员数量进行优化以及费用控制导致的管理费用中职工薪酬、办公费等费用支出下降所致。

注:图4-7中的行业平均线,均是通过计算申万二级行业指数的各项费用和主营收入的比值,得到相应的费用率,而不是单个公司的额相应费用率的加权平均,这种计算方法在行业集中度比较高的时候,可能会突出主营收入较大的公司的影响,弱化主营收入较小的公司的影响。

3.2公司亮点

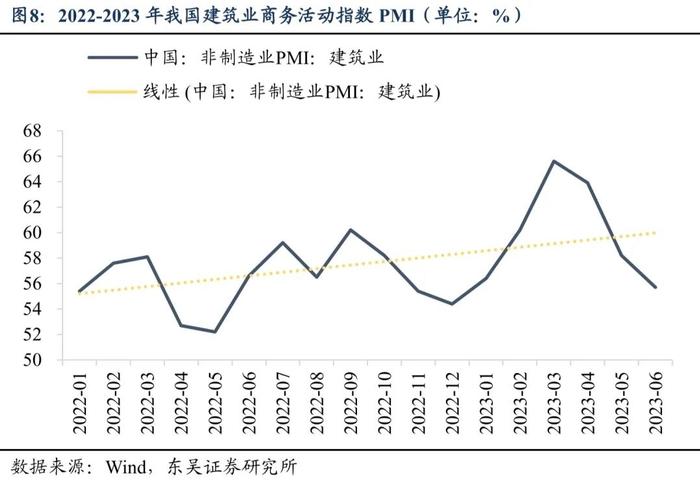

下游房地产有所回暖,行业集中度有望提高。混凝土外加剂的业务发展与下游建筑行业息息相关,2022年我国房地产行业投资额132,895亿元,房屋新开工面积120,587万平方米,虽然下游的房地产行业在宏观调控下增量有所收缩,但仍是一个规模巨大的行业。根据国家统计局统计,尽管相关指数存在一定波动,2023年建筑业商务活动指数PMI较2022年有所上涨,房地产行业有回暖迹象;2023年6月1日的建筑业商务活动指数为55.7%,仍位于较高景气区间,建筑业生产保持较快增长,在此过程中混凝土与混凝土外加剂的需求量也将上升。

现阶段我国混凝土外加剂行业处于产业集中度低,竞争激烈的阶段,企业数量众多,技术和装备水平却参差不齐。近年来,下游市场多样化的需求对混凝土外加剂企业的研发能力提出了更高要求,市场份额将向研发能力更强的行业龙头企业集中。同时,在环保标准日益提升的背景下,业内不达标的小企业逐渐被清退出市场,而公司作为中国混凝土外加剂企业的领先企业之一将直接受益。根据中国混凝土网统计,2018年至2020年,苏博特、垒知集团、红墙股份市场占有率之和稳步提升,行业向龙头集中趋势显著,行业由分散竞争型向低集中竞争型过渡。

布局精细化工,实现降本增利。聚醚单体是公司主要产品聚羧酸系外加剂的主要原材料,公司基于此正着手布局聚醚单体的研发生产,从而进入产业链上游环节,落实“纵向一体化”的产业链发展战略。此举能够保障公司目前及未来产能扩增过程中的聚醚大单体等原材料的供应,并降低公司的原材料成本以减轻原材料价格波动对利润的影响。同时公司借助向上游产品聚醚大单体的延伸进入精细化工领域,促使公司实现产业转型升级目标,培育技术含量高、附加值高的精细化工项目,有望增强公司的盈利能力。

4. 风险提示

申购至上市阶段正股波动风险,上市时点不确定所带来的机会成本,违约风险,转股溢价率主动压缩风险。