洛书全天候策略路演分享:和其它全天候80%相似,都是基于风险平价作股债商之间的组合管理,跟QS中国最大区别在于底仓资产...

时间:2024年11月

内容:洛书全天候策略路演全文+QA

Part.1

洛书投资大致情况

公司目前的管理规模大概在70亿左右,还是以衍生品为主。在衍生品领域里面,还算是规模比较大的管理人。公司的整体的人员结构包括股权关系,相对比较稳定,这几年可能各方面发展相对也都比较稳健。

洛书大概有两条产品线,一条是CTA产品,另一条是CTA和股票的组合产品。今天给大家介绍的一个新产品,相对来说更分散、更多元化。

Part.2

洛书CTA和高波动产品介绍

①CTA产品:

-[产品定位]:为持有股票资产的客户提供相关性低、风险和收益能力与股票差不多的资产选择;

-[策略运用]:配置期货市场三个重要策略,包括趋势跟踪、期限结构、基本面量化;

- [今年表现]:中长周期CTA整体表现不错,盈利机会主要在三四月份和三季度七八月份,近期股指短周期策略迎来收益爆发窗口期;

- [长期表现]:长期来看,CTA产品收益和波动与股票资产差不多,相关性低,今年6月后CTA相对盈利较好,目前有接近**%的收益。

②高波动组合(CTA和股票配置型裕和系列):

-[产品定位]:将CTA和股票资产直接帮客户配置,采用相对均衡的方法,两类资产相关性低,收益和波动相似;

-[收益表现]:从18年到现在,该组合有较好和糟糕的时候,在股票和CTA资产表现不同时,组合起到互补作用,经济好或流动性宽松时进攻性强,市场不利时会出现回撤;

-[存在问题]:最近几年在股票上的超额表现糟糕,今年股票部分在超额上是负贡献,主要原因是2月份风控减仓导致阿尔法损失,扣除2月,今年有正超额;

-[核心逻辑]:配置高波动资产,通过股、商投资均衡配置控制风险,实现长期不错的投资回报。

Part.3

洛书全天候策略介绍

-[投资团队]:全天候基金经理工作经验丰富,一直从事全球宏观研究和宏观资产投资,23年7月加入洛书,团队有五六人;

-[产品逻辑]:从资产配置角度出发,满足客户获得相对稳定收益的需求,配置股债商等相关性低的资产,核心逻辑是风险平价;

-[资产选择]:以国内资产为主,包括股票(如300、500、红利指数等)、债券(通过国债期货配置,比如5年期、10年期国债)、商品(如黄金、螺纹、铜、石油等),也会考虑全球股债(如美股、美债);

-[配置比例]:股和债比例尽量均衡,配置一小部分商品,根据资产过去的波动情况分配权重,保持组合风险配置比例长期稳定;

-[收益情况]:在不同市场环境下,都有相应资产获得不错盈利,组合相对稳健,能跟上资金流向金融资产的趋势;

-[全天侯阿尔法部分特点]:全天候组合除了偏贝塔部分,还有一定的阿尔法,主要体现在量化方式上,通过微观和宏观数据等变成量化系统化指标,通过综合计算得出结果,稳定性较好,与主观阿尔法有区别;

-[挖掘机会]:阿尔法部分还包括对已有标的权重调整以及挖掘具有可交易性资产的机会,在期货市场通过交易或多空操作获得超额收益,将其纳入阿尔法权重;

-[风控措施]:主要来自风险平价,控制产品中各类资产的配置,公司有独立风控监控资产组合风险;

-[业绩表现]:去年9月中旬投资团队实盘运作,有**%左右收益水平,与市场上优秀产品表现差不多,今年年初成立全天候增强募集阶层。

Part.4

Q&A

Q1:贵司机构资金多还是个人资金多?

A1:1)资金方面,穿透后主要是个人资金,通过配置业务参与洛书产品,主要资金来自过去几年为客户做配置的机构;

2)个人客户直接参与也有,但强调通过配置角度参与CTA产品;

3)70亿规模中主要是CTA,CTA规模为50亿左右,CTA价值主要是配置。

Q2:指数暴涨30%以上,市场同类基金基本都有20%-30%的修复,你们的产品在大盘涨时只涨个零头,跌的时候基本跟随大盘,请问你们如何看待产品弹性?

A2:1)关于产品弹性,9月高波动产品收益约**%左右,比指数低,原因是股票部分配置比例为产品的一半,股票资产表现好时产品跑不赢股票,股票资产表现不好时产品能跑赢指数;

2)拉长来看,高波动组合的收益、风险控制和夏普比多数单一策略好。

Q3:全天候的不同资产选择配置或者交易,主观和量化因素大概占比多少?

A3:洛书的全天候产品主要是量化系统化组合,人为参与较少,量化和主观并非完全对立,在标的选择等方面有主观部分,阿尔法部分更强调量化方式,好处是摆脱对人的依赖,量化阿尔法波动相对较小。

Q4:今年洛书涨得不错,CTA都快修复回来了吧?

A4:1)洛书CTA在今年有**%的收益,从长期来看,它的收益和波动与股票资产差不多,赚钱较多,风险收益特征不会改变。

2)短周期产品偏交易,偏阿尔法,容易失效,在期货市场中阿尔法不多、玩法少,阶段性表现好但难持续;对于短周期产品,看到好马上买,不好就撤。

3)中长周期的CTA更多是基于配置的逻辑去做。

Q5:裕和嘉泰这两年都成僵尸了,怎么看待后面?

A5:1)裕和嘉泰成立最晚,上来后遭遇较大回撤,基于风控逻辑,通过相应减仓来控制风险,保留产品走回来的可能;

2)目前仓位已恢复到六成,若市场持续向好,产品进攻性强,走回来速度较快。

Q6:洛书全天候与QS中国的区别?

A6:1)基于风险平价做洛书全天候,和其他全天候80%是相似的,其核心逻辑是通过风险平价找不同商业资产,如股债商;

2)洛书全天候和QS中国的区别在于底层资产,QS中国可能不涉及美股、美债,洛书全天候有一小部分,但配置比例不高;

3)从长期看,中国股票和美国股票差异不大,但在阿尔法部分,和QS中国有较大差异,QS中国偏主观,可能在某个时候(9月底)将阿尔法部分配置在某一类资产;

4)在日常管理中阿尔法部分调整不频繁,效果可能没那么好,而量化阿尔法更多体现在日常中。

Q7:咱们针对国内的行情,有什么特殊调整吗?

A7:1)国内行情需要很多跟踪数据,传统宏观配置和风险平价全天候有较大差别,风险平价下的全天候基于股债商,长期来看回报差不多,按风险等权重配置;

2)针对国内行情,大多数时候不会有特殊操作,在构建组合时会有定量、定性分析,基于中国市场实际情况,组合中股和债权重更高,商品权重相对较小,若国内出现大通胀,会提高商品权重;

3)在风险平价部分,资产稳定性好,不太会有太大变化,具体实施的变化基于资产最近的风险,希望保持长期风险均衡,但不同波动率下市值可能不一样;

4)对于阿尔法部分,调整会比较多,因为覆盖的因素较多。

Q8:风险平价下的全天候策略的优点?

A8:1)最大优点是帮投资人避免不断考虑买卖,是比较均衡的配置,享受经济增长带来的金融行业发展的收益,收益相对稳定,短期爆发性一般不会特别大;

2)全天候大部分以风险平价为主,不会导致净值在短期有大的上涨或下跌,阿尔法部分量化的相对稳定,组合的上涨和下跌会比较温和。

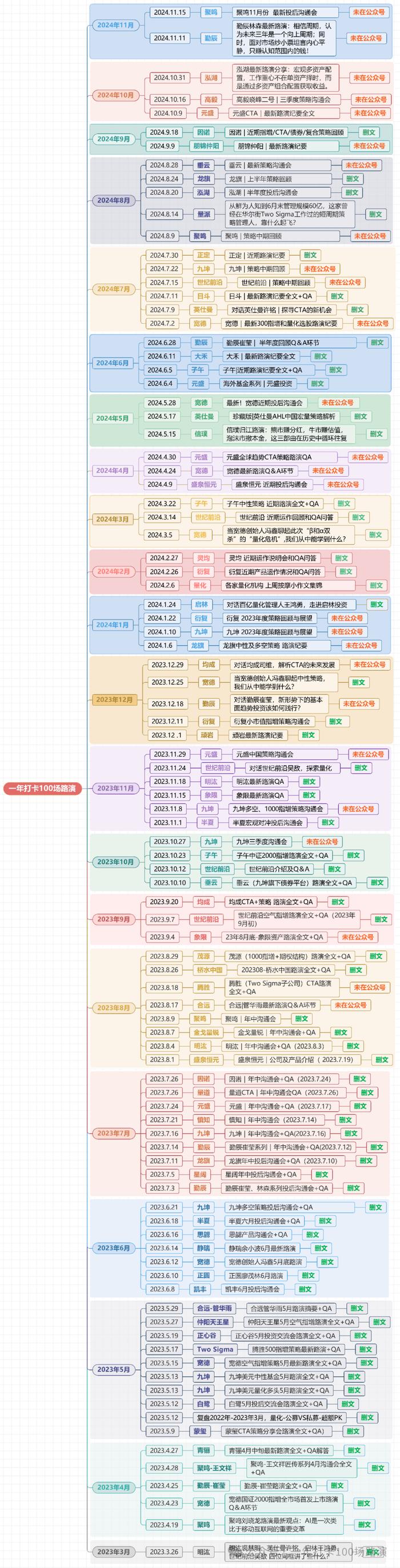

被各路私募管理人找过来要求删掉的文章,可以付费进星球《一年打卡100场路演》学习,当然星球里面也有可能被删。

(转自:一年打卡100场路演)