灵魂拷问某头部量化私募的海外产品管理人:产品费前的最大回撤是多少?产品的交易公平性如何保障?

灵魂拷问某头部量化私募的海外产品管理人

中环狙击手

昨日,笔者公开的某头部量化私募的海外中性产品1月巨亏40%的消息在圈内传开,但是笔者翻阅了诸多媒体朋友们的报道,发现专业性还是有所欠缺(毕竟术业有专攻,可以理解),很多媒体朋友所问的问题没有问到点上,也没有发现官方解释背后所隐藏的猫腻。

笔者尝试来灵魂拷问一下,各位投资者和记者朋友将来也可以拿类似的问题在尽调时去询问所打算投资的管理人。

1产品费前的最大回撤是多少?

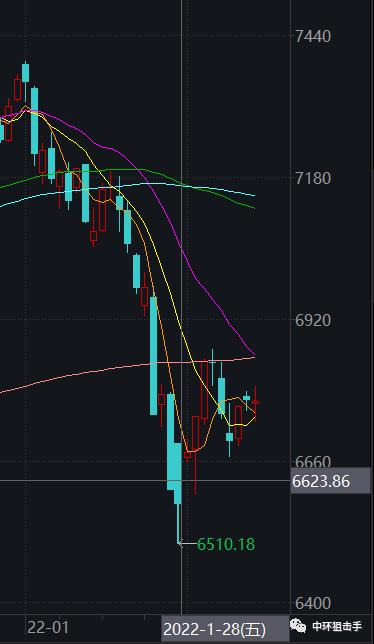

这个问题看似简单,实则复杂。如果单是看下图,可能会简单的认为最大回撤是55.09%。但是猫腻其实在费前回撤和费后回撤问题。

如果管理人用简单的费后回撤必然小于费前回撤糊弄你,那么你可千万别被忽悠了,一定要请管理人正面回答问题。在某些情况,比如去年先暴涨后暴跌的情况下,虽然产品的费前最大回撤其实是大于所披露的费后最大回撤的。原因也很简单,某些产品费后业绩由于在高水位节点计提业绩提成,导致该部分资金并没有遭受到之后的亏损,因此费前回撤其实在某些情况下是更大的。

落到这个产品上来说,实际在9月以来的最大回撤,费前的话,应该是不止55%的。打人不打脸,到底回撤多少,等管理人自己来回答吧。

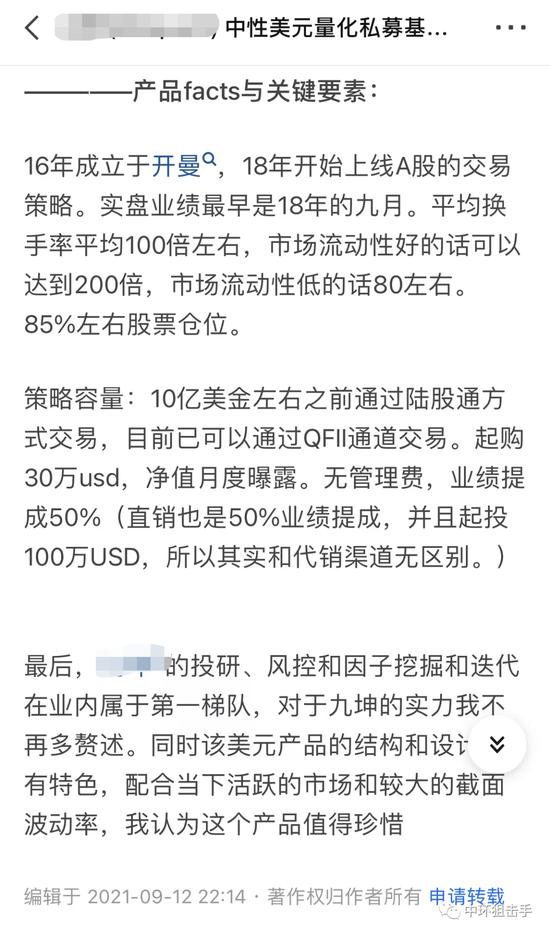

顺便说一句,虽然某些记者问到说该产品8月份已经封盘,但实际情况是2021年9月依然还有人在宣传该产品(见下文),说不定有人是在9月买入该产品的。

2产品做了哪些风险暴露?

先来看一个该产品过往的宣传:

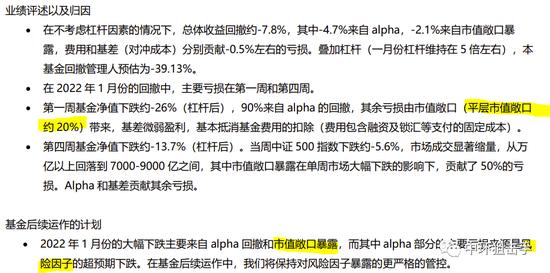

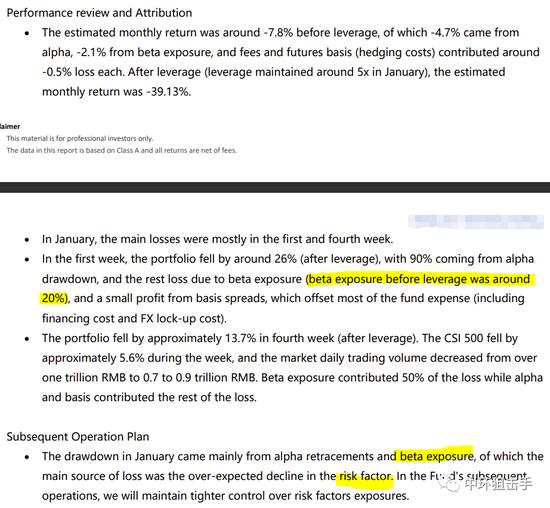

50%的业绩提成,堪比大奖章基金了。但是实际风险暴露呢?我们看一下最新的致投资者信:

市值敞口?是传说中的市值风险因子吗?No,我们来看下英文版:

原来是,贵为50%业绩提成的产品,暴露了20%的多头敞口(我不知道为何该私募将其称为市值敞口)。20%的市值敞口在5x杠杆下意味着什么呢?100%的多头敞口。(不做评论,说不定别人择时很准呢?)

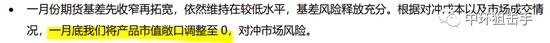

不过呢,管理人一月底把多头敞口降到0了,很可惜的是,一月底也是中证500的最低点。。。不知道是运气不好,还是边际交易影响了市场,不评论。

不过需要质疑的点是,该部分多头敞口暴露那么大是否预先披露给了投资者?

顺带提一句,业绩提成50%的产品,竟然还暴露riskfactor,并且因为riskfactor的超预期下跌而亏损,有点吃相难看了。毕竟大家是冲着alpha来的,如果暴露riskfactor还收50%的提成,不太好吧。

3产品的交易公平性如何保障?

量化私募很多时候最被人诟病的一点就是交易公平性问题。作为了被宣传为年化换手100倍左右的产品,与其它产品相比的下单先后顺序就很重要了,毕竟很多量化策略每个来回也就赚个比手续费多1-5跳的钱。

该私募海外产品所对标的国内产品xx股票多空配置1号,去年12月仅亏损1.65%,而海外版本亏损高达19%以上,要知道去年12月中证500可是上涨,即使是加了杠杆的多头暴露也不应该造成那么大的区别。

不禁让人怀疑交易的公平性。

4海外产品是否是公司业务重心?

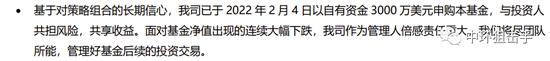

看看致投资者信最后一段吧:

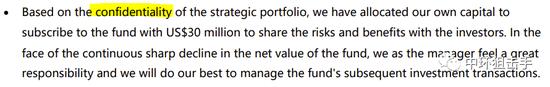

英文版:

这段英文估计外国友人看的要哭了,confidentiality并不是信心的意思。

都借道海外加杠杆当假外资了,能不能找个专业点的人来写英文?还是我们可以管中窥豹认为该公司业务重心依然在国内,海外产品并没有用心去做?

总结一下,4个尽调时必须问的关键性问题,务必让管理人正面回答:

1产品费前的最大回撤是多少?

2产品做了哪些风险暴露?

3产品的交易公平性如何保障?

4海外产品是否是公司业务重心?

责任编辑:石秀珍SF183