为了不留抵退税,填了未开票收入,这个月申报异常了

留抵退税到底是啥意思?

要说清楚留抵退税,就要从我国增值税原理,只有搞懂了增值税原理,你才知道留抵退税到底是啥意思?

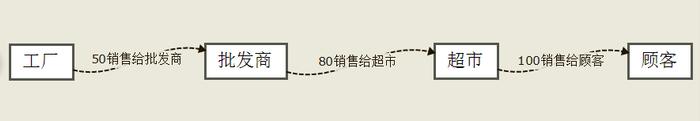

增值税,顾名思义,就是对货物、劳务、服务等在流转过程中增值部分征收的税种,增值税具有转嫁性,其承担者是最终消费者。

商品或服务从无到有,只有最终进入消费环节了,才是真正的停止了增值。比如,假定一批货物经过ABCD......等若干环节最终进入消费者手中,消费者自己用了不会再流转增值了。超市销售给消费者的价格为100元,其实最终只需要对这个100元征收13%的增值税即可,消费者一共支付113块钱买这个东西,其中13就是上交国家的增值税,而前面环节理论上是无需征税的,否则就重复征收了。

但是我们做财务的都清楚,我国的增值税实际上可不是这样干的,不会等到最终消费时候征税。

实际上消费者买的这件商品从工厂出来,工厂卖给批发商会按照销售价格交一次税,批发商再卖给超市又会按销售价格交一次税,超市卖给消费者最后进入消费者手中再按售价交一次税。

为什么又要这样做?简单的说就是我们在实践中很难判断这个货物是否还会继续流转,无法判断该环节是不是真正的消费环节。所以干脆就直接在每个环节都先征税,由购买方按照税率缴纳税款,销售方代收。

但是这样做又存在一个问题,那这样做肯定就违背增值税的本质,出现了重复征税了。

工厂环节交了50*13%的税

批发商环节交了80*13%的税

超市环节交了100*13%的税

其中50和80的13%就是重复计税了。

那如何避免重复征收呢?

很简单,如果每个环节的购买方实际上并未用于消费而是继续生产流通,比如超市从批发商购进的是继续用于销售给消费者的,这就是继续流通,那么它从批发商购进来垫付的税款,税务局就给予退还。

所以从这个原理上来讲。

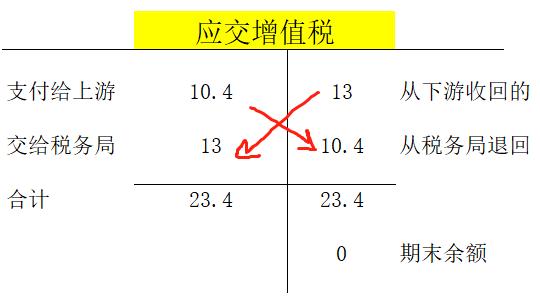

我们增值税做分录其实都可以这样做

销售时候,把从下游取得的增值税缴纳给税务局

收的时候:

借:银行存款113

贷:主营业务收入 100

贷:应交税费-应交增值税(销项税额)13

把税交给税务局:

借:应交税费-应交增值税(销项税额)13

贷:银行存款13

同时,税务局把你采购时候垫付给上游的进项税退还给你

支付给上游:

借:主营业务成本 80

借:应交税费-应交增值税(进项税)10.4

贷:银行存款 90.4

税务局退回

借:银行存款10.4

贷:应交税费-应交增值税(进项税)10.4

你看,这个增值税有个特点,它就是一个代收代付的过程,在这个过程中是不影响你企业的会计损益的,从下游收的税交给税务,垫付给上游的税税务局退给你。

最终实现只有最终消费者按最终销售价格交税的目的,消费者最终给了13的税给超市,因为消费者是末端消费,所以这13的税国家不会退给消费者了。

以上就是增值税的理论解析,当然实际中税务局肯定没有这么麻烦的操作,一边收税,一边退税给你,税务局都是让你先自己计算,也就是按期(一般是按月)让你自己把自己手里应该交给税局的销项税和税务局应该退给你的进项税核算一下,如果是个正差,那你就把差异部分交给税务局。如果是负差就是税务局还需要退给你,我们叫留抵退税额。

比如上面的案例,实际工作中我们是这样做的。

销售时候

借:银行存款113

贷:主营业务收入 100

贷:应交税费-应交增值税(销项税额)13

采购时候

借:主营业务成本 80

借:应交税费-应交增值税(进项税)10.4

贷:银行存款 90.4

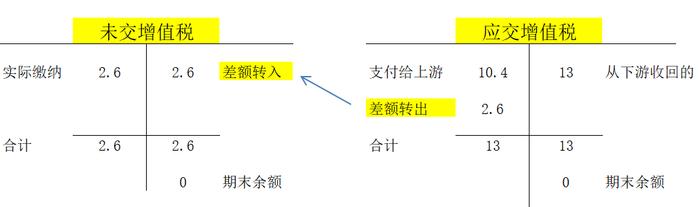

期末一算13-10.4=2.6是个正差。

那么就把这2.6申报缴纳就行了,免得税务局又是收又是退的。

借:应交税费-应交增值税(转出未交增值税)2.6

贷:应交税费-未交增值税 2.6

借:应交税费-未交增值税 2.6

贷:银行存款2.6

正常情况我们都会保持一个交税的状态,也就是基本都是正差,为什么呢?因为你产品一般都是有增值税的,没有那个是长期亏损做生意,毛利都是负数的情况必然有异常。

甚至有些企业为了保持这个正差,免得出现税负异常,对于垫付的进项税还进行管理,暂不抵扣的操作(做待认证,不勾选)。

但是你说有没有负差?

自然是有的,最常见的就是时间差,因为买和卖是有先后的,一般是先买后卖,没卖出去的时候形成负差也正常,但是这种状态持续时间可能一般都不久。

长时期大量的负差肯定有异常,但是这种异常并非都是有问题,比如大型企业由于集中投资、集中采购,或者说货物生产周期较长、销售困难出现产品积压等情况这些形成长期大量负差都是合理的。

负差理论上是税务局要退给你的增值税。

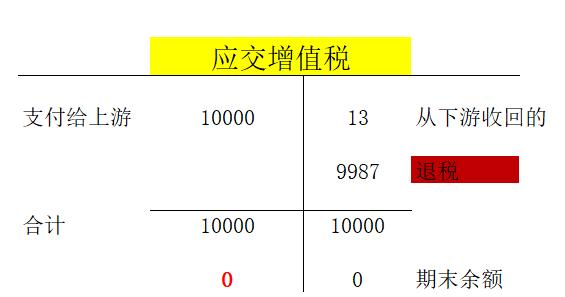

比如企业购进大型设备取得垫付10000的进项税,但是实际并没有太多销售,仅仅有从下游收回了13的销项,那么期末一算形成负差9987,不用给税务局交税,而且税务还应该退9987,申报表体现为留抵税额,账上长期挂账应交增值税借方数。

这种状态如果持续很长一段时间的话,那么相当于企业一直垫付着大额的税款,以前税务局都说你留着抵以后的销项税(就是申报表上留抵税额金额),但是现在税务局为了缓解企业资金压力,允许符合条件的企业把这部分税款先退回了。

这就是留抵退税的本质,就是转变以前“只结转不退税”的做法而已。

实际上留抵退税并不是什么补助,就是税务局把你垫付的税款先退给你的一个过程罢了。

所以收到退税应该相应减少你可抵扣的进项税额,而非计入营业外收入。

借:银行存款 9987

贷:应交税费-应交增值税(进项税转出)9987

这9987是你之前真金白银的交出去的,不是凭空得出来的。

留抵退税的好处就是少占用企业的资金,减少企业的资金压力。

不知道这样说,你是否明白了?

所以按这个道理来说,留抵退税是个好事,相对于税务局提前把你垫付的增值税还给了。

但是为什么很多企业又不想退税呢?

原因很简单,正常情况下,一个正常经营的盈利企业,进项税基本都是不够用的,出现留抵退税的正常情况无非就是存货滞销,集中采购,购进大型固定资产等。

而有些企业并没有太多的产生大量留抵退税的合理理由,可能是有隐藏收入的非法情况形成大量留抵,本身你就没交够增值税,现在你还去退税,你说税局干不干?

所以留抵退税的同时,对有留抵退税的企业加强检查也是税务局的一个重要工作,为了不惹这些麻烦,很多企业就不想留抵退税。

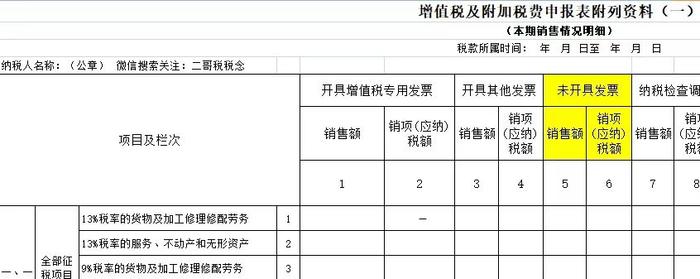

为了不退税,就想了各种办法,其中有个办法就是人为虚构一个未开票收入填写上,把留抵清零。

简单的说就是这个月我预计有10万留抵,然后我在未开票收入填写一个10万,把留抵变成0。

下个月我如果有新增增值税要交,再通过填写未开票负数,把10万冲减回来,免得重复纳税。

有个读者就是这样操作的,实际中也有不少朋友这样操作,怎么说呢,也算是一种取巧方式。

不过有朋友在后面冲减未开票收入时候就出现问题了,申报表比对异常。

这种情况怎么办?

可以继续申报,然后比对不通过在网上做异常比对处理即可。

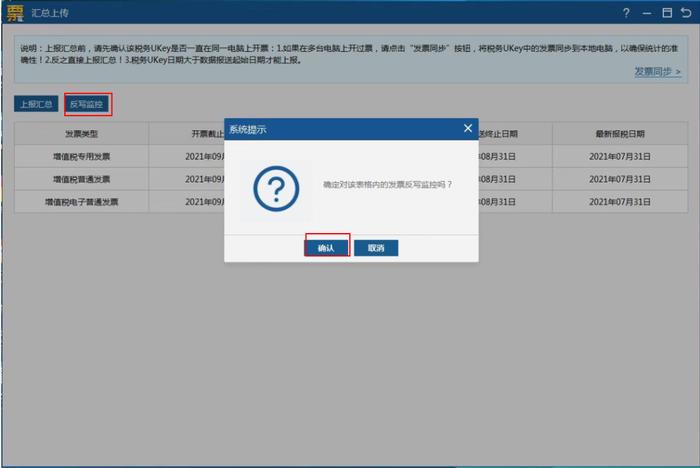

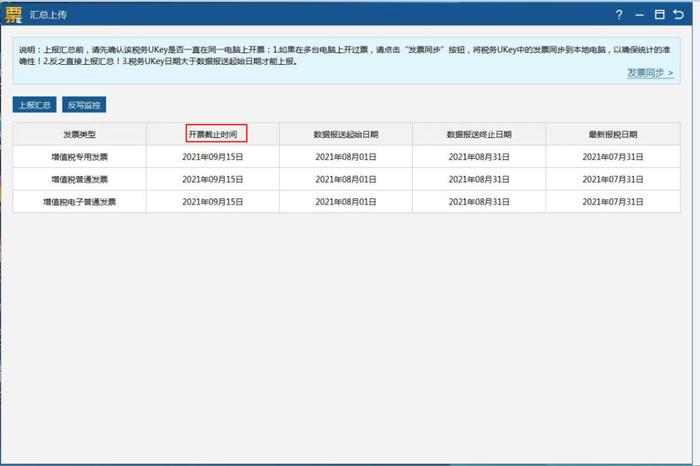

具体参考下面流程,各地方式略有差异,如果不能网上操作,可以去大厅操作。

增值税申报后,出现申报比对结果“不通过”,怎么办?别着急,请看过来,教您线上解决~

01

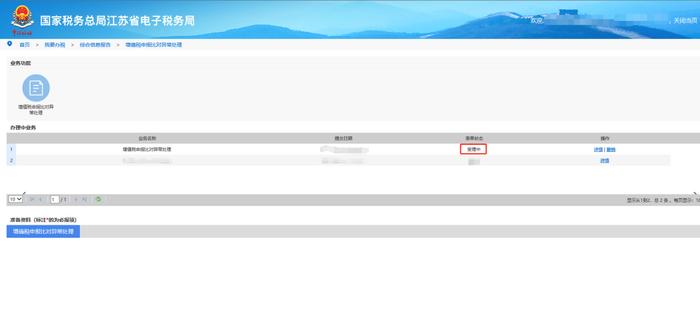

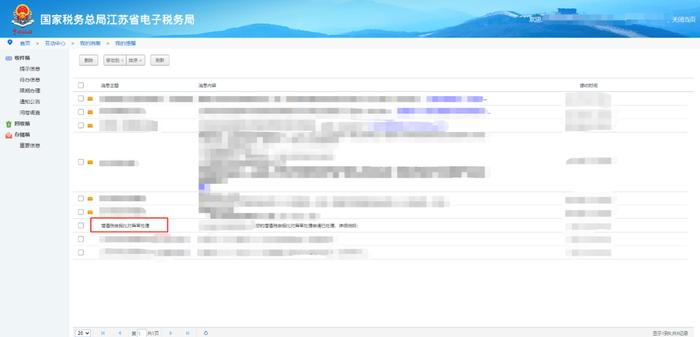

登录江苏省电子税务局,点击“我要办税”——“综合信息报告”——“增值税申报比对异常处理”。

02

选择“税款所属期起”、“税款所属期止”后,点击“查询”。

根据系统提示的“比对内容”和“比对结果信息”,填写“比对异常原因简要说明”,系统会自动带入“联系人姓名”、“联系方式”(也可以自行修改),如需要图片或资料说明的可以点击“选择”上传。

03

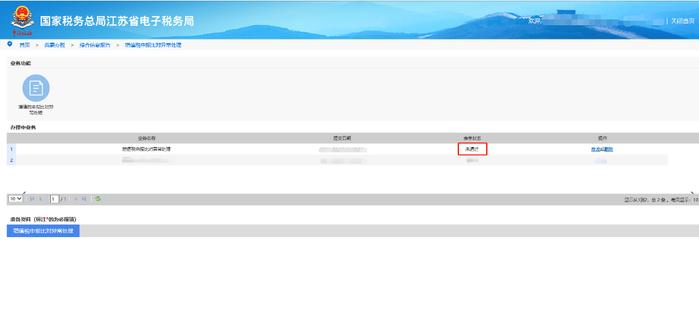

填写完成后,点击“保存”——“提交”——“确定”发起流程。

04

流程发起后,可以返回申请界面,看到表单状态为“受理中”,等待审批。

05

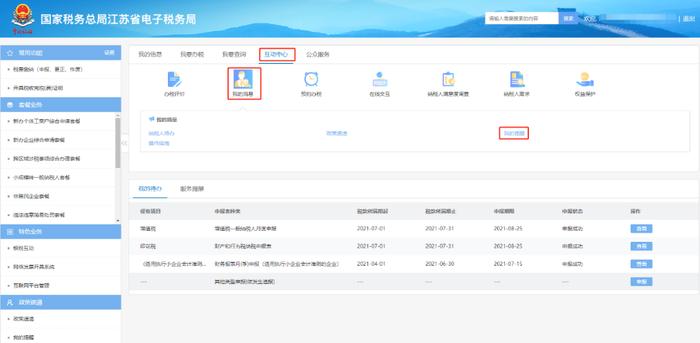

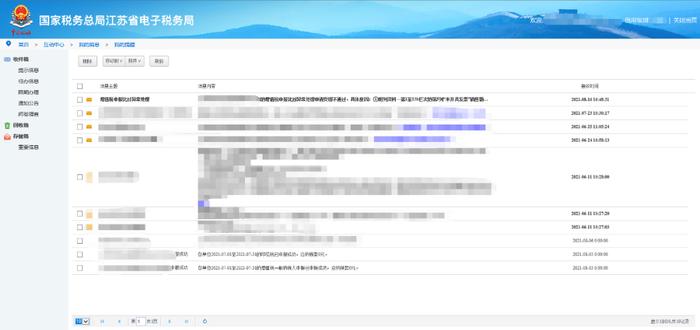

如果表单状态更新为“未通过”,可以在“互动中心——我的消息——我的提醒”中找到该流程的信息,点击查看审批不通过的原因。

如果表单状态更新为“通过”,则可以登录增值税发票税控系统2.0进行清卡。(也可以在“互动中心——我的消息——我的提醒”中查看该条消息)

06