东海研究 | 非银:寿险改善财险稳健,业务重心转向2025“开门红”预录

(来源:东海研究)

证券分析师:

陶圣禹CFAFRM,执业证书编号:S0630523100002

邮箱:tsy@longone.com.cn

//报告摘要//

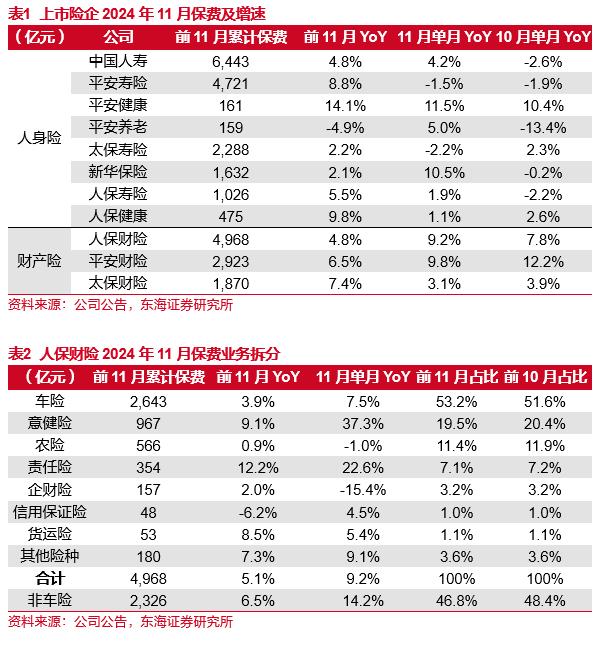

事件:A股上市险企披露2024年前11月保费数据。寿险原保费累计同比增速排序为:平安寿险(+8.8%)>人保寿险(+5.5%)>中国人寿(+4.8%)>太保寿险(+2.2%)>新华保险(+2.1%);财险原保费累计同比增速排序为:太保财险(+7.0%)>平安财险(+6.8%)>人保财险(+5.1%)。

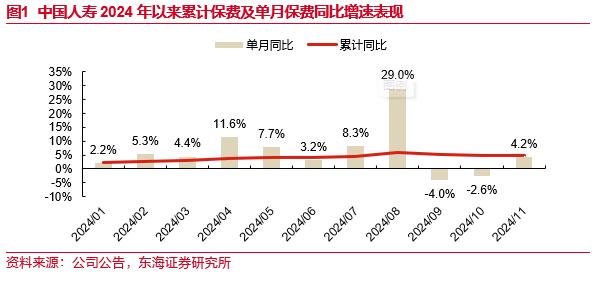

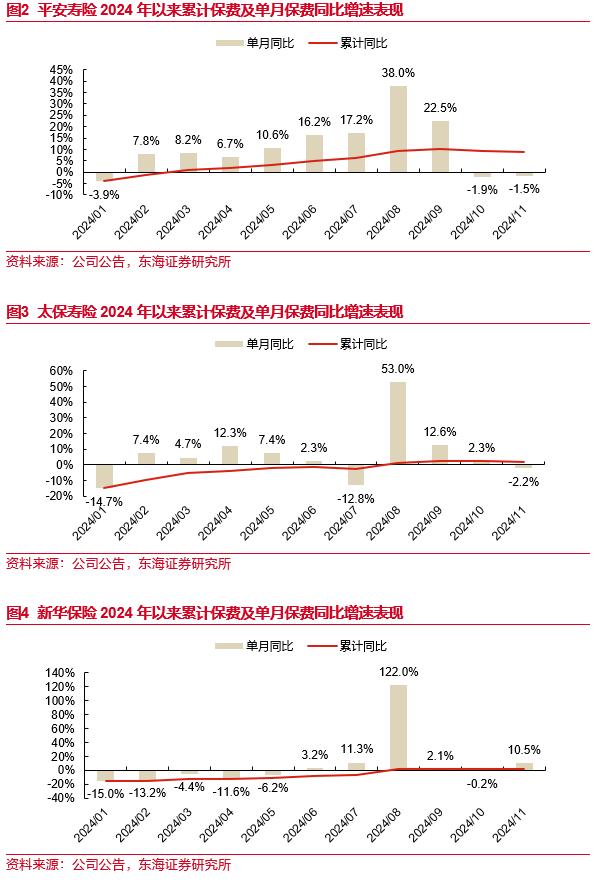

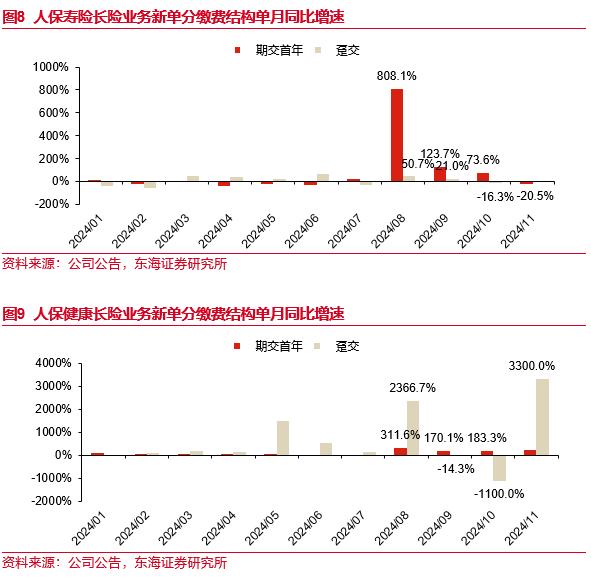

寿险11月环比有所改善,重心已从收官转至2025“开门红”预录。上市寿险2024年11月单月保费同比增速排序为:新华保险(+10.5%)>中国人寿(+4.2%)>人保寿险(+1.9%)>平安寿险(-1.5%)>太保寿险(-2.2%),除太保寿险单月增速环比下降4.5pp外,其他均呈现环比改善态势,其中平安寿险单月同比降幅环比收窄0.4pp至-1.5%,新华保险10.5%的单月同比增速尤为亮眼,我们认为主要系年末收官所带来的保费增长。以人保寿险单月数据来看,11月长险首年期交同比下滑20.5%,主要由于前期“炒停售”带来的客户需求提前释放(8-10月单月同比增速分别为808%、124%、74%),以及近期“开门红”启动导致部分需求后移所致。从行业整体节奏来看,今年大多已完成全年业绩目标,现在的业务重心基本都转移至2025“开门红”预录工作中。2025年“开门红”体现出三大特点,一是产品形态上以分红险为主导,在市场利率下行背景下有利于降低负债成本;二是缴费方式上,通过和银行或第三方合作,以理财产品形式先行锁定部分资金,由过去的预收转为预录,确保客户粘性和转化率的提升;三是价值体现上,由于渠道端推进“报行合一”和产品端预定利率下调,新产品价值率有所提升。

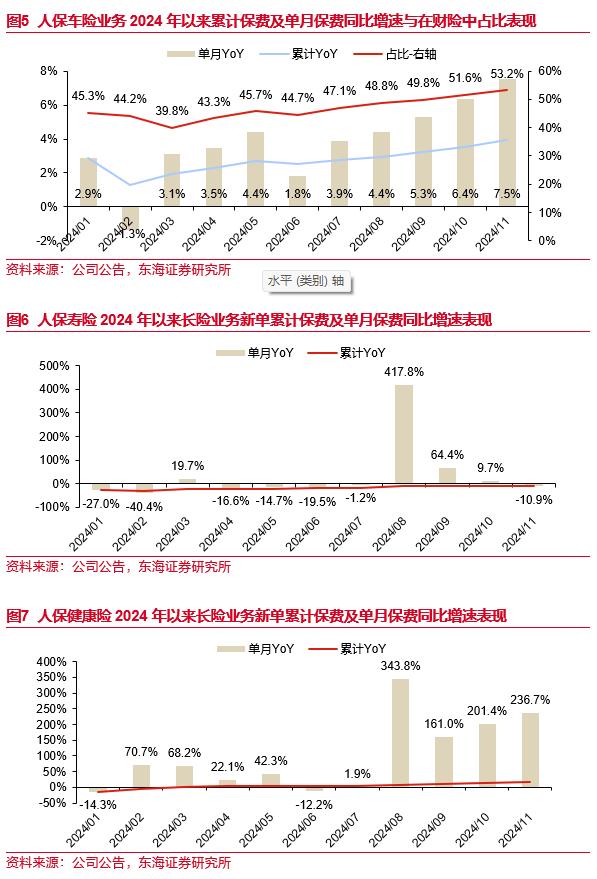

财险增速较为稳健,看好马太效应强化下的龙头财险配置机遇。上市财险11月单月同比增速排序为:平安财险(+9.8%)>人保财险(+9.2%)>太保财险(+3.1%),较10月单月增速+12.2%/+7.8%/+3.9%有所分化,其中人保财险边际改善、平安财险单月增长势头仍较强劲。以人保财险来看具体险种发展,11月车险/非车险单月同比增速为+7.5%/14.2%,均较9月单月增速+6.4%/12.3%有所扩大,其中车险主要靠汽车销量提升所催化(11月单月汽车销量同比增速扩大为16.6%,较9月、10月单月同比增速4.5%和11.3%均大幅提升);非车险主要依靠意健险、责任险提振,11月单月同比增速分别为37.3%和22.6%,环比分别+11.7pp和+14.8pp。此外,企财险、货运险由于年末业务量下滑导致保障需求边际有所降低,但整体来看非车险仍有较为稳健的增长动能。从成本管控上来看,四季度大灾压力边际减弱,且中国人保就新能源车险召开的专题开放日表示,大型险企定价、渠道、理赔、风险减量、融合等优势有望持续深化,看好马太效应强化下的龙头财险配置机遇。

投资建议:新“国十条”聚焦强监管、防风险框架下的高质量发展,并以政策支持优化产品设计、提升渠道价值。当前板块处历史低估值区间,重视板块配置机遇,建议关注对权益市场弹性更为显著的纯寿险标的和具有明显护城河优势的大型综合险企。

风险提示:新单销售不及预期,长端利率下行,权益市场波动,股权投资计提减值风险,财产险风险减量力度不及预期,政策风险。

//报告信息//

证券研究报告:《寿险改善财险稳健,业务重心转向2025“开门红”预录——上市险企2024年11月保费点评》

对外发布时间:2024年12月18日

报告发布机构:东海证券股份有限公司

//声明//

一、评级说明:

1.市场指数评级:

2.行业指数评级:

3.公司股票评级:

二、分析师声明:

本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,具备专业胜任能力,保证以专业严谨的研究方法和分析逻辑,采用合法合规的数据信息,审慎提出研究结论,独立、客观地出具本报告。

本报告仅供“东海证券股份有限公司”客户、员工及经本公司许可的机构与个人阅读和参考。在任何情况下,本报告中的信息和意见均不构成对任何机构和个人的投资建议,任何形式的保证证券投资收益或者分担证券投资损失的书面或口头承诺均为无效,本公司亦不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本公司客户如有任何疑问应当咨询独立财务顾问并独自进行投资判断。

四、资质声明:

东海证券股份有限公司是经中国证监会核准的合法证券经营机构,已经具备证券投资咨询业务资格。我们欢迎社会监督并提醒广大投资者,参与证券相关活动应当审慎选择具有相当资质的证券经营机构,注意防范非法证券活动。