成本端表现差异较大 双硅走势出现分化

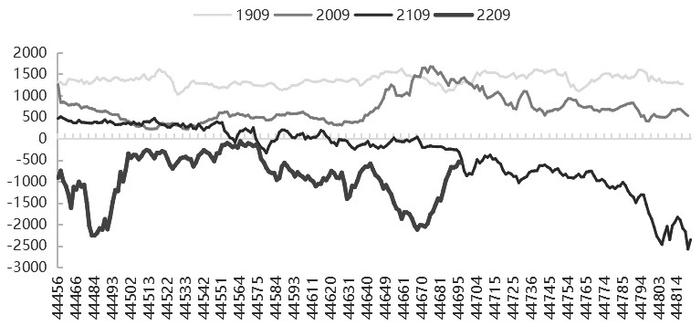

此前,硅铁上涨是因为基本面相对偏紧,演绎的是供需预期逻辑。而锰硅上涨是因为成本不断抬升,演绎的是成本支撑逻辑。目前,硅铁和锰硅的基本面都处在宽松状态中。不过,锰硅自身成本支撑力度较强,再加上供应存在收缩预期,后市或有新的上行驱动。而硅铁的上涨预期消失,成本支撑力度减弱,并且没有新的上行驱动。笔者认为,在硅铁和锰硅走势分化的背景下,可考虑多锰硅空硅铁的套利操作。

硅铁非钢需求自高位回落

今年以来,受春节假期、采暖季限产以及疫情的影响,下游钢厂对硅铁的需求一直处在低迷状态。4月以前,金属镁产量和进出口数据屡创新高,弥补了钢厂的需求减量。不过,4月镁锭产量自高位回落,比3月减少5291吨,至8.15万吨,对硅铁总需求的支撑减弱。此外,印度硅铁FOB价格回落,硅铁出口利润大幅下降,4—5月的出口数据预计也将有所回落。

虽然钢厂的需求恢复速度缓慢,整体需求下降,但是由于硅铁利润高企,其产量一直居高不下。数据显示,4月,硅铁产量继续上升至54.79万吨,环比增加1150吨,同比增加4.52万吨;1—4月,硅铁累计产量为210.16万吨,同比增加3.56万吨。截至5月13日当周,硅铁产量为12.75万吨,同比增加7800吨。从周度产量数据也能发现,当前硅铁产量水平仍处在高位,未有明显减少的趋势。与此同时,硅铁库存也因供增需减而由降转升。据统计,硅铁最新库存为4.24万吨,环比增加2390吨,同比有5550吨的增量。整体来看,硅铁供应同比和环比均有所增加,需求同比和环比均下降,库存由降转升,从同比减少到同比增加,硅铁基本面从偏紧转向宽松。

锰硅供应仍存在收缩预期

今年第一季度锰硅产量在高位运行。4月以来,受到利润倒挂且需求表现不佳的影响,部分企业自发减产。数据显示,4月,锰硅产量比3月减少3.25万吨,至90.62万吨;1—4月,锰硅累计产量为347.68万吨,同比减少5.87万吨。由此来看,锰硅供应自高位回落。

此外,当前锰系合金产品全行业亏损,并且各单位均有不同程度的库存。为扭转局面,减少行业内部恶性竞争导致的损失,5月12日,中国铁合金工业协会锰系专业委员会召开了全国40家锰系会员单位参会的视频会议,号召参会的40家锰系会员单位,积极行动起来,全面开展行业自救,严格执行限减产50%。参会的40家锰系合金厂家,月产能120万吨,严格落实月减产60万吨,同时减少月外矿采购120万吨。假设会员单位响应限减产50%的号召,那么锰硅月产量将降至82万吨的水平。然而,需求处在逐步复苏中,4月锰硅下游钢厂需求加上净出口需求为84.22万吨。在需求继续回升、产量却有所减少的情况下,此前过剩的库存将快速减少,供过于求的矛盾将有所缓解。

双硅成本端表现差异较大

虽然锰矿6月海外报价有小幅下调,但是对国内矿石现货价格影响较小。当前,天津港澳矿报价62元/吨度,南非半碳酸报价40元/吨度,锰矿价格仍在高位运行。焦炭方面,现货市场第二轮提降已落地,当前唐山二级冶金焦报价3600元/吨,较前一周累降400元/吨。电价方面,锰硅各主产区持稳运行。以当前价格测算,内蒙古锰硅生产成本在8400元/吨左右,宁夏锰硅生产成本在8200元/吨左右,成本依旧在较高位置。然而,市场因为对焦炭有继续提降的预期,焦炭盘面已经提前跌至提降三四轮后的水平,低于当前实际生产成本。那么在焦炭跌势稳住后,锰硅将在成本支撑下逐渐回升。

硅铁则恰恰相反,硅铁成本仍在低位。当前,内蒙古硅铁生产成本在7450元/吨左右,宁夏硅铁生产成本在7000元/吨左右,硅铁盘面价格距离成本位置仍有一定空间。此前,硅铁上涨主要演绎的是预期逻辑:一是对非钢需求继续创新高支撑总需求的预期;二是对神木市兰炭行业整改的预期。在两大预期逻辑下,硅铁盘面上涨过多,估值过高。目前,非钢需求自高位回落,神木市兰炭整改不及预期且已告一段落,支撑硅铁上行的两大预期都已消失。高供应导致的供应过剩问题随之而来,加之硅铁成本支撑力度不足,所以硅铁仍有下行空间。

总的来说,锰硅供应有收缩预期,需求逐步恢复,供过于求的局面将有所缓解,并且当前盘面已经反应到焦炭提降三四轮后的价格水平。锰硅进一步下跌的可能性较小,盘面或因供应收缩预期而有所抵抗,甚至在供应收缩的推动下上行,但是实际上行幅度将受到减产力度、减产持续时间以及需求恢复速度的影响,尤其是在当前宏观大环境不是特别明朗的背景下,单边做多的风险仍较高。而硅铁当前盘面和现货利润仍旧充足,在新的上行驱动没有出现的情况下,硅铁仍处在下行通道中。笔者由此建议,后市可考虑多锰硅空硅铁的套利操作。(作者单位:东吴期货)

编辑:张瑶