富国基金的栽树人

1991年底,46岁的珠海国企干部朱江洪临危受命,接手了一家濒临倒闭的空调器厂。

经过重组整顿,这家空调厂得以重新开张,并更名为“格力电器”。

此后两年时间,朱江洪带领格力通过对美国OAK等热交换设备的引进与投产,实现了空调器的十万台级的量产,并一举成为全国工业的500强。

90年代的朱江洪一手抓生产,通过“零缺陷”工程和“六西格玛管理法”消除了量产环节的产品质量隐患;另一手抓技术,组织攻关小组完成了变频、多联等空调领域“卡脖子”技术的破冰。

用人管理上,朱江洪提拔了主管营销的董明珠作为左膀右臂,并顺利接班成为了今日格力电器的董事长。

朱江洪2012年退休时,格力电器的总市值是680亿,只有今天的三分之一。

若简单对比市值变化,格力今日的接近2000亿市值中,有超过1200亿是在董明珠任上取得的。

但更多熟知格力历史的人明白,正是朱江洪早年的战略决策与技术攻坚,才让后来的格力拥有坐上全球白电龙头地位的机会。

朱江洪正是格力电器的种树人。

但对于今日格力来说,更多人却只知董明珠,却不识朱江洪。

有时一家公司的成长过程,往往不会以一条匀速曲线变化来呈现,许多早期管理者的贡献,可能需要在更长的未来才会释放出能量。

在公募“老十家”之一的富国基金发展过程中,同样有过这样一位高管,虽然至今声量有限,但在位期间带给富国基金的深远影响至今不可磨灭。

他就是李建国,富国基金的首任总经理。

回头审视,李建国时期为富国基金的早期起步、选将用人、文化理念乃至后续业务扩张奠定了长久基石,但由于规模压力而早早下课,这一阶段对富国基金的深远贡献也更容易被市场所遗忘。

20多年来,正是首任掌门李建国的埋种栽树,加之接棒者窦玉明的浇灌开拓,和现任总经理陈戈的稳健守成,才让富国基金成长为如今上海滩的资管龙头。

01

第十一场论坛

2023年5月19日,一场几乎与中国基金行业等长历史的投资峰会在上海开幕。

这便是富国论坛。

作为已有20多年历史的活动,富国论坛已不止是一个行业性的投资分享平台,更承载着富国基金如今以6000亿非货排名行业第4、上海第1的铁王座光环。

尽管伴随市场变化历经诸多起伏波折,但这场由公募管理人主办的交流盛宴,却近乎以每两年一届的频率得到保留,并成为富国基金乃至行业发展中的一条草灰蛇线。

镜头回到富国论坛首度开张的2002年,彼时的富国基金却在投资管理上遭遇了不顺。

由于对“6·24行情”的踏空,旗下4只封闭式基金在全市场的48只产品中排列倒数前5。

面对掉队,富国开启了框架性的休整与反思,但市场变化往往来得更快。

2006年至2007年的史诗级牛市中,起飞的权益带来了更快的发展时机,虽然业绩排名达至前列,但对规模的忽视,让富国位次再度受累。

截至07年底,富国基金掉落至行业19位,非货规模甚至已不到第一名华夏的四分之一。

唯规模论可能是一种偏执,但完全无视规模同样会让一家机构举步维艰。

没有足够的规模支撑,必然会带来更大的股东压力,缺少足够的管理费收入,也难以吸引和挽留更多的优秀人才长久进驻。

2008年初,上海金融工委开启了那场迄今仍具标志意义的CEO公开征募,也成为了后来华安、申万菱信、金鹰等一众机构高管的全球海选的首次预演。

同样是这一年,连续举办三届的富国论坛遭遇了停办。

全球海选之下,来自嘉实的副总经理窦玉明在一众竞争者中脱颖而出。

新管理者就位后,一个跑马圈地式的快速发展期开始了。

02

重返头部

窦玉明时代的富国,开启了人才、产品的双维追赶。

一方面,这位被同行评价“有能力、有涵养、懂市场”的新任总经理,凭借业内号召力,很快招揽到了更多精兵强将。

量化业务上,从海外招募到有大摩、巴克莱经历的量化高手李笑薇,让“富国沪深300增强”、“富国中证500指数增强”为代表一批增强指数产品纷纷破壳出土。

彼时的先发优势保持到了今日——截至2023年一季度末的Wind显示,富国基金增强指数产品规模达274.3亿元,居于行业之首。

市场团队上,从泰康保险引入了颇具机构经验的销售副总孟朝霞,让2011年发行的富国天盈债基在短短3天内获得了80亿元的资金认购,刷新了当年的单只募资纪录。

另一方面,富国在已有“长板”上也获得了大力创新。

债基条线上,从2008年的首只封闭式债基“富国天丰”,到2010年的首只分级债基“富国汇利”、首只定位固收的QDII“富国全球债券”,再到2012年首批定开债基“富国强收益”、“富国强回报”,乃至2013年的首只浮动费率债基“富国目标收益一年”,品类不断丰富。

可贵的是,李建国时代已经确立的“成长风格”价投体系,在这一时期得到了沉淀,让陈戈、朱少醒领衔的投研梯队在后来的权益高光期收获了深度研究的果实。

窦玉明还延续了老富国时期的更多惯性。

例如中途刹车的富国论坛,在2009年获得了重启,这个每两年一届的活动也由此前的“偶数年”改为了“奇数年”,直至今日。

那时的富国,不但确立了“成长、量化、债券”三驾马车,非货规模体也重回头部序列。

2013年底,富国基金的非货规模已经升至行业第7。

值得注意的是,富国重回行业头部时的非货规模是667.5亿元,仅比2007年多出30亿元。

原因恰恰是2007年至2013年的漫长熊市中,全行业发生了规模大退潮。

07年底的市场高位时,行业排名前10的机构的平均规模高达1581亿元,6年之后只有900亿元,萎缩率超过40%;07年末,多达9家机构非货超过千亿量级,而6年后这个数字只剩下了3家。

在富国身上,窦玉明实现的是一次弯道超车——不但没有在逆水行舟缩水,反而凭借着逆周期的微弱增长,提升了自身座次。

窦玉明离开后,接过舵盘的陈戈延续了一贯的扩张节奏,把握了2015年、2020年的两次牛市机会,率领富国基金站上新的高位。

然而,以上过程还不足以还原富国基金重返头部的真正细节,溯源其养成至今的发展源力,仍然要回到更早之前寻找线索。

03

栽树往事

相比于大刀阔斧的窦玉明、稳健扩张的陈戈,人们更容易遗忘15年前因排名掉队而“下课”的李建国。

某种意义上,李建国阶段为富国基金成长至今的投研文化、治理环境奠定了基础。

拆解富国基金的投研团队,许多核心成员正是在李建国时期引入、培养和提拔的。

最具代表性的高管,莫过于陈戈和朱少醒。

2000年加入富国的陈戈,曾先后担任策划部研究员、经理、总经理助理、权益投资部总经理、副总经理等职务。

2005年至2014年的9年时间里,陈戈管理的富国天益累计实现了总计357.5%、折合年化18.4%的回报率。

与陈戈同年加入富国的朱少醒,历任产品开发主管、研究部总经理、权益投资部总经理、总助等职务。

自2005年管理富国天惠起,朱少醒在超过17年的时间里累计创造了1560.6%的总回报,折合年化回报17.4%。

作为业内迄今任职单只产品年限最长的主动权益经理,朱少醒通过高仓位、重选股、轻择时、分散投资的醒目风格,成为了行业中的绝对顶流。

陈戈、朱少醒的风格形成,或与李建军时期所主持的投资理念转型不无关联。

恰逢业绩至暗时刻的2003年,李建国在投研团队的建议下,牵头召开了决定富国基金投研命运的“莫干山会议”。

这次会议,让富国基金彻底舍弃了行业惯有的短炒模式,转型确立了“研究为本,淡化选时,均衡配置,风险管理”的投研方法论,并在五年后进化成为延续至今的十六字方针:

深入研究、自下而上

尊重个性、长期回报

多年前确立的思路,或许早已注入了富国投研团队的知行基因。

其中的典型故事,莫过于陈戈早在2003年对贵州茅台的价值发现,这份20年前撰写的研究报告,至今被业界熟知,持仓组合中,贵州茅台也一度成为长期重仓股,陈戈说:

中间波动无所谓,我们要赚企业成长的钱

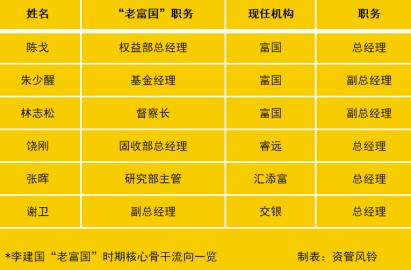

李建国时期引入、提名的公募干将,许多也成长为行业的知名高管。

李建国离任前提名的运营副总林志松,至今仍在富国担任首席信息官;分管销售的副总谢卫,如今已是交银施罗德的总裁;昔日的研究部主管张晖,则成为上海另一头部汇添富的总经理。

还有2003年加入富国的饶刚,在成为研究员短短5年后,就凭借出色表现晋升为富国的固收总经理兼基金经理。

2015年,离开富国的饶刚加入了东方红资管并牵头组建固收团队,后来跟随陈光明创业,如今已是权益大厂睿远的总经理。

商业模式上,投研文化的传承让基金公司更像是一种教学机构,而富国公司治理、投研文化的形成,或与李建国自带的学者气质不无关联。

仿佛是一位“校长”,李建国时期早年带入富国的诸多骨干,如今已在行业各处散枝落叶。

那一时期,富国还成为业内首家“吃螃蟹”引入外资股东的公募机构;李建国对行业治理也保持着长期且连贯的思考,这让富国在行业初期避开了可能陷入的盲从。

世纪初的“基金黑幕”事件中,证监会曾对10家公募机构进行检查,其中多达8家存在过“异常交易操作”,仅有的2家独苗,一家是洪磊执掌的嘉实,另一家正是李建国治下的富国。

2005年至2007年的权益牛阶段,富国没有像其他对手一样趁机做大,以至于李建国最终以下课告别。

然而拉长周期审视,尽管没享受到彼时市场行情带来的规模红利,但也免受了泡沫破灭期的代谢之苦,为继任者窦玉明的轻装上场扫清了障碍。

恰恰在这一时期,富国更多产品线开始崭露头角——在其他公募在权益战场比武时,富国的一级债基“富国天利增长”的三年总回报跻身类同类排名之首,为后来债券成为“三驾马车”打好了前提。

04

继承者们

如果说,李建国奠定了早年的治理与文化,窦玉明扣动了产品与规模的扳机,那么陈戈时代的稳健推进,最终让后来的富国基金平步青云。

然而在富国的重返头部之路上,仍充满着许多迷思。例如在明星经理纷纷下海浪潮中,一个常被市场反复提及的拷问是:

朱少醒为何不奔私?

作为具有长期超额回报的老将,朱少醒大于17年的单只产品管理时长,已经远远偏离了行业对于“优秀基金经理会大多转私”的认知惯性。

解开这个疑问,或许可以从富国另一名明星基金经理的“归去来”中找到答案。

2020年6月,富国旗下5只权益基金的投资经理于洋离职奔私,成立了钦沐资产。

作为彼时人气正盛的明星经理,于洋旗下的富国新动力、富国医疗保健5只产品合计规模达177.4亿元,且多只产品在任职期排名同类首位。

奔私后的于洋将类公募的风控模式带入钦沐资产,例如单只股票上限不超过10%,单一行业配置也不会超过30%;于洋管理下的钦沐创新动力还在2021年创下40%的绝对收益。

虽然拥有不错的业绩,但到了当年年底,于洋出人意料的选择了退出。

离开私募时,于洋向持有人解释了两则理由:

一是简单持有核心资产策略已失效,未来难以获得较好收益

二是创办私募后,运营等事务占据不少精力,无法专注于单纯的投资

“私转公”的于洋重回富国,并再度执掌起此前的“富国新动力”,业内猜测其中原因之一,或许恰恰在于能够满足其“专注于单纯投资”的内在需要。

“专注”需要的是心无旁骛、纯粹简单,是一种对投资的尊重和理解。

回看富国基金早期确立的十六字方针——“深入研究、自下而上、长期回报”在阿尔法当道的近年来已是老生常谈。

可当中最容易被忽视的,反而是“尊重个性”。

陈戈却曾直言不讳的指出:

‘尊重’文化,是引导富国正向循环发展的核心要素之一

面对不少优秀者的“奔私”,市场更容易解读为收入、激励机制的不足,认为“奔私”能够赚取更高的业绩奖励。

这固然成为一些下海理由,但也要看到,还有许多人的离场,源自于自身投资风格在组织机器内无法获得尊重与理解。

向投资经理兑现足额报酬固然非常重要,但给予他们充分的施展空间也同样关键。

一些公募经理的奔私,可能只是为了谋求一个认知框架有效施展、考核机制更加纯粹的投资环境,为了摆脱“官僚化”和“外行领导内行”的精神内耗。

但行业争夺短期排名的甚嚣尘上的风气下,以上问题又十分普遍,例如:

当持仓组合偏离热门股而排名末尾时,管理层有足够的认知与勇气任由既定的投资理念持续落实而不发生漂移吗?

当某类业务因短期高回报而出现吸金效应时,高管们能够克服规模贪婪,并保持与持有人利益一致原则在产品新发上保持足够审慎吗?

我们总在热衷探讨如何让基民拥有更多获得感,但在此之前却为何鲜有人探讨如何让基金经理拥有获得感,而非成为公司实现规模目标路上的工具人?

对富国来说,或许正是多年沉淀的尊重文化,对焦虑风气构成的有效制衡,足以让朱少醒留任至今,让于洋们去而复返,这如陈戈所言:

我们鼓励经理形成自己的个性与风格,能够长期坚持。

事实上,这一表达正是对李建国多年前思考的穿越时空式的呼应。

2006年的第三届富国论坛上,李建国在主题演讲中提出如此畅想:

让专业化的人才能够期许自己未来价值的增值

今年4月,年满60的李建国因年龄到站辞去海通证券的总助职务,正式宣告退休。

幸运的是,10多年前埋种栽树的那个设想,似乎已在富国基金的后来发展中生根发芽,得以应验。

或许他已成为了富国基金的那位栽树人。

当然,未来的富国基金也并非全无远虑,尤其是在员工持股激励等举措尚未提上日程的今天。

延续文化需要努力,也需要运气,但摧毁往往只在顷刻之间,尤其是在一个代理成本高昂、激励机制容易错位的行业里。

当朱少醒们随岁月老去,日后成长的新秀们如何接过重任,带领团队和持有人步入下一个世代。

这是对公募机构保持长期治理能力的挑战,更是对无法预知运气的一种恒久考验。