药明康德700亿套现潮之下:葛兰3年买了70亿,至今不赚钱

撰文丨时浩杜霁雷

来源丨锋雳

近日,药明康德实际控制人李革称,计划再套现3%的股票,约8868.03万股,按当前市值,超过82亿元。

事实上,此前“华杉系”违规套现药明康德被罚2亿的案件背后,是药明康德从188元到90元的股价腰斩,和药明康德背后的一群股东,堪称创A股套现金额之最的巨额套现潮。

不到3年时间,药明康德背后发生了规模超过700亿的套现,在现在药明25.5亿流通股中,仅仅是原十大股东中的8家,就丢出了超过8亿股的筹码。

另一方面,中欧基金葛兰和一堆医药基金却反向增持药明康德。光葛兰就买了70亿。

3年下来,不仅没赚到钱,按当前的股价,葛兰的中欧医疗混合基金浮亏预计近10亿元。

超过700亿的套现

据此前公告,因药明康德股东上海瀛翊2021年5月14日至2021年6月8日间违规减持1724.97万股,减持价格区间43.49-176.88元/股,套现金额合计28.94亿,本月中上海瀛翊被证监会处以2亿元罚款。

违规套现的上海瀛翊,对药明康德而言,其实只是上市时十大股东之外的小股东。28亿的减持,对药明背后的巨大减持潮来说,只是一朵小浪花。

以药明康德2019年初的前九大限售股东为统计群体。这批股份,经历两次10转4股、一次10转2股,到现在最少的持股量都是1.16亿股。

事实上,到2021年三季度末,其中不少股东都消失在了药明的10大股东表,以当时的第十大股东持股4090.93万股作为对比的基数,出表就意味手中股份在2021年3季度末已减持到了4090万股以下。再结合当前2022年一季报的持股情况,可以得到一份初步的以4090万股为底线,原主要限售股东的减持测算状况如下。

(备注:上述统计的盲点是也许其中有人在2021年底到2022年1季度,将股份从4090.93万股以下,增持不到500万股,到当前4573.52万股(第10大股东),

该情况会影响测算的精度)

从上表初步统计可知,原来的9大限售股东中:

有5家至少抛售了超过1亿股药明康德;另有一家抛售超过7500万股;只有实际控制人李革控制的两家G&CVI的持股没发生变化。

上述7家的减持股数已经相当于现在的约8亿股,按当前超过90元的股价,市值超过700亿。事实上,上述股东不少是在140元左右的高位套现。

仅以最开始持股8100万股的WuXiApp(BVI)(简称:药明维京)来说,这8100万股,持有至今,应该是1.9亿股,市值超过150亿。但相比于其它股东的三年锁定期,药明康德维京在招股说明书中承诺锁定期限只有一年,而从其持有股数上看,自解禁起药明维京就不断卖出公司股票,其中,2021年三季度更是退出药明康德前十大股东之列,对比当时第十大股东中欧医疗健康混合4090万持股数,意味着药明康德维京至少减持抛售了1.49亿股,套线金额超过100亿。

因此,抛售8亿股,套现市值超过700亿元,只是药明康德减持潮的最保守估计。药明康德的上市时,在十大股东之外,还有大批小限售股东,如被处罚的上海瀛翊等。

而6月10日晚,药明实控人李革及一致行动人计划继续减持药明康德不超过3%股份,预计合计套现市值超过80亿元。

超过700亿的减持,并不是药明康德这波减持潮的终点。

葛兰70亿建仓,至今不赚钱

中欧基金葛兰,是买药明康德最多的基金经理。

一个残酷的真相是,一边药明康德的限售股东在疯狂减持,另一边葛兰的中欧医疗健康混合基金却在顶着减持潮大举增持药明。

最终不到三年的时间里,中欧医疗健康混合基金建仓花费预计在70亿左右,如果今年4月-5月还不减仓,目前浮亏可能已接近10亿。

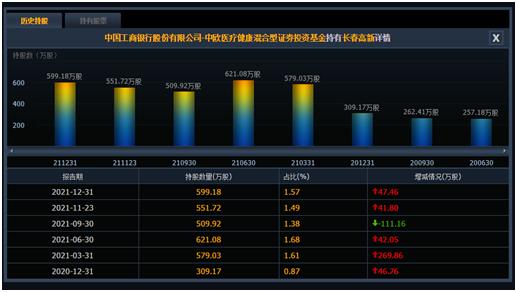

复盘这个过程可以看到:2019年四季度中欧医疗健康混合A首次建仓药明康德,持有328.28万股,此后不断加仓,最高峰在2021年第四季度单季度增持2480.67万股,最高峰时持有6571.60万股。今年一季度,首次减持638.85万股,但仍有5932.75万股的持仓。

简单统计葛兰的建仓药明康德的过程和价格如下:

按上述数据估算,中欧医疗混合A截止一季度末持仓数计算建仓成本约在69.65亿元。

按照今年一季度末3月31日112.38元的收盘价计算,中欧健康持有5932.758万股,市值是66.67亿元。比最开始的建仓成本小亏2-3个亿。

而按6月16日95.68元/股计算成本,葛兰当前持有的药明康德如果在最近两个月不减持,市值仅为56.76亿元,浮亏金额将扩大到超过10亿。

作为中欧基金力捧的顶流,3年时间下来,葛兰有70亿陷在了药明康德。

面对股东不惜代价跑路的状况,不少人质疑是否是药明康德基本面发生了变化,对此,不少券商分析师也给出了自身的看法。浙商证券分析师孙建认为,年内预计药明康德将有3、4款服务产品进入中国/美国申报上市阶段,若成功商业化有望拉动2023年收入高增长;国金证券在月初报告中表示,预计2022年二季度公司业绩将维持63-65%幅度增长,全年65-70%幅度收入增长比例无忧。

从公司角度看,药明康德目前依然是CXO赛道的龙头,但公开市场股票价格是受业务、业绩、以其股东对估值的判断的看法而采取的行为等综合因素影响决定的。

“医药女神”成色几何?

葛兰是中欧基金当前名气最大、同时也颇具争议的基金经理,如果将时间退回2021年二季度以前,完全可以摘掉争议的标签。

作为公司头牌基金经理,其代表作中欧医疗健康混合A、C截止2021年末已有近800亿合计规模(截止一季报合计683亿),即使下半年产品表现不佳,当期产品份额依然维持高速增长,根据基金四季报披露数据,中欧医疗健康混合当季A、C类均有超过40亿份额的大额认购,C类申购更是超过85亿份,相比三季度634亿元规模,葛兰操盘的中欧医疗健康混合仅在当季便完成了超百亿资金的增长。

投资风格上,医药专业出身的葛兰在19年就曾重仓持有智飞生物、通策医疗等上市公司,20年2季度起又大额买入英科医疗等弹性标的。相比于其他同赛道基金,葛兰的确做到了中欧基金买的早、敢重仓的特点,中欧医疗健康混合、中欧医疗创新股票前十大持仓长期维持在6成比重,股票投资整体也在90%左右的高仓位运作,此外,换手率方面葛兰基本保持在1倍左右,并不倾向于经常调仓。

看中成长性、低换手、集中持仓带来的直接优势在于行业风口时段所能获得的超高额收益,这一点在同类型明星基金经理张坤、胡昕炜、新科收益冠军崔宸龙身上均有体现。

不过,需要注意的是,在重仓单一赛道获配高额回报的同时,该风格基金经理往往要面对相关企业短期估值过高时带来的净值回撤,对于偏好择时的基金经理来说,通常选择在股票上涨超过当前价值时卖出资产,而看中长期投资的基金经理则会持仓硬抗回撤,葛兰明显处于后一类基金经理。

体现在单季度收益上,葛兰21年下半年起连续两季度处于市场排名倒数,20年3季度同样出现过类似情况,该季度中欧医疗健康混合涨幅位列1168/1472。新年以来,随着年初市场下行,葛兰的医疗基金继续下跌,截止5月下旬四款相关产品跌幅均在20%以上。

除去药明康德,葛兰持有的其他医药股也并不走运。其中,重仓的爱尔眼科股价自2021年7月的72.27元/股已惨遭腰斩。近年来疯狂收购扩张,爱尔眼科商誉规模迅速膨胀,截止今年一季度末,公司商誉规模高达46.34亿元,商誉净资产比接近400%。

长春高新自2017年第三季首次入选中欧医疗健康混合前十大重仓股以来,葛兰持有该公司股票已超过19个季度。2021年一季度,中欧医疗健康混合基金将长春高新作为第三大重仓股。但截止目前,长春高新股价已由522元/股跌至150元/股水平区间,市值较巅峰缩水超过7成。

头部基金对药明态度不同

不是所有的大医药基金都有决心在药明康德下重注。

站在全市场角度,忽略以海外资产为主的QDII及年内刚刚成立的医疗基金,仅看专注国内权益市场投资的股票型与混合基金,A/C类单独计算前提下,按规模排序中欧医疗健康混合C、中欧医疗健康混合A、工银前沿医疗股票A、广发医疗保健股票A、汇添富创新医药混合位列医疗主题基金规模前5。

收益表现上,截止5月23日,五只基金年内分别亏损21.90%、21.64%、21.83%、25.81%、20.84%。

不同基金经理的重仓股及配置偏好也在一定程度上反映了其投资风格和回撤控制能力。以上述四人为代表,参考相关基金前十大重仓股,可以发现,医疗领域经理选择的股票基本大同小异,其中前十大重仓股中至少半数均为CXO企业,药明康德、凯莱英、泰格医药、康龙化成、博腾股份、九洲药业等公司,在大多数医疗基金中,均出现于重仓股身影。

在具体的投资细分上,四位顶流基金经理侧重点却略有不同。葛兰的中欧医疗健康混合在药明康德持仓比重远超其他企业。

但鉴于其除药明康德外其他仓位配置较为分散,中欧医疗健康混合回撤幸运的还在业内平均水平。

吴兴武管理的广发医疗保健股票A则持有爱美客、贝泰妮等更多医美标的,然而由于前十大重仓股集中度位于四人最高,因此体现在回撤上其幅度也要较其他人高出4个百分点左右。

相比较下,郑磊的汇添富创新医药混合、赵蓓的工银前沿医疗股票A在行业细分配置上更为均衡,当中郑磊在选股上持有更多与新冠医疗相关的股票,而赵蓓则在各细分领域均有布局。

尽管不同基金经理的从业背景和其基金产品定位存在差异,但在重仓偏好上,药明康德身为国内CXO龙头公司,已入选绝大多数基金经理的前三重仓股名单。

除去中欧医疗健康混合,在其他三家体量排名靠前的产品当中,工银前沿医疗去年四季度大幅加仓药明康德,单季买入650万股,但由于药明康德股价区间跌幅超过20%,且相关基金规模同期增长13.60%,致使相关仓位比重仅由9.12%升至9.54%;汇添富方面,郑磊不倾向于过度择时,全年药明康德仓位基本维持不变。

吴兴武过去一年购入药明康德比重最高,去年年初广发医疗保健股票A持有药明康德569.88万股,全年四个季度中该基金累计买入48.73万股,将其持仓比重自6.84%提升至8.91%,同期该基金规模则自123.5亿元小幅减少7亿元,今年一季度,在资金规模进一步减少至100.27亿前提下,吴兴武进一步少量加仓,就算如此,当前累计持有药明康德也只是1040.62万股。

但是,部分机构投资者的关注和加仓,在行业热点发生变化和药明康德的巨额减持潮面前,最终没能阻挡药明康德的股价走向腰斩。

现在药明康德实际控制人李革又抛出超过80亿元的减持大计划,不知道中欧医疗混合基金的基民们心里滋味几何?反正葛兰在药明康德的5932万股后续操作,尤为值得市场关注。