融资性贸易的风险防范与虚开发票犯罪判定

融资性贸易的风险防范与虚开发票犯罪判定

一、什么是融资性贸易?

《关于进一步排查中央企业融资性贸易业务风险的通知》(国资财管〔2017〕652号)规定,融资性贸易业务是以贸易业务为名,实为出借资金、无商业实质的违规业务。其表现形式多样,具有一定的隐蔽性,主要特征有:

一是虚构贸易背景,或人为增加交易环节;

二是上游供应商和下游客户均为同一实际控制人控制,或上下游之间存在特定利益关系;

三是贸易标的由对方实质控制;

四是直接提供资金或通过结算票据、办理保理、增信支持等方式变相提供资金。

二、“融资性贸易”的判断标准

重点包括上下流交易的定价机制、涉及货物实际控制权与风险转移条款、以及各环节交易方的选择等要素。

融资性贸易常见的有托盘贸易、循环贸易、委托采购等三种类型:

(一)托盘贸易

托盘贸易的交易模式为:资金需求方A公司因缺乏资金,无法采购所需货物,便引入托盘方B公司(即资金供给方,通常是国企)分别与下游企业A公司、上游企业C公司签订特定货物的买卖合同,由B公司向卖方C公司支付全部货款,采购A公司所需的货物,B公司加上固定价格后再分批出售给A公司。

在此类交易中,虽然货物流真实发生,但作为资金供给方(即托盘方的)B公司仅收取固定的利润(此利润与货物价格波动无关),往往也不承担与货物转移相关的风险,此类风险通常由资金需求方A公司承担。

也即上下流货物的定价与交易标的的价格波动无关,系基于提供资金获得的固定利润;B公司作为资金提供方虽然分别与上下游企业签订了买卖合同,但既不控制货物也不承担货物流转中的相关风险,同时上下游客户并非B公司自由选择,而是A公司直接指定。

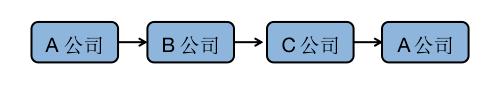

(二)循环贸易

循环交易模式:分别为资金需求方、资金供给方(通常为国企)及过桥方分别签订货物买卖合同。与这一系列买卖合同相呼应的,是每份买卖合同对应的买方均会取得卖方的货物交付凭证(即货权凭证)以及对应买卖合同的结算清单。

当然,最终,此类交易会形成一个闭环交易。

在货物流上表现为:资金需求方→资金供给方→过桥方→资金需求方;

在资金流上表现为:资金供给方→资金需求方→过桥方→资金供给方。

需要注意的是,在此类交易中,各方往往在事前对“假买卖真融资”的行为知情且采取积极主动的方式参与到此类交易环节。

如果本类贸易同时具备“空转”、“走单”的特征,从事此类融资性贸易的国企还有可能触发刑律。

(三)委托采购

此类买卖型融资性贸易与分类为托盘贸易的融资性贸易模式较为相似,货物交付过程中对货物转移的风险及对货物的控制权都由资金需求方承担,与分类为托盘贸易的融资性贸易最大的区别在于资金需求方与资金供给方的买卖法律关系变为委托法律关系。

国企参与上述买卖型融资性贸易的方式,通常都是作为出资方/托盘方,或者是作为交易链条中仅享受固定“过桥”收益的中间方。

三、融资性贸易与司法实践中的“名为贸易、实为借贷”

在司法实践中,是否彻底否认融资性贸易的买卖性质,人民法院的认定标准较为严格,需要结合涉案交易的商业合理性、货物流及资金流、仓储等合同履行情况、交易各方的真实贸易目的、涉案合同权利义务的划分合理性等多个方面综合进行判断识别。

只有外观特征特别明显的情况下才将其定性为“名为贸易、实为借贷”从而判定买卖合同无效。

(一)确认买卖合同效力的案例

新疆维吾尔自治区高级人民法院于2021年12月21日作出判决的江苏某能源有限公司(以下简称“买方”)与新疆某实业有限责任公司(国企,以下简称“卖方”)等买卖合同纠纷案件,法院经审理查明:

买方与卖方在2019年10月至2020年5月期间共签订10份煤炭销售买卖合同,并签订《煤炭结算单》,经双方结算确认买方应向卖方支付货款200294863.2元。煤炭买卖合同的货款支付方式为滚结滚付,截至2020年10月20日,买方仍欠付卖方货款38807204.67元。买方在庭审中主张涉案买卖合同属于循环交易,其仅是循环交易中的过桥方,并非真实的买方,并提交一系列证据予以证明。

法院认为,买卖双方在此期间共签订10份煤炭销售合同,已履行7份,存在争议的仅有3份,且卖方提交了实际交付涉案货物的证据,对于买方的主张,法院不予采信。最终判决买方按合同约定向卖方履行付款义务。

(二)否认买卖合同效力的案例

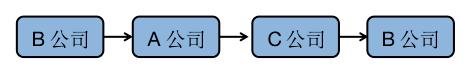

广东省广州市中级人民法院于2022年5月11日作出判决的广州某油品有限责任公司(国企,以下简称“B公司”)与深圳某油料有限公司(以下简称“C公司”)、深圳市某能源实业投资有限公司(以下简称“A公司”)民间借贷纠纷案件,法院经审理查明:

A公司与B公司、B公司与C公司、C公司与A公司分别于2016年10月31日、2016年11月11日、2016年11月22日签订异辛烷的买卖合同3份,买卖合同显示A公司将异辛烷以一定的价格卖给B公司后,B公司每吨加价60元再出售给C公司,C公司再每吨加价20元出售给A公司,各方签订的每份合同的货物的交付地点都相同;

B公司、C公司、A公司分别于2016年11月4日、2016年11月15日、2016年11月28日向A公司、B公司、C公司出具《货权转移证明》和《数量及结算确认函》,具体货物流转结构如下:

具体的资金流转结构如下:

但是,在本案中,根据B公司与C公司签订的买卖合同,C公司仅履行了部分付款义务。B公司于2016年12月28日向C公司出具《催款函》,C公司于2016年12月30日签收该函件。B公司又于2017年1月5日向C公司出具《对账函》,显示根据相关合同约定,截止2016年12月31日,C公司还欠付B公司42098000元,C公司在此函件的“信息证明无误”处盖章确认。

法院还查明,A公司、B公司、C公司在2016年7月1日曾签订《合作协议》,就各方之间买卖成品油事项,达成合作框架。

法院认为,A公司、B公司、C公司在同一天或相近时段内相互间签订多份《油品销售合同》形成封闭式循环买卖交易。B公司与A公司采用虚假贸易形式长期、多次进行借贷活动,并非临时性资金拆借,而是以此为常业,通过买卖形式实际经营放贷业务,案涉《油品采购合同》隐藏的法律行为即民间借贷属于以合法形式掩盖非法目的的行为,故此交易的性质为融资性贸易。

B公司对于货物是否真实存在并不在意。在三方参与的买卖交易中,B公司无需承担货物市场价格变动带来的经营风险和货物质量瑕疵责任风险,仅凭在C公司、A公司之间转手交易即可在短期内获取高额收益,因此,认定B公司在具有清晰认识的情况下积极参与融资性贸易,其支付给A公司的款项属于借款而非货款,其向A公司提供款项并非出于其与A公司之间正常的生产、经营需求,而是意在长期通过买卖形式放贷牟利。

B公司作为未依法取得放贷资质的企业,以资金融通为常业,扰乱金融秩序,其与A公司之间的销售合同关系应认定无效。故法院认定B公司与A公司之间是民间借贷法律关系。

关于C公司作为过桥方,应对资金需求方A公司的债务承担责任。

首先,C公司自认其在参与交易过程中就知晓自己参与的并非是真实的买卖交易而是融资性贸易,其明知交易各方系以买卖形式掩盖真实的借贷关系,仍积极参与交易为借贷双方提供资金流通帮助,主观上具有帮助借贷双方规避监管措施和法律责任、破坏金融秩序以谋取不正当利益的过错。

其次,C公司在B公司向其出具的《对账函》中确认欠款,属于C公司在明知交易真实性质和B公司所催收款项真实性质的基础上对B公司作出的债务确认,应认定构成对A公司借款债务的加入。

因此,C公司应对A公司的债务承担责任。

四、融资性贸易的风险与风险防范

(一)存在风险

通过上述融资性贸易的特征及表现形式,市场主体特别是国有企业从事买卖型融资性贸易主要会面临以下风险:

1.因“阴阳合同”违反国家金融管制的强制性规定而无效的合规风险;

2.因违反国企监管政策、相关业务不符合贸易特征审计查实后的追责风险;

3.因上下游企业故意不履行合同或合谋开展虚假交易而丧失对货物的控制权的风险;

4.因贸易链条中某一环节资金链断裂等原因导致的资金风险;

5.因不具有真实贸易背景的情况下向下游企业开出增值税专用发票而被税务机关认定为虚开发票的税务风险;

6.如虚构交易,相关责任人可能被监管部门处罚,甚至可能触犯刑法。

(二)防范建议

但在市场竞争日益激烈的情况下,也不应完全杜绝企业参与供应链业务的通道,同时企业投融资业务领域具有复杂多样性,例如不发生货物流转的“仓单融资”未必属于非法融资手段,合法与合规的界限需综合判断,对此提出以下建议:

1.国企在进行大额交易前加强客户的评价和管理,严格选择贸易合作伙伴。如果涉及多方交易或过手安排,需加强贸易背景的真实性审查,确保业务真实、合规;并对上、下游企业之间的关系进行核实,避免出现上、下游企业是关联方。同时,建议与下游企业交易时,订立保留所有权的买卖合同;

2.注意货物流转履行文件的收集和保管。保留相关交货、运输、货物保险以及验收、结算等记录,并注意加盖交易相对方真实的印鉴;

3.加强企业的内部控制管理,建立健全各项规章制度,并使其有效运行;在涉及大宗交易时,国企经营管理层应尽量杜绝与资金需求方的私下往来及其他违纪事项;

4.在财务上,定期分析应收账款及其他应收款项的构成,并作出账龄分析,特别是挂账时间较长的应收款项。虽然可以为客户设定信用期,但必要时,积极提起诉讼,避免资金需求方陷入财务困境甚至破产时,增加收回应收款项的成本,甚至使得应收款项变成呆账、死账,增加国有资产的损失;

5.运用“保理”、“融资租赁”等多样融资路径,准确把握各类融资路径的合法性与合规性;

6.拓展贸易业务的服务内容,例如填附数据、物流、仓储保管等综合功能,使单一贸易提升为综合性服务,全面优化供应链的商流、物流、资金流和信息流,最终使融资性贸易提升为供应链业务。

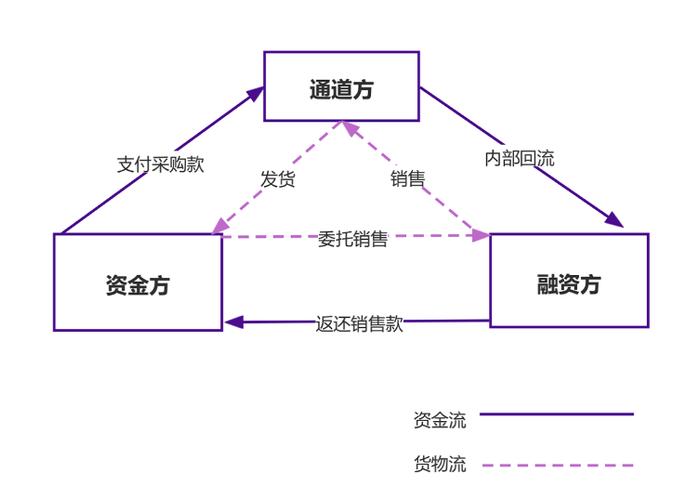

五、融资性贸易与虚开增值税专用发票犯罪

融资性贸易的货物流与资金流向如下图:

因资金空转型融资贸易名为“买卖”实为“借贷”的特征,是否构成虚开增值税专用发票,还受买卖合同效力影响。如法院认定买卖合同有效,那么便有了贸易基础,各方之间再严格按照合同价格开具增值税专用发票并足额缴纳税款,认定虚开增值税专用发票的可能则小。如法院以《中华人民共和国民法典》第一百四十六条认定买卖合同系以虚假表示实施的民事法律行为而无效,失去了贸易基础,认定构成虚开增值税专用发票的可能性将增大。同时,因资金空转型融资贸易的复杂性,具体是否应以虚开增值税专用发票罪而论处仍需结合案件的具体情况和近年来司法实践的变化趋势来做进一步判断。

在(2019)京02刑终113号案件中,合慧伟业公司因与中国诚通公司之间的贸易融资,给中国诚通公司虚开了大量的增值税专用发票。同时为避免因此而产生的纳税义务,2012年8月至2013年3月间,在没有真实交易的情况下,合慧伟业公司以购进钢材名义取得天正博朗公司、恩百泽公司虚开税款数额为人民币1600余万元的增值税专用发票。

一审法院认定三家公司的行为均已构成虚开增值税专用发票罪,赵伟、刘洋作为公司负责人,其行为亦已构成虚开增值税专用发票罪。

二审检察院指控天正博朗公司、恩百泽公司、刘会洋构成非法出售增值税专用发票罪;合慧伟业公司、赵伟构成非法购买增值税专用发票罪。

二审法院认为,合慧伟业公司及其实际控制人赵伟因主观上不具有骗取国家税款的目的,客观上认定造成国家税款损失的证据不足,不构成虚开增值税专用发票罪。

最终,二审法院改判合慧伟业公司、赵伟的行为构成非法购买增值税专用发票罪,天正博朗公司、恩百泽公司、刘会洋的行为构成非法出售增值税专用发票罪。

来源:根据北京大成(西宁)律师事务所潘玥律师《资金空转型融资贸易,是否构成虚开增值税专用发票罪》和国务院国资委官网、中南律税、方达咨询相关文章整理