【西部科技】电子行业2024年中报总结:行业景气度改善,基本面复苏趋势明显

(来源:西部证券研究发展中心)

特别声明

特别声明《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》于2017年7月1日起正式实施。通过新媒体形式制作的本公众号推送信息仅面向西部证券的专业投资者。若您并非西部证券的专业投资者。请取消关注本公众号,不再订阅、接收或使用本公众号中的任何推送信息。因本公众号受限于访问权限的设置,若给您造成不便,烦请谅解!感谢您给予的理解与配合。

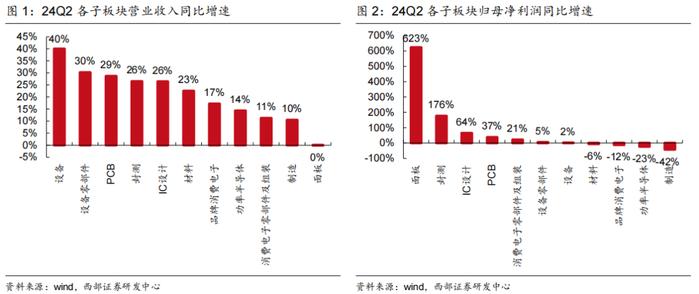

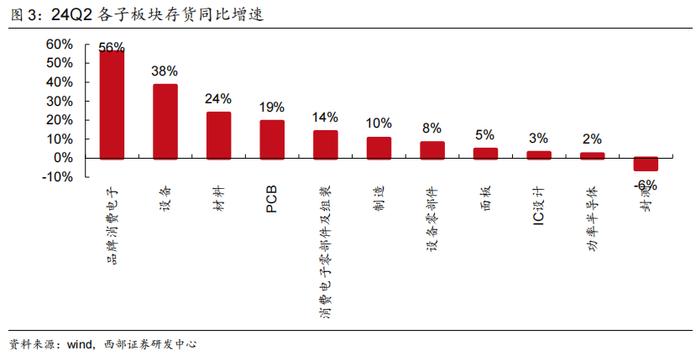

24Q2归母净利润增速表现:面板>封测>IC设计>PCB>消费电子零部件及组装>设备零部件>设备>材料>品牌消费电子>功率半导体>制造。

半导体设备:上半年新签订单整体表现良好。设备公司上半年整体收入端保持增长,部分公司受研发投入增大及股份支付费用等因素影响利润端出现一些波动。受益于国内晶圆厂扩产,上半年设备公司新签订单整体表现良好。

设备零部件:国内外需求回暖,业绩逐渐改善。新莱应材上半年半导体业务规模增长显著,订单逐步向好;江丰电子上半年精密零部件业务同比增长96%;富创精密上半年来自国内市场的需求强势增长,海外市场也出现复苏;英杰电气上半年射频电源订单已超过2023年全年订单金额。

半导体材料:受益于半导体行业回暖以及下游晶圆厂稼动率提升,呈现复苏趋势,但表现有所分化。安集科技在先进制程领域持续发力,产品导入及上量顺利;鼎龙股份CMP抛光垫上半年收入同比增长100%;硅片环节,行业复苏的传导还需一定时间,随着下游客户进一步去库存,后续有望改善。

制造:Q2晶圆厂稼动率回升,部分特色工艺已涨价。中芯国际24Q2产能利用率提升到85%,环比增加约4个百分点,并指引24Q3收入环比增长13%-15%;华虹24Q2产能利用率也环比提升,已接近全方位满产,且公司已对产品价格进行调整,预计在Q3\Q4会进一步体现;晶合集成产能自3月份起持续处于满载状态,并于6月份对部分产品代工价格进行调整。

封测:产能利用率回升,板块Q2业绩环比改善明显。长电科技24Q2各应用分类收入环比均实现两位数增长,其中汽车电子收入环比增长超过50%;受订单增加和产能利用率提升,华天科技Q2业绩大幅改善;通富微电认为下半年消费市场依然会维持复苏状态,算力需求保持增长,工规和车规市场已逐步触底。

设计:下游市场需求回暖带动下,呈现改善趋势。24Q2设计各子板块除FPGA外,其他板块营收均同比改善。其中CIS子板块24Q2营收同比+53%,模拟子板块营收同比+32%,存储子板块营收同比+28%,保持恢复趋势。利润端来看,CIS子板块24Q2归母净利润同比增长最为明显,其次是存储板块。

功率:表现分化。斯达半导上半年业绩承压,工业自动化市场竞争加剧,同时受产品降价及光伏行业去库存因素影响,公司新能源行业短期收入有所下滑;新洁能中低压SGT-MOSFET产品部分品种已处于供不应求阶段,上半年产品销量显著增长。

品牌消费电子:整体营收保持增长,关注AI端侧相关应用落地。传音控股上半年持续开拓新兴市场并推进产品升级,出货量同比保持增长,在AI方面,公司发布TECNOAI带来新一代的智慧助手Ella与创新交互体验,用AI强化影像、沟通、办公效率与创造力等场景。

消费电子零部件及组装:终端市场有所复苏,带动代工及零部件需求增长。立讯精密认为AI技术的发展将推动消费电子终端创新加速,带动终端产品总量以及零部件的增长,公司指引24Q3业绩保持稳健增长;歌尔股份抓住消费电子行业终端需求复苏机会,上半年盈利能力显著修复,AI技术的发展为消费电子行业带来新一轮发展机会。

面板:量价齐升,业绩改善显著。受益于体育赛事和备货需求,24Q2LCD面板行业稼动率升至高位。根据京东方公告,LCDTV面板价格自2月份起全面上涨,二季度价格突破2023年9月高点,京东方24Q2归母净利润同环比均实现大幅增长;伴随消费电子行业景气度逐步回暖,上半年OLED手机面板需求旺盛,产品价格有所上涨,维信诺出货量大幅增长,毛利率改善。

PCB:开始呈现复苏迹象,AI相关结构性需求增长明显。上半年在消费电子行业回暖以及AI科技革命新浪潮的来临,鹏鼎控股营收实现稳步增长,上半年公司汽车及服务器产品实现销售收入4.30亿元,同比增长94%;沪电股份受益于人工智能、高速运算服务器等新兴计算场景对PCB的结构性需求,上半年业绩实现大幅增长;深南电路通信领域得益于高速交换机、光模块产品需求增长,产品结构进一步优化,数据中心领域订单同比显著增长,汽车电子智能驾驶相关高端产品需求稳步增长。

市场竞争加剧,半导体行业周期波动,市场风险偏好下降

一、电子行业2024年中报总结:行业景气度改善,基本面复苏趋势明显

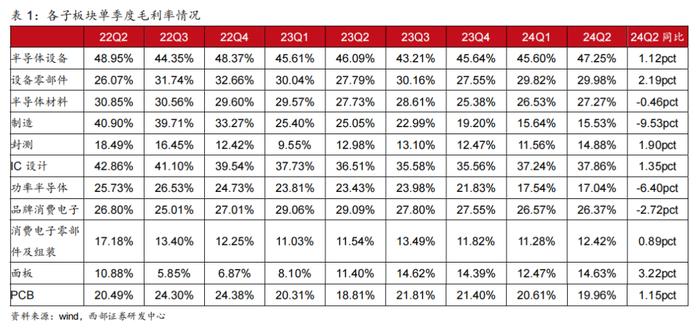

24Q2归母净利润增速表现:面板>封测>IC设计>PCB>消费电子零部件及组装>设备零部件>设备>材料>品牌消费电子>功率半导体>制造。24Q2营业收入增速排名前三的子板块分别为设备(YoY+40%)、设备零部件(YoY+30%)与PCB(YoY+29%);归母净利润同比增速排名前三的分别为面板(YoY+623%)、封测(YoY+176%)与IC设计(YoY+64%);库存方面,除封测(YoY-6%)外,各子板块库存均同比提升,同比增速排名前三的分别为品牌消费电子(YoY+56%)、设备(YoY+38%)、材料(YoY+24%)。

二、设备与材料:受益于国内晶圆厂扩产和稼动率提升

2.1设备:上半年新签订单整体表现良好

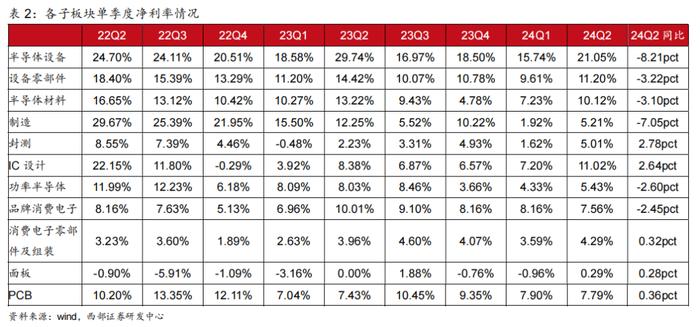

24Q2设备板块收入134.03亿元,同比+40.02%,环比+23.95%;归母净利润28.37亿元,同比+2.00%,环比+64.04%;毛利率47.25%,同比+1.12pct,环比+1.46pct;合同负债171.75亿元,同比+9.57%,环比+14.05%。

设备公司上半年整体收入端保持增长,部分公司受研发投入增大及股份支付费用等因素影响利润端出现一些波动。受益于国内晶圆厂扩产,上半年设备公司新签订单整体表现良好。北方华创半导体设备工艺覆盖度及市场占有率持续稳步攀升,上半年归母净利润实现快速增长;拓荆科技24年上半年新签订单同比大幅增加,且24Q2新签订单环比亦有大幅增加;中微公司上半年新签订单47亿元,同比增长约40%,公司预计2024全年新签订单将达到110-130亿元;芯源微上半年新签订单12.19亿元,同比增长约30%。截至2024年6月底,公司在手订单超过26亿元,创历史新高。

2.2设备零部件:国内外需求回暖,业绩逐渐改善

24Q2设备零部件板块营收28.12亿元,同比+30.18%,环比+10.82%;归母净利润3.32亿元,同比+4.67%,环比+23.81%;毛利率29.98%,同比+2.19pct,环比+0.16pct;净利率11.20%,同比-3.22pct,环比+1.59pct;存货54.98亿元,同比+8.01%。

设备零部件国内外需求回暖,业绩逐渐改善。新莱应材上半年半导体业务规模增长显著,订单逐步向好;江丰电子上半年精密零部件业务同比增长96%;富创精密上半年来自国内市场的需求强势增长,海外市场也出现复苏;英杰电气上半年射频电源订单已超过2023年全年订单金额。

2.3半导体材料:呈现复苏趋势,但表现有所分化

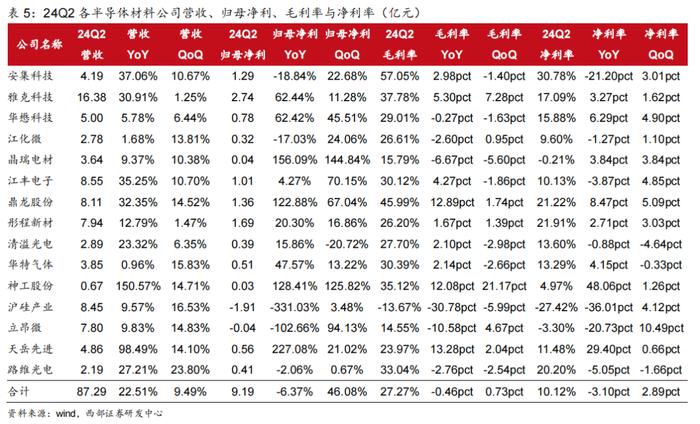

24Q2半导体材料板块营收87.29亿元,同比+22.51%,环比+9.49%;归母净利润9.19亿元,同比-6.37%,环比+46.08%;毛利率27.27%,同比-0.46pct,环比+0.73pct;净利率10.12%,同比-3.10pct,环比+2.89pct。

受益于半导体行业回暖以及下游晶圆厂稼动率提升,材料板块呈现复苏趋势,但表现有所分化。安集科技在先进制程领域持续发力,紧跟客户节奏,产品导入及上量顺利;鼎龙股份CMP抛光垫上半年收入同比增长100%,24Q2抛光垫销售收入创历史单季度新高;硅片环节,行业复苏的传导还需一定时间,2024年上半年全球硅片整体出货量依然呈现同比下降态势,随着下游客户进一步去库存,后续有望改善。

三、制造与封测:产能利用率回升

3.1制造:Q2晶圆厂稼动率回升,部分特色工艺已涨价

24Q2半导体制造板块收入192.80亿元,同比+10.44%,环比+6.41%;归母净利润12.88亿元,同比-42.42%,环比+59.05%;毛利率15.53%,同比-9.53pct,环比-0.12pct;净利率5.21%,同比-7.05pct,环比-3.28pct。

在下游消费电子需求回暖的带动下,24Q2晶圆厂稼动率回升,部分特色工艺已涨价。中芯国际24Q2产能利用率提升到85%,环比增加约4个百分点,并指引24Q3收入环比增长13%-15%;华虹24Q2产能利用率也环比提升,已接近全方位满产,且公司已对产品价格进行调整,预计在Q3\Q4会进一步体现;晶合集成产能自3月份起持续处于满载状态,并于6月份对部分产品代工价格进行调整,公司预计Q3将继续维持满载。

3.2封测:产能利用率回升,板块Q2业绩环比改善明显

24Q2封测板块收入189.58亿元,同比+26.50%,环比+18.81%;归母净利润9.21亿元,同比+176.19%,环比+260.94%;毛利率14.88%,同比+1.90pct,环比+3.32pct;净利率5.01%,同比+2.78pct,环比+3.39pct。

在下游需求回暖的带动下,封测公司产能利用率回升,板块Q2业绩环比改善明显。长电科技24Q2各应用分类收入环比均实现两位数增长,其中汽车电子收入环比增长超过50%;受订单增加和产能利用率提升,华天科技Q2业绩大幅改善;通富微电认为下半年消费市场依然会维持复苏状态,算力需求保持增长,工规和车规市场已逐步触底;甬矽电子上半年实现扭亏为盈,主要受益于公司部分客户所处领域景气度回升、新客户拓展及部分原有客户份额提升。

四、设计:下游市场需求回暖带动下,整体呈现改善趋势

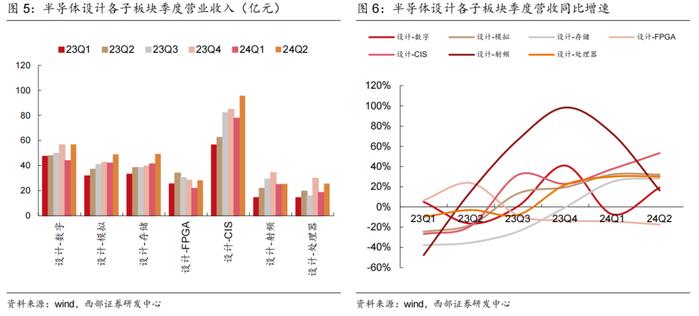

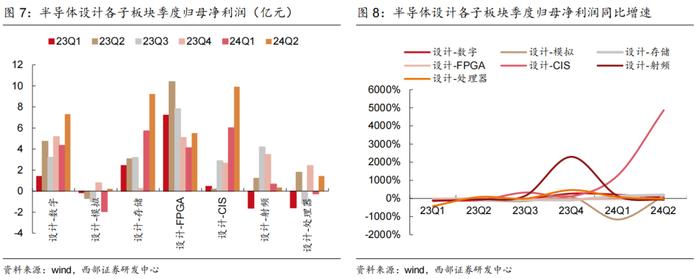

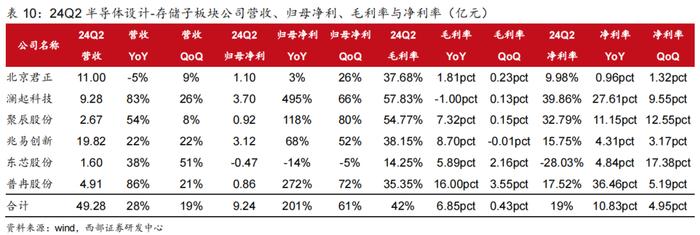

24Q2设计各子板块除FPGA(营收同比-17%)外,其他板块营收均同比改善。其中CIS子板块24Q2营收同比+53%,模拟子板块营收同比+32%,存储子板块营收同比+28%,保持恢复趋势。利润端来看,CIS子板块24Q2归母利润同比增长最为明显,其次是存储板块。

CIS:韦尔股份24Q2归母净利润同环比均大幅增长,主要得益于消费市场进一步回暖,公司在高端智能手机市场产品导入以及汽车市场自动驾驶应用的持续渗透;

存储:澜起科技Q2归母净利润也实现同环比大幅增长,一方面受益于DDR5渗透率提升,另一方面公司部分AI“运力”芯片新产品开始规模出货;兆易创新受益于消费、网通市场需求回暖,上半年归母净利润增长明显,公司对三季度市场需求保持相对谨慎乐观,公司预计Q3相比Q2保持增长,各类产品价格进入相对持平的状态;

SoC:恒玄科技上半年归母净利润实现大幅增长,主要由于下游可穿戴和智能家居领域需求增长,以及公司新一代可穿戴芯片实现量产出货,乐鑫科技深耕物联网行业,公司表示下游数智化渗透率进一步提升,新老客户业务均在增长,全志科技表示智能车载、工业控制、扫地机器人、智能投影等下游细分领域需求提升;

模拟:在下游市场需求回暖的带动下,圣邦股份24Q2归母净利润同比增长109%;南芯科技表示上半年整体呈现淡季不淡的态势,除了行业景气度有所复苏,部分客户也有一些补库存的情况;随着终端市场的逐步回暖,艾为电子凭借丰富的产品品类不断拓展市场领域,上半年业绩改善明显;纳芯微、思瑞浦24Q2营收环比增长显著,纳芯微表示24Q2光储市场呈现复苏迹象,工控市场库存去化基本完成,思瑞浦24Q2表示新能源、工业电源等泛工业细分市场需求回暖,汽车、光模块、服务器市场呈现良好成长。

五、功率:表现有所分化

24Q2功率板块收入333.01亿元,同比+14.34%,环比+18.11%;归母净利润17.87亿元,同比-22.97%,环比+41.07%;毛利率17.04%,同比-6.40pct,环比-0.51pct;存货256.28亿元,同比+2.21%。

功率表现分化。斯达半导上半年业绩承压,工业自动化市场竞争加剧,同时受产品降价及光伏行业去库存因素影响,公司新能源行业短期收入有所下滑;新洁能中低压SGT-MOSFET产品部分品种已处于供不应求阶段,上半年产品销量显著增长。

六、消费电子:需求有所复苏,AI技术带来新一轮增长机遇

6.1品牌消费电子:关注AI端侧相关应用落地

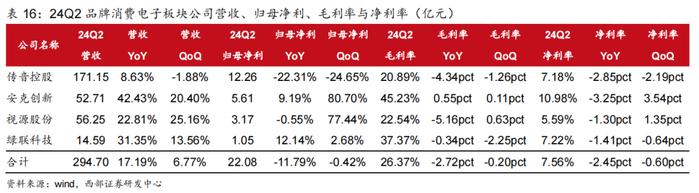

24Q2品牌消费电子板块收入294.70亿元,同比+17.19%,环比+6.77%;归母净利润22.08亿元,同比-11.79%,环比-0.42%;毛利率26.37%,同比-2.72pct,环比-0.20pct;净利率7.56%,同比-2.45pct,环比-0.60pct。

品牌消费电子整体营收保持增长,关注AI端侧相关应用落地。传音控股上半年持续开拓新兴市场并推进产品升级,出货量同比保持增长,在AI方面,公司发布TECNOAI带来新一代的智慧助手Ella与创新交互体验,用AI强化影像、沟通、办公效率与创造力等场景。

6.2消费电子零部件及组装:终端市场有所复苏,带动代工及零部件需求增长

24Q2品牌消费电子板块收入1539.09亿元,同比+11.25%,环比+4.70%;归母净利润62.95亿元,同比+20.75%,环比+21.23%;毛利率12.42%,同比+0.89pct,环比+1.15pct;净利率4.29%,同比+0.32pct,环比+0.70pct。

消费电子行业终端需求有所复苏,带动代工及零部件需求增长。立讯精密认为AI技术的发展将推动消费电子终端创新加速,带动终端产品总量以及零部件的增长,公司指引24Q3业绩保持稳健增长;歌尔股份抓住消费电子行业终端需求复苏机会,上半年盈利能力显著修复,AI技术的发展为消费电子行业带来新一轮发展机会。

七、面板:量价齐升,业绩改善显著

24Q2面板板块收入981.39亿元,同比-0.01%,环比+2.89%;归母净利润13.21亿元,同比+623.05%,环比+351.19%;毛利率14.63%,同比+3.22pct,环比+2.16pct;净利率0.29%,同比+0.28pct,环比+1.25pct。

量价齐升,面板业绩改善显著。受益于体育赛事和备货需求,24Q2LCD面板行业稼动率升至高位。根据京东方公告,LCDTV面板价格自2月份起全面上涨,二季度价格突破2023年9月高点,京东方24Q2归母净利润同环比均实现大幅增长;伴随消费电子行业景气度逐步回暖,上半年OLED手机面板需求旺盛,产品价格有所上涨,维信诺出货量大幅增长,毛利率改善。

八、PCB:行业开始呈现复苏迹象,AI结构性需求增长明显

24Q2PCB板块收入296.04亿元,同比+28.63%,环比+7.66%;归母净利润23.75亿元,同比+37.38%,环比+6.33%;毛利率19.96%,同比+1.15pct,环比-0.65pct;净利率7.79%,同比+0.36pct,环比-0.11pct。

PCB行业开始呈现复苏迹象,AI相关结构性需求增长明显。上半年在消费电子行业回暖以及AI科技革命新浪潮的来临,鹏鼎控股营收实现稳步增长,公司积极把握AI服务器及智能汽车快速发展对PCB带来的市场需求,上半年公司汽车及服务器产品实现销售收入4.30亿元,同比增长94%;沪电股份受益于人工智能、高速运算服务器等新兴计算场景对PCB的结构性需求,上半年业绩实现大幅增长;深南电路通信领域得益于高速交换机、光模块产品需求增长,产品结构进一步优化,数据中心领域订单同比显著增长,汽车电子智能驾驶相关高端产品需求稳步增长。

九、风险提示

1、市场竞争加剧。如果未来随着市场竞争的进一步加剧,行业将可能面临主要产品价格下降、利润空间缩减的风险。

2、半导体行业周期波动。半导体行业具有较强的周期性特征,全球和国内宏观经济的周期性波动都对行业的发展带来影响。如果全球及中国宏观经济增长大幅放缓,产业政策变化或行业景气度下滑,将给行业短期业绩带来一定的压力。

3、市场风险偏好下降。短期来看,内外部宏观环境依旧存在不确定性,如果经济复苏不及预期以及外围局势持续扰动,市场风险偏好有下降的风险。

西部证券—投资评级说明

分析师声明

免责声明

研究报告来源

证券研究报告:《电子行业2024年中报总结--行业景气度改善,基本面复苏趋势明显》

对外发布时间:2024年9月14日

对外发布机构:西部证券研究发展中心

参与人员信息:

分析师:郑宏达

执业编号:S0800524020001

邮箱:zhenghongda@research.xbmail.com.cn

分析师:王勇

执业编号:S0800524070002

邮箱:wangyong@research.xbmail.com.cn

本公众号推送内容仅面向西部证券股份有限公司(以下简称“西部公司”)机构客户,请勿对本公众号内容进行任何形式的转发。若您并非西部证券机构客户,请取消关注本公众号,不再订阅、接收或使用本公众号中的内容。因本公众号难以设置访问权限,若给您造成不便,烦请谅解!西部证券不会因订阅本公众号的行为或者收到、阅读本公众号推送内容而视相关人员为客户。

本公众号内容基于已公开的信息编制,但作者对该等信息的真实性、准确性及完整性不作任何保证。本公众号所载的意见、评估及预测仅为出具日的观点和判断,该等意见、评估及预测在出具日外无需通知即可随时更改。在不同时期,西部证券可能会发出与本公众号所载意见、评估及预测不一致的研究报告。同时,本公众号所指的证券或投资标的的价格、价值及投资收入可能会波动。西部证券不保证本公众号所含信息保持在最新状态。对于西部证券其他专业人士(包括但不限于销售人员、交易人员)根据不同假设、研究方法、即时动态信息及市场表现,发表的与本公众号不一致的分析评论或交易观点,西部证券没有义务向本公众号所有接收者进行更新。西部证券对本公众号所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

在任何情况下,本公众号所载的观点、结论和建议仅供投资者参考之用,并非作为购买或出售证券或其他投资标的的邀请或保证。客户不应以本公众号取代其独立判断或根据本报告做出决策。该等观点、建议并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本公众号内容,不应视本公众号为做出投资决策的唯一因素,必要时应就法律、商业、财务、税收等方面咨询专业财务顾问的意见。西部证券以往相关研究报告预测与分析的准确,不预示与担保本公众号及西部证券今后相关研究报告的表现。对依据或者使用本公众号及西部证券其他相关研究报告所造成的一切后果,西部证券及作者不承担任何法律责任。

本公众号版权仅为西部证券所有。未经公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公众号版权。如征得西部证券同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“西部证券研究发展中心”,且不得对本公众号进行任何有悖原意的引用、删节和修改。如未经西部证券授权,私自转载或者转发本公众号,所引起的一切后果及法律责任由私自转载或转发者承担。西部证券保留追究相关责任的权力。本公司具有中国证监会核准的“证券投资咨询”业务资格,经营许可证编号为:91610000719782242D。