中加市场周报︱内需仍有待提振,A股市场风格有所变化

(来源:中加基金)

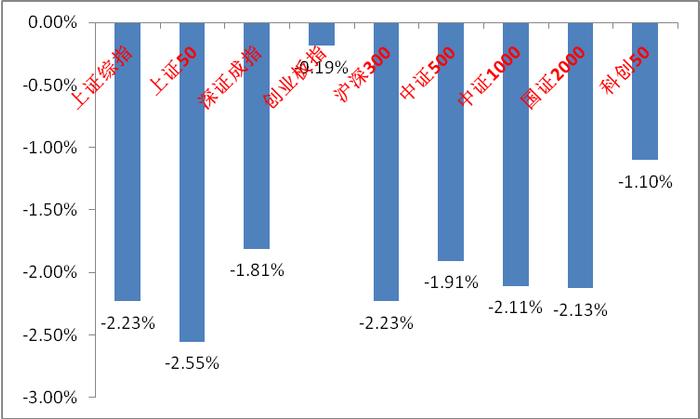

上周A股主要指数均下跌,情绪较低迷。

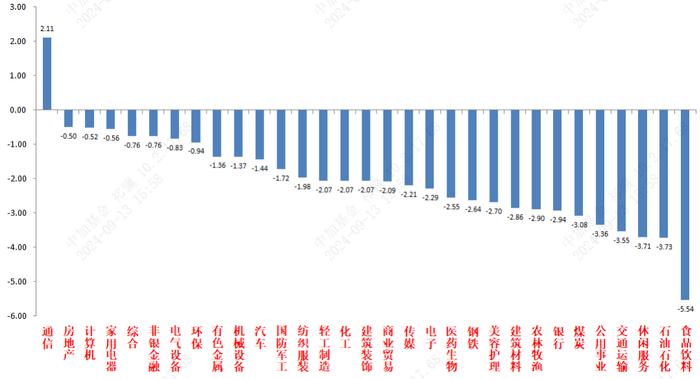

31个申万一级行业中,通信(2.11%)居涨幅首位。食品饮料(-5.54%)、石油石化(-3.73%)和休闲服务(-3.71%)居跌幅前三。

A股主要指数周涨跌幅(%)

申万一级行业周涨跌幅(%)

宏观数据分析

按美元计,24年1-8月份我国货物贸易进出口总额同比增长3.7%,其中出口同比增长4.6%,进口同比增长2.5%,数据符合预期。其中8月单月出口同比涨幅扩大1.7个百分点至8.7%较超预期。出口方面分国别看,之前一直处于下降趋势的欧盟、美国、日本数据均回升。分商品看,大部分劳动密集型商品出口增速上升,主要支撑项机电产品中手机和汽车出口增速大幅走高,船舶出口增速继续回升其余机电产品出口增速有所转弱。综合以上两点,8月出口略超预期的原因是欧美需求韧性有所回升,可能与贸易商备货迎接下半年节日需求有关(大选临近,出口不确定性增加背景下为黑五、圣诞等备货,其他方面也有一些大选前抢出口特征)。进口数据则继续受到国内内需的拖累。市场对此次进出口数据反应平淡。后续,美国大选仍是出口最大变数,暂时不宜过度乐观。

24年8月CPI同比增速0.6%,PPI同比增速-1.8%,数据低于预期。COI方面,食品价格支撑正增长,非食品价格有所走弱。猪肉价、菜价、果价全部阶段性上涨,可能与低基数和灾害天气有关。非食品如原油、服务等价格走弱。PPI方面超预期走弱,产业链角度看,上游采掘和原材料价格同比回落,中游设备制造业价格保持相对稳定,下游消费行业价格延续弱势,多数行业同比负增长。后续,内需不足依然是拖累PPI的根本原因。期待更多扩内需政策出炉。

24年8月新增人民币贷款9000亿,预期8850亿,去年同期1.36万亿;新增社融3.03万亿,预期2.7万亿,去年同期3.13万亿;存量社融增速8.1%,前值8.2%;M2同比6.3%,预期6.3%,前值6.3%;M1同比-7.3%,前值-6.6%。社融数据总体延续了7月特征,总量结构都偏弱。票据冲量为信贷贡献主要增量,居民和企业贷款均同比少增,政府债券7月后加速发行也支撑了社融总量,M1则继续刷新历史低点,显示资金活性低下。后续社融转好依然有待于财政政策的支持。

股市策略展望

上周A股市场交易情绪维持低位。从基本面看,目前内需仍弱,政策预期方面有一定积极变化。从资金面看,北向数据已经改为季度公布。其他方面新发基金及两融资金等依然偏弱,ETF数据继续周环比衰减。

由于国内经济的弱势和地缘政治利空,A股市场交易主线目前仍在基本面下修。低预期导致情绪低迷。短期,美联储9月议息会议的接近成为影响市场最大变量。随着美国降息预期接近高位和红利风格抱团来到高位,优势风格从偏向价值切换为偏向成长,高切低特点显著。但由于市场增量资金不足,维持存量甚至减量博弈,所以跷跷板效应显著,指数继续阴跌。后续,继续加强关注国内政策出台(尤其财政)和美国经济韧性、降息进展,这两点会决定中长期的市场走向。继续建议立足防守抓市场结构性机会,等待政策或市场流动性出现转机带来的反弹。行业上,对于偏防御的红利类行业,继续建议作为底仓配置一部分(中报后由于多数红利标的业绩承压,且现金流同样边际变差,助推了高切低资金流出。但避险逻辑未破,不确定性来自于经济基本面预期转好(包括经济基本面和长债利率相关政策)和自身分红能力弱化,继续建议配置有独特催化的公用、低估值银行和强避险属性的贵金属、或短期受益基建催化的低估值建筑等)。而对于进攻性较强的多数标的,以寻找低位、确定性较好和情绪面强势的(基本面和流动性偏弱背景下成长的高切低行情预计持续时间不长,作为政策支持确定性最高的方向,科技类标的在市场风向不稳定时结构性机会持续,建议波段交易以自主可控概念为首的优质标的。顺周期方面基本面压力较大。出口链方面,虽预期仍低,但美国总统大选前辩论中相对较温和的哈里斯占据优势,且出口相关板块多数超跌,引发一些高切低资金配置,短期情绪变好有反弹,但反弹时长存疑,可基于择时参与)配置为主。

债市:经济弱势延续,利率债整体走强

市场回顾与分析

一级市场回顾

上周一级市场国债、地方债和政策性金融债发行规模分别为5003亿、2803亿和1200亿,净融资额为-841亿、2413亿和640亿。金融债(不含政金债)共计发行规模750亿,净融资额150亿。非金信用债共计发行规模3321亿,净融资额1043亿。可转债暂无新券发行。

二级市场回顾

上周利率整体走强。主要影响因素包括:经济数据偏弱、大行买短卖长操作、新增国债预期落空、股债跷跷板等。

流动性跟踪

上周央行公开市场净投放6743亿,资金面稳中略松。最终R001和R007分别较前周下行20.6BP和下行21.2BP。

政策与基本面

上周公布的物价、出口、金融、经济数据整体显示8月经济延续弱化趋势,内需不足是主要矛盾,物价低迷,投资消费偏弱运行,对生产的制约性逐步显现。人大常委会通过延迟退休决定。高频数据来看:“金九银十”对地产效果尚不佳,出口景气度下降,食品价格上涨、大宗下跌。

海外市场

特朗普和哈里斯的首场辩论结束,博彩及市场走势显示哈里斯获胜。10年美债收盘3.66%,较前周下行6BP。

债市策略展望

8月统计数据陆续出炉,内需不足下经济复苏斜率偏低问题依旧凸显。9月新增赤字预算预期落空后,债市继续博弈货币宽松预期,推动债市走强。政府对完成全年5%增速目标的任务约束在降低,导致市场风险偏好的下降,也使得资金继续向债市集中。但考虑到10年期国债收益率已下行至2.04%,临近2%的关键整数心里关口,1-2年期国债收益率已下行至1.3附近,接近大行内部资金成本,利率继续下行可能会面临阶段止盈压力。后续核心关注点仍然是央行调控手段是否会升级以及未来降准降息节奏,10月人大常委会依然有追加财政工具的可能。转债方面,受风险事件影响加速见底后,性价比已经凸显,关注接下来政策逻辑能否出现突破性变化。