一口气搞懂SFISF是给股市送子弹吗?

2024年10月21日,

央行发布了SFISF首次操作结果公告,金额500亿元!

我们今天来简单聊两句SFISF到底啥意思。

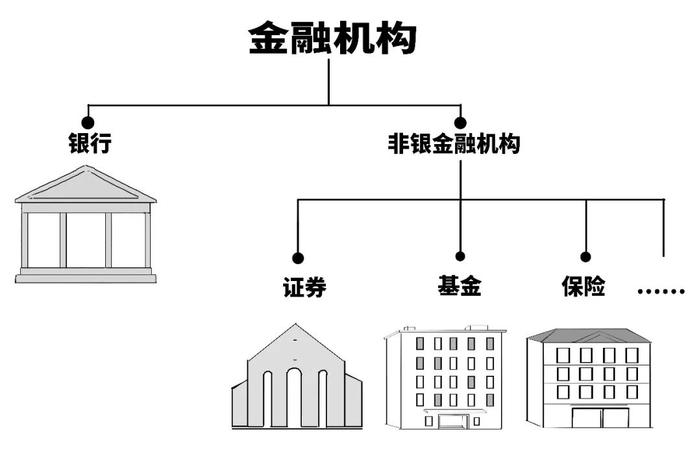

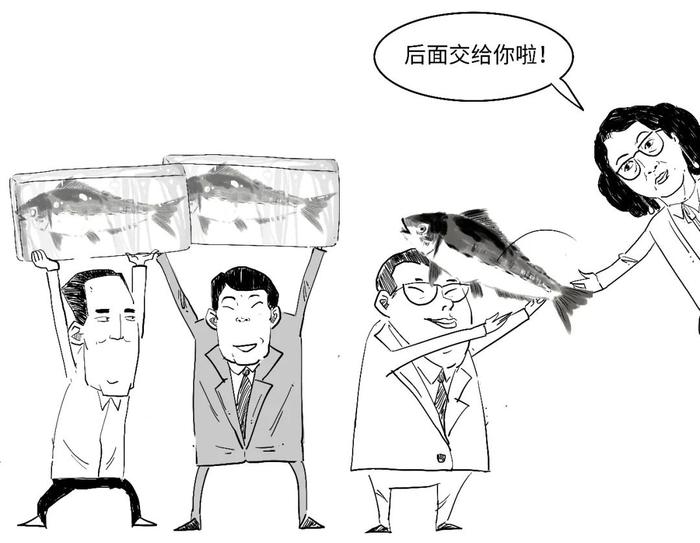

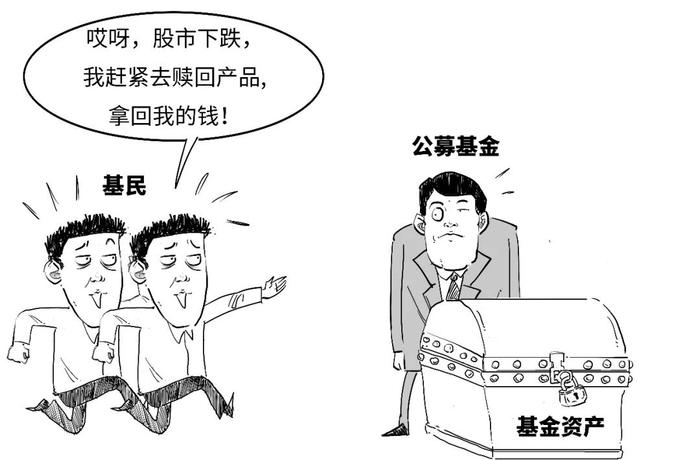

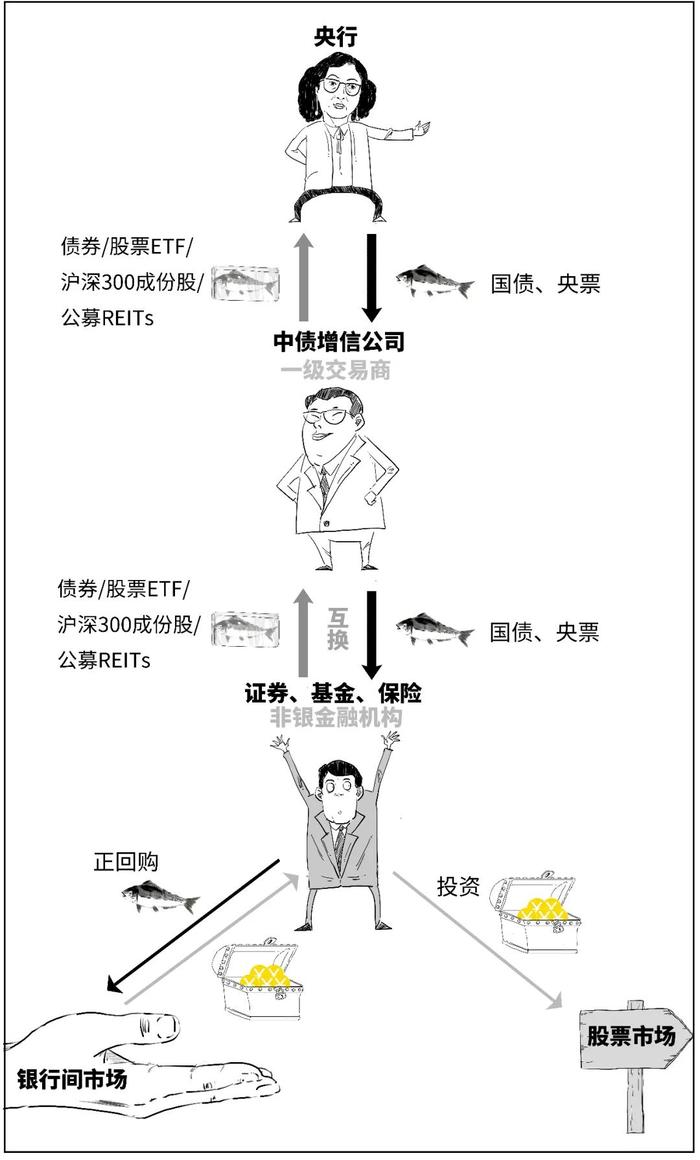

大家知道,金融机构除了银行以外,还有证券公司、基金公司、保险公司这类非银金融机构。

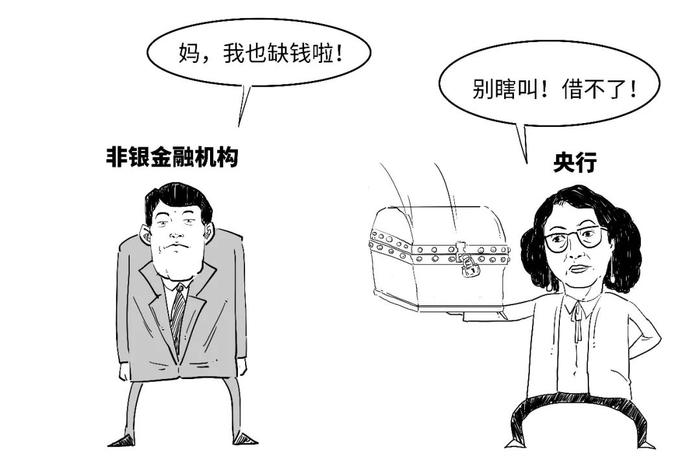

银行如果缺钱了,

是可以向

央行

申请贷款的。

但非银金融机构缺钱了,

央行是不能直接向其提供贷款的。

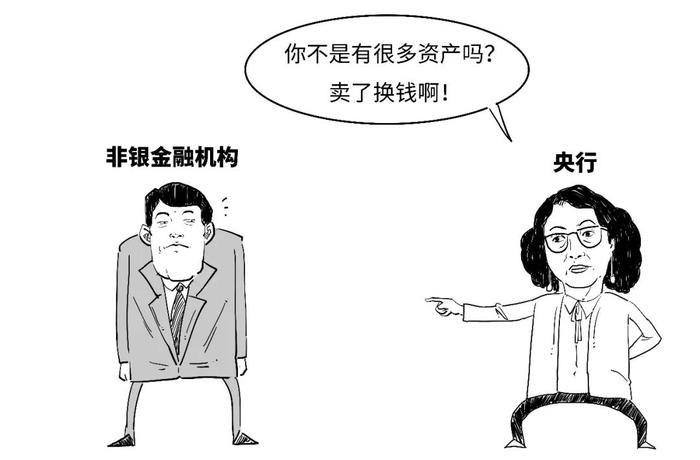

那该咋办呢?

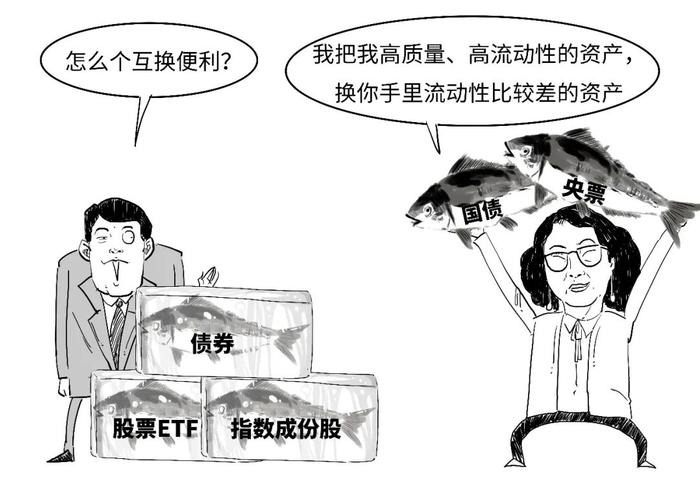

SFISF全称是Securities,FundsandInsurancecompaniesSwapFacility,也就是证券、基金、保险公司互换便利的意思。

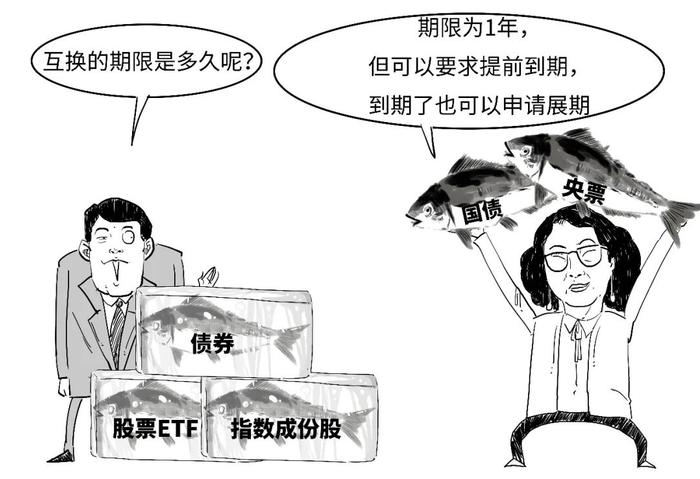

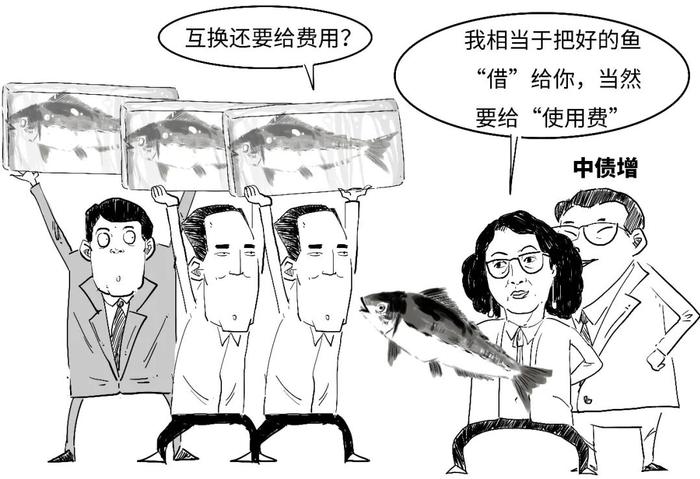

互换会存在期限,

双方需要到期偿还互换的债券。

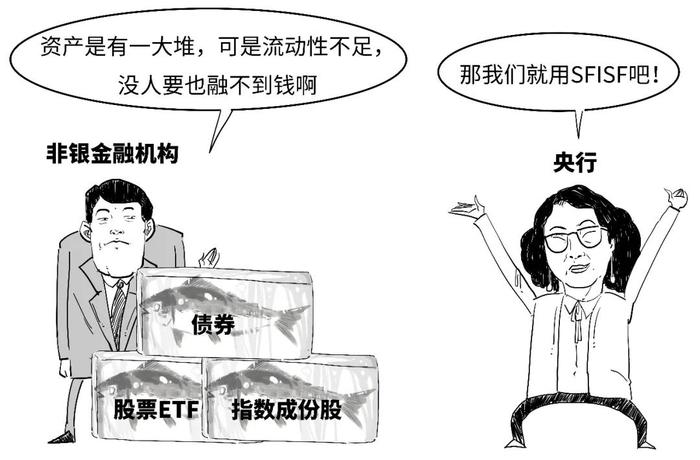

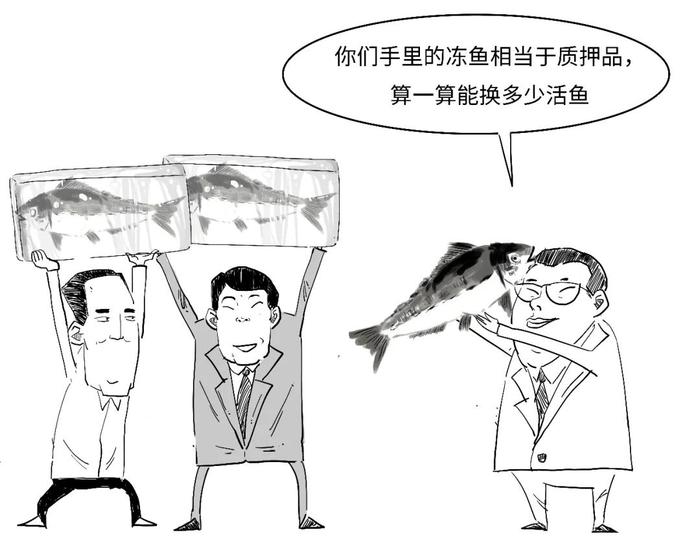

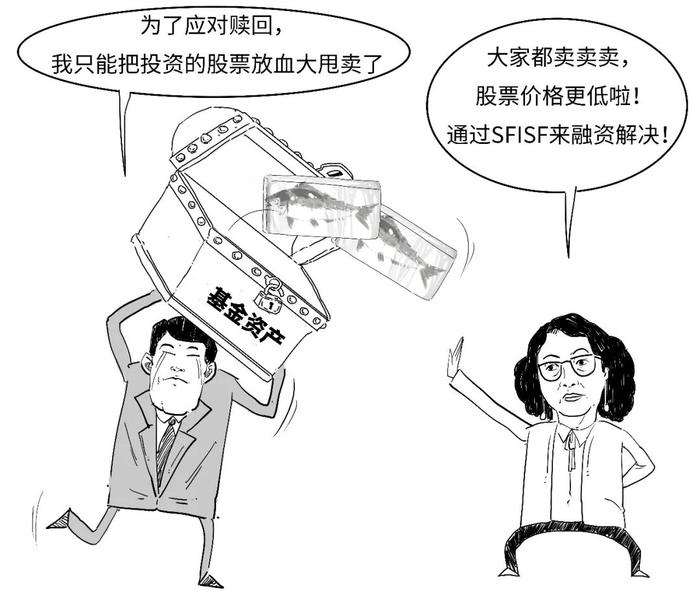

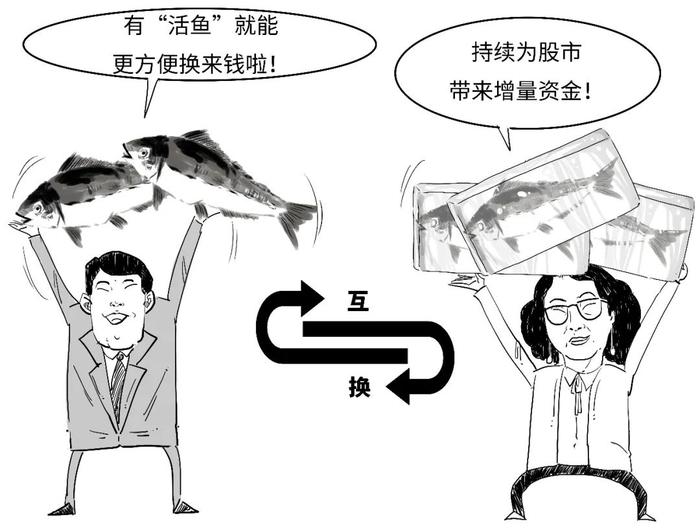

这是一种“以券换券”的方式,

符合条件的证券、基金、保险公司可以用债券、股票ETF、沪深300成份股、公募REITs等资产,从央行换入国债、央票等高等级流动性资产。

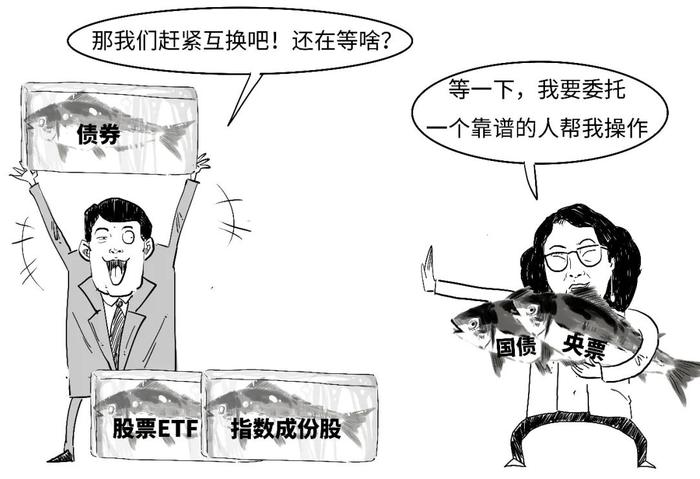

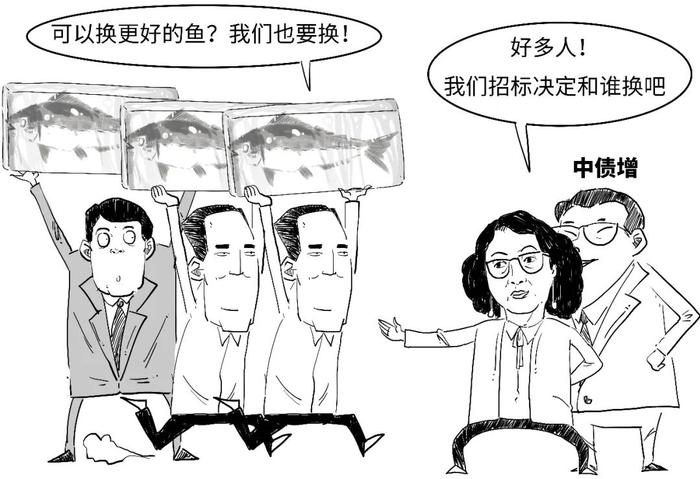

在SFISF流程中,

央行会委托特定的公开市场业务一级交易商来代理操作。

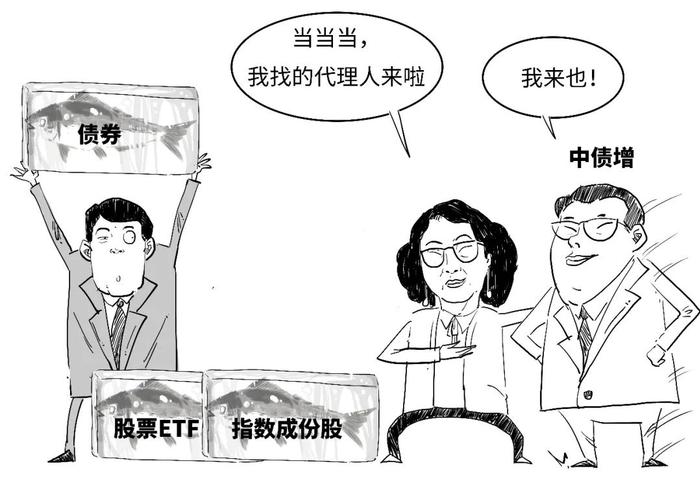

这里找的特定的代理人就是中债增,全称是中债信用增进投资股份有限公司。

该公司是我国首家专业债券信用增进机构。

我们来简单看看业务流程。

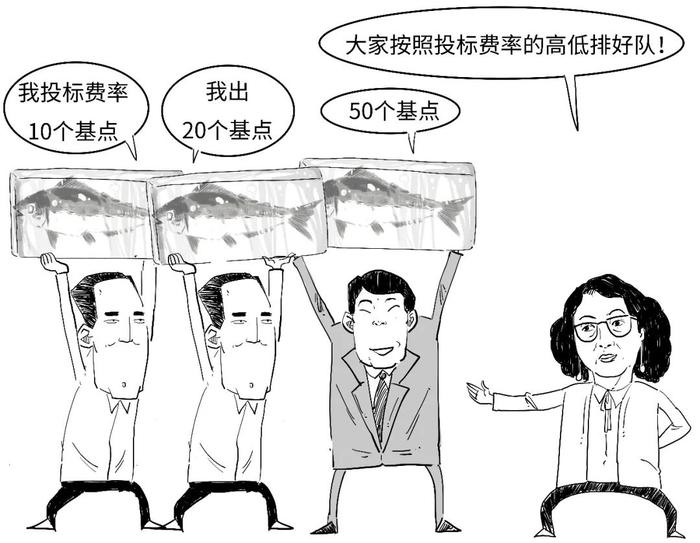

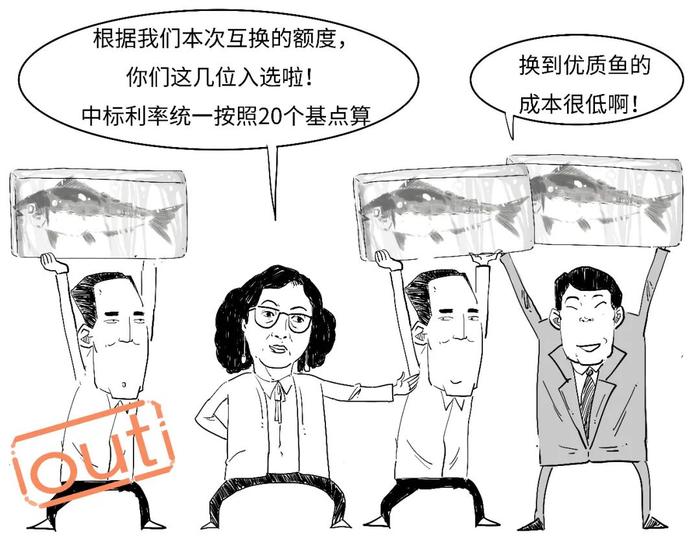

央行通过公开招标确定SFISF的互换费率和中标结果。

互换费率是采用荷兰式招标确定的。

啥是荷兰式招标?

所有中标者,以所有中标价格中的最低价格成交。

然后,央行交由中债增以债券借贷的方式,

将国债或央票换出给中标的机构。

但问题又来了,

“冻鱼”可以换多少“活鱼”呢?

质押率原则上不超过90%,

也就是一般最多只能按照“冻鱼”价值的90%来换相应“活鱼”。

可见,非银金融机构相当于把手中流动性不强的资产作为抵押,换来国债和央票。

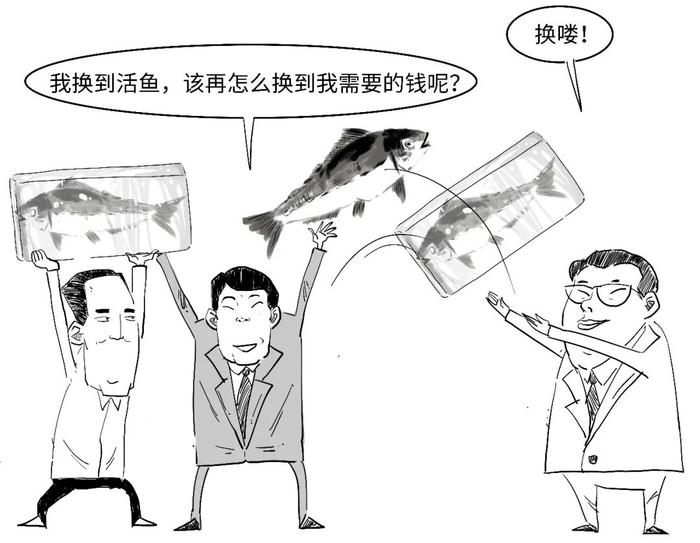

中标机构通过SFISF获得的国债或央票,

只能通过银行间市场以回购方式融资。

这样,这些非银金融机构就获得了资金,

可这些通过SFISF获得的资金却不能乱用,只能投资于资本市场,包括股票、股票ETF的投资和做市。

但对于公募基金而言,通过互换获得的资金,除了可以投资股票,还可以应对投资者赎回。

也即是说,基金公司遇到投资者大量赎回的时候,也不再用贱卖股票等证券了,

可以用换券的方式来筹资应对赎回压力。

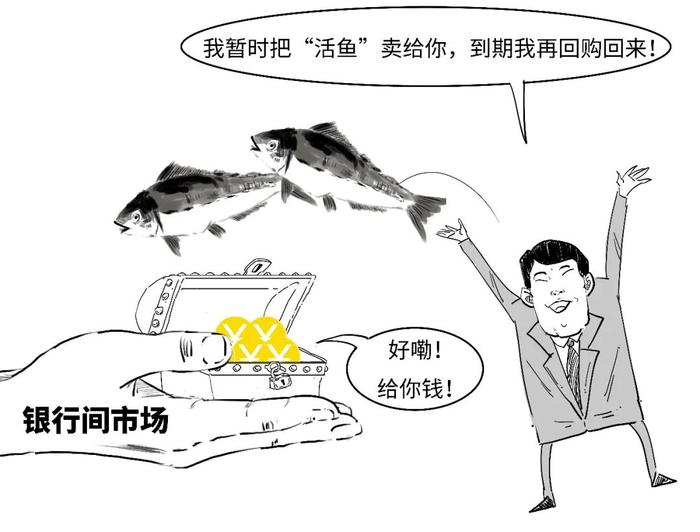

不管怎么说,通过SFISF,大幅提升了非银金融机构的资金获取能力和股票增持能力,有利于更好发挥证券、基金、保险公司的稳定市场作用,也为股市带来活“水”。

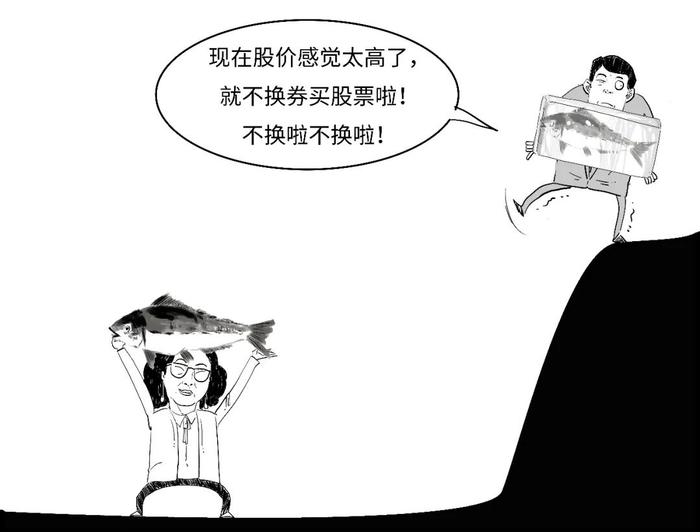

而且,SFISF具有逆周期调节的特性,

当遇到股市超跌、股价被低估的时候,非银金融机构买入股票意愿就很强,SFISF用量就会比较大,为资本市场输入资金。

而当股市好转、股票恢复流动性的时候,

非银金融机构换券来融资的意愿又会下降。

因此,SFISF就能很好起到市场稳定器的作用,增强资本市场稳定性,也有助于提振市场信心。

总之,SFISF提高了非银金融机构的融资能力,而且采用“以券换券”,央行不是直接给钱,所以不会扩大基础货币规模,不是“大水漫灌”的宽松刺激。

最后,我们总结下今天的内容。

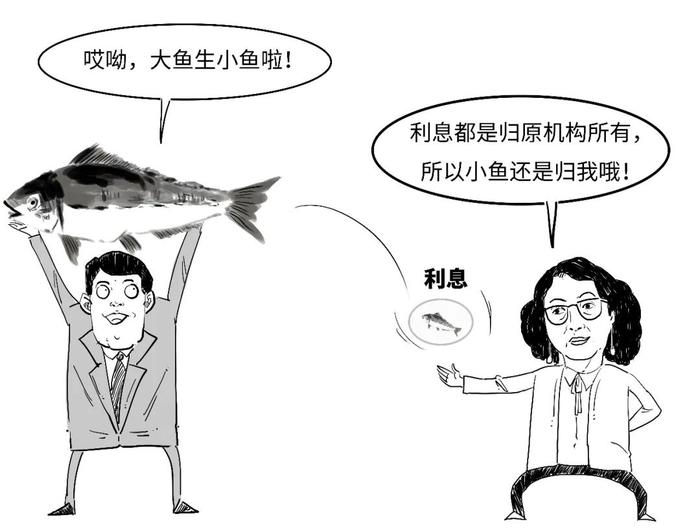

对了,SFISF互换的国债等证券会产生利息,

这利息该归谁呢?

在互换期间,国债和央票产生的利息仍归属央行;而非银金融机构换出去的债券等产生的利息,还是归非银金融机构。

此外,本次互换的国债或央票实施专项额度管理,不占用存量额度,放宽相关经营指标。

好了,今天就说到这吧。