中原银行如何“大而强”?万亿规模133亿市值三年半资产减值近400亿

(来源:产业资本)

沦为“仙股”快三年了,股价依旧疲软。

10月25日,中原银行(01216.HK)报收0.365港元,上涨2.82%,市值133.4亿元,全天成交额仅9.13万港元。

这一少之可怜的成交额,甚至不及任何一家A股上市银行5分钟的成交额。

萎靡的交易氛围,折射出了这家万亿大行百亿市值的“囧境”——拼凑资产“大而弱”,三年半资产减值近400亿,两任董事长被查,问题股东众多,不良贷款率高居不下。

三年半资产减值近400亿

据了解,2014年12月成立的中原银行,由河南省13家市级城市商业银行新设合并而来。

也就是说从一出生开始,这家银行就有了拼凑合并的基因。

仅用了三年,2017年7月,中原银行在港交所上市。

众所周知,港交所作为成熟的资本市场,股价直接反映出投资者对中原银行的认可程度。

2017年7月19日,中原银行首日在港交所收盘价为2.313港元/股(前复权价),此后股价一直跌跌不休,股价属于上市即巅峰的典型。

5年后的2022年,中原银行开启了冲刺万亿规模的合并,仅用八个月就完成对洛阳银行、平顶山银行及焦作中旅银行三家银行的吸收合并。

资产规模一举超过1.3万亿元,下辖18家分行,有700余家营业网点、2万余名员工,以及17家附属机构。

通过吸引合并,资产规模超万亿的同时,中原银行自身的资产质量不仅没有得到改善,股价却加速下跌,长期沦落为一元之下的仙股。

数据显示,2022年5月,中原银行吸收合并了河南省3家城商行,当月股价报收0.82港元/股。对应今年10月25日0.365港元的股价,下跌了55%。

长期沦落为“仙股”,折射出了中原银行“大而不强”的事实。

因为这家拼凑合并起来的万亿大行,继承了原被合并银行的债权债务,导致中原银行自成立起资产质量包袱就比较重。

例如,不良贷款率长期在上市银行中处于高位。今年上半年,中原银行不良双升,拨备水平偏低。

中报显示,截至2024年6月末,该行不良贷款率为2.08%,较上年末上升0.04个百分点。不良贷款余额为145.47亿元,较上年末增加约1亿元。

同期,不良贷款拨备覆盖率159.59%,较上年末上升约5%。但实际上自2019年至2024年上半年,中原银行的拨备覆盖率始终未能站上过160%,一直在150%边缘线的上方徘徊。

值得注意的是,资产质量的包袱给中原银行业绩带来的影响是增收不增利。

数据显示,中原银行的营收由2016年的118亿元增至2023年的261.8亿元,营收增加了143.8亿元,总增幅高达122%。

但八年间,中原银行的净利润与营收却背道而驰。

数据显示,2016年中原银行的净利润为33.59亿元,到了2023年的净利润降至32.21亿元,反而减少了1.38亿元,总降幅为4.1%。

事实上,这得益于长期拉低中原银行净利润的“贡献者”——资产质量包袱带来的减值损失,三年半时间累计资产减值高达近400亿。

年报显示,2023年中原银行资产减值损失为126亿元,同比增加14亿元,增幅12.5%。这一超过百亿的资产减值损失,导致了中原银行的净利润增速同比大降。

要知道,就在中原银行拼凑起来超万亿资产规模的同时,资产减值的损失也在被加速。

数据显示,2022年合并后的中原银行,资产减值损失为112亿元,较2021年的76亿元同比增长46.5%。

到了今年上半年,受资产质量拖累中原银行资产减值飙升至81亿元,较上一年同期的70亿元,增加了11亿元,同比增长了15.7%。

《产业资本》据财报数据统计,过去3年半的时间(2021年~2024年上半年),中原银行累计资产减值高达395亿元。按上半年的同比增速,年底即可轻松突破400亿元大关。

“大而不强”的中原银行,何时又能摆脱资产质量包袱?《产业资本》将持续给予关注。

两任董事长被查

众所周知,资产质量的改善离不开一个稳定的高管团队。近年来,中原银行高管团队则交织在落马与更换之中……

连续两任董事长均落马,中原银行第一任董事长窦荣兴,于2021年辞职,同年11月被撤销全国政协委员资格,并于2022年6月被“双开”。

第二任董事长徐诺金2023年4月辞职,2024年2月24日,徐诺金涉嫌严重违纪违法,接受河南省纪委监委纪律审查和监察调查。

2024年7月11日,中央纪委国家监委网站通报,省人大财政经济委员会原副主任委员、中原银行原董事长徐诺金严重违反党的政治纪律、组织纪律、廉洁纪律和工作纪律,构成严重职务违法并涉嫌受贿、违法发放贷款犯罪,且在党的十八大后不收敛、不收手,性质严重,影响恶劣,决定给予徐诺金开除党籍、开除公职处分;收缴其违纪违法所得;将其涉嫌犯罪问题移送检察机关依法审查起诉,所涉财物一并移送。

此外,中原银行还有多位高管相继因涉嫌严重违纪违法被查。此前中原银行原副行长赵卫华、原副董事长魏杰、原副监事长贾继红等高管也相继被查。

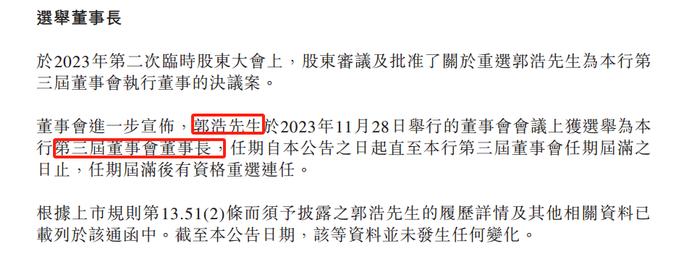

去年11月28日,中原银行发布公告称,董事会选举郭浩为中原银行第三届董事会董事长,任期至第三届董事会任期届满之日,任期届满后有资格重选连任。同日,董事会决议聘任刘凯担任中原银行行长,任期至第三届董事会任期届满之日,任期届满后连聘可以连任。

除了董事长、行长为去年新任外,根据该行年报显示,其余13名高管中,除了董秘任期开始时间是去年2023年12月开始的以外,其余12名任期开始时间均为2023年11月,值得注意的是,该行仅有一名副行长,有7名行长助理。

如今,以郭浩为首的新任高管团队,仍须处理前任的遗留问题。

例如,在窦荣兴掌管中原银行的近7年时间里,中原银行引入了盛润集团、河南万众集团、河南光彩集团、郑州康桥房地产公司等多家民营股东。

这一众地产商的入股,给中原银行资产规模带来极速扩张的同时,该行在房地产领域的风险问题也逐渐曝出。

中报显示,今年上半年,房地产行业的贷款余额283.87亿元,占中原银行对公贷款余额的6.82%,排在所有行业中的第六位;

同期,房地产不良贷款余额11.58亿元,排在对公不良贷款额第三位,房地产不良贷款率4.08%,排在所有行业第二位。相比2021年,5.52亿元的房地产行业不良贷款余额,增长了2.1倍。

近两年,上述多家地产商正被剔除股东行列。

根据股权评估报告,2023年6月,一笔流拍的中原银行3730万股股权持有人是河南万众集团。该集团最多曾持有中原银行1.45%内资股股权,进入过十大普通股股东之列。

信息显示,中原银行似乎没有从这个集团入股一事中得到更多的收益,反而因洛阳万众地产项目迟迟不能交付居民楼而被推到风口浪尖。

同期,被剔除的还有河南盛润控股集团,为中原银行非境外上市内资股的第二大股东。其一笔5300万股股权遭到流拍,仅在2021年,该集团就被立案执行9宗,涉及金额超40亿元,单笔最高超10亿元,被列入失信被执行人。

持股比例为1.46%、中原银行非境外上市内资股的第七大股东河南光彩集团,因3200万股股权遭遇流拍被剔除。该集团分别在2022年3月和2023年1月两次申请破产重整。

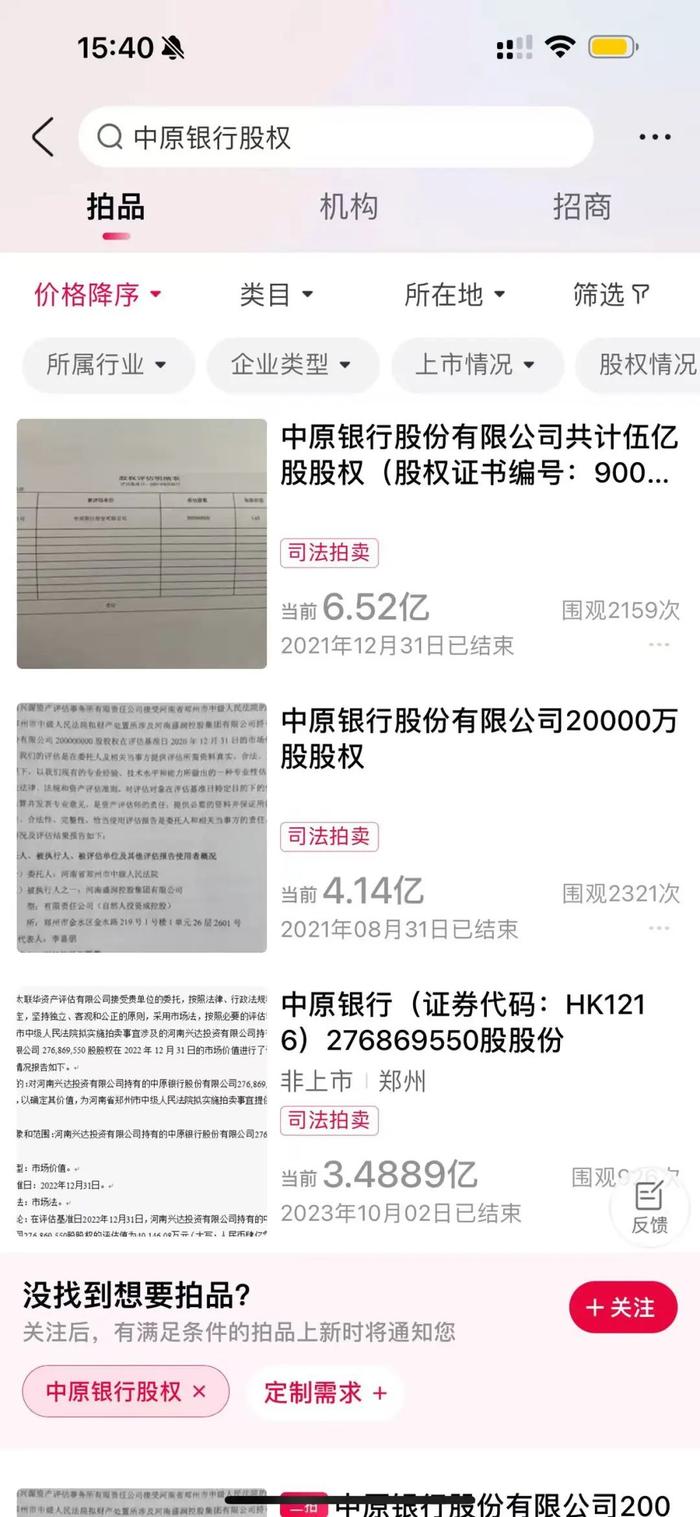

《产业资本》据公开资料统计,近年来中原银行的股权拍卖高达100多起,其中,大部分处于流拍状态。

仅2024年上半年,中原银行股权拍卖共25起,今年7月份的一次1.01亿元起拍价的股权,因无人报名最终流拍。

除了股权拍卖与流拍之外,中原银行股权被质押和冻结的情况也十分突出。

数据显示,中原银行有51.81亿股内资股份存在质押情况,占已发行普通股股份总数的14.17%。同时,还有13.34亿股内资股涉及司法冻结。

显然,中原银行要改变长期沦落为“仙股”,与股权拍卖无人问津的状况,仍须郭浩为首的新任高管团队加速资产质量的提升,让中原银行真正的“大而强”。

(本文基于公开资料与数据分析,尚不构成任何的投资建议。)