《中国金融》|推动地方政府融资平台转型

转自:中国金融杂志

导读:融资平台转型之路不易,需坚定推进分类转型,最核心的底线要求是剥离政府融资功能、不新增隐性债务

作者|吉富星张菲尔阮小丫「中国社会科学院大学」

文章|《中国金融》2023年第22期

地方政府融资平台是我国特有财税体制与经济发展模式结合下的产物,是各地开展投资建设活动的重要主体,在有力促进当地经济社会发展的同时也累积了较大的债务风险。地方政府融资平台转型不仅是促进企业可持续发展的必由之路,更是建立防范化解地方政府隐性债务风险长效机制的重要举措。虽然新形势下融资平台面临较大的现实债务压力和市场化制约,但其转型势在必行,需要积极稳妥推进。

融资平台在转型过程中面临较大的存量债务压力

一是融资平台有息债务规模大且增长快,加剧了总体债务风险累积。目前,融资平台有息债务是地方政府融资建设的重要资金来源,其规模也超过了地方政府债券规模。虽然融资平台债务包括经营性、企业性债务,但也有一部分构成了地方政府隐性债务,加剧了地方财政负担。对比融资平台有息债务余额增速和GDP增速(见图1),2015年至2022年增速差值均为正,这8年增速差值的平均值为9.24%,最高为2020年的16.37%。可见,融资平台有息债务多年来增长远高于同期经济增速,债务过快增长也埋下了一定隐患。

图1 2015~2022年融资平台有息债务余额与GDP增速对比

注:增速差值=融资平台有息债务余额增速-GDP增速,其中增速均为名义增速。

资料来源:财政部、万得资讯,作者计算。

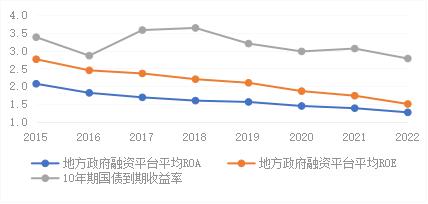

二是融资平台盈利能力下行、融资成本高,部分地区存在一定风险隐患。如图2所示,2015~2022年全国融资平台的平均净资产收益率(ROE)为1.50%~2.76%,平均资产报酬率(ROA)从2.07%降至1.27%,均处于较低水平。特别是融资平台的盈利能力显著低于同期无风险利率水平(10年期国债到期收益率),这说明融资平台的资产质量不佳、项目经营性收益弱。与此同时,城投债融资成本高,还本付息压力大。2015~2022年城投债平均利率为4.08%~5.96%,均值为5.17%。对比而言,2022年地方政府债券平均发行利率为3.01%,城投债利率约在4%,融资平台的非标融资成本则更高。虽然城投债没有实质违约,但部分融资平台的信托、租赁、商票等非标融资存在违约现象。特别是债务负担较重、财政实力不强、区域金融资源相对薄弱的地区,其城投非标违约有所增多。

图2 2015~2022年地方政府融资平台盈利能力

融资平台面临多重、长期性的市场化转型制约

一是短期内融资平台职能转变难,兜底预期、隐性担保仍形成转型羁绊。长期以来,基础设施和公共服务所需资金缺口较大,融资平台仍然是公益性项目的投资主体,投向仍存在大量经营性现金流较差的项目。融资平台作为地方政府为实现经济建设发展目标筹集资金的重要渠道,短时间内仍难以完全与地方政府信用和政府干预脱钩,难以真正市场化转型。特别是,隐性担保下的融资平台预算软约束问题依然存在。

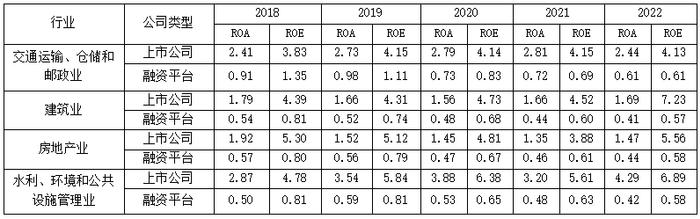

二是部分地方融资平台市场化转型所需的内外部资源与能力有欠缺。目前,各地融资平台存在数量多且平台资质下沉、业务规范性不足等问题,有较大的风险敞口。当前,地方政府融资平台的主营业务相关的上市公司包括交通运输、仓储和邮政业,建筑业,房地产业,水利、环境和公共设施管理业等四个行业,与所在领域的上市公司相比,融资平台的ROA、ROE均明显处于较低水平(见表1)。与市场化同类企业的经营业绩相比,融资平台显然存在较大差距。究其原因,相当一部分融资平台是“装资产”“包装项目”或“财务并表”,完全实现市场化转型的不多,普遍还没有建立起现代公司治理机制,与一般工商企业相比,在市场开拓、运营及盈利能力上还有很大差距。此外,部分融资平台所需的资源和能力支撑不足,难以找到合适的转型方向,或者转型后可能面临亏损的风险,自身转型意愿和内生动力也不强。故而,融资平台转型存在现实困难和不确定性,部分融资平台依赖自身转型面临很大挑战,需要当地政府给予支持。但是,由于各地经济发展不平衡,部分地区资源和财力支持有限。综上,若融资平台既面临沉重的债务压力,又无法获得足够优质资源支持,市场化发展能力也欠缺,则转型之路并不容易。

表1 2018~2022年各行业上市公司与融资平台的ROA和ROE中位数(%)

融资平台转型的政策建议

一是加大融资平台整合重组力度,积极稳妥按商业类、公益类开展分类转型,形成市场化运营机制。其一,当前需要全面摸清分散在各部门的融资平台,梳理其资产、负债等情况,妥善处理融资平台公司债务偿还和在建项目后续融资问题。其二,明确各融资平台的职能定位与转型目标,进行必要的清理注销、整合重组,按公益性国企和商业性国企等类别进行分类转型。加大重组力度、适当压缩融资平台数量,与地方政府建立新型的市场契约关系,有效隔离政府信用与融资平台的企业信用。对只承担政府融资任务且主要依靠财政资金偿还债务的“空壳类”融资平台公司,一律按法定程序撤销。其中,商业类转型以经营性业务为主,短期内可能需要地方政府的支持,但长期需要依赖自身能力来走向市场,完全按市场规律运行。而转型成为公益类国企的融资平台,发展路径对政府资源、财力依赖性较强,应加强投资、融资方面监管,转型为基础设施、公用事业、城市运营等领域市场化运作的国有企业。其三,严格遵循政府的采购、预算、隐性债务监管等程序,不得超越财政承受能力、不得变相融资,依法合规开展市场化融资和运行。

二是通过债务置换、转化、偿付等方式稳妥化解存量债务,为融资平台减负和转型创造条件。其一,开展大口径地方政府债务摸底,将融资平台各类债务、拖欠款等涵盖在内,进行债务属性甄别,落实“一债一策”。其二,加强财政、金融协同,进行债务置换、重组和必要的增信,降低融资成本,适当拉长期限,重点压缩非标类、高成本等融资产品规模,缓释债务风险。同时,财政从区县扩展到地级市、分阶段扩大隐性债务化解试点,附条件开展高风险地区的政府债券置换隐性债务工作。其三,针对确需政府承担偿付责任的债务,各级政府合理安排公共预算、压缩一般性支出,并注重盘活存量资产,结余结转资金,统筹使用各种资金、资产来化解债务。对短期债务压力较大、面临一定流动性困难的地区,在省级政府负总责、防范道德风险基础上给予相应的财力和政策支持。

三是加强地方政府大口径、合并债务监管,推进融资平台严格按商业化原则进行投融资,不得新增隐性债务。其一,将融资平台有息债务、拖欠款等纳入大口径债务监测,实施金融、财政、发展改革、国资等跨部门联合监管,保持对违规举债的高压态势,严格落实政府举债终身问责制和债务问题倒查机制。其二,深化投融资与金融体制改革,管控好项目的金融“闸门”,严格按照商业化原则评级、授信,适当控制债务规模和增速。其中,信用评级应基于融资平台自身财务和项目信息,不得将企业信用与地方政府信用相关联。同时,不得干预金融机构正常经营行为,不得将公益性资产、储备土地等无效资产注入融资平台。对还款来源不合规、缺乏稳定现金流做支撑或项目没有合法合规抵质押物的,不予融资。其三,加大负面约束,健全相关责任人问责机制,必要时让机构和个人承担相关损失以增强约束。总体而言,融资平台债务增速原则上要与地区名义经济增速、项目投资资金需求和预期回报水平相对应,与融资主体的偿债能力相匹配。

四是政府以合规方式加强支持,增强项目谋划和造血能力,加强融资平台治理,助力市场化转型走深走实。其一,结合区域资源和合理政府支持,提升项目策划能力和项目储备质量,完善投入产出平衡机制。主动挖掘城市优质资产运营和产业发展机会,采取产业链延伸、联合经营、组合开发等方式,提升项目宏观及微观效率。其二,考虑到部分地区转型困难,地方政府可以提供各种扶持和政策优惠,比如给予资金、资源、资本、资产、特许经营权等支持。同时,鼓励融资平台紧抓机遇,积极参与乡村振兴、城市更新、生态环保、县域城镇化等建设,以重点重大项目为抓手,增强自身造血能力,稳妥推动市场化转型。其三,加强融资平台公司治理、企业自身能力建设,推动决策、经营、管理方面“去行政化”。地方政府及其所属部门不得干预融资平台日常运营,推进融资平台实体化、市场化运营。■

(责任编辑 许小萍)