【山证煤炭公用】电力行业2024年三季报综述--供需两旺,火电改善超预期

(来源:山西证券研究所)

24年三季度行业基本面整体供需两旺,8月至9月火电边际回暖。24年三季度用电量整体实现高速增长。24年前三季度实现用电量74094亿千瓦时,同比增长7.9%。24年三季度全社会用电量累计实现27520亿千瓦时,同比增长7.7%。整体发电量稳健增长;火电7月增速触底后,8、9月显著回暖。

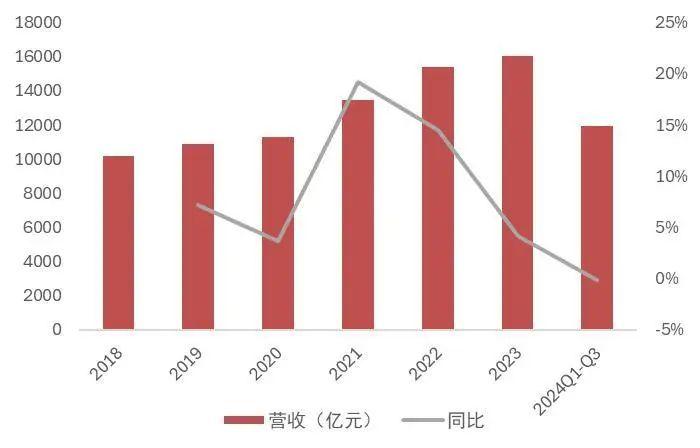

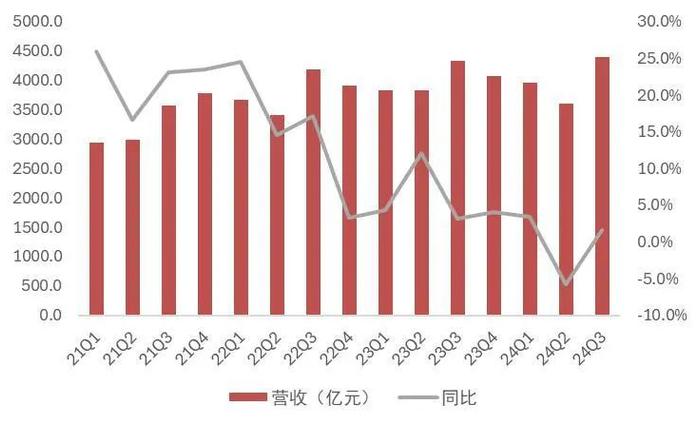

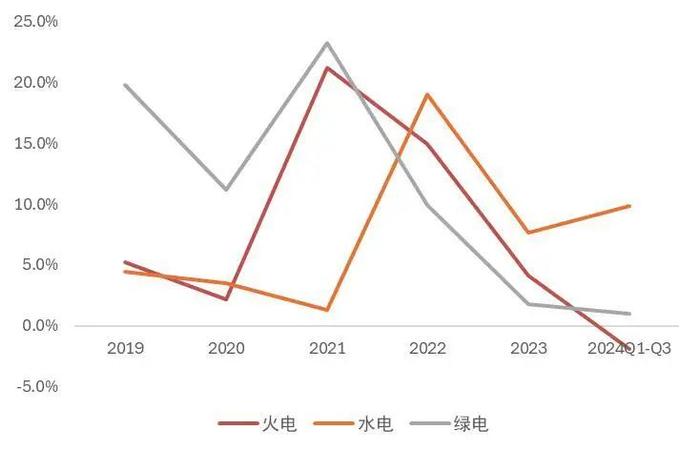

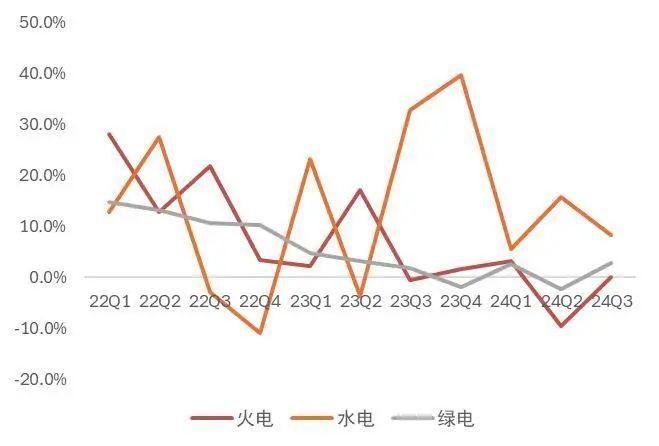

电力板块报表总结:营收增长,盈利能力提升。收入端,24年三季度电力板块营收转增,主因发电量高增及火电回暖。2024年前三季度电力板块实现收入11963亿元,同比下降0.2%。2024年三季度电力板块实现收入4394亿元,同比增长1.6%;其中,水电板块收入增速最高,达8.4%;火电板块收入同比增长0.1%(二季度下降9.5%),绿电收入同比增长2.8%(二季度下降2.3%)。利润端,2024年前三季度整体盈利水平提升,主因火电及水电贡献。2024三季度电力板块实现毛利率25.2%,同比增长0.7个百分点;归母净利润实现543.9亿元,同比增长2.0%。

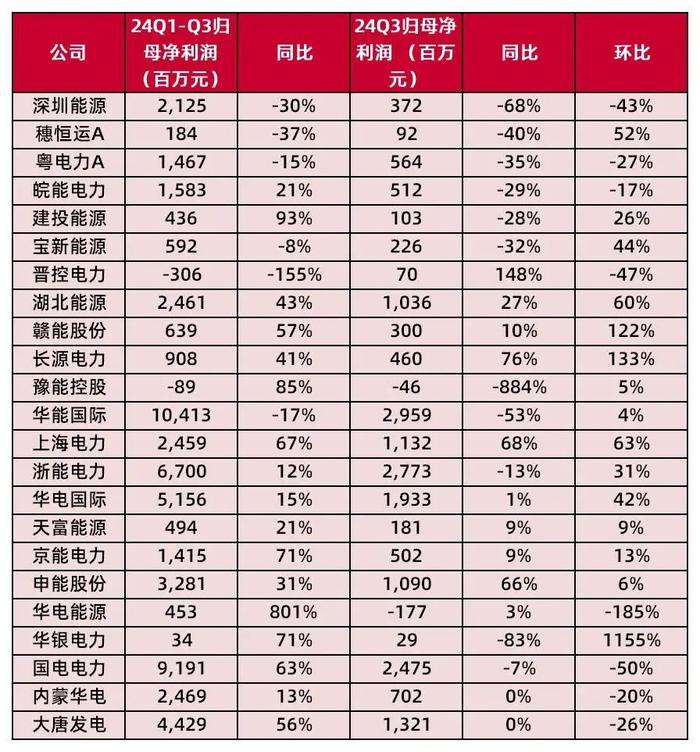

火电板块:电量回暖,收入转增。行业:收入方面,三季度来水减弱火电板块收入复苏。2024年前三季度火电板块收入同比下降1.9%,三季度同比增长0.09%,虽然三季度来水仍一定程度挤占火电电量,但已现向好趋势。三季度电价下降和燃料成本下降共同影响下毛利率基本持平;同期山西优混5500动力煤均价871元/吨,同比下降11.2%。24年三季度火电板块财务费用率持续下降。个股:业绩整体改善,部分区域电厂承压。2024年三季度有13家营收实现正增长,其中长源电力、建投能源、华电能源、上海电力、申能股份位列增速前五。利润端,三季度火电板块公司盈利能力整体上行但表现分化。从毛利率角度,24年前三季度全国及地方性火电公司毛利率多呈现上升趋势,但单三季度样本公司中毛利率同比下降范围扩大,或因电价降幅快于成本端降幅影响,天富能源、长源电力、华电国际等三季度毛利率同环比均有提升。从归母净利润角度公司业绩分化,有11家公司归母净利润下滑,广东地区电力公司业绩略承压。从股息率水平来看,宝新能源、申能股份、浙能电力、内蒙华电、华电国际股息率位列前五。

水电板块,来水高位回落,业绩整体稳中有增。行业:来水改善下水电板块营收水平提升显著。24年前三季度及三季度水电板块收入分别同比增长9.8%、8.4%;上半年重点流域来水由枯转丰,8至9月回落明显。利润方面24年三季度延续增长趋势。2024年三季度水电板块毛利率同比增加1.88个百分点,归母净利润255.77亿元,同比增长21.0%。水电板块偿债能力呈现提升趋势。个股:三季度改善显著,股息率水平整体稳定。收入端,2024年三季度5家营收实现正增长,其中桂冠电力、湖南发展、长江电力位列增速前三;利润端,24年前三季度盈利能力整体上行。水电板块公司股息率水平整体稳定,桂冠电力、国投电力、长江电力股息率位列前三。

绿电板块,业绩复苏但盈利能力仍待提升。行业:三季度收入端及利润端整体向好。24年三季度绿电板块收入转增。装机增长影响下,24年前三季度绿电板块实现营收1941.5亿元,同比增长1.0%;24年三季度实现营收658.7亿元,同比增长2.8%。利润端整体同比向好。24年三季度绿电板块毛利率39.5%,同比增长0.2个百分点,归母净利润实现102亿元,同比增长6.1%。个股:业绩复苏,盈利能力仍待提升。收入端,绿电板块公司表现较为分化。2024年前三季度和三季度绿电板块12个样本公司中分别有6家、7家实现收入增长,部分公司装机所在区域新能源电价承压。利润端,部分绿电板块公司仍待复苏。从毛利率角度,24年三季度绿电板块12家样本公司中有8家毛利率环比下降,我们认为或主因电价下降。从归母净利润角度,三季度绿电12家公司中有9家公司归母净利润提升,主因电量增长。个股业绩来看,三季度江苏新能、吉电股份改善显著。

投资策略:三季度电力板块业绩整体符合预期,看好四季度火电持续修复。用电侧,9月全社会及分部门用电增速均维持增长趋势,其中三产及城乡居民用电量高增;长期来看,未来新质生产力发展及电能替代趋势推动下,用电量需求或将进一步提升,且我们认为短期用电量增速或仍将高于GDP增速;其中长三角及粤皖地区新兴产业布局较早、规模占比较高,且相关产业如光伏制造、AI数据中心等多为新高耗能产业,预期上述地区用电需求增长弹性较大。发电侧,火电板块:短期来看,上游燃料价格大幅反弹可能性较弱,利好火电板块成本端;9月水电对火电电量挤占影响进一步削弱,预计后续火电电量持续向好;长期来看,煤电容量电价机制逐步推进,通过容量电价回收固定成本的比例逐步提升,两部制电价将持续支撑火电企业稳定盈利能力及分红能力;新型电力系统建设下火电辅助服务收入有望提升;火电标的商业模式改善下的新价值点仍有待市场挖掘。水电板块:短期来看,来水持续性需持续跟踪;长期来看,水电资本开支高峰已过,市场化改革背景下电价或仍将上行,且随着资本结构的持续优化,分红比例仍有提升空间。

建议关注:区域优势更为显著的长三角火电龙头【皖能电力】、【申能股份】、【浙能股份】、【上海电力】;充分受益电力市场改革成果的全国性电厂【国电电力】、【华电国际】;业绩稳健红利逻辑持续的【长江电力】。

风险提示:电力市场化交易造成上网电价波动;动力煤价格上涨;用电需求不及预期;降水量减少导致来水情况不及预期。

【电力板块】

行业基本面观察:供需两旺,高景气延续

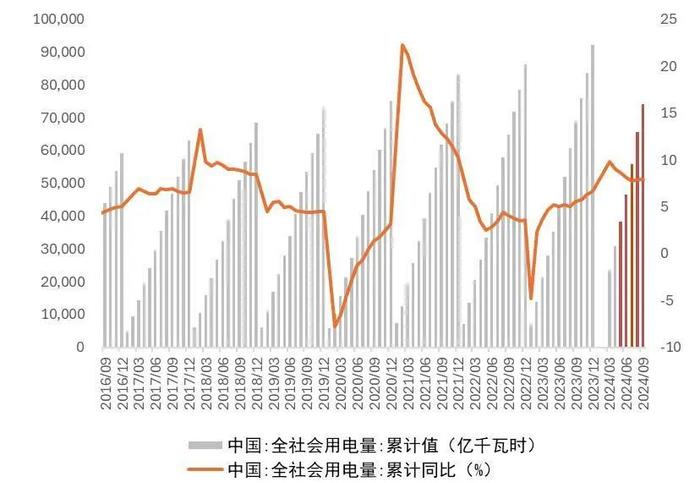

24年三季度用电量整体实现高速增长。24年前三季度实现用电量74094亿千瓦时,同比增长7.9%。24年三季度全社会用电量累计实现27520亿千瓦时,同比增长7.7%。

图1:全社会用电量当月值&同比增速

图2:全社会用电量累计值&同比增速

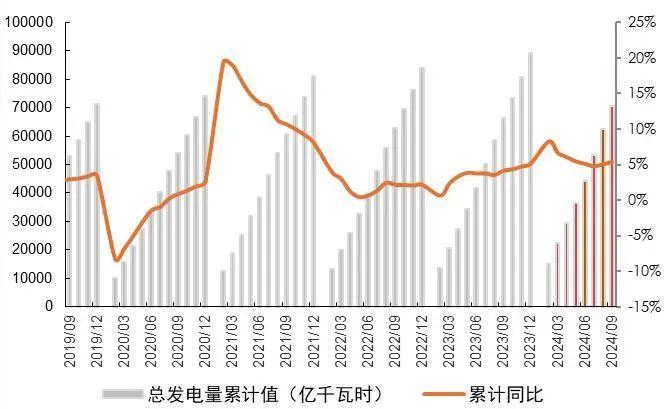

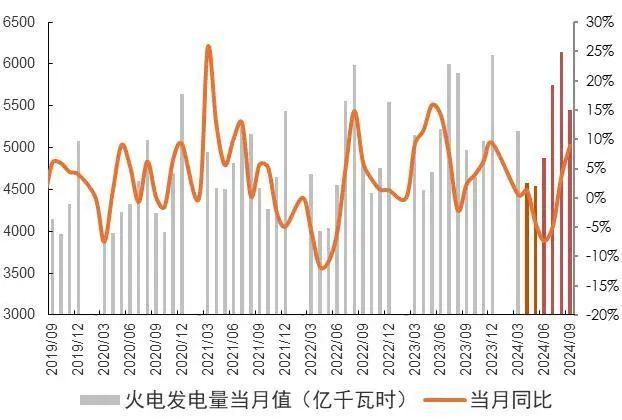

整体发电量稳健增长;火电7月增速触底后,8、9月显著回暖。2024年前三季度规模以上电厂累计发电量70560亿千瓦时,同比增长5.4%,增速较去年同期增加1.2pct;其中,火电发电量47438亿千瓦时,同比增长1.09%,占比达67.2%;水电发电量10039亿千瓦时,同比增长16.00%,占比14.2%;风电发电量6733亿千瓦时,同比增长10.8%,占比9.5%;核电发电量3276亿千瓦时,同比增长1.5%,占比4.6%;光伏发电量3073亿千瓦时,同比增长27.0%,占比4.4%。

图3:全国累计发电量及增速(亿千瓦时;%)

图4:火电发电量当月值及同比增速

24年三季报总结:营收增长,盈利能力提升

参考中信行业分类,我们选取了电力行业43个标的进行分析,其中包括火电标的23个、绿电标的12个、水电标的8个。

表1:电力板块样本标的

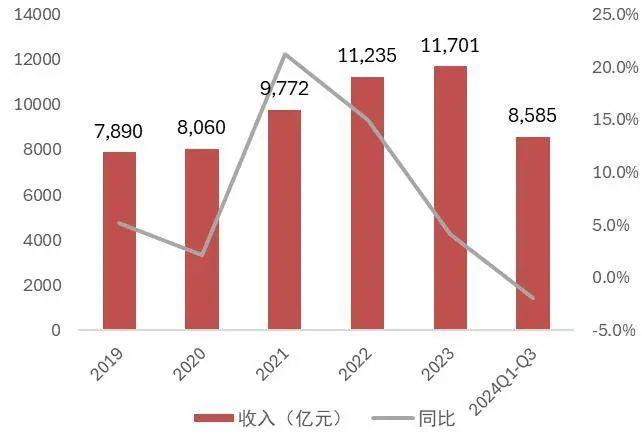

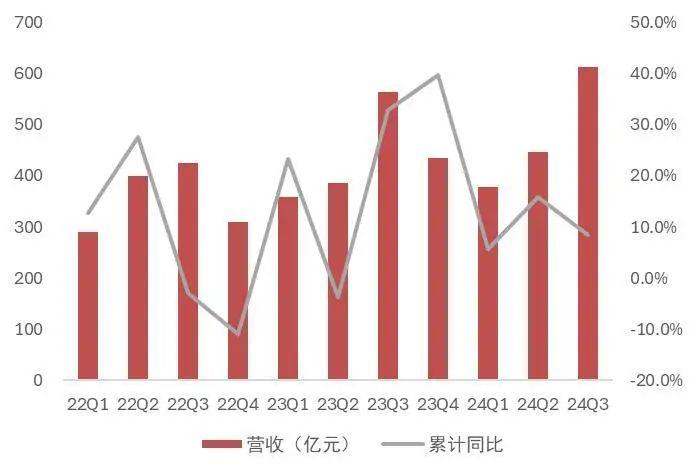

收入端,24年三季度电力板块营收转增,主因发电量高增及火电回暖。2024年前三季度电力板块实现收入11963亿元,同比下降0.2%。2024年三季度电力板块实现收入4394亿元,同比增长1.6%;其中,水电板块收入增速最高,达8.4%;火电板块收入同比增长0.1%(二季度下降9.5%),绿电收入同比增长2.8%(二季度下降2.3%)。

图5:电力板块营收及同比(累计)

图6:电力板块分季度营收及同比

图7:电力分板块营收增速对比(累计)

图9:电力分板块季度营收增速对比(累计)

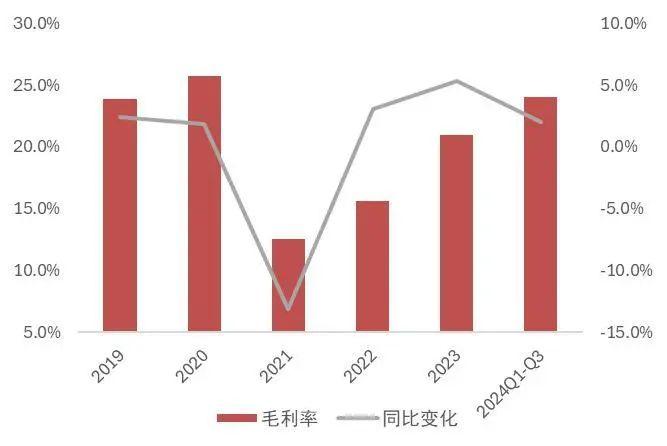

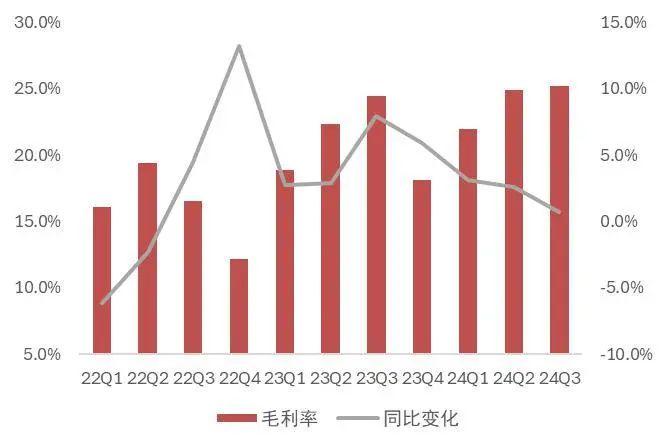

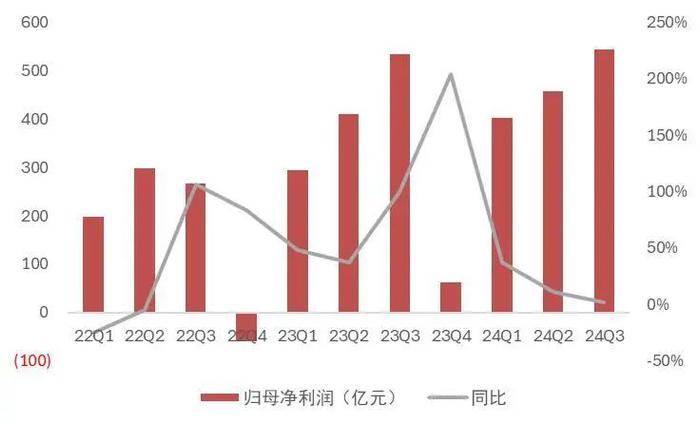

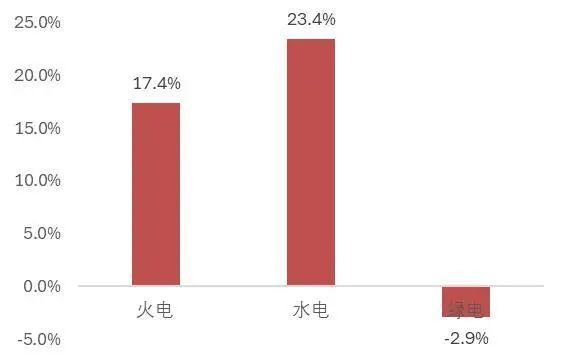

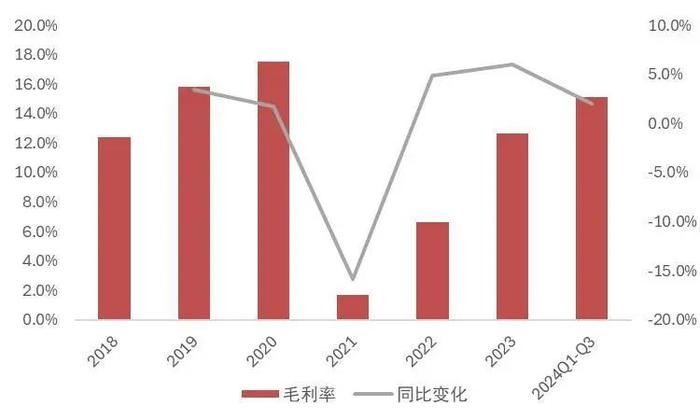

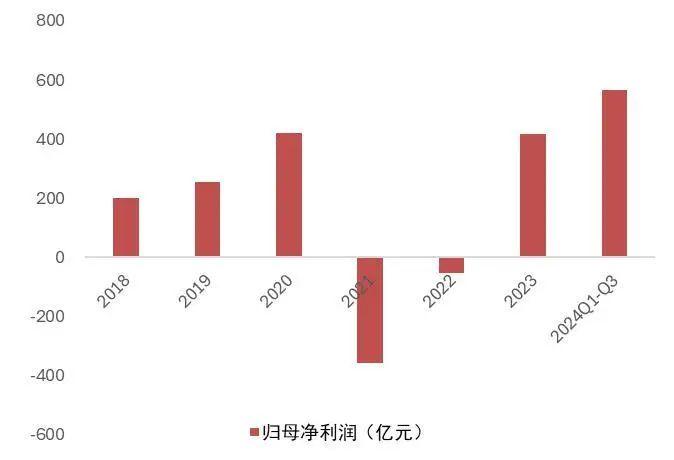

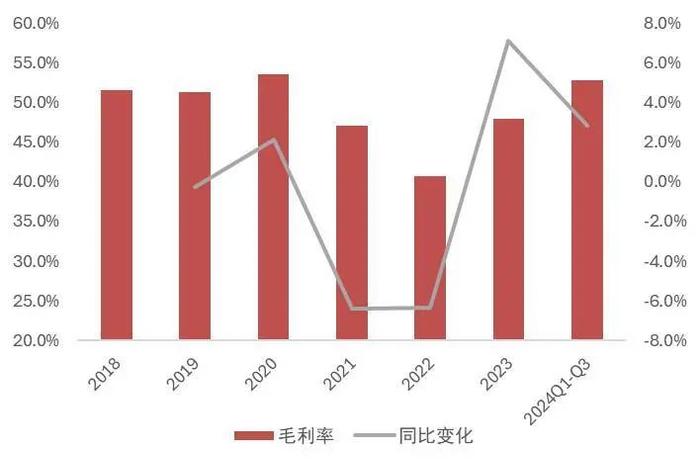

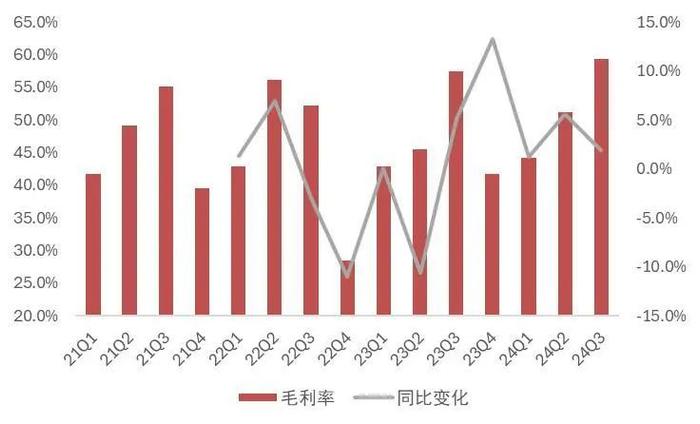

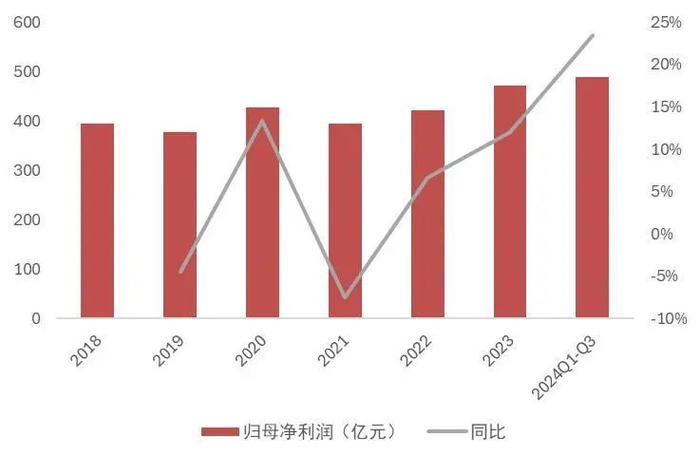

利润端,2024年前三季度整体盈利水平提升,主因火电及水电贡献。2024年前三季度电力板块实现毛利率24.0%,同比增长2.1个百分点;归母净利润实现1402.3亿元,同比增长13.4%。2024三季度电力板块实现毛利率25.2%,同比增长0.7个百分点;归母净利润实现543.9亿元,同比增长2.0%。24年前三季度电力板块业绩增长主要由火电及水电贡献,火电及水电板块归母净利润同比增速高于绿电,对电力板块盈利水平拉动效果明显。

图9:电力板块年度毛利率及同比变化

图10:电力板块季度毛利率及同比变化

图11:电力板块归母净利润(累计)及同比增速

图12:24年前三季度电力分板块归母净利润同比增速对比

【火电板块】

行业:电量回暖,收入转增

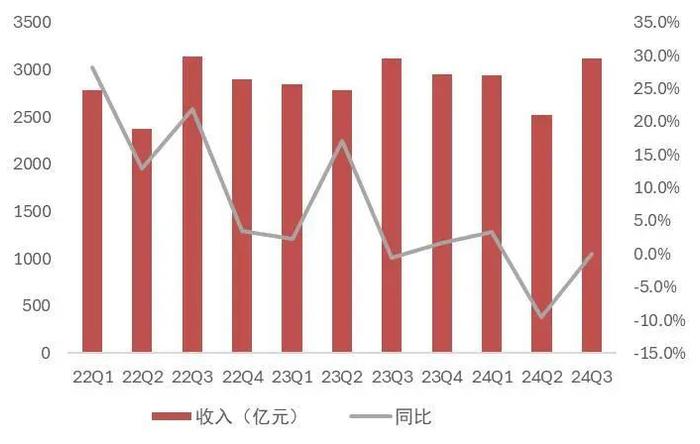

收入方面,三季度来水减弱火电板块收入复苏。2024年前三季度火电板块实现收入8585亿元,同比下降1.9%。2024年三季度火电板块实现收入3123亿元,同比增长0.09%,虽然三季度来水仍一定程度挤占火电电量,但已现向好趋势。

图13:火电板块累计营收及同比增速

图14:火电板块分季度营收及同比增速

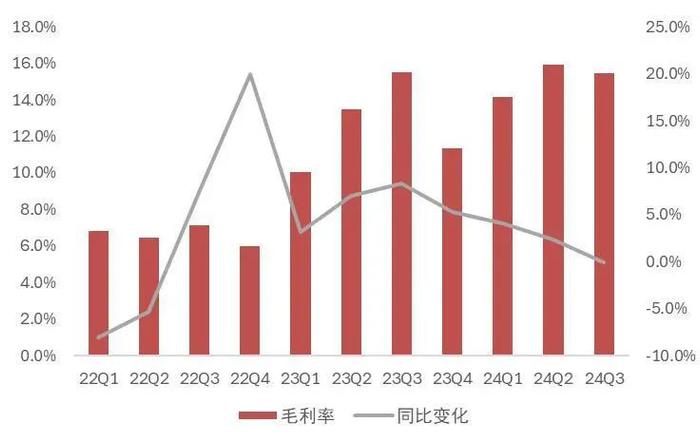

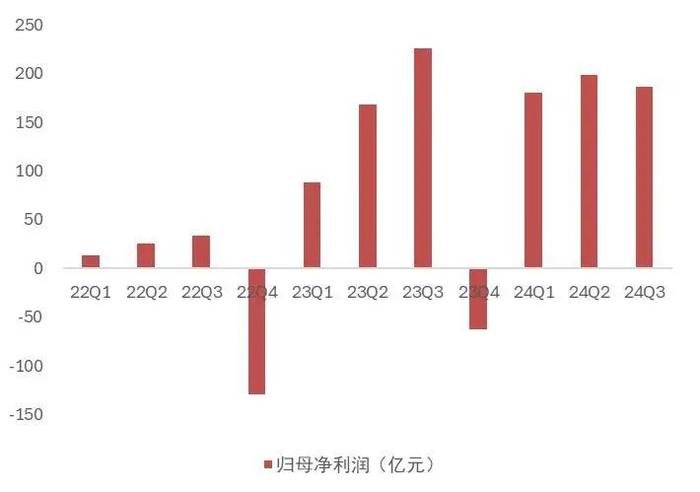

上游燃料价格改善增厚火电业绩,三季度电价下降和燃料成本下降共同影响下毛利率基本持平。24年前三季度火电板块实现毛利率15.2%,同比提升2.1个百分点;整体实现归母净利润564.9亿元,同比增长17.4%。24年三季度火电板块实现毛利率15.48%,同比下降0.02个百分点;实现归母净利润186.1亿元,同比下降17.5%。燃料成本为火电企业最主要经营成本,2024年前三季度盈利水平提高主因上游燃料价格边际回落,同期山西优混5500动力煤均价871元/吨,同比下降11.2%。

图15:火电板块累计毛利率及同比变化

图16:火电板块分季度毛利率及同比变化

图17:火电板块累计归母净利润

图18:火电板块分季度归母净利润

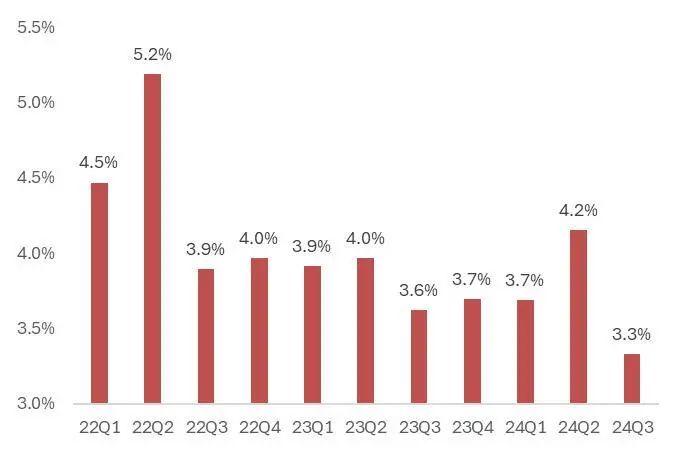

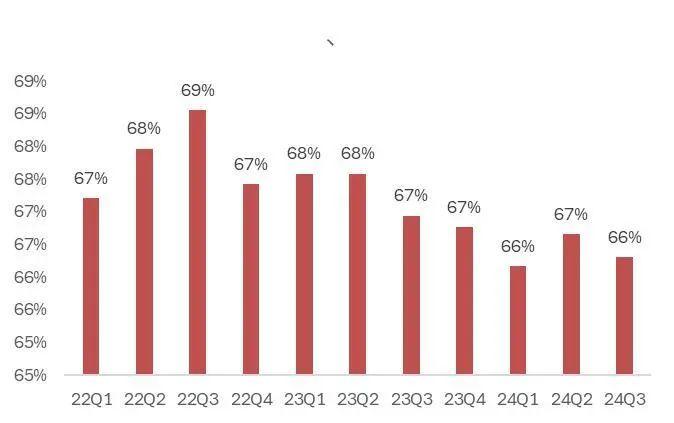

24年三季度火电板块财务费用率持续下降。2024年三季度火电板块财务费用率为3.3%、同比下降0.3个百分点,或因低利率环境下利息费用降低;2024年三季度资产负债率为66.31%,同比下降0.6个百分点,环比下降0.4个百分点。

图19:火电板块分季度财务费用率

图20:火电板块分季度资产负债率

个股:业绩整体改善,部分区域电厂承压

收入端,火电板块公司整体改善。2024年前三季度火电板块23家样本公司中有11家营收实现正增长,营收同比增速中位数为-2.0%,其中长源电力(新能源装机占比较高)、建投能源、皖能电力、豫能控股、湖北能源位列增速前五,增速分别为21.2%、18.9%、11.5%、6.9%、6.7%。2024年三季度有13家营收实现正增长,营收同比增速中位数为0.8%,其中长源电力、建投能源、华电能源、上海电力、申能股份位列增速前五,增速分别为32.8%、16.6%、14.7%、11.1%、8.8%。

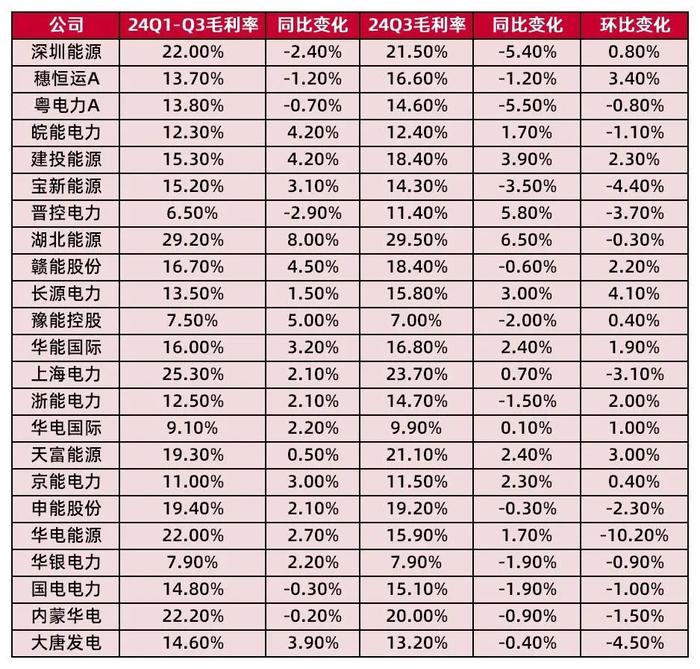

表2:火电样本公司收入及增速

利润端,三季度火电板块公司盈利能力整体上行但表现分化。从毛利率角度,24年前三季度全国及地方性火电公司毛利率多呈现上升趋势,但单三季度样本公司中毛利率同比下降范围扩大,或因电价降幅快于成本端降幅影响,天富能源、长源电力、华电国际等三季度毛利率同环比均有提升。从归母净利润角度,24年三季度火电板块公司业绩分化,有11家公司归母净利润下滑,广东地区电力公司业绩略承压。

表3:火电板块样本公司毛利率

表4:火电板块样本公司归母净利润及同环比

从股息率水平来看,宝新能源、申能股份、浙能电力、内蒙华电、华电国际股息率位列前五。

表5:火电板块样本公司股息率水平(近12个月,截至日2024/11/15)

【水电板块】

行业:来水高位回落,业绩整体稳中有增

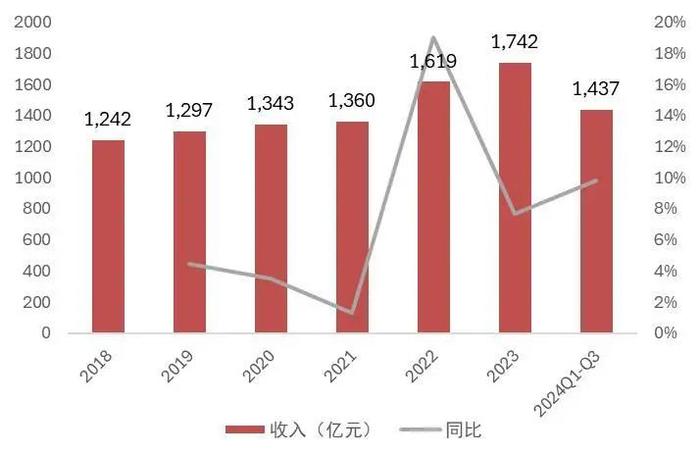

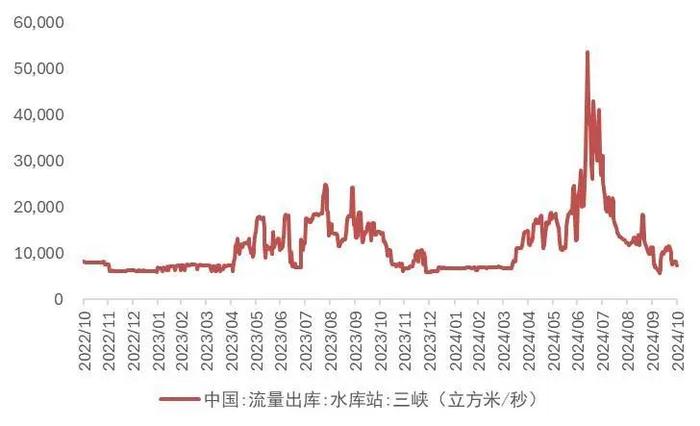

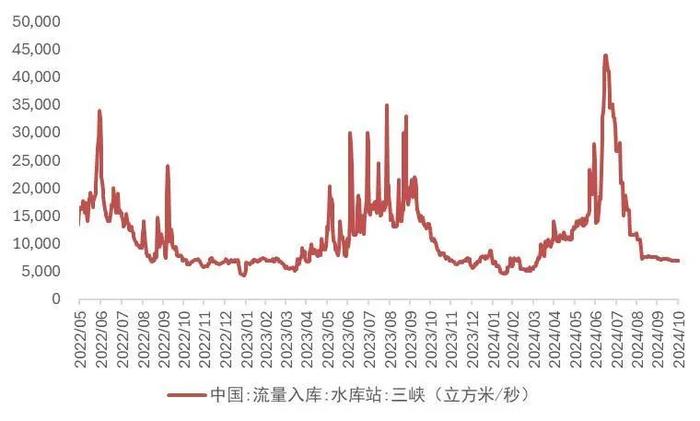

来水改善下水电板块营收水平提升显著。根据选取样本公司,24年前三季度及三季度水电板块实现收入分别为1437、612亿元,同比增长9.8%、8.4%;24年上半年重点流域来水由枯转丰,8至9月回落明显。根据长江三峡集团公司数据,24年三季度三峡日均出库流量为20698立方米/秒,同比增加79.7%;24年三季度峡入库流量为18831.5立方米/秒,同比增加49.0%。

图21:24H1水电板块营收及同比增速(累计)

图22:24Q2水电板块分季度营收及同比增速

图23:三峡水库站出库流量

图24:三峡水库站入库流量

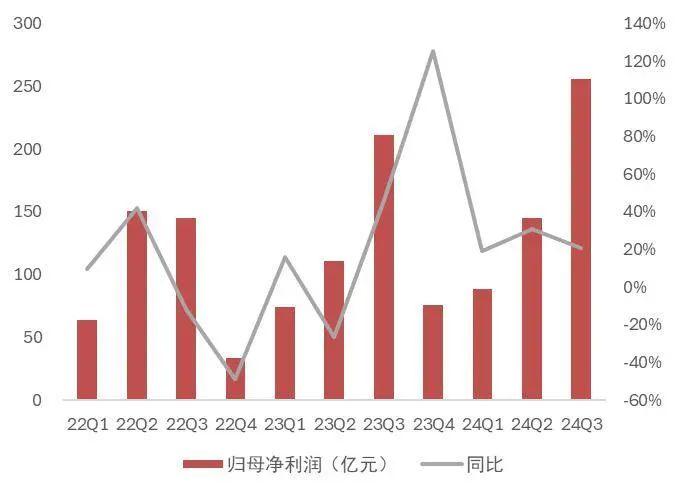

利润方面24年三季度延续增长趋势。2024年前三季度水电板块实现毛利率52.8%,同比增长2.8个百分点;整体实现归母净利润489.38亿元,同比增长23.4%。2024年三季度水电板块实现毛利率59.27%,同比增加1.88个百分点;实现归母净利润255.77亿元,同比增长21.0%。

图25:水电板块毛利率及同比变化(累计)

图26:水电板块分季度毛利率及同比变化

图27:水电板块累计归母净利润及同比增速

图28:水电板块分季度归母净利润及同比增速

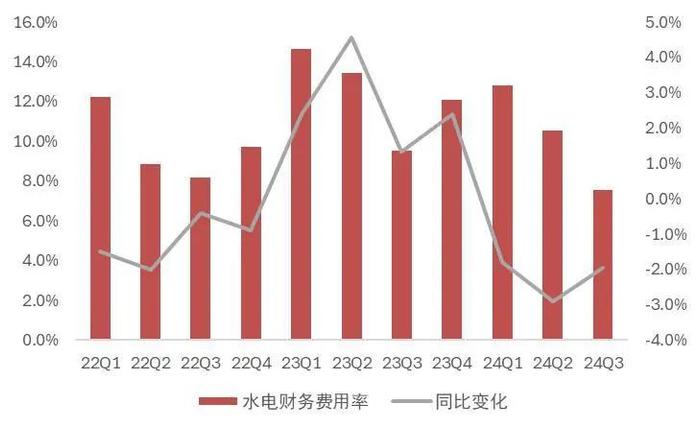

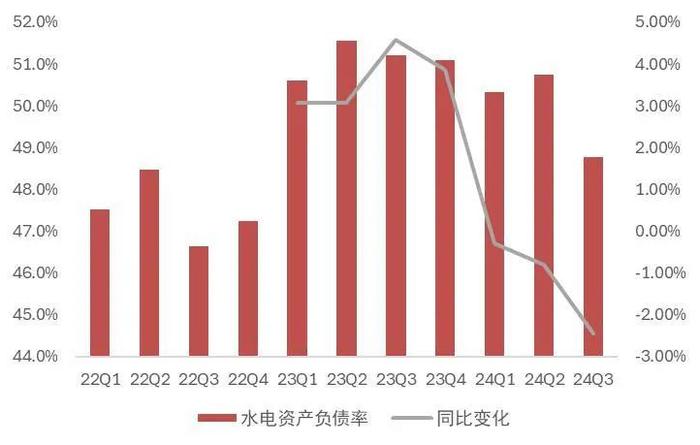

水电板块偿债能力呈现提升趋势。2024年三季度水电板块财务费用率为7.5%,同比下降2.0个百分点。24年三季度资产负债率延续下降趋势,实现48.77%,同比下降2.45个百分点,或因在建工程、资本开支下滑以及部分公司置换部分高成本负债所致。

图29:水电板块分季度财务费用率及同比变化

图30:水电板块分季度资产负债率及同比变化

个股:三季度改善显著,股息率水平整体稳定

收入端,24年前三季度水电板块营收整体增长。2024年前三季度水电板块8家样本公司中有6家营收实现正增长,其中桂冠电力、长江电力、华电水电位列增速前三,增速分别为20.6%、14.6%、7.1%。2024年三季度5家营收实现正增长,其中桂冠电力、湖南发展、长江电力位列增速前三,增速分别为29.9%、29.6%、17.3%。

表6:水电板块公司营收及同比

利润端,24年前三季度盈利能力整体上行。从毛利率角度,24年前三季度水电板块样本公司中仅1家毛利率下降。从归母净利润角度,24年三季度公司业绩大幅回暖,8家公司有6家实现正增长,其中湖南发展归母净利润同比增长826%。

表7:水电板块公司毛利率及同比变化

表8:水电板块公司归母净利润及同比

水电板块公司股息率水平整体稳定,桂冠电力、国投电力、长江电力股息率位列前三。

表9:水电板块样本公司股息率水平(近12个月,截至日2024/11/15)

【绿电板块】

行业:三季度收入端及利润端整体向好

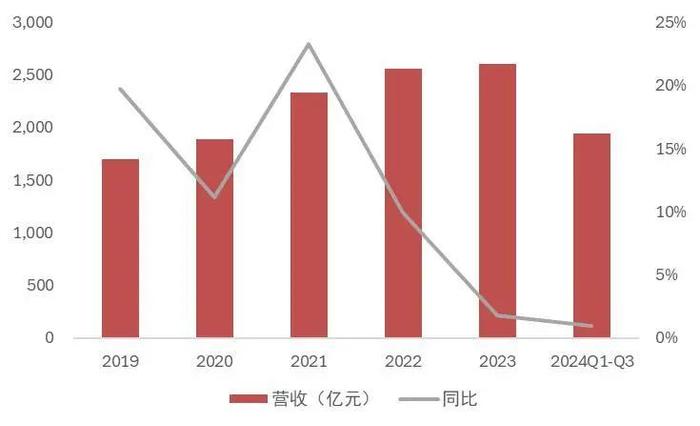

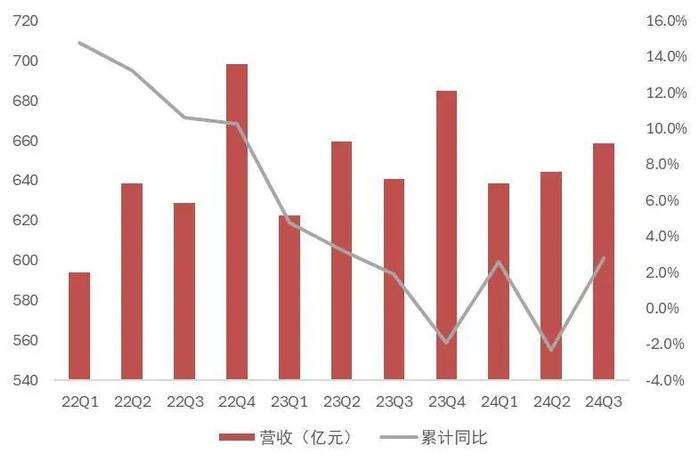

24年三季度绿电板块收入转增。装机增长影响下,24年前三季度绿电板块实现营收1941.5亿元,同比增长1.0%;24年三季度实现营收658.7亿元,同比增长2.8%。

图31:绿电板块营收(累计)及同比增速

图32:绿电分季度营收及同比增速

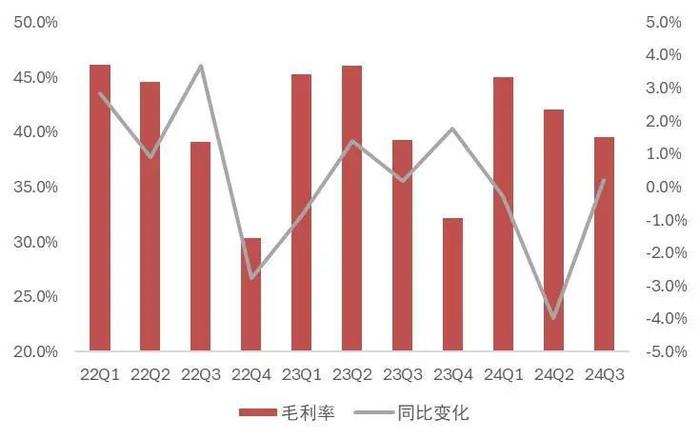

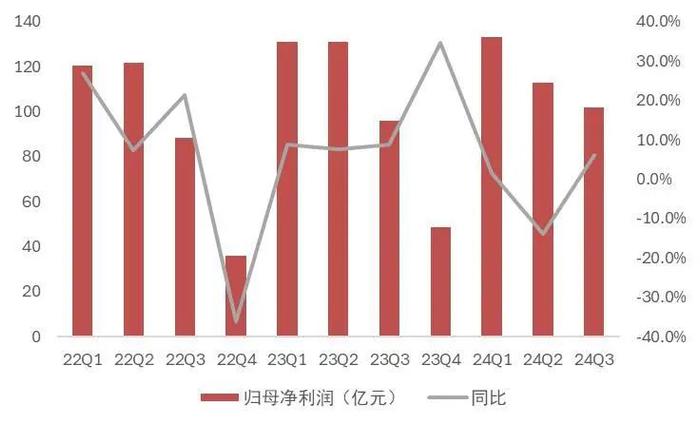

利润端整体同比向好。24年三季度绿电板块毛利率39.5%,同比增长0.2个百分点,归母净利润实现102亿元,同比增长6.1%。

图33:绿电板块分季度毛利率及同比变化

图34:绿电板块分季度归母净利润及同比增速

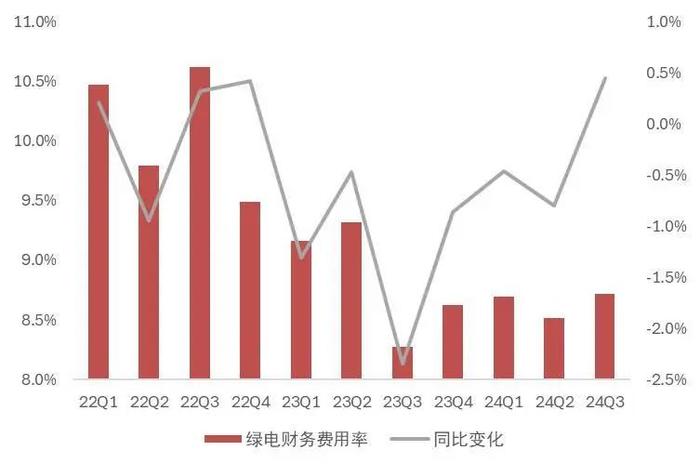

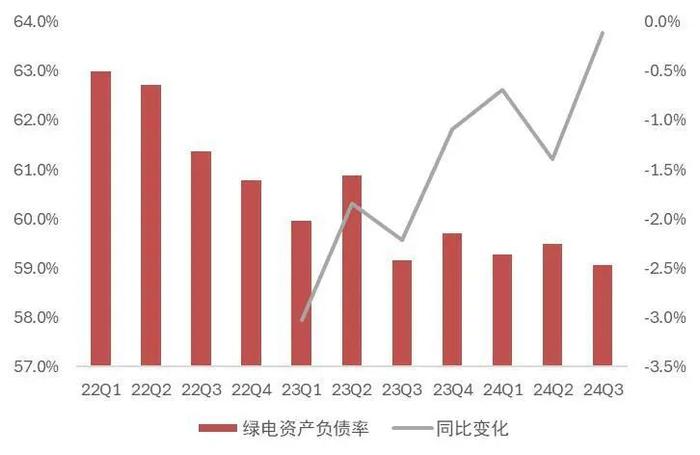

2024年三季度绿电板块财务费用率为8.7%,同比增加0.4个百分点;资产负债率为59.1%,同比下降0.1个百分点。

图35:绿电板块分季度财务费用率及同比变化

图36:绿电板块分季度资产负债率及同比变化

个股:业绩仍待复苏

收入端,绿电板块公司表现较为分化。2024年前三季度和三季度绿电板块12个样本公司中分别有6家、7家实现收入增长,部分公司装机所在区域新能源电价承压。

表10:绿电板块公司营收及同比

利润端,部分绿电板块公司仍待复苏。从毛利率角度,24年三季度绿电板块12家样本公司中有8家毛利率环比下降,我们认为或主因电价下降。从归母净利润角度,三季度绿电12家公司中有9家公司归母净利润提升,主因电量增长。个股业绩来看,三季度江苏新能、吉电股份改善显著,业绩同比分别增长216%、69%。

表11:绿电板块公司毛利率及同比

表12:绿电板块公司归母净利润及同比

【投资建议】

三季度电力板块业绩整体符合预期,看好四季度火电持续修复。用电侧,9月全社会及分部门用电增速均维持增长趋势,其中三产及城乡居民用电量高增;长期来看,未来新质生产力发展及电能替代趋势推动下,用电量需求或将进一步提升,且我们认为短期用电量增速或仍将高于GDP增速;其中长三角及粤皖地区新兴产业布局较早、规模占比较高,且相关产业如光伏制造、AI数据中心等多为新高耗能产业,预期上述地区用电需求增长弹性较大。发电侧,火电板块:短期来看,上游燃料价格大幅反弹可能性较弱,利好火电板块成本端;9月水电对火电电量挤占影响进一步削弱,预计后续火电电量持续向好;长期来看,煤电容量电价机制逐步推进,通过容量电价回收固定成本的比例逐步提升,两部制电价将持续支撑火电企业稳定盈利能力及分红能力;新型电力系统建设下火电辅助服务收入有望提升;火电标的商业模式改善下的新价值点仍有待市场挖掘。水电板块:短期来看,来水持续性需持续跟踪;长期来看,水电资本开支高峰已过,市场化改革背景下电价或仍将上行,且随着资本结构的持续优化,分红比例仍有提升空间。

建议关注:区域优势更为显著的长三角火电龙头【皖能电力】、【申能股份】、【浙能股份】、【上海电力】;充分受益电力市场改革成果的全国性电厂【国电电力】、【华电国际】;业绩稳健红利逻辑持续的【长江电力】。

风险提示:电力市场化交易造成上网电价波动;动力煤价格上涨;用电需求不及预期;降水量减少导致来水情况不及预期。

分析师:胡博

执业登记编码:S0760522090003

分析师:刘贵军

执业登记编码:S0760519110001

报告发布日期:2024年11月27日

本人已在中国证券业协会登记为证券分析师,本人承诺,以勤勉的职业态度,独立、客观地出具本报告。本人对证券研究报告的内容和观点负责,保证信息来源合法合规,研究方法专业审慎,分析结论具有合理依据。本报告清晰准确地反映本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点直接或间接受到任何形式的补偿。本人承诺不利用自己的身份、地位或执业过程中所掌握的信息为自己或他人谋取私利。

【免责声明】

本订阅号不是山西证券研究所证券研究报告的发布平台,所载内容均来自于山西证券研究所已正式发布的证券研究报告,订阅者若使用本订阅号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生理解上的歧义。提请订阅者参阅山西证券研究所已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

依据《发布证券研究报告执业规范》规定特此声明,禁止我司员工将我司证券研究报告私自提供给未经我司授权的任何公众媒体或者其他机构;禁止任何公众媒体或者其他机构未经授权私自刊载或者转发我司的证券研究报告。刊载或者转发我司证券研究报告的授权必须通过签署协议约定,且明确由被授权机构承担相关刊载或者转发责任。