中邮·固收|福建:非重点省份化债情况知多少

转自:中邮证券研究所

摘要

周度观点:福建,非重点省份化债情况知多少

从基本面来看,福建是当之无愧的传统意义上的“好区域”,经济财政实力较强,债务负担相对不高。从2023年的数据来看,福建省一般预算收入、政府性基金收入均处于全国各省份中较为靠前的位置,财政自给率为61.21%,整体财政收支平衡度较高。而从债务负担来看,压力相对不高,2023年福建省城投有息债务、政府债务余额在全国各省份来看处于中下的位置。

但在目前城投化债的大背景下,较强的基本面对于区域似乎是一把“双刃剑”,风光背后的问题在于,得到的化债支持力度较为有限。截止目前,从特殊再融资置换债的情况看,福建省累计发行的规模为282亿,体量相对较小,且2024年以来没有新增发行。债务置换工作开展程度较低,以企业-银行一事一议的模式为主,尚未见到自上而下的统一协调和部署。

而从支出端来看,无论是利息支出还是资本开支的情况,今年福建地区面临的支出压力依然不小。我们估测23年福建省地方政府的利息支出覆盖仍有难度。企业今年资本开支的预计规模大概率处于比较高的水平,新增融资需求较高。

总结来看,较好的基本面和“家底”对于福建的持续发展能够起到一定的支撑,但化债的大背景下,类似非重点省份的“好区域”可能都会面临“既要又要”的问题,区域发展依然优先,融资需求很难压降,但是化债要求下融资政策又未见放松,融资渠道被动收窄,地方融资压力依然存在。

一级市场跟踪

本周,信用债一级市场继续回暖,发行和净融资增加,其中城投债发行有所改善但幅度不大,二永债发行小幅增加。从信用债一级发行价格情况来看,发行利率出现分化,短端小幅下行,中长端则调整幅度较大。而城投债,金融债发行利率均出现长短端分化。

二级市场情况

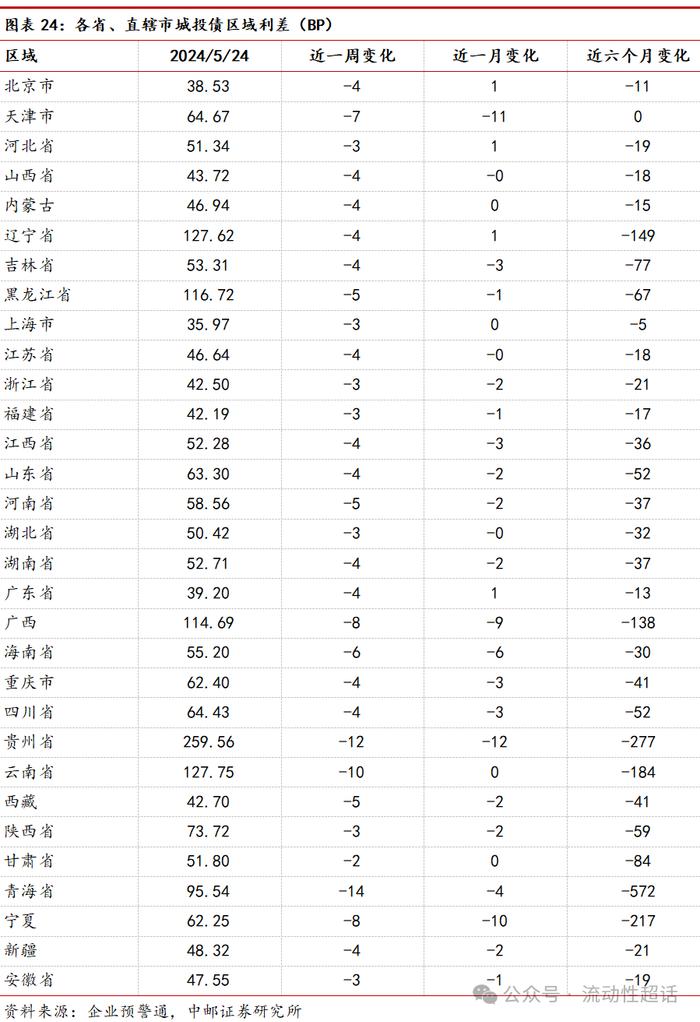

本周,二级市场各主要等级和期限信用债中债估值收益率继续下行,但幅度不大,仍处于历史极低的水平,短端性价比相对明显。从信用利差的情况来,各主要期限信用利差压缩,中长端利差压缩幅度较大。从期限利差看,各主要等级、期限利差均压缩,低等级相对压缩幅度较大。分区域来看,各省份城投区域利差普遍压缩且幅度多数较高,压缩幅度前五个省份分别为青海、贵州、云南、广西和宁夏

风险提示:融资政策超预期事件、信用黑天鹅事件。

目录

正文

1福建,非重点省份化债情况知多少

从基本面来看,福建是当之无愧的传统意义上的“好区域”,经济财政实力较强,债务负担相对不高。从2023年的数据来看,福建省一般预算收入为3,591.87亿元、政府性基金收入为2,070.68亿元,均处于全国各省份中较为靠前的位置,财政自给率为61.21%,整体财政收支平衡度较高。而从债务负担来看,压力相对不高,2023年福建省城投有息债务总规模约为14,672.06亿元,政府债务余额为13,810.88亿元,债务体量在全国各省份来看处于中下的位置。

但在目前城投化债的大背景下,较强的基本面对于区域似乎是一把“双刃剑”,风光背后的问题在于,得到的化债支持力度较为有限。从特殊再融资置换债的情况看,截止目前,福建省累计发行的规模为282亿,体量相对较小,且2024年以来没有新增发行。而银行债务置换工作的开展程度较低,以企业-银行一事一议的模式为主,尚未见到自上而下的统一协调和部署,置换进度较为缓慢。

而从支出端来看,无论是利息支出还是资本开支的情况,今年福建地区面临的支出压力依然不小。我们这里做一个较为粗略的测算,将利息支出分为显性债务支出和其他债务支出两部分:对于显性债务支出,参考福建特殊再融资债的票面利率,假设成本为3%,则23年13,810.88亿元政府债务余额对应的利息支出为414.33亿元;对于其他利息支出,成本要高于显性,假设为4%,则23年14,672.06亿元城投有息债务对应的利息支出为586.88亿元。上述估测的全年合计利息支出规模约为1001.21亿元,而对应的23年福建省的政府土地出让收入为1,920.67亿元,地方政府的利息支出相较于收入而言仍有一定的覆盖难度。

再看资本开支的情况,不同于重点省份的城投企业已经将重心转移到了化债上面,福建地区的城投企业今年在项目开工方面普遍有着较为积极的规划,各项市场化业务也都在正常开展当中。此外,从特别国债和政府专项债的申报情况来看,企业参与度较高,项目申报的竞争也相对激烈,区域的城市改造更新、“三重一大”等项目的建设情况预期空间较大,相对应的,企业今年资本开支的预计规模大概率还是处于一个比较高的水平,新增融资需求较高。

最后看再融资政策情况,福建较为稳健中性,新增债务目前较为困难。债券融资方面新增都存在较高难度,仍然以借新还旧为主。但在手和拟建的项目依然要做,于是融资渠道就只能限于银行的项目贷和申请专项债的相关额度。此外,多数企业的市场化业务收入尚未见到明显的改善,也罕见其他新增的收入来源,压力仍不容忽视。

总结来看,较好的基本面和“家底”对于福建的持续发展能够起到一定的支撑,但化债的大背景下,类似非重点省份的“好区域”可能都会面临“既要又要”的问题,区域发展依然优先,融资需求很难压降,但是化债要求下融资政策又未见放松,融资渠道被动收窄,地方融资压力依然存在。

2信用一级跟踪:城投发行边际回暖,发行利率长短分化

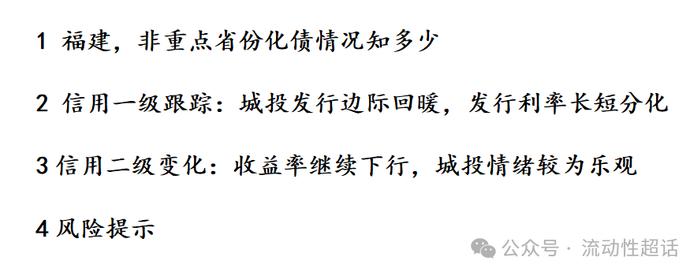

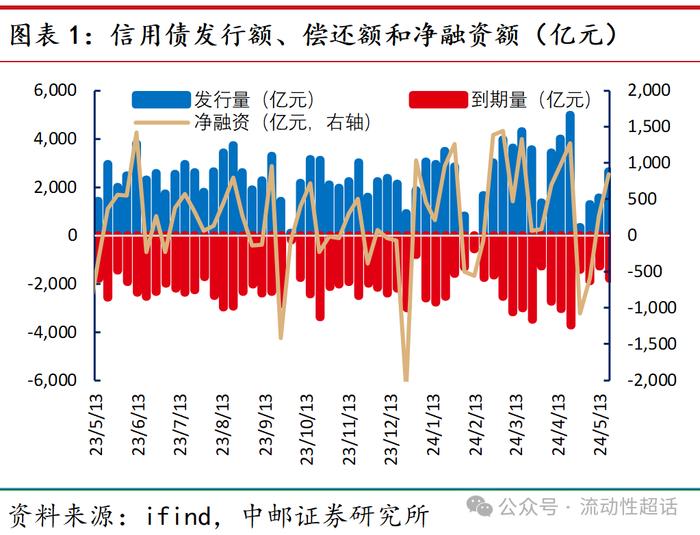

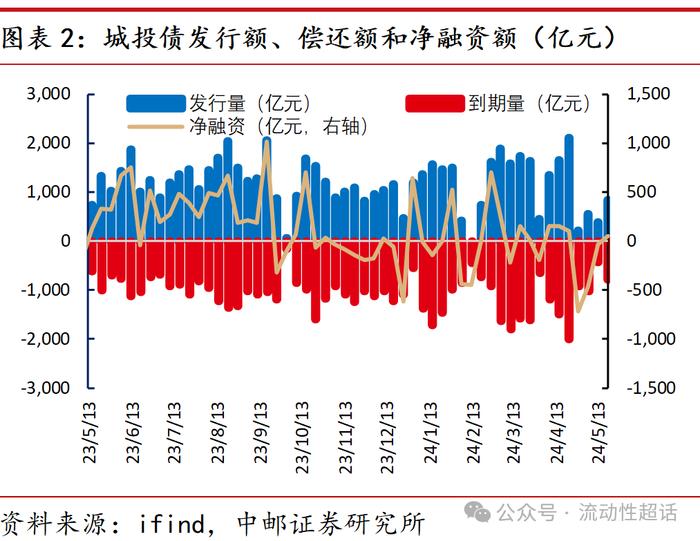

本周,信用债一级市场继续回暖,发行和净融资增加,其中城投债发行有所改善但幅度不大,二永债发行小幅增加。2024年5月20日到5月25日,信用债市场整体发行规模为2652.65亿元,环比上周增加了1100.83亿元;到期规模为1806.00亿元,环比上周增加了522.76亿元;净融资规模为846.64亿元,环比上周增加了578.06亿元。其中,城投板块发行量虽边际回暖但总量不大,全周发行规模为839.40亿元,环比上周增加了450.08亿元;到期规模为788.61亿元,环比上周增加了361.95亿元;净融资规模为50.79亿元,环比上周增加了88.13亿元。而二永本周发行规模为490.00亿元,环比上周增加了320.00亿元;到期规模0.00亿元,环比上周减少了20.00亿元;净融资规模为490.00亿元,环比上周增加了340.00亿元。

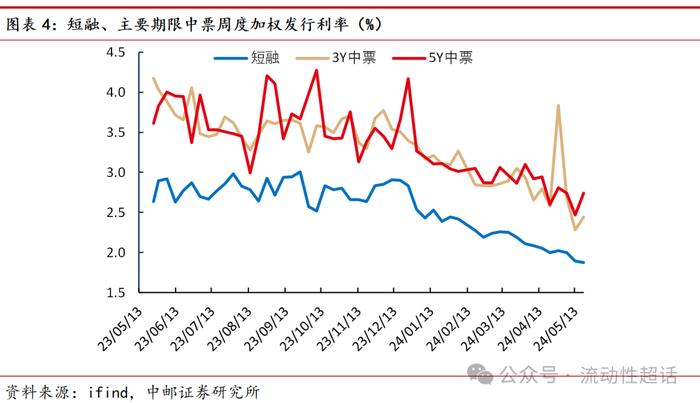

本周,从信用债一级发行价格情况来看,发行利率出现分化,短端小幅下行,中长端则调整幅度较大。2024年5月20日到5月25日,短融、3年中票和5年中票发行利率分别为1.87%、2.44%和2.74%,环比上周分别下行了1.81BP、上升15.95BP和26.99BP。

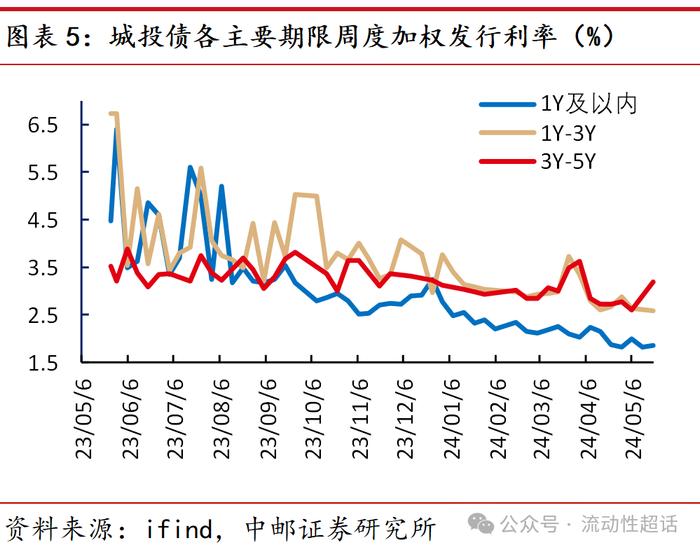

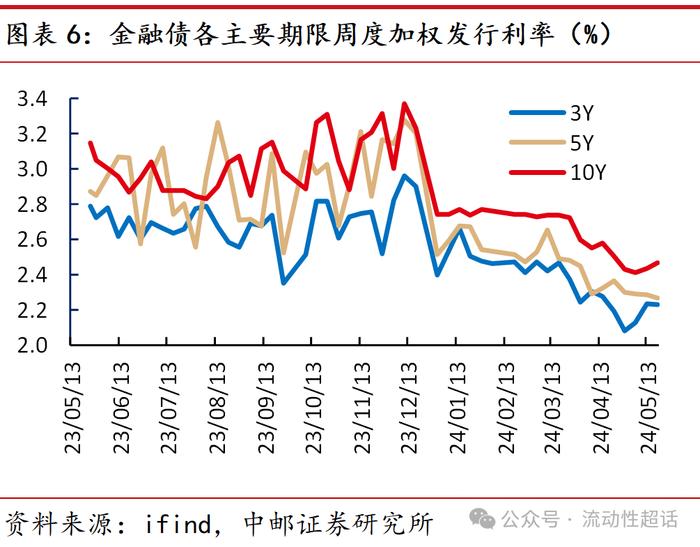

而城投债,金融债发行利率均出现长短端的分化。城投债发行价格方面,1年及以内,1-3年(含),3-5年(含)的发行利率分别为1.85%、2.59%和3.20%,1年及以内环比上周上行了1.90BP;1-3年(含),3-5年环比上上周下行了3.98BP,上行了60BP。金融债发行价格方面,3年、5年和10年的发行利率分别为2.23%、2.26%和2.47%,环比上周分别下行了0.59BP、2.04BP、上升了3.59BP。

3信用二级变化:收益率继续下行,城投情绪较为乐观

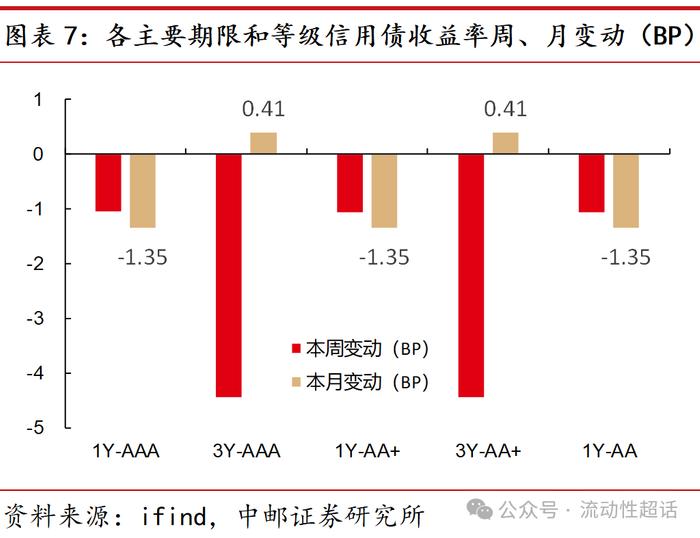

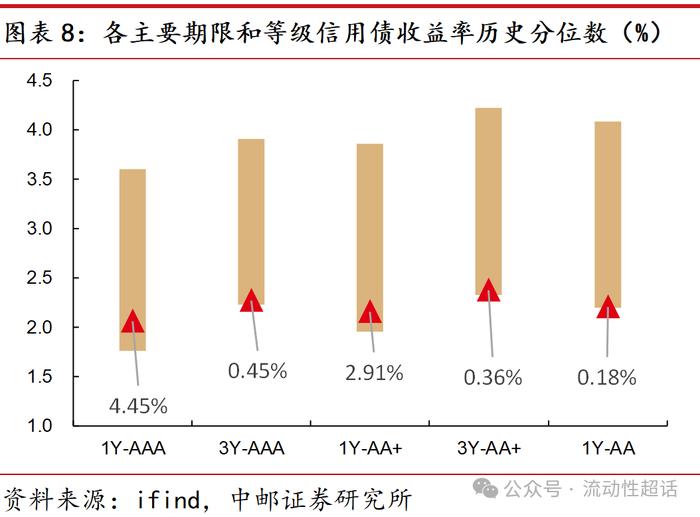

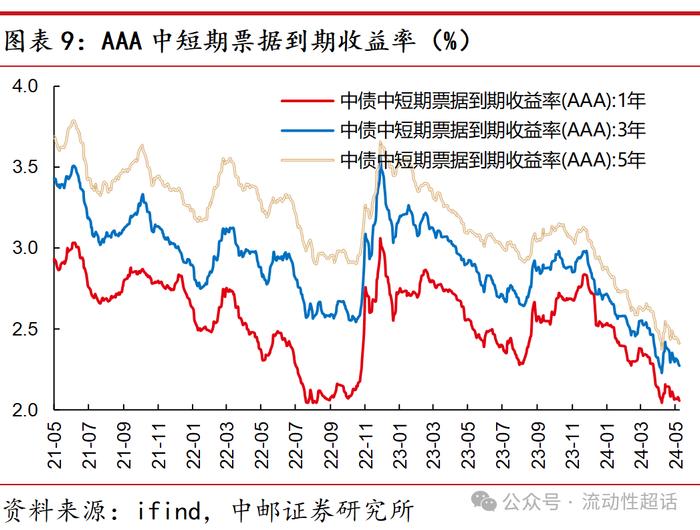

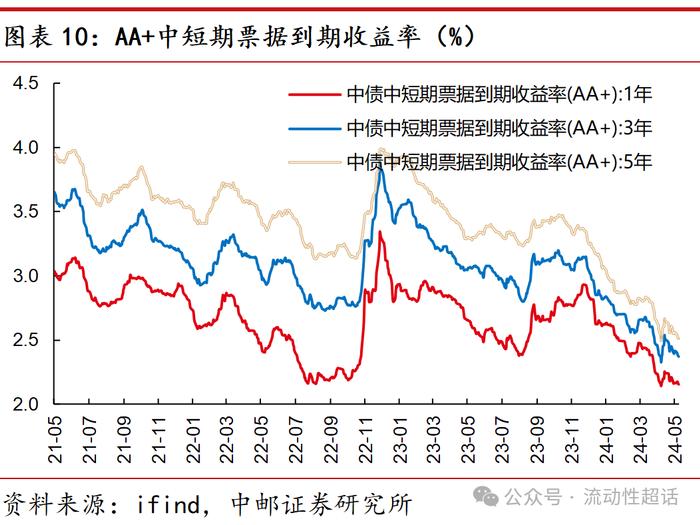

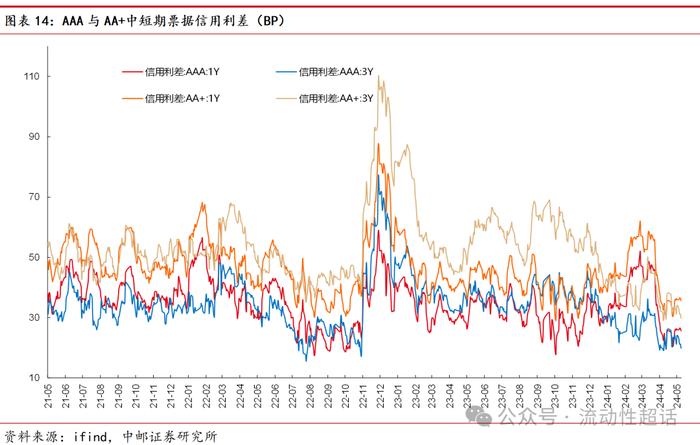

本周,各主要等级和期限信用债中债估值收益率继续下行,但幅度不大,仍处于历史极低的水平,短端性价比相对明显。2024年5月20日到5月25日,1Y-AAA、3Y-AAA、1Y-AA+、3Y-AA+和1Y-AA中债中短票估值到期收益率环比上周分别下行了1.06BP、4.45BP、1.07BP、4.45BP、1.07BP,处于2020年以来的后4.45%、0.45%、2.91%、0.36%、0.18%水平,基本属于历史极低的位置。

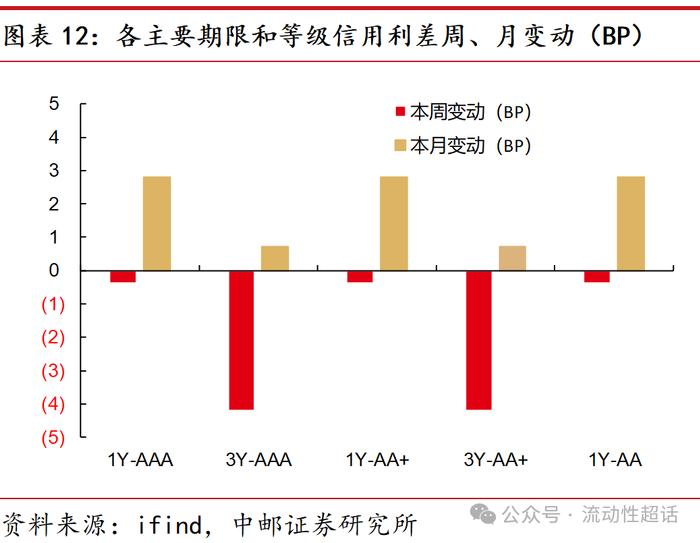

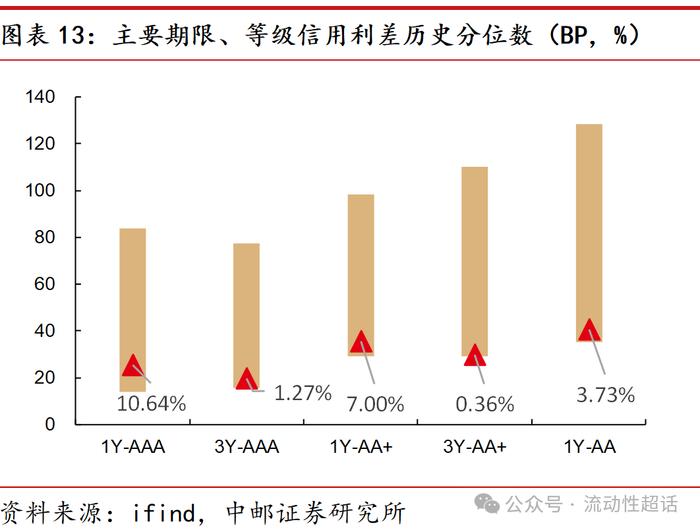

从信用利差的情况来,各主要期限信用利差压缩,中长端利差压缩幅度较大。2024年5月20日到5月25日,1Y-AAA、3Y-AAA、1Y-AA+、3Y-AA+和1Y-AA信用利差分别为25.57BP、19.83BP、35.57BP、29.83BP和40.57BP,环比上周分别压缩了0.36BP、4.20BP、0.37BP、4.20BP和0.37BP,可以看出1Y小幅压缩但3Y大幅压缩;历史分位数分别为后10.64%、1.27%、7.00%、0.36%和3.73%,处于历史较低的水平。

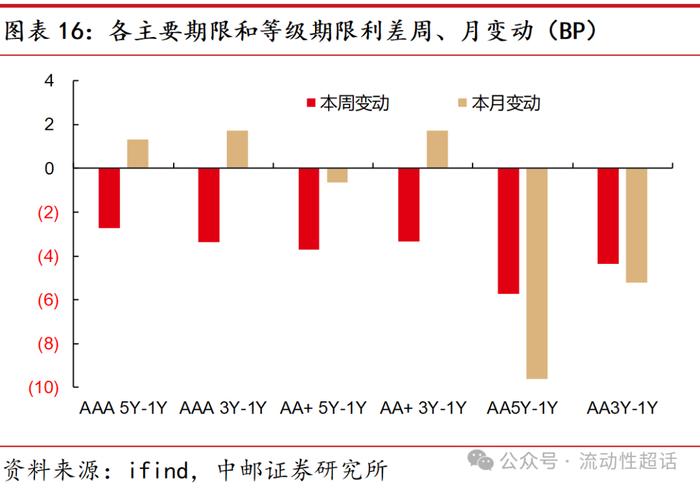

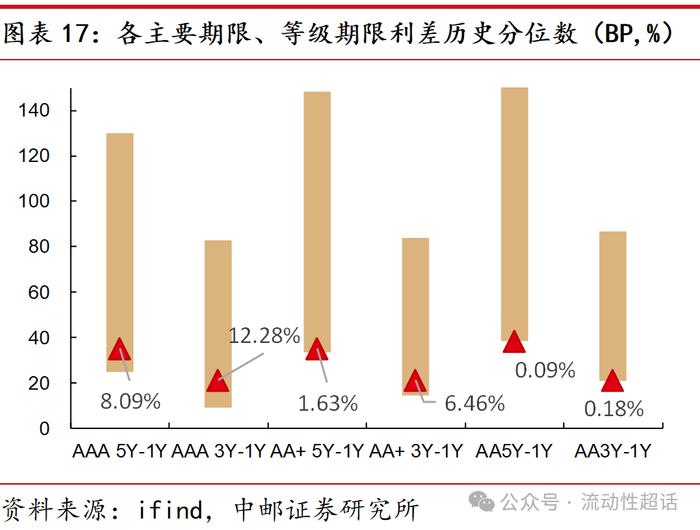

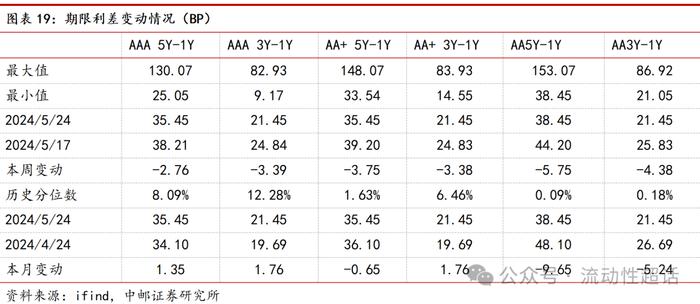

本周,各主要等级、期限利差均压缩,低等级相对压缩幅度较大。2024年5月20日到5月25日,AAA5Y-1Y、AAA3Y-1Y、AA+3Y-1Y、AA5Y-1Y和AA3Y-1Y期限利差环比上周分别压缩了2.76BP、3.39BP、3.75BP、3.38BP、5.75BP和4.38BP,分别处于历史的后8.09%、12.28%、1.63%、6.46%、0.09%和0.18%水平。高等级后续可能有一定压缩空间。

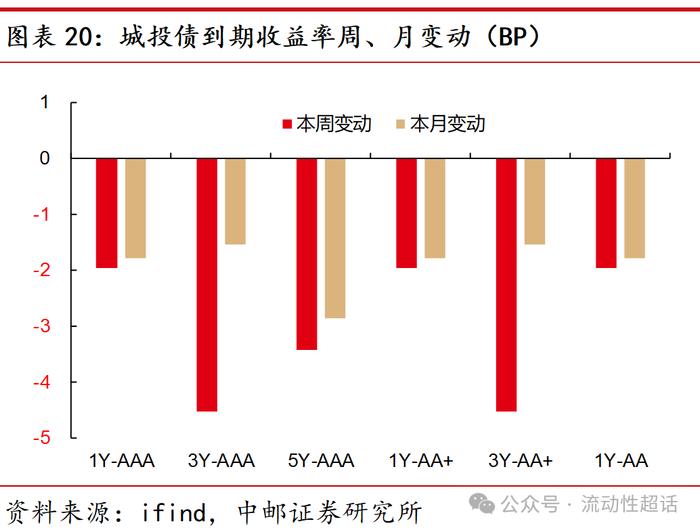

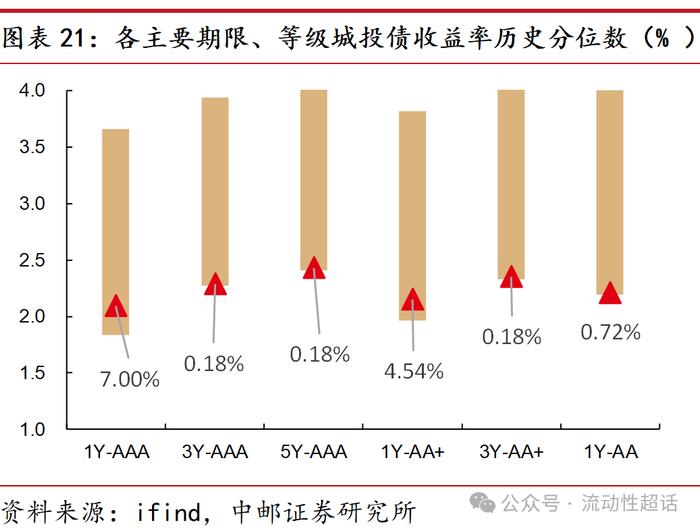

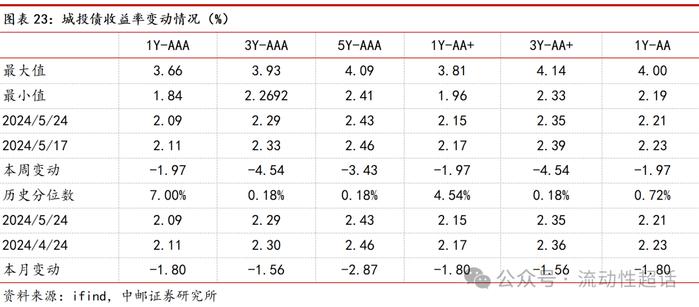

本周,城投二级市场情绪较高,各主要等级期限城投债收益率均下行,从绝对收益率水平来看,短期下沉策略相对占优。2024年5月20日到5月25日,1Y-AAA、3Y-AAA、5Y-AAA、1Y-AA+、3Y-AA+和1Y-AA中债城投债估值到期收益率环比上周分别下行了1.97BP、4.54BP、3.43BP、1.97BP、4.54BP和1.97BP,目前分别处于后7.00%、0.18%、0.18%、4.54%、0.18%和0.72%的水平。短端相对还有一定的保护空间,但中长端已经走到一个较为极致的水平。

区域来看,各省份城投区域利差普遍压缩且幅度多数较高。2024年5月20日到5月25日,城投区域利差压缩幅度前五个省份分别为青海、贵州、云南、广西和宁夏,区域利差分别压缩了14BP、12BP、10BP、8BP和8BP。

4风险提示

融资政策超预期事件、信用黑天鹅事件。

证券研究报告《中邮证券-固收:福建:非重点省份化债情况知多少-信用周观点》

对外发布时间:2024年5月27日

报告发布机构:中邮证券有限责任公司

分析师:梁伟超 SAC编号:S134052307000

分析师:李书开 SAC编号:S1340523070001

法律声明:

本订阅号所载内容所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本订阅号所载内容并非投资决策服务,仅供订阅人参考之用,不是也不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本订阅号所载内容而取代自身的独立判断,应根据自身能力自主审慎决策,并自行承担投资风险。本订阅号所载内容不表明其对产品或者服务的风险和收益做出实质性判断或者保证,中邮证券不对使用本订阅号所载内容产生的任何直接或间接损失或与此有关的其他损失承担任何责任。